スタートアップの最強のボード(取締役会)づくり

"取締役会"、"株主報告会"と聞いて何を思い出すでしょうか。

報告、資料作り、数十ページのパワポ、いつものフォーマットの数字のアップデート、社内リソースの負担、いつもと同じ質問の繰り返し、大量のVC参加者、発言のない参加者、zoom画面の右下に表示される10を超える参加者数。

このnoteは一つでも当てはまった起業家の方に向けて書いています。

取締役会は"もしうまく機能すれば"、本当に強力な、社内にはない経験と知識を利用できる場、長期的な視点に立ち大局観がもてる場、効果的に意思決定ができる場になります。

Twilioの共同創業者CEOのJeff Lawson氏がこのように言っています。「CEO、創業者として、自分を助けてくれるチームを2つ作ってきた。経営陣と取締役会だ」

一方で、ただたんに時間と労力を使い続ける最大の無駄な時間となりがちなのも取締役会や株主報告会。意思決定が遅く、非効率な企業のイメージとして、「議論が特に行われない、しゃんしゃんで終わる取締役会」がしばしば想像されます。

セコイアキャピタルの創業者のドンバレンタイン氏は講演で大企業の取締役会のイメージとして下記のような"眠った恐竜"を使った風刺画を使っていました。

社内にリソースも十分な知見も経験もないスタートアップが大企業に勝てる唯一の武器は「スピード」。

外部の知見と視点を活用しながら、遠慮なく率直な議論を交わし、素早く意思決定を行い、日々の経営に活かしていく。そのようなCEOの意思決定を助けてくれる取締役会づくりは、経営陣やCXOのチームづくりと同等に重要です。最強のチームを作れるのか、最低な非効率としての会議体を作るのか。ボード(取締役会)を活かすも殺すもCEO次第です。もし現在行っている報告会や取締役会に不満があるとしたら、残念ながらそれはCEOであるあなた自身の責任とも言えます。

スタートアップとして"報告会を脱却"して最強のボード(取締役会)を作るためにはどうすればいいのか。この記事でヒントになればと思います。

注記) この記事は取締役会の会社法上の要件や上場準備の際に必要になる手続き等については触れず、対象にするのは上場まで2-3年以上あるような、アーリーステージのスタートアップです。会社法上の要件等の解説について他の記事などをご参照ください。

そのため、以後途中まで「ボード」「ボードミーティング」と表現しますが、取締役設置会社も含むスタートアップが投資家等を呼んで行う経営会議を指して記事を書いているためです。

1. 「ボードミーティング」の目的

スタートアップのボードミーティングの役割は主に、ガバナンス(モニタリング)と、アドバイス、という2つに分けられます。そしてその役割はシリーズを経るにつれ、会社が成長するにつれ変わっていきます。

アーリーステージにおいては、"アドバイス"がボードミーティングの主な役割となり、レイターステージに向かうにつれて徐々に"ガバナンス"へとも比重が移り、上場企業に足るべき企業へと準備を進めていきますが、最初のアーリーステージのボードミーティングはアドバイスが最も大きな目的です。したがってそこで議論される内容や時間の使い方、参加者も本来変わっていくはずです。

アーリーステージのスタートアップにも関わらず、「報告」に主に会議の時間が使われ、CEOが何十ページも用意したプレゼンテーションを読み、VCがそれに質問するだけで終わる1時間。毎月それを繰り返しているスタートアップも少なくないのではないでしょうか。

報告のための報告に、質問のための質問。これがアーリーステージにおいて一番無駄なボードミーティングの典型です。議論すべきことも議論されず、効果的なアドバイスもされない。「ガバナンス」が主眼になるレイターステージにおいては報告が占める時間が増えるのは仕方がないこともありますが、「アドバイス」がメインのはずのアーリーステージのボードはこのような「報告会」からは脱却しないといけないと思います。

そのための参加者の準備、アジェンダ、フォーマット、参加者についてここから記載します。

2. 効果的なボードの絶対条件: 準備

まずボードミーティングを効果的に行うための基礎となるのは、そのボードミーティングにはどのような人が、どのような準備で臨んでいるかということです。

Upfront VenturesのMark Suster氏が取締役会についての講演でこのように述べていました。「準備された資料も読まず、何ヶ月も議論していた基本的な質問をする人がいると気が狂いそうになる。」

残念ながらこの準備をあまりしていない参加者が軽い質問をするのは"スタートアップの経営会議あるある"です。

僕もよくこういう場面に出会います。その会社のことを理解しているかどうかは、「能力」ですらなく「準備とコミットメント」の問題だと思いますが、残念なことにその準備がされないこともあります。

参加者が十分に準備していること、これはあらゆる会議でも成功の条件ですが、特に参加者に外部の人間が多く毎日KPIや課題に触れているわけではないため、共有知識が必ずしも深くないボードミーティングにおいてはより一層大切です。

ただし、CEOとしては参加者に十分に準備をさせて、出来得る限りの知見を引き出す工夫をする必要もあるでしょう。資料を事前に読みこませて無駄な質問をなくすためには、資料を直前に送ることはやめて、それに十分な時間をあたえないといけません。聞きたいことも事前にリストアップさせるといいと思います。

DCMの投資先では、「報告」は事前にNotionなどで行い、コメントや質問があれば事前にNotion上で行うようにしています。

また、「質問のための質問」があるのは、「報告のための報告」をしているからかもしれません。報告されたら人間は質問せねばと質問するもの。どういう風に会議を運営するかも、社内の重要な会議と同様に工夫をするのがCEOの役割です。

3. ボードミーティングのアジェンダ

アジェンダの設定

では、どのように会議を運営するのか。事前に"議論すべき"アジェンダを決め参加者に共有しましょう。

「新プロダクトのGo-to-market戦略はどうすべきか」「キャッシュプランニングはどうすべきか、いつ何があれば調達すべきか」「新しい社外取締役会を含めたボードの運営は今後どうするか」

報告すること、決めたことではなく、議論すべきアジェンダを事前に参加者に提示することで、参加者に思考の準備をしてもらいます。

ここで何をアジェンダとして設定するか、も準備と同等にとても大切です。今会社にとって組織にとって最もインパクトがあることはなにか、最も今の理解で解像度が低いことはなにか、最も参加者と議論して価値がありそうなことはなにか。

細かすぎてもよくないし(VCがオペレーションについて社内より詳しいことなどない)、抽象的すぎてもよくない。もしかしたら、本当は議論したくないことかもしれません(例えばキャッシュをどう工面するかとかあまり議論したい経営者は多くない)。

答えは求められていない

また、大切なのは「ボードミーティングは議論する場であって、答えを聞く場でも、答えを伝える場でもない」ということです。

CEOは強いリーダーとして意思決定を既にしていてそれを組織に伝える、という行動が習慣化していたり、VC等参加者を"ピッチする相手"として捉えていたり、どうしてもわからないことをわからない、と言いづらいことも多い傾向もあります。ただ、ボードミーティングはピッチでもなく社内会議でもなく、社内にも他の方にも言えないことを話せる会議にすることもできます。

同様に、VC側が「こうすべき」と"答えらしいもの"を言うのも、かなりの違和感があります(意見として言うならいいですが)。VCがオペレーションについて、実際に今現在スタートアップにいる方より詳しいことは、まずあり得ないです。

ボードミーティングは、なので答えを言う場でも、答えを聞く場でもなく、そこで議論するでCEOの意思決定を補佐し質を高める場です。

CEOとVC双方によるアジェンダ設定

DCMの投資先でも10X、CADDi、HERP、enechainなどは、このようにアジェンダを事前に設定する方法を用いています。その中での試行錯誤の学びとして効果的だったことは、アジェンダはCEOだけで決めるのではなくVCも含めて決めたり(Slack上などで事前にやり取りすると楽です)、2-3個のアジェンダを議論するなら1個はVC側からアジェンダを提示する、などです。

CEO側がアジェンダを設定すると"エキスパートインタビュー"のようになってしまうこともありますが、VCや社外のアドバイザーの価値の一つのは、日々の執行や意思決定に多忙なCEOや社内の経営チームに代わる、客観的、長期的な視点です。なので、VC側が議論したいと考えるアジェンダはそれ自体一つの価値なのかなと思います。

4. ボードミーティングのフォーマット

時間: 1アジェンダ30分

1つのアジェンダは真剣に議論するなら30分ほどはかかります。最ももったいないボードミーティングは、毎月1時間の中で40-50分が報告に使われ、それに対して「質問のための質問」があり会議終了、というものです。

なので、議論する時間を1アジェンダ30分絶対に確保するために、報告はできるだけ事前に行いましょう。

下記にセコイアが載せているボードミーティングのフォーマットを参考のために載せます。(アメリカのボードミーティングの多くは3時間かけて四半期に1回から3回行うため、下記のような時間設定が可能です)

日本では3時間かけて実施するのはなかなか難しいかもしれませんが、1アジェンダ30分を取り議論を行う(かつ最低限の報告や決議を行う)ためには、1時間のミーティングだと短いと感じることが多い(特に発言者が多くなる場合)です。できたら議論メインに行う場合は1.5-2時間あってもいいかなとお見おます。

ボードミーティングの頻度

「ボードミーティングの頻度」も上手に設定すべき項目です。アメリカではレイターステージでは四半期に一度というケースが多いですが、Unison Square VenturesのFred Wilson氏のように四半期に二回がおすすめと言う方もいれば、Mark Suster氏は最初の2年間は毎月、3-4年目は6週間ごと、その後は隔月か四半期に一度がいいという方もいます。

日本では毎月行うケースがほとんどですが、毎月1.5-2時間だと負担が多いという場合は、例えば毎月1時間で1アジェンダだけど四半期の終わりの月は2時間とって2-3アジェンダ議論(+四半期の統括)するなど、頻度と毎回の時間はは工夫のしどころです。

何時間、どれくらいの頻度がいいかは下記の項目を考慮しながら、状況に合わせて設計するといいと思います。基本的な方針としては「解像度が低いときは、議論する時間を長くする」が一つの経験則です。下記の項目を参考に、解像度が低く議論すべきことがありそうか検討してみてください。

- 事業の複雑さ: 複数事業があるならその分アジェンダも増える

- 事業の段階: まだバリュープロポジションやGTM戦略を練るタイミングであれば深く、頻繁に議論したほうがいい

- 会社の規模: 規模が大きくなると、組織やファイナンス等のアジェンダも多くなる

- 競争環境等の状況: マクロの市場環境、競合環境、社内の組織の状態、などに応じて、不確実性が高いときは議論は頻度高く

* 上場プロセスを視野にいれているスタートアップの取締役会の頻度は然るべき方にご相談ください

また、実際の会議の外でも、なにかあればSlackやチャットでアップデートしたり、定期的に1on1などをしたり、も実際に投資先でやって効果が大きいなと思っている施策です。

5. 取締役会の布陣

準備、アジェンダ、と並んで、(というかそれ以上に)大事なのは、誰がボードに参加するかということです。ここからは一歩踏み込み、取締役設置会社となり、社外取締役をとって取締役会を運営している企業を想定して議論します。

人数構成

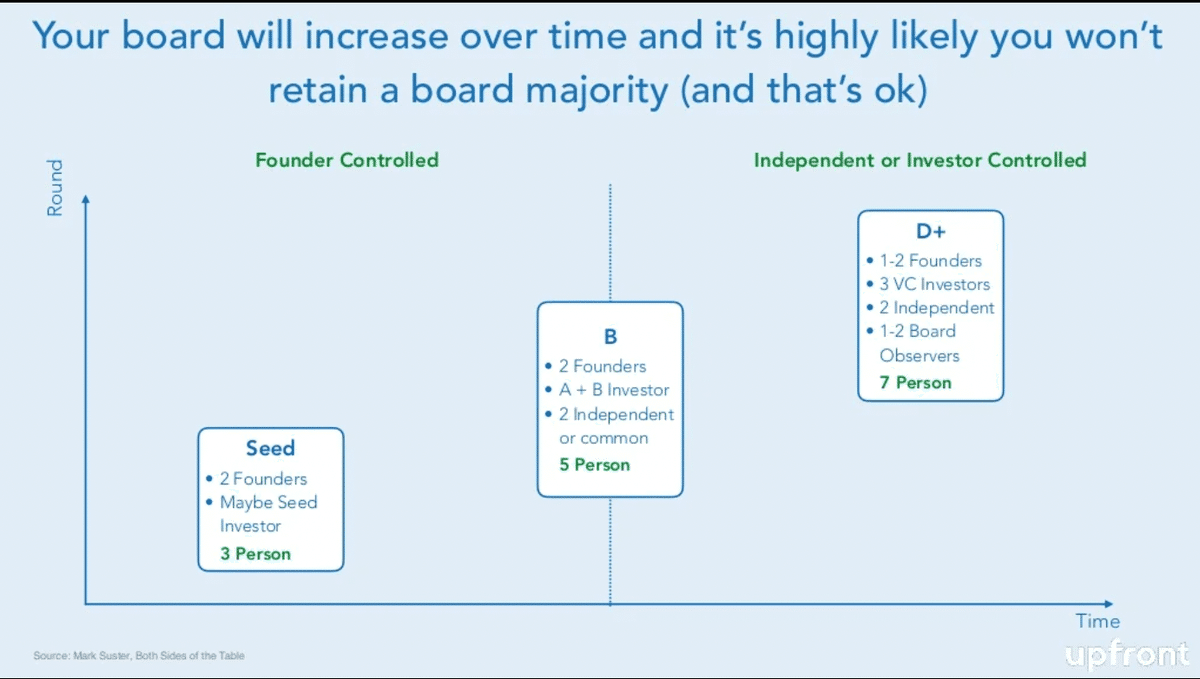

まず、その構成について。多くのスタートアップでは、社内から数人の取締役がいて、VCからの調達ラウンドを行うたびにVCの社外取締役が一人ないしは二人ずつ増えていく、という方法をとると思います。その結果VC社外取締役が4人以上いるという会社もあるでしょう。

下のグラフはVCからの社外取締役の人数ごとのリターン(対象はVCが投資している企業)です。一人もいないときよりも1-3名いた方がリターンが上がるけれど、増えすぎるとリターンが落ちていきます。最もリターンが多いのは2名。VC取締役はいたほうがいい意思決定ができると思いますが、取締役会が肥大化しVC取締役が多くなりすぎていい意思決定ができなくなるケースもよく聞きます。

これは社内からの取締役の人数にも言えることかもしれません。取締役はある程度昇進したことを示す"肩書"ではないですし、その取締役会で発言がない社内の人がいるとしたら、それはある意味人数的に多いのかもしれません。VC取締役が多くなったからその分社内も増やしたい、という気持ちもわかります。なのでなるべくリーンな会議にすべく、社内は2-3人、VC取締役も人数を2名までに抑えるのがいいのかと思います。

レイターステージになっていると、なかなか今から変えることは難しいかもしれません。なのでアーリーステージのスタートアップは、将来肥大化しないように、はじめからどのように取締役会を進化させていきたいかビジョンを持ちましょう。

VCではない社外取締役

そして僕が個人としてオススメしたいのが、経営者の先輩を社外取締役を早期に入れることです。繰り返しになりますが、スタートアップのボードミーティングとは第三者の目を持ち、大局観を持たせる場。VCだけではなく、経験を多く持つ経営者の方の意見や視点の価値は計り知れませんし、「先輩としての優しさと厳しさ」がもたらすバランスは素晴らしいなといつも思います。

DCM投資先でも、Atama Plusにはsansan創業者の寺田さんが、PECOにはエス・エム・エス創業者の諸藤さんが、everyにはエイチームの元取締役の牧野さんなどが社外取締役としてつかれていますが、皆さん本当に素晴らしいバランスと大局観と経験をもって、ときに厳しくときに優しく、VCには絶対できないアドバイスをしてらっしゃいます。

これから会社が直面する様々なチャレンジや課題を、先輩として経験している方が社外取締役にいるのは本当に心強いです。「最強のチーム」である取締役会を作るためには、不可欠な存在と言えますし、VCと社内のバランスとしても適任、多くの経営者にとって最高のメンターになる存在です。

会社の成長と適切な参加人数

創業者や経営メンバー、VC、社外取締役、この三者でうまくバランスを取り、なるべく少ない構成でなるべく効果的な陣容をつくりましょう。調達ラウンドを重ねるとVCは増え取締役の人数や、オブザーバーを含めた取締役会の参加者は増えてしまいがちです。Startup Boards第2版の共著者のMatt Blumberg氏は新規調達を行って1人新しいVC社外取締役が増えるたびに、1人のVCではない社外取締役を増やす、というルールを用いているようです。

正解はありませんが、社外取締役を何人どうするかはとても大切で、VC取締役が多くなりすぎないようにしたい一方、VCとしても取締役を派遣しないといけない義務があるケースも多いので、VC取締役にこれ以上席を与えたくないときは事前に調達の段階からきちんとコミュニケーションをはかるべきかと思います。

また、Mark Suster氏が言うように、企業が成長しラウンドを行うごとに、取締役会の人数は増えていきます。それでも、前述したとおり、少しずつ大きくするものの、社内2-3人にVC2人程度、社外取締役1-2人、という枠に抑えるのがいいのかなと思います。

オブザーバーが多く増えてきてしまうこともあるでしょう。とくにZoomで取締役会が行われることが多い現在、会議室のキャパという制限がなくなり、何人でも参加できてしまいます。これはいい面もある一方悪い面も多く、言いたいことが言えず闊達な議論ができないのは事実です。CEOのために一生懸命リサーチしたり採用の手伝いをしたりしてくれるオブザーバーは多いですしVCに権利として与えられていますが、そもそもオブザーバーの権利以上に2人も3人も参加していたり、闊達な議論を妨げている場合などは構成を検討してもいいかと思います。

レイターになり、参加人数が増えてしまった場合は、例えばオブザーバーを含めた大勢での「報告会」は四半期に一度にして、月に一度、人数を絞って議論のための会議を行ったり、別途1on1を行ったりの工夫もできるかもしれません。

アーリーステージでまだ人数が多くないという場合は、今後参加者数は何もしなければ増える一方なので、どういう取締役会にしていきたいのか、しっかりとビジョンを持って運営してください。

社内の経営陣と同様に、誰がどう議論に参加するかを決められるのもCEOです。最強の布陣をつくりましょう。

6. 取締役にふさわしい人物と求める能力

必須条件

さて、そのような取締役につくべき人物とはどのような人物でしょうか。必要なスキルや能力の前に"必須条件"を2つ述べます。

まず大事なのは、しっかりと時間を使い、十分な準備をし、コミットをするのは必須条件です。一回の取締役にかかる時間、その準備、それ以外の採用や営業、Biz devなどの時間を考えると最低でも一ヶ月3時間以上、四半期に10時間以上。このコミットができないのであれば難しいです。難しいというか、他の株主、会社の成長に自身の未来を委ねている社員の方に対して、そのような取締役はあまりに無責任で義務を果たしていない。

なので米国ではVCが取締役につける企業数を10社程度に絞り、数が多くなってくると現在就いている取締役を外れたりして調整することが一般的です。10社を超えるとその企業のことを深く理解することも、それぞれの取締役会に十分に準備をして望むことも難しくなるためです。

Fred Wilson氏はいい取締役の条件を一言で"Care"と言います。十分なケアをするためには、それだけの時間を割く必要があるのです。

次に、信頼ができること、信頼されていることです。

Brad Feld氏らの著書Startup Boardsにはこのような記載があります。

取締役会メンバーの間で信頼があることは最重要。効果的な取締役会は信頼なしには達成し得ない。それぞれの取締役は違う個性や異なるゴールを持ち、ときには対立することもあるなかで、信頼があることは取締役会の成功の基礎になる

CEOが言いづらいことも吐露でき、答えがなくても議論したり、わからないことをわからないと言えるためには、その相手のことを深く信頼していないといけません。さらに、取締役は耳が痛いことを言うことも重要な役目。信頼があることはとても大切です。

Atama PlusのCEOの稲田さんと社外取締役のsansansの寺田さんは前職の先輩後輩。このように、既に信頼関係が構築できている人がベストだと思います。そうでなくても、社外取締役に着く方とはその前に十分すぎるほど、コミュニケーションを図り、信頼しあえるか二重三重のチェックを行いましょう。取締役会は社内の経営メンバーに次ぐチーム。同じくらい時間をかけて信頼できる人を探す/つくってください。

求める能力

コミット/ケアと準備という必須条件を満たしていることを前提に、どういう能力を求めるべきでしょうか。

僕が好きな表現はFlybridge CapitalのJeffrey J. Bussgang氏が言う、Truth teller(真実を伝える人)とDomain expert(ドメインの経験がある人)という2つの役割です。

まず、大局観を持ちCEOが見えていないトピックを議論したり、第三者の視点から本当は話したくないことも耳が痛いことも言ったり、CEOが考え抜いたことに"あえてチャレンジ"するTruth teller(真実を伝える人)は極めて貴重です。その「真実を伝えられる」洞察力、鋭さ、正直さ、胆力、CEOの性格に対する理解と優しさと尊敬、は重要なスキル、態度となります。

Domain expert (ドメインの経験がある人)はより直接的なアドバイスをしてくれるでしょう。ドメイン知識も、分解すると下記のようになるかと思います。それはただの"知識"ではなく、幅広いその人個人の経験に落とし込めると思います。

1. 同じ事業の経験: SaaSならSaaSの経営をしている方や多くの企業に投資し取締役についている方

2. 重要な事業イシュー、各ステージの経験: 海外に進出する、営業組織を急拡大させる、など"未経験のステージ"の重要な事業イシューを経験したことがある方

3. "経営者"としての経験: 経営者として組織、株主との関係性など様々なコンフリクトや悩みを解消してきた方

4. カスタマーとしての経験: 自分たちにカスタマー(やチャネルパートナー)の解像度が限りなく高いと言えない場合は、そこの視点を常に提供してくれたり、顧客紹介をしてくれる方

5. ファンクションごとの経験: ファイナンス、上場準備、法律対応など、その時の会社にとって重要な知識を与えてくれる方

いずれにも共通するポイントとしては、自分たちがまだ見ぬ課題を経験している人の、貴重な経験を"ダウンロード"するということです。

これならエキスパートインタビューでいいじゃん、と思うかも知れません。ただし、エキスパートインタビューとは自分たちにとって聞きたい事柄や課題が明確になってから行うもの。ただし取締役会は、自分たちが聞かなくても、自分たちにとってまだ見えていない課題についても「これは考えた? この状況だとこうなると思うよ?」と定期的に教えてくれる人たちなのです。

課題が明確になったあとの質問に答えてくれること、課題"自体"を教えてくれること、この2つの違いはどれだけ強調しても足りないと思いますし、これこそがエキスパートと取締役の違いです。

その会社にとっての今後5年で重要になるイシューは変わっていきます。それに応じたドメインエキスパートも、アップデートしていくのがいいと思います。臨機応変に、最適、最強なチームをつくってください。

取締役のリクルーティング

上記のような、コミットも信頼もしかるべき能力もある取締役を見つけるのは至難の技です。だからこそ十分な時間をかけて、経営メンバー、CXOの採用と同じだけの労力をかけるべきです。

その人が関わっている企業や、取締役についている企業があれば、レファレンスは必ずとる。インタビューも何回も行い、重要な社内のメンバーには全員会ってもらう。そして、できれば他の社外取締役にも会ってもらったり、少なくとも一度は取締役からなる議論の場にも参加してもらう。もしそのプロセスを経て適任ではないと思ったならどれだけ最初は誘っていたとしてもきちんと断る。このように、重要な経営メンバーやCXOを雇うときと同じことをしましょう。

一方で、VC取締役は選べないじゃん、という意見もあるとは思いますが、調達時でも、できる限りそういう思いを持ってVCを選んでください。VCはただのお金じゃないです。取締役につくこともあります。その人が入ることで取締役の席が一つ減り、最強のチームづくりの妨げになるかもしれません。ついてほしくないけれど調達の状況からそのVCからお金を取らざるを得ない場合は、投資を受けたあとにその旨を伝えましょう。何よりも、そういうことができるよう、余裕を持って調達をはじめて、何ヶ月もかけて相性を確かめてください。

7.まとめ

ここまで読んでいただき、こういうボードミーティングができたら確かに助けになるな、と思ってもらえたならうれしいです。最強なチームづくりに成功し、正しくアジェンダを設定し、正しく皆が準備をして臨んだなら、会社とCEOにとって、マイナスになることはないと思います。

そもそもボードはCEOを助ける場で、ボードの参加者はCEOの能力とビジョン信じ、会社を大きくしたいという利害が一致しやすい集まりです。取締役会はCEOにとってのメンターでありコーチ。ぜひうまく活用して、最強のチームをつくり、自分だけでは出来ないポテンシャルを開放してください。

このような有効なボードミーティングを作ることは、早いに越したことはない、というか一度決めてしまっているボードミーティングのフォーマットや人数を変えるのは、後になればなるほど難しい。シード、シリーズAのスタートアップにとっては、より効果的になる思います。

ボードという最強のチームづくりを、社内政治やこれまでの方法なく一から作れるのがスタートアップの強み。国内でもラクスルやユーザベースなど、取締役会の構成と運営にこだわりをもつスタートアップもあり、すばらしい取締役会のケーススタディのいくつかはスタートアップにあると思います。この記事を読んで、そのような取締役会運営の日本企業全体にとってのベストプラクティスとなる企業が生まれてきてくれたらうれしいです。

おまけ) リード取締役という考え方や、取締役の評価について

筆頭取締役

以上書いたように、適切なアジェンダを設定したり、各取締役に準備を促したり、会議のタイムマネジメントをしたり、ファシリテーターとして上手に参加者に意見を求めたり、(たいていは取締役会長である)CEOの役割ですが、なかなか言いづらいし社外取締役に求められないのも事実です(特に日本の取締役会だと行いづらいケースが多い)。

LinkedIn創業者のリード・ホフマンがCEOを離れて取締役会長になったように、CEOと取締役会長を分けることも一つの手ですが、なかなか難しいことも多いので、アメリカで活用されている「リード取締役」という発想は三個になるかと個人的に思ってます。

リード取締役の役割は、取締役会を最大限効果的に運用すること。VCでない社外取締役なども含めて適任な方は多いかと思います。

取締役の評価

ここまで言ったように、取締役には会社を成長させる責務があります。それでも社内の経営メンバーと違い、十分な準備もコミットもせず、価値を出していない取締役がいるのは、社内ではあり得ない「評価」が行われないからかもしれません。

取締役を誰がどう評価するか、これはとても難しく、やるべきかどうかは議論が残ります。株主からの評価がいいのか、経営メンバーを含めた社内からの評価がいいのか。耳が痛いことを言うことが役割なため、CEOや社内の経営メンバーから評価されたら、必ずしも"優れた"取締役が正しく評価されないかもしれません。

ただいずれにせよ、評価がなければ努力しないのが人間。なんかしらの振り返りや定期的なフィードバックはしてもいいのではと思います。

参考にした記事/文献

Brad Feld氏らのStartup Boards初版

発売されたばかりの第2版。共著者も内容も結構変わっていて、別の本としておすすめ

Fred Wilson氏のブログにも素晴らしいエントリがたくさん

Mark Suster氏の講演。ブログにもたくさんいい記事があります

LinkedIn創業者、取締役会長のリード・ホフマン氏

a16zのpodcast

この記事が気に入ったらサポートをしてみませんか?