M&AとIPOの違いは?

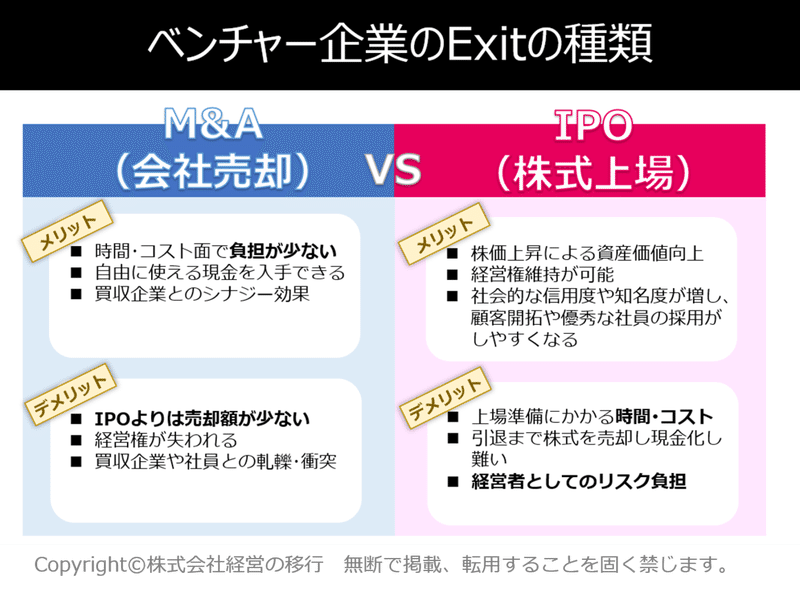

中小企業のオーナー社長がExitする方法としては、主に2種類あります。

会社の株式を売却するM&Aと、IPO(株式公開)です。

本コラムでは、それぞれの方法のメリット・デメリットについてお伝えします。

M&Aのメリット・デメリット

M&Aを選択する最も大きなメリットは、自由に使えるキャッシュをオーナー経営者自身が手にすることができるという点でしょう。IPOを目指す場合、オーナー社長は上場後も経営者として残り、簡単には自己の保有する株式を手放すことができません。もし、社長が株式を売却したことを投資家が知ったら、不安が広がり株価が急に下がってしまうことがあるからです。一方でM&Aの場合には、多くの場合、オーナー社長は自分の持ち株の全てを売却することができますので、創業者利益を手にすることができます。

また、M&AはIPOと比較して、準備期間やコスト面での負担が軽いこともメリットと言えます。IPOを選択する場合には、少なくとも3年以上は準備に時間が掛かり、監査法人や証券会社、コンサルタント等への報酬など多額のコスト負担が発生します。一方でM&Aの場合には、数か月で決まることもあり、コスト負担も軽くて済む場合が多いです。

また、M&Aにより大手企業の傘下に入ることは、従業員にとってメリットとなることもあります。例えば、上場企業のグループ参加に入ることで、内部管理体制が強化されるばかりでなく、福利厚生が充実したという事例もあります。また、経営面でも、財務体質が強化され資金繰りに対する不安から解消され、譲り受け企業との協業により売上が拡大・安定するといったシナジー効果も期待できます。

一方で、M&Aの場合には、一般的にIPOと比べ企業価値を低く評価されるケースが多く、オーナー社長が手にできる資金が少なくなるというデメリットがあります。また、M&Aを実行すると、オーナー社長は企業(事業)の経営権を買い手に承継しますので、経営者としての地位を失うか、あるいは経営陣として残っても子会社として親会社の意向に沿うことになります。従業員の中には、譲受企業の方針に馴染めず、会社を去ってしまう方も出ることがあります。

IPOのメリット・デメリット

IPOを選択する最も大きなメリットは、株式公開時に集めた資金を使って企業価値を高めることができれば、オーナー社長自身も利益を得ることができるという点でしょう。M&Aの場合には、基本的には売却した時点で利益は確定しますので、その後、企業価値が高まっても売り手側は何も得しません。しかし、IPOの場合には、IPO後も自ら経営者としてその手腕を発揮でき、業績が上がれば株価上昇を通して経営者自身の保有する資産価値も高くすることができます。

また、IPOにより会社の社会的な信用度や知名度が高まりますので、新規顧客の開拓をしやすくなり、優秀な人材が集まる可能性も高くなるといったメリットもあります。

一方で、上場準備までに多くの時間とコストが掛かるというデメリットもあります。一般的には少なくとも3年は準備に時間がかかり、その間に市場環境や業界の規制・ルールなどが変化する可能性もあります。その場合、せっかく準備していたIPOのスケジュールが延期となってしまったり、最悪の場合には、IPOをしないほうが良いとの判断を下さざるをえない状況になることもあります。また、オーナー社長は、IPO時に一部の株式を売り出しは出来るものの、その後、社長として働き続ける限り、自分の保有する株式を売却し、現金化することは立場上難しいです。

このように、オーナー社長がExitする方法としては、M&AとIPOの2つがあり、それぞれメリット・デメリットがありますので、どちらがオススメというのは一概には言えません。

メリット・デメリットを比較検討し、経営者としての適性や会社の特徴(業種、業界の中の立ち位置など)を勘案して目指すべきExit戦略を考えるべきだと思います。

この記事が気に入ったらサポートをしてみませんか?