年末調整、住宅ローン控除申告書の書き方を教えて!【年末調整/住宅借入金等特別控除申告書】

こんにちは、ナカハラミヤコです。

今日は、「年末調整、住宅ローン控除申請書の書き方を教えて!」という問いにお答えしたいと思います。

1.住宅ローン控除とは

住宅ローン控除とは、正式名称は「住宅借入金等特別控除」です。

ローンなどを利用して住宅を購入、新築または増改築工事をした時、一定の要件を満たせば入居した年から10年間にわたり、支払った所得税の還付(または支払うべき所得税の控除)を受けることができます。

2.申請の流れと必要書類について

はじめて住宅ローン控除の適用を受ける場合には、住宅を取得したその年分の確定申告時期にマイホームを管轄する税務署で確定申告をする必要があります。

初年度に確定申告を行うと、10月頃に残りの住宅ローン控除を受けられるだけの年数分の「住宅借入金等特別控除申告書」という用紙が税務署から送られてきます。

この用紙は、毎年、年末調整の時期にその都度送られてくるものではなく、残りの適用年分まとまって送られてきますので、紛失しないように保管して頂くことになります。

また、住宅ローンを借りている金融機関からは、年末にいくらの残債があるかが記載された「住宅取得資金に係る借入金の年末残高等証明書」が送られてきます。

この税務署と金融機関から送られてきた2枚の書類を会社にご提出いただくことで、住宅ローン控除が受けられるようになっております。

提出が必要な書類

①「給与所得者の住宅借入金等特別控除申告書」

(税務署から送付されるもの)

②「住宅取得資金に係る借入金の年末残高等証明書」

(金融機関から送付されるもの)※複数の金融機関から交付されている場

合は全ての証明書が必要です。

3.記入の際の注意点について

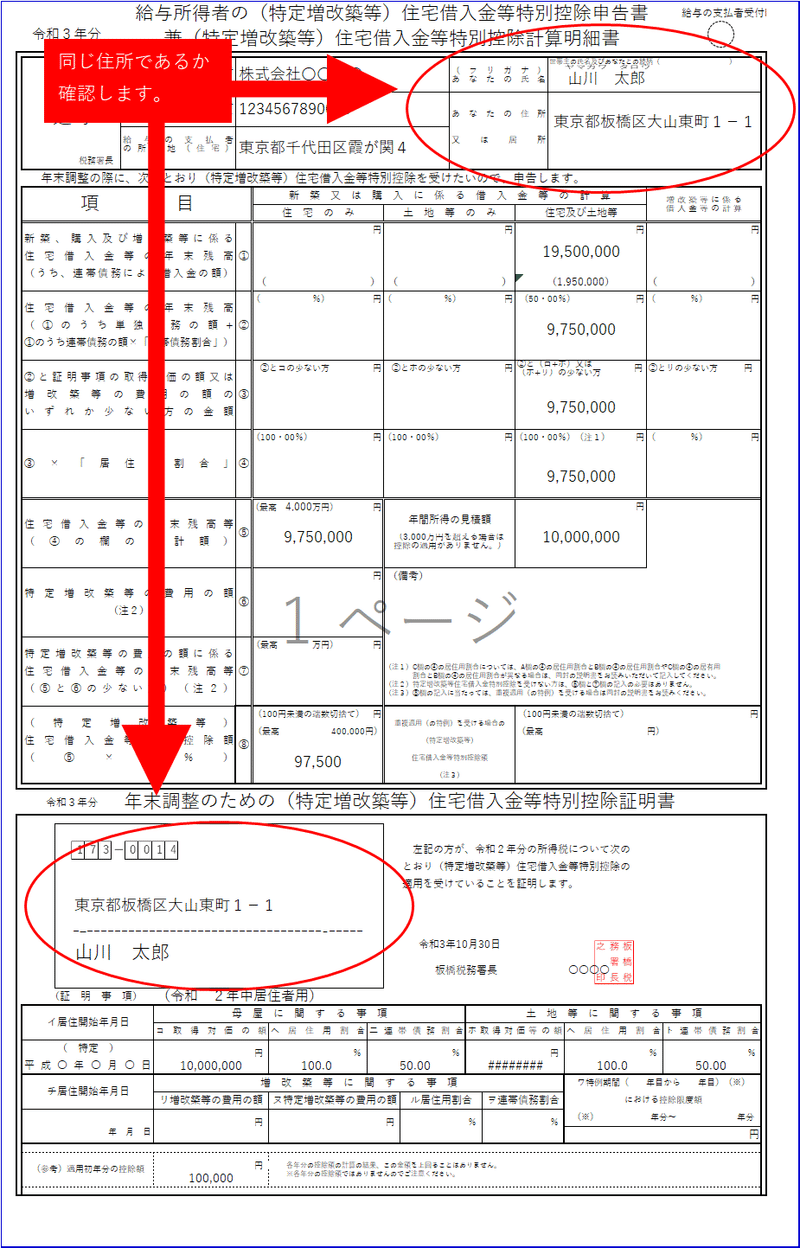

上記見本の右上の住所と、左下の住所が一致していないと住宅ローン控除を

うけることができません。

住宅ローン控除は、「自己の居住の用に供すること」が要件となっております。

対象となっている住宅に実際に居住していない場合、異なる住所にお住まいの場合は、控除の対象から外れてしまいますので注意してください。

連帯債務の場合の記入について

居住日が平成30年以前の年分で、借入金に連帯債務者がある場合は、備考欄に連帯債務者の方の記載が必要となります。(「年末残高等証明書」の適用欄に連帯債務者として名前が記載されています)

また、連帯債務者が給与所得者である場合は、勤務先の住所と企業名の記載も必要です。

連帯債務の場合の記入例

「私は、連帯債務者として住宅借入金等の残額〇〇〇〇〇〇円のうち、

〇〇〇〇〇〇円を負担することとしています。

東京都板橋区大山東町1-1 山川花子

勤務先:東京都千代田区神田神保町4-1 〇〇株式会社」

※平成31年(令和元年)以後に居住した人は、連帯債務割合が、控除証明書に記載されるようになったため、連帯債務者の備考欄への記入が不要となりました。

4.所得税の還付について

年末調整で住宅ローン控除がうけられますが、住宅ローン控除額が所得税よりも大きい場合、引ききれない場合があります。

その場合は、個人住民税から自動的に控除できるようになっています。

~関連記事~

~まとめ~

例年、住宅ローン控除を受けている従業員から「所得税の還付が少なかった。計算間違いでは?」と問い合わせがあります。

年末調整で所得税の還付が受けられるのは、お支払いいただいた所得税分なので、住宅ローン控除の額が支払った所得税額を上回っていた場合は、払った税額以上は還付することができません。

還付が少ないと損したような気分になるのですが、余った住宅ローン控除額は、自動的に翌年の住民税から控除されますのでご安心ください。

(※金額の上限があります。住宅取得時期により最大控除額が決められています。)

この記事が気に入ったらサポートをしてみませんか?