未上場株式のセカンダリーマーケットについて

こんにちは。FUNDINNOの向井です。

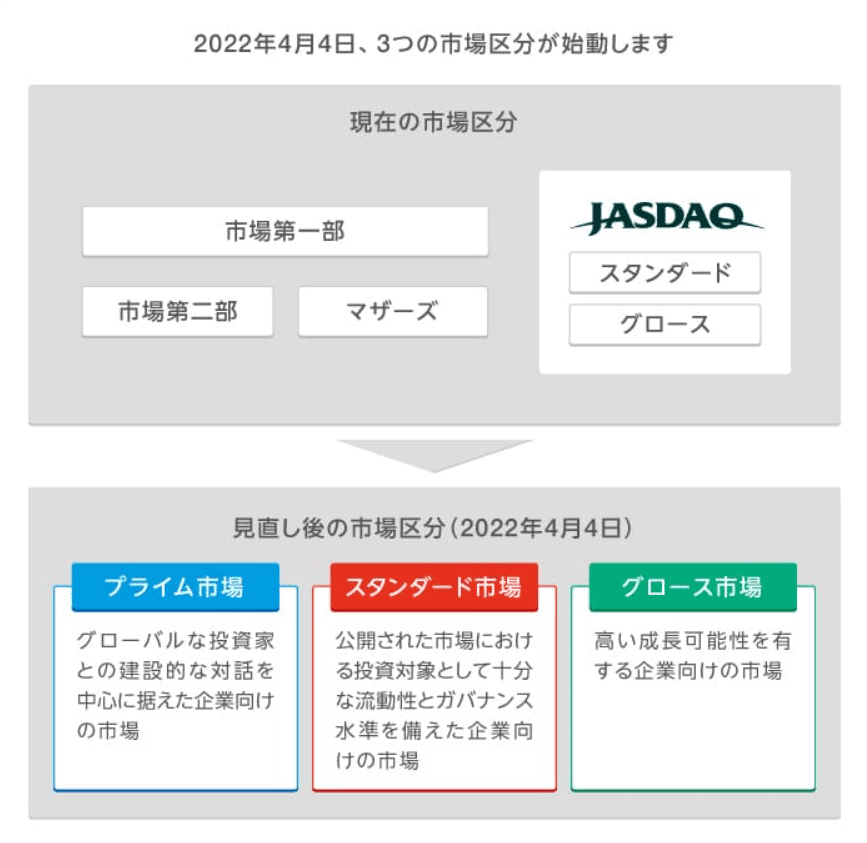

2022年4月4日に東証にて3つの市場区分が始動します。

どの企業が「プライム市場」「スタンダード市場」「グロース市場」に移行するのかはこちらから確認できます。東証一部の8割程度の会社が、プライムに移行するといった形がスタートすることになりました。

この再編はどういった意味を持つのか。参考までに下記のニュースを添付します。

・日本の証券取引所は海外の取引所と比較して国際競争力が劣る。

・プライム市場に海外からの資金を呼び込むためにも、投資家からみて魅力的な企業があつまるよう上場基準(ex.時価総額、利益、ガバナンス)を厳しくしたい。

・しかしプライム市場ではなくなることの企業側のデメリットを鑑み、経過措置が取られた。

・企業は経過措置後もプライム上場を目指し企業価値を向上する施策を取り始める。

・一方で上場維持コストが高い事もあり、別の経営資源に投資するため、敢えてスタンダードを選択する企業も。

市場を再編する等のアクションは、投資家へのメッセージにもなりますし、企業への対応にも影響がでるということになりそうです。

さて、株式会社は日本にも200万社以上あると言われていますが、上場企業は4000社程度です。上場企業には東証の様な証券取引所がありますが、未上場企業についてはそういった取引ができる場があるのでしょうか。実は存在していて、海外では発達しています。

またINITIALさんから国内の未上場企業であるスタートアップ資金調達動向も発表されて国内のスタートアップ投資額が過去最大となる発表がありました。スタートアップマーケットは今後も拡大していくと考えられますし、長期投資が基本のスタートアップの投資では、換金需要は顕在化しています。また投資ファンドにとっては、償還時に投資先証券の処理といった様な潜在ニーズもあります。国内のスタートアップマーケットが大きくなれば、国内での未上場の株式のセカンダリーマーケットの需要も高まってくると考えています。

東証再編の節目でありますし、未上場株式のセカンダリーマーケットについて色々調べていましたので、思い立ってnoteにまとめてみました。主に現時点での海外情報や国内での動きについて記載してあります。

前置きが長くなってしまいましたが、よろしければ何かの参考になればと思いますので、目を通していただければ幸いです。

東証および各国の証券取引所について

東証の提供する機能について

未上場株式のセカンダリーマーケットの話の前に、上場株式のセカンダリーマーケットでもある、東証について少し言及します。

東証は「上場企業」の株式を購入できる場所「セカンダリーマーケット(流通市場)」であり、企業が公募で資金を調達する「プライマリーマーケット(発行市場)」でもあります。

投資家の視点でみると株式を売買することができる場所という印象ですが、企業側の視点でみると、資金調達ができる場所でもあります。

スタートアップ界隈で仕事をしているとIPO(Initial Public Offering)という言葉は必ず目にしますが、InitialでないPOも数多く実施されています。IPOは初めて上場する企業の公募になりますので、比較的規模は小さく、POはIPOの何倍もの規模なのです。IPOが最大となった2021年においては、IPOはPO全体の12%程度です。

公募に関する最新のデータはこちらから。

証券取引所すなわちマーケットは株式を公開して売買してもらうという事だけでなく、企業にとってさらなる成長資金を調達する場です。IPOの後も継続して資金調達する事ができる大切な場です。なので、沢山の投資家が集まるという事は資金調達を行う場所として魅力的であるという事です。

しっかりと成長する企業は株価が上がります。公募する際には株式を発行することになるので、株価が上がって1株あたりの価格が高ければ多くの資金を調達する事ができます。

各国の証券取引所

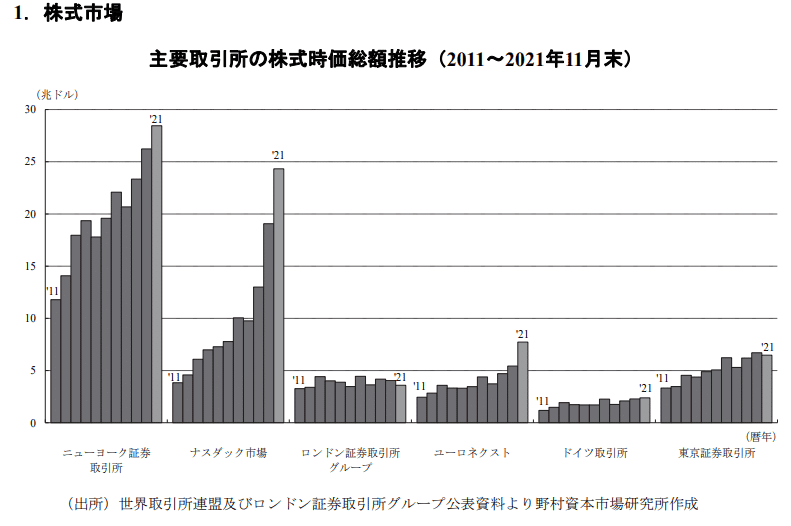

日本には東証がありますが、各国にも証券取引所が存在します。証券取引所の規模感をみてみましょう。各国の証券取引所の時価総額は以下の通りです。

2021年11月末時点で、東証は、ニューヨーク証券取引所(NYSE)、ナスダック市場(NASDAQ)、上海証券取引所、ユーロネクストについで、香港取引所と争っているような位置づけです。米国のNYSEとNASDAQが圧倒的な規模で君臨しています。

取引の規模も合わせて見てみると以下の通りです。

数字が大きすぎでわからないので、それぞれ企業数で割って、1社あたりの時価総額や取引金額をみてみます。

東証に上場している企業の時価総額や取引額は、NYSEの5分の1程度、NASDAQの3分の1程度という事が分かります。2021年11月30日の終値で換算した場合、ざっくりとですが、メルカリの時価総額は約10,923億円です。NYSEやNASDAQにはメルカリの様な企業が沢山いるわけです。

時価総額はその会社の稼ぐ力であったり、将来性であったりといった様々な要素が反映されているので、一概には言えませんが、投資家の期待は反映されている訳です。時価総額が高い、取引量が大きい証券取引所は、お金が集まりやすく、企業にとってはマーケットで更なる成長資金を調達しやすい環境と言えます。

米国と日本のマーケット構造

ちなみにNYSEとNASDAQ以外にも米国では盛んに株式の取引が行われています。これは、店頭取引や、未上場のマーケットプレイスと呼ばれるマーケットでの未上場株式になります。日本においてはそもそも「未上場株式って取引きできるの?」というイメージだと思いますが、いくつかの仕組みにて実現しており、約7000の銘柄の取引が可能となっています。

未上場株式を取引きする仕組みの1つであるOTC Marketsでは2019年の時点で実に38兆円の取引が実施されていて、同年のマザーズが24兆円となりますので、マザーズの1.5倍の取引があります。

米国においては、未上場株式を取引きするマーケットはいくつもあるのですが、主要な、上述したOTC Marketsと近年拡大している未上場株式のマーケットプレイスについて記載していきたいと思います。

OTC Markets

OTC MarketsはOTC Markets Group.incが提供するサービスです。OTCはOver the Counter の略称、日本でいう店頭取引ですね。そもそも店頭取引とは何かというと、証券会社が取り扱っている株式を証券会社や証券会社を通して発行者(企業)やそのほかの投資家と取引する仕組みです。

米国ではこのOTCが発達しています。以下は経産省のレポート(株式会社野村資本市場研究所が調査)の抜粋です。

OTC マーケットは、将来の上場企業の供給源であるだけ ではなく、上場を廃止した企業がその後取引される場でもあり、投資家に対して、非上場企業の流動性を創出することで、上場市場の受け皿としての役割も果たしている。

未上場企業だけでなく、上場取り消し銘柄の受け入れ先にもなっています。さらには海外企業や米国の地銀などもこのOTC Marketsを利用しています。なぜ利用しているかというと、NYSEやNASDAQといった証券取引所と比較して、要件が緩和されている、それでも流動性が提供されているというところが大きいと考えられます。開示に関しては以下のような要件があります。

なお、OTC Pinkのマーケットにおいては、2021年9月末に規制の強化がありました。OTC Pinkでは開示要件が非常に緩和されているマーケットだったのですが、規制強化により取引ができなくなるという状況になったわけです。私としては、非常に未上場企業のマーケットが発達している米国において、事故等が発生して、水が差される前に先手を打ったのではないかとも考えています。基本的には、米国においては、企業側の開示要件を緩和し、投資家も資産や知識に応じて参加できるマーケットを制限していくなど、全体的に緩和の方向性でマーケットを拡大する方向性です。投資家保護は重要な観点ですが、米国の方針は保護という名のもとで機会を奪うパターナリズムの立場にはない印象です。

こちらの規制については、以下詳細に紹介されています。

未上場株式のマーケットプレイス

OTC Marketsという従来からの仕組みとして存在するマーケット以外に、近年ではマーケットプレイスが台頭してきています。こちらは米国の未上場企業のマーケットの枠組み図です。

この未上場株式のマーケットプレイスですが、インターネットでの相対取引を実現する仕組みです。

取引プラットフォームにおける株式の主な売り手は、 保有する株式の転売を目的とした発行体の創業者、従業員等の株主であり、主な買い手はスタ ートアップへの投資に興味を持つ個人投資家やスタートアップ・成長企業への投資への投資を行う機関投資家だったりします。

これらのマーケットが育ってきた背景は、従業員の報酬や外部パートナーへの報酬をストックオプションで支払うといった文化、VCに出資しているLPの償還期間が迫ってくるとその証券を処分する必要が迫られるといったことがあげられます。こういったニーズに答えていく形でマーケットが育っていった訳です。投資して10年換金できないよりは、選択肢として流動性はあった方がよいですよね。

それではちょっと個別にサービスをみていきましょう。まずは米国。

先日NYSEに上場したForge Globalです。サイトにも掲載していますが、2022年3月末の時点で、40万人に上る投資家、450社が利用して、$100億円の取引があるようです。

EquityZenは27万人の投資家が登録していて、上場前のRivianやAirbnb、SpaceX、ByteDanceなどの取引事例があるようです。

Cartxでは2021年に129の取引があり、これは2020年の約4倍にあたるとの事。未上場企業への投資額が増えてくるにつれて、流動性の需要が高まっていると考えられます。

つづいて英国。

英国でも未上場株式のセカンダリーマーケットが発展しています。先日米国のRepublic社との連携を公表したSeedersでは2022年3月末の時点で600を超える銘柄が取引されています。登録されている銘柄の中にはRevolutも含まれています。

Seedersについては背景として、株式投資型クラウドファンディングからの発展と考えられます。英国では株式投資柄クラウドファンディングが発展しています。未上場企業株式をもつ個人投資家が多く存在することから、それらの銘柄の流動性を確保する意味もあり、未上場のマーケットプレイスが発達したと考えられます。先に述べたRevolutは5000%を超える株価になっています。

日本における未上場株式のセカンダリーマーケット

日本における未上場株式のセカンダリーマーケットはなかなか発展してきません。1997年にグリーンシート制度が設けられましたが、残念ながら2018年に完全に廃止になっています。開示規制も厳しく利用する企業が伸びなかったなど様々な要因が考えられていますが、未上場企業に耳目が集まっていなかったことも大きな要因だと考えられます。

現在、未上場企業への出資額がどんどん大きくなってきている中、5年後、10年後にこの出資の結果が問われてきます。起業家は投資家の期待に応えるために大きく成長していなかければならないです。それでも5年、10年の期間は長いです。その間に選択肢が多く存在することは、投資家にとっても起業家にとっても必要なことだと考えています。

未上場株式の流動性を生み出す仕組みは、必要不可欠だと考えています。

現在、日本では「株主コミュニティ」制度以外での未上場株式の取引きが原則禁止されていますので、あまり発達していません。この株式コミュニティは、登録銘柄は約30です。年間の取引額は5億円程度です。海外と比較すると存在していないに等しい規模です。

なお日本でインターネットで初めて未上場株を取引きすることを可能にした「FUNDINNO MARKET」はこの株主コミュニティで運営されています。

FUNDINNO MARKETも2022年3月末現在で登録銘柄はたったの6銘柄です。ですが、2021年12月に開始したこのサービスは、3か月で2015年より開始されたこの株主コミュニティを運営しているどの証券会社よりも、のべ参加人数が最大となりました。

今後の展望

日本においてはマーケットとしては、「上場企業」「東証」という認識かと思いますが、米国においてはNYSEとNASDAQが存在するという点でも大きく異なる上に、未上場株式のマーケットの規模も非常に大きく発達しており、米国全体がピラミッド構造になっています。

日本は逆ピラミッド構造というか、プラカード式の構造といってもよいかもしれません。市場構造は日本の経済の発展を支える1つに過ぎないかもしれません。しかし大きな要因であることは間違いありません。

多くの方の尽力により、スタートアップマーケットが8000億円の規模までになりました。今後さらに発展していくためには、起業家、投資家サイドに数多くの打ち手が必要です。

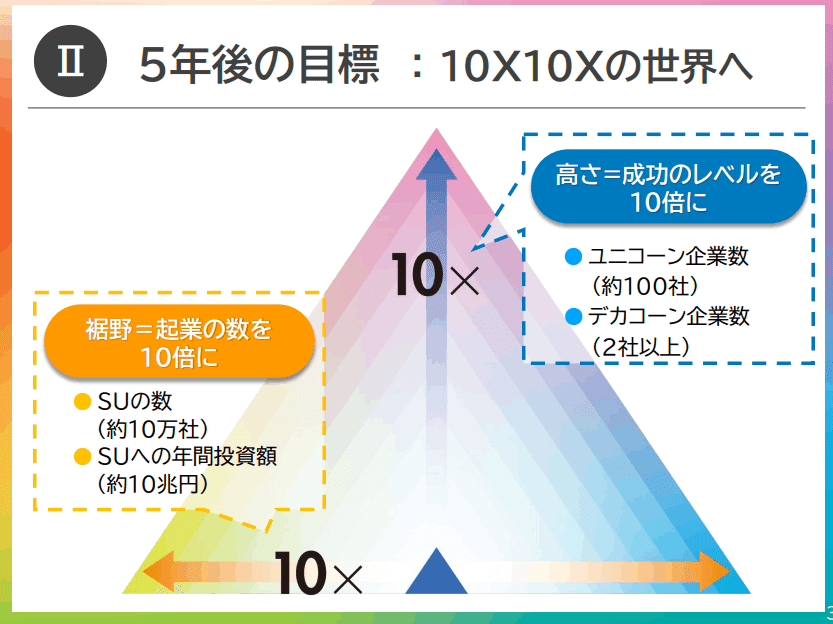

そんな中、先日経団連より、下記の様な提言がありました。

5年後にタテヨコ10倍にしましょうという内容です。産学官連携、国内外、投資から起業、人材育成まで、網羅的であり勇気が湧く内容です。この中にも、セカンダリーマーケットについての重要性についても触れられています。これらの提言の後、以下のようなニュースが出ました。

スタートアップマーケットが大きくなるにつれて、セカンダリーマーケットの重要性はますます高まると考えています。そのためには規制の緩和、魅力的な企業の参加によるマーケットに魅力の高まり、未上場企業への投資を理解する数多くの投資家の参加が必要になります。その渦中にいる自身として少しでもスタートアップマーケットのエコシステムの構築に役立てるよう、尽力できればと考えています。(おわり)

P.S. セカンダリーマーケットについての情報ソースになればと思っておりますので、もろもろご指摘等いただければ幸いです。随時更新してまいります。