第9回:レバレッジドリースとは何か

こんにちは、JOLアドバイザーです。

レバレッジドリースという言葉を耳にされた事はあるでしょうか。

これは日本型オペレーティングリース(Japanese Operating Lease、以下:JOL)の前身となる商品ですが、税制改正により2005年に終焉を迎え、現在は商品組成・販売は行われていません。

しかし現在でもJOLの事をレバ(レバレッジドリースの略称)と呼ぶなど、JOLと混同して理解されている方が多いです。

そこで今回の記事では、JOLと比較しながらレバレッジドリースについてご説明致します。

なお、以下ではレバレッジドリースの事をJLL(Japanese Leveraged Leaseの略称)と表記致します。

※私について知りたい方は、下記の自己紹介をご覧ください。

1.レバレッジドリースとは

匿名組合を利用した利益の繰り延べ商品であり、構造はJOLと全く同じです。ただし、JLLとJOLは以下の点が異なります。

※JOLのスキームについて再度ご確認されたい方は、こちらの記事をご参照下さい。

2.JLLとJOLの違い

JLLとJOLの違いは、以下3点です

⑴JLLは会計と税務が乖離しない

⑵JLLはファイナンスリース

⑶JLLは金融商品取引法の対象外

⑴JLLは会計と税務が乖離しない

JOLの場合、事業から発生した損金は、会計上では全額投資家の決算書に計上される反面、税務上は通算して出資金と同額までしか計上できません。その為、会計と税務で乖離が発生します(<図1>参照)。

※JOLに出資した場合の損金計上の仕組みについて確認されたい方は、こちらの記事をご参照ください。

<図1>JOLの会計損益と税務損益

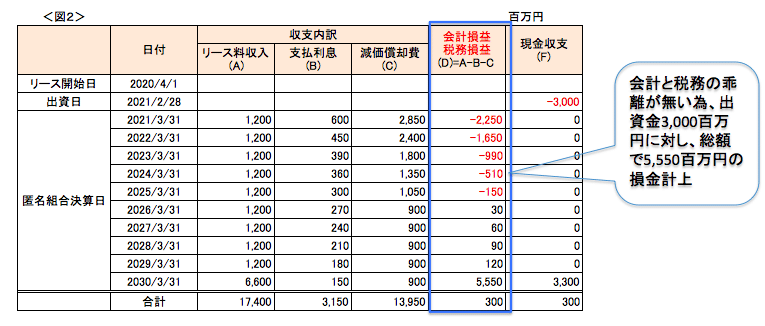

しかし、JLLは「会計上の損益=税務上の損益」の為、会計と税務の損金に乖離が生じません(<図2>参照)。

<図2>JLLの会計損益と税務損益

その為、<図2>の償還表をご覧いただくと分かる通り、出資金以上の損金計上が可能であり、現在のJOL以上に税務面でのレバレッジ効果が大きい商品でした。

また、JOLの場合は会計と税務の損益に乖離がある事から、決算書に表記される数字と実際の納税額に乖離があり、その管理や把握が困難になるというデメリットがあります。

しかし、JLLの場合は会計と税務で乖離が無い事から、その把握が困難という管理上のデメリットは生じませんでした。

⑵JLLはファイナンスリース

JOLはオペレーティングリース取引ですが、JLLはファイナンスリース取引です。この違いは非常に大きいです。

何故ならJOLの場合、投資家の出資金は、リース物件を中古市場で売却し(以下:再販)その売却代金を原資として償還されます。

その為、リース物件が再販されるまで投資家の出資金の償還額が分からないいという不確実性に晒されています。

しかし、JLLはファイナンスリース取引である為、賃借人がリース事業に必要な費用を全額リース料として支払う為、リース料が出資金の償還原資となります。

つまり、JOLの場合は投資家の出資金を回収する手段が再販しか無い反面、JLLは再販を行わなくても賃借人から支払われるリース料で出資金が回収できるので、賃借人が債務不履行等を起こさない限り確実に償還がされる不確実性が低減されたスキームなのです。

そして、JLLの場合、万が一賃借人の債務不履行等でリース料の支払いが滞った場合は、リース物件を再販して資金回収を図れる為、投資家の出資金が確実に回収できる可能性が、JOLと比較して圧倒的に高かったのです。

⑶金融商品取引法の対象外

JLLもJOLも集団的投資スキームという出資方法に該当し、2007年以降に販売されたJOLは金融商品取引法の規制を受ける事になりました。

※JOLが金融商品の規制対象である理由を確認されたい方は、こちらの記事をご参照下さい。

しかし、JLLは2005年に終焉を迎えた為、その規制の適用がされませんでした。

なお、金融商品取引法が制定される以前は、この集団的投資スキームを規制する法制度はなかった為、JOLと比較して投資家保護の視点は、商品を組成・販売するリース会社の良識に委ねられていた側面が強いと言えます。

3.全盛期のレバレッジドリース

余談ではありますが、航空機産業を持た無い日本の金融機関が航空機ファイナンスの分野で競争力を発揮できるのは、レバレッジドリースの存在があった為です。

投資家からの出資金を活用する事で、賃借人である航空会社が全額融資で資金調達する場合と比較し、金利コストを削減してその導入が可能となる為です。

その為、1990年代のレバレッジドリース全盛期には、全世界に就航している航空機の1/3は日本の出資金が入っており、航空会社にとっては非常に重宝されたスキームだったのです。

現在レバレッジドリースの組成・販売はされていませんが、JOLに姿を変え、現在も世界中の航空会社から注目を集めているのです。

4.まとめ

JOLと比較した際のJLLの特徴は以下です。

⑴JLLは会計と税務が乖離しない

⑵JLLはファイナンスリース

⑶JLLは金融商品取引法の対象外

P.S. 日本型オペレーティングリース出資の教科書を作りました

損をしない投資の為の検討ポイントを記載した、日本型オペレーティングリース出資の教科書を作成しました。

リース事業の組成担当がその裏側を書いており、公にはできない情報がたくさん含まれています。

元本割れリスクの低い商品選びのポイントについてここだけの情報をこっそり記載していますので、これから出資を検討している方は是非読んでみてください。

<こんな方にオススメです>

・絶対に損をしない商品に出資したい

・何を基準に商品を選べば良いのか知りたい

・税理士や銀行の紹介で出資を検討している

・過去リース事業に出資した経験がない

・出資リスクをしっかり把握したい

この記事が気に入ったらサポートをしてみませんか?