7/10-7/14 相場振り返り・見通し

こんにちは、投資猪です。日経は SQ で先物売買に振り回された1週間となりましたが、欧米や新興国にとってはアメリカ 6月消費者物価指数でのインフレ改善で非常に良い相場となりました。今週も簡単に振り返っていきましょう!

ツイッターのフォローもしていただければ嬉しいです!

@invest_wildboar

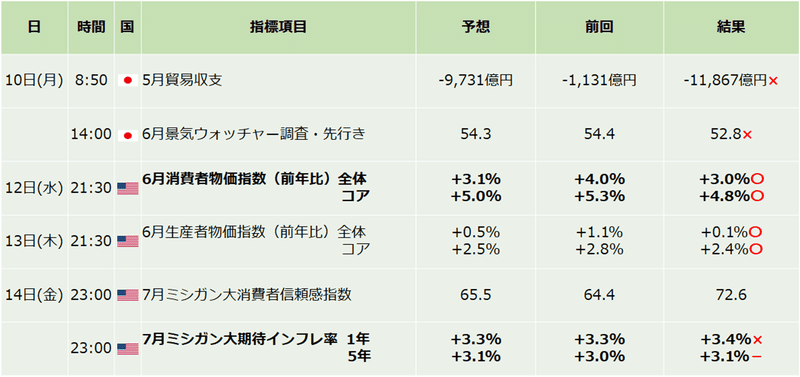

経済指標振り返り

7/10-7/14 #経済指標 カレンダー

— 投資猪 (@invest_wildboar) July 9, 2023

🇺🇸CPI (7/12 21:30)、ミシガン大期待インフレ (7/14 23:00)

CPInow by CLE連銀で全体+3.2% コア+5.1%

→ 市場予想からの上振れ予測🤔

ミシガン期待インフレが+3%程度にアンカーされているかも重要⚠️

実質金利動向にも注意していきましょう!#投資家さんと繋がりたい https://t.co/ers23cgTFx pic.twitter.com/3N4SLXo9iX

特に重要なイベントとして、

アメリカ…消費者物価指数、ミシガン期待インフレ

を挙げていました。結果まとめです!

経済指標・イベント振り返り

経済指標では赤〇×が示す通り、今週は日本の経済指標はもうひとつ、アメリカがまずまずだったと言えそうです。最後のミシガン期待インフレ率の予想上振れが最終日の売り優勢に繋がりましたが、先週注目した米国10年実質金利が低下したのは株式市場には安堵材料となりました。

6月米国消費者物価指数(CPI)

CPIポイント

— 投資猪 (@invest_wildboar) July 12, 2023

✅全品目の上昇に最も寄与したのは住居指数で、上昇率の70%以上

✅肉/鶏肉/魚/卵は0.4%低下し、特に卵は前月比-7.3%⤵️

✅航空運賃指数は4月、5月に続き下落で-8.1%⤵️#投資家さんと繋がりたい https://t.co/aCtixAg3EA

クリーブランド連銀予測ではむしろ市場予想からの上振れが示されていたので緊張感もありましたが、開けてみれば上昇要因は住宅がほとんどで、中古車市場や航空運賃が下がってきたのは非常にポジティブな内容でした。これから 2% 目標に向けてスンナリいくわけではありませんが(来月は前年比では上昇見込み)、先行指標のひとつである生産者物価指数もしっかりと予想下振れだったのは安心材料と言えるでしょう。

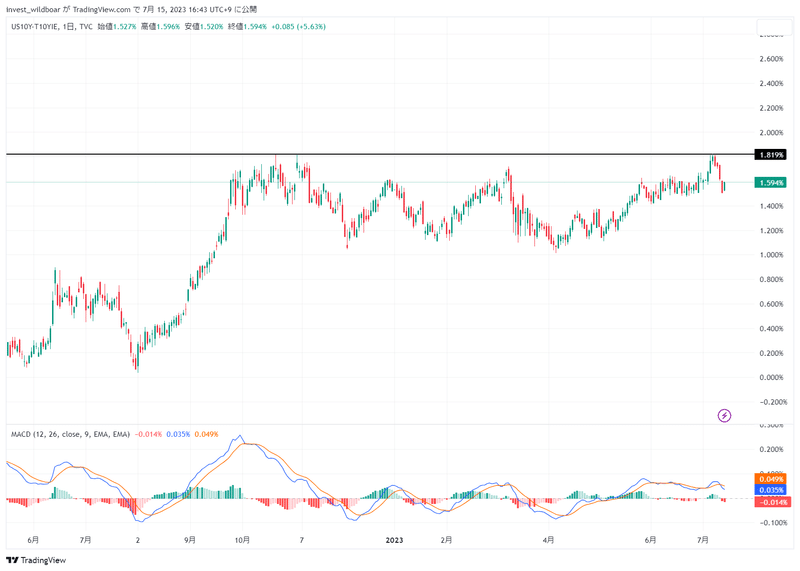

このCPIの結果を受けて先週懸念していたアメリカ10年実質金利は昨年のピークをギリギリ超えることなく低下し、30年債利回りも 4%をなんとか再び下回るなど、グロース株が命からがら踏みとどまることができた大きな要因となりました。

ドルインデックスは下に突き抜けました📉

— 投資猪 (@invest_wildboar) July 13, 2023

日経には微妙なところですが、新興国や国際的な売り上げの多いアメリカの企業経営にはプラスです🤔

$DXY pic.twitter.com/LGmqYNJYPi

さらに、国際的なドルレートを指数化したドルインデックスは何度かタッチしては跳ね返されていたサポートラインを割り、実に利上げ開始直後の 2022年4月以来の100を下回り、ドル建て債務返済問題を抱えるような新興国にとってはまさに福音で、実際に株価も息を吹き返しました。世界的な景気さえ保たれてくれればここからの新興国株は非常に面白いと思います。

フロンティア $FM 新興国 $VWO

— 投資猪 (@invest_wildboar) July 13, 2023

話題になってから長かったですが、ようやく来ましたね📈 pic.twitter.com/hwrcJEiyM7

ミシガン大学消費者信頼感指数・期待インフレ率

ミシガン大学期待インフレ

— 投資猪 (@invest_wildboar) July 14, 2023

1年…結果 +3.4% 予想 +3.3% 前回 +3.3%

5年…結果 +3.1% 予想 +3.1% 前回 +3.0%

FOMCで今月利上げをする理由が欲しそうなので、これは使われそうですね🤔金利⤴️

一方で金曜日に発表された消費者信頼感指数は大きく予想を上振れ、もちろん景気の底堅さという意味では非常に良いことではあるのですが、結果として期待インフレも上昇してしまい、「7月のFOMCではまず間違いなく利上げ再開」という流れには変化は無さそうです。

とはいえ急激にドル安に向かう影響も大きいですから、このような形で3歩進んでは2歩下がりながらソフトランディングを迎えるという水前寺清子スタイルが株式市場にとっては最も良いシナリオでしょう。

決算シーズン

そうこうしているうちにアメリカでは2023年Q2決算シーズンがスタートしました。まだ始まったばかりですが、デルタ航空、ペプシコ、JPモルガンをはじめとするメガバンク、ユナイテッドヘルスなど数社の大型株を見る限りはまずまずの結果を出してきています。高金利で痛手を負いやすい小型株や地銀の現状が今後の焦点になりますが、S&P500などの指数に関して言えば、十分に耐えられる範囲のものが出てくるような気はしています。

日経もファーストリテイリング決算は非常に良いものだったと思いますが、相場のアヤで売られてしまった感もあります。(同じ好決算でもオンワードや良品計画は大きく上げるなど個別株の難しさがここにありますね)それでも最終的には業績で株価は形成されるわけですから、経済・金融環境が少し落ち着いた今だからこそ、個別株投資家はしっかりと決算を見極めていきましょう。

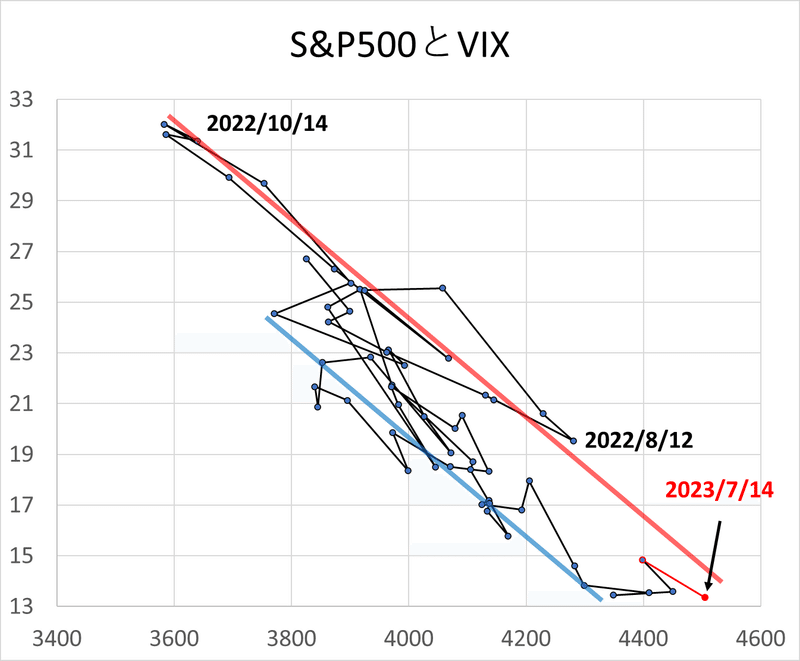

日米チャート、ボラティリティマップ、見通し

米国株

実質長期金利の上昇が一服したこともあり、ボラティリティマップでは赤軸の方に再び向かい始めました。7月FOMCに向けて高官たちが公式に発言できない期間(ブラックアウト)に入ったのと決算後には各社の自社株買いも再び始まりますので、相場の焦点としては決算に全集中するということで良いでしょう。来期の業績見通し次第ですが、基本的にはまだ上を見たいと思います。

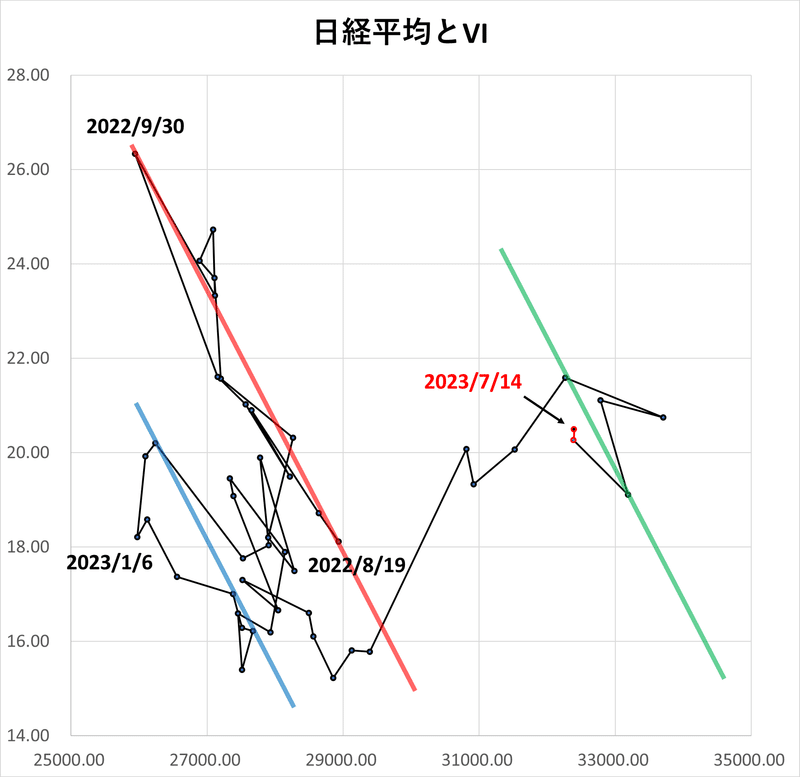

日本株

日経はETF分配金捻出売りも終わったあとも SQに向けて海外機関の先物せめぎ合いに飲み込まれて落ち着かない1週間でした。ボラティリティマップでも先週末からは緑軸上で小動き程度となっています。

やや日銀短観以降の経済指標が冴えないのとドルインデックスの低下や日銀のイールドカーブコントロール修正期待からの円高もあり、やや慎重な展開となりそうなので、ここからいきなりまた踏み上げが始まるというのも考えにくいところではあります。まずは米国株が堅調なうちに、少しずつでも緑軸上を右下の方に移動しながらVI 17程度の 34,000円に向かってほしいところです。ちなみにイールドカーブコントロールの修正は昨年12月のサプライズとは違って、「引き締めとは違う」とかなり織り込まれてきているので、もし±1.0%程度への拡大があったとしてもマザーズ以外にはさほど悪影響は無く、ボラティリティマップの緑軸もさほど動かないのではないかと考えています。とりあえず週末の日本の6月消費者物価指数がひとつの判断材料にはなると思うので注目です。

来週の重要イベント

米国株

7月NY連銀製造業景気指数(7/17 21:30)

6月小売売上高(7/18 21:30)

6月建築許可件数(7/19 21:30)

6月中古住宅販売件数(7/20 23:00)

主な決算

7/18: (寄り前)$BAC, $MS, $LMT

7/19: (寄り前)$GS, $ASML, (引け後)$TSLA, $NTFX, $IBM

7/20: (寄り前)$TSM, $JNJ, $PM, (引け後)$ISRG

7/21: (寄り前)$AXP

日本株

6月貿易統計(7/20 8:50)

6月消費者物価指数(7/21 8:30)

では来週も頑張っていきましょう!

スキ、フォローなど頂けると本当に励みになりますので、参考になったなと思って頂けたら是非ぽちっとお願いします!

統計手法を用いて株式市場を分析しております! 参考になる記事を書いていこうと思うので、もし良ければサポートいただけると嬉しいです^^