7/24-7/28 相場振り返り・見通し

こんにちは、投資猪です。中銀ウィークは欧米が事前予想通りの着地でほぼ無風、株式も堅調に推移した一方で、日銀はイールドカーブコントロール関連の観測記事が出ては先物が右往左往するという日経投資家にとっては難解な週となりました。今週も簡単に振り返っていきましょう!

ツイッターのフォローもしていただければ嬉しいです!

@invest_wildboar

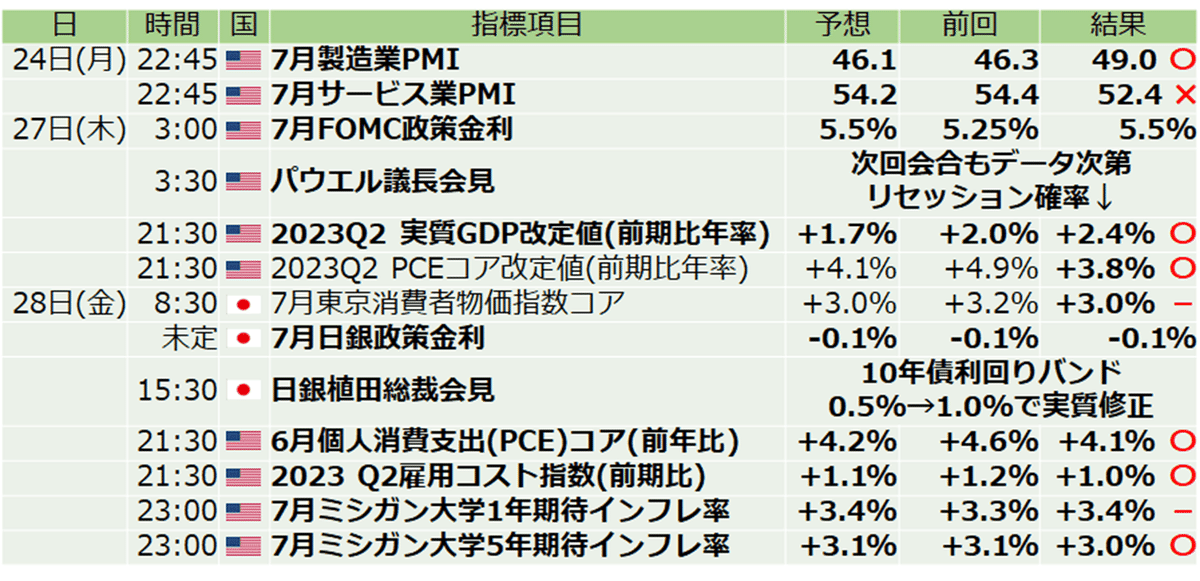

経済指標振り返り

7/24-7/28 #経済指標 カレンダー

— 投資猪 (@invest_wildboar) July 23, 2023

🇺🇸FOMC(7/27 3:00-), Q2GDP (7/27 21:30), PCE, Q2 雇用コスト指数 (7/28 21:30), ミシガン大期待インフレ率(7/28 23:00)

🇯🇵日銀会合(結果: 時間未定, 総裁会見 7/28 15:30)

指数に強く影響する決算: 7/25 引け後 $MSFT, $GOOG

せわしない週ですな…頑張りましょう! https://t.co/96uD1qJewJ pic.twitter.com/uBaWWignKF

特に重要なイベントとして、

アメリカ…FOMC, Q2 GDP, 個人消費支出(PCE), Q2 雇用コスト指数, ミシガン大期待インフレ率

日本…日銀会合

を挙げていました。結果まとめです!

経済指標ではアメリカの経済指標で「景気は底堅く、インフレは鈍化」と非常に良い数字を出してきて、パウエル議長が「リセッションを考えているメンバーはいない」と言い切ってしまうくらいの調子の良さでした。

日銀金融政策決定会合

世界中の注目を集めた日銀金融政策決定会合でしたが、

2013/4 13:35 黒田バズーカ第1弾

— 投資猪 (@invest_wildboar) July 28, 2023

2014/10 13:39 黒田バズーカ第2弾

2015/12 12:45 量的/質的金融緩和補完

2016/1 12:31マイナス金利導入

2016/7 12:37 ETF買入れ増額

2016/9 12:58 YCC導入

2016/7 12:56 フォワードガイダンス導入

2022/12 12:01 YCC修正

12:30がひとつの目安だが、時間を決めなさい😡

恐らく後場が開く直前 12:25頃のホームページ更新だったと思います。結果も重要ですが、まずは結果公表時刻を定時にすべきであるとはっきり言いたいです。記者会見でどのメディアも同じ質問を何度も繰り返すくらいなら(おっと…)、複数質問を許されている1社くらいは、この点を取り上げて欲しいものです。

とはいえ、今回は

-------------------------

「ヘッドラインで10年債利回りの容認幅は ±0.5%で変更なし」

↓

円安株高

↓

「よく見ると ±1.0%までは必ずしも日銀買いオペせず(=実質政策変更)」

↓

円高株安

↓

「ん?経済物価見通しを読むと、マイナス金利を含めた緩和方針は維持か」

↓

日経引け間際~夜間にかけて円安株高

--------------------------

という極めて難解な値動きとなってしまったので、発表時刻に居合わせた方が良かったのか悪かったのか微妙だったことは確かです。

YCC実質修正前後でイールドカーブはどう変わったか

— 投資猪 (@invest_wildboar) July 28, 2023

2週間前と比較して

・10年債の歪みが解消

・超長期がやや上方へ

住宅固定金利は少し上がるかもしれないのと、超長期利回り⤴️でマザーズの財務が不安な企業はどうかなという感じですが、日経の大勢には影響ないかなと。#投資家さんと繋がりたい pic.twitter.com/nBE2SfsJli

今のところ上記ツイートの通り、イールドカーブの歪みが是正され、全体のイールドカーブがわずかに持ち上がったに過ぎない状況で、自分自身は先週の記載通り修正無しにベットしていたので外してしまったわけですが、下記の通り、修正ありでも心配はさほどなしといった判断は良かったかなと思っています。

今後については日本のインフレがどんどん進み、10年債利回りが 2.3-2.5%あたりまでもし上昇した際にはいよいよマイナス金利を含む緩和政策の終了ということになると思いますが、まだそれには時間があるでしょうし、そこまで日本株はグロースも含め、買っていけると考えています。

日銀が今回何もしなければそれはそれで叩く人も多かったでしょうし、これで

— 投資猪 (@invest_wildboar) July 28, 2023

・国債流動性が上がる

・過度な円安を防ぐことができる

・政策金利を動かすまでは遠いと明言して緩和継続の意思は織り込ませた

と考えれば、ちょっと市場には混乱を与えたものの総じてナイスプレーだったんじゃないですかね🤔

なお今回の日銀のやり方に関しては、リークなども問題はあれど、結果的にも半日の混乱で収まったわけですし、少なくとも今年中くらいの政策会合はほぼ無風で行けるわけですから、良かったのではないかと思います。

(どちらかというと発言切り取りの外資系メディアの方が問題)

米国企業2023 Q2決算

決算では、FACTSETによると現在までに S&P500 構成企業の51%が Q2決算発表を済ませており、80%の企業が予想EPSを上回り、5年平均の77%、10年平均の73%を上回っている状況です。ただし、あくまでアナリスト予想を上回っているというだけで、現状での Q2における利益成長率は -7.3%と推定されており「まだ前年比減益」であることには注意です。特にエネルギー、素材、ヘルスケアのガイダンスの弱さは顕著となっています。

今のところ下半期ではQ3で 0.2%、Q4で 7.5%の増益が予想されていますが、12ヵ月予想PER は 19.4 で、5 年平均の 18.6、10 年平均の 17.4を上回っており、利下げがまだ見えていない状況においては期待先行型の株価形成になっていることには注意すべきでしょう。

米国景況感・FOMC・株価

#経済指標 速報

— 投資猪 (@invest_wildboar) July 27, 2023

アメリカ🇺🇸【2023Q2 GDP】(前期比)

結果 +2.4%

予想 +1.8%

前回 +2.0%

アメリカ経済強し

#経済指標 速報

— 投資猪 (@invest_wildboar) July 27, 2023

アメリカ🇺🇸

【耐久財受注/輸送除くコア】(前月比)

結果 +0.6% 予想 +0.0% 前回 +0.6%

【新規失業保険申請】

結果 22.1万件 予想 23.5万件 前回 22.8万件

【Q2 PCEコアデフレータ】(前期比)

結果 +3.8% 予想 +4.1% 前回 +4.9%

製造業強い、雇用強い、インフレ改善

最高かよ🙄

購買者担当景況感(PMI)ではサービス業がやや下振れとなりましたが、製造業の底打ち感がさまざまな指標から出てきており、アメリカは引き続き底堅い景気を体現していると言ってよいでしょう。さらにはインフレも順調に低下してきており、後述の欧州とは異なり、「景気が保たれたまま期待インフレの低下に沿って能動的に利下げをする」というような光景が見えてきた人も多いのではないでしょうか。

追加利上げはデータ次第という従来通りの姿勢や、利下げ時の政策運営方法(QTは続けるかも)という出口戦略への言及、ハードランディングを考えているメンバーはいないなど、全体的にはハト🐦派的な要素の多い会見でした🤔

— 投資猪 (@invest_wildboar) July 26, 2023

落ち着いた株高を想定しつつQQQを買い増し💰

誰よりもパウエル議長がそう思っているのではないかというフシもあります。VIXも 13程度に抑えられており、何かの歪み(欧州クラッシュか、商業用不動産か、はたまた…)が顕在するまではこのゴルディロックス(=適温)相場が継続しそうです。

欧州景況感・ECB・株価

ドイツ🇩🇪製造業PMIは非常に弱いですね👀

— 投資猪 (@invest_wildboar) July 24, 2023

結果 38.8 予想 41.1

リーマンやコロナレベルと言っても過言ではないが…

金利は下ですが株価までついてくるかはやや疑問🤔

ドイツ🇩🇪 #DAX

— 投資猪 (@invest_wildboar) July 28, 2023

all-time high!

絶賛リセッション中ですが…😅 pic.twitter.com/KynwguePsq

欧州はドイツを中心に明確に景気が悪くなってきているものの、株価は堅調という状況となっています。ECBもいよいよ次回以降の利上げについては口を濁してきており、アメリカと異なり、いよいよ受動的に利下げせざるをえないとなった場合には注意(雇用をしっかり見ておくのは必須)が必要です。

新興国株価

先週書いた新興国株価も堅調に推移しており、まだまだ上昇余地が大きそうです。

日米チャート、ボラティリティマップ、見通し

米国株

決算については上述した通りですが、やや現実に比較して割高感が出てきているのは事実だと思います。来週もアップル、Amazonと決算が続きますので、「オオコケせずにVIX低下が続くこと」これが指数上昇継続の条件になります。雇用統計などもありますが、今急落するリスクとしてはインフレの再増悪よりは、業績(見通し含む)悪化、景気後退、金融不安といった部分だと思います。

日本株

スッタモンダのあった日経ですが、金曜夜の先物で33,100円まで戻しており、上述の通り今後しばらく日本発のボラ上昇要因は無くなったわけですから、緑軸上で右下の方に向かっている良い環境になったと言えるでしょう。日系企業の決算のみならず、欧米の景況感といった外部環境にももちろん影響はされますが、VI 16の 34,000円越えを見てよい状況ができたと考えています。

来週の重要イベント

米国株

7月製造業PMI(改定値)(8/1 22:45)

7月ISM製造業景況指数(8/1 23:00)

6月JOLTs求人件数(8/1 23:00)

7月ADP雇用統計(8/2 21:15)

7月サービス業PMI(改定値)(8/3 22:45)

7月ISMサービス業景況指数(8/3 23:00)

7月雇用統計(8/4 21:30)

主な決算

7/31: (寄り前)$SOFI, $ON (引け後)$ZI, $FANG

8/1: (寄り前)$PFE, $CAT, $MRK, $MO (引け後)$AMD, $SBUX, $PXD

8/2: (引け後)$PYPL, $SHOP, $QCOM, $U

8/3: (寄り前)$MRNA, $REGN (引け後)$AAPL, $AMZN, $COIN, $SQ, $ABNB

日本株

6月失業率(8/1 8:30)

7月日銀金融政策決定会合議事要旨(8/2 8:50)

では来週も頑張っていきましょう!

スキ、フォローなど頂けると本当に励みになりますので、参考になったなと思って頂けたら是非ぽちっとお願いします!

統計手法を用いて株式市場を分析しております! 参考になる記事を書いていこうと思うので、もし良ければサポートいただけると嬉しいです^^