少子化なのに教育費は膨大...?子どもにかかる教育費の現実

参議院の調査室が発表している調査室作成資料「経済のプリズム」令和4年経済のプリズムコラムNo16『-家計の消費構造の変化-子どもの減少と相反する一人あたり教育費の増加』では、1970年には3,188万人いた子どもの数が2,017年には、2,034万人へと減少しているが、一人にかかる教育費は2.4万円から37.1万円へと増加しているので約16倍になっているとあります。

1970年生まれの人は現在54歳。

50歳前後の人が大学生や高校生がいる家庭だと考えると、自分の育った環境とはお金のかかり方が全然違っているのかもしれませんね。

子どもにかかる教育費はいくら?

文部科学省「子供の学習費調査」(令和3年度)より平均の金額を紹介します。自治体によって補助に違いがあったりするので参考として見てみましょう。

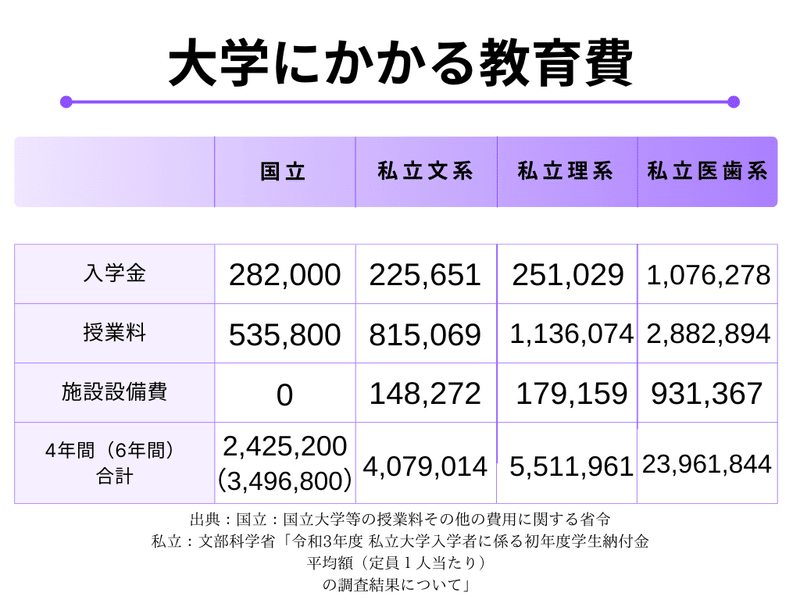

大学にかかる費用は、国立:国立大学等の授業料その他の費用に関する省令、私立:文部科学省「令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について」から紹介します。

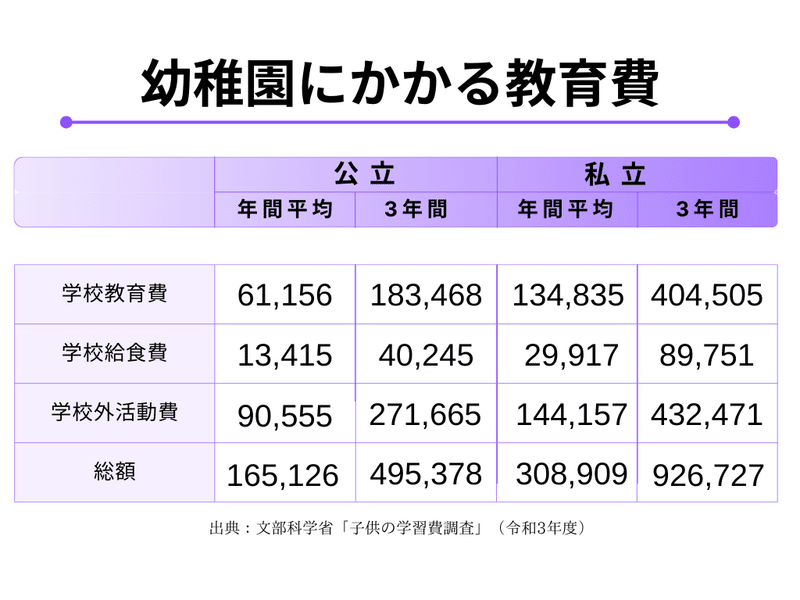

幼稚園にかかる教育費

2019年10月より3歳から5歳までの幼稚園、保育所、認定こども園などの利用料は無償化されています。ただし、子供・子育て支援新制度の対象とならない幼稚園の利用料については月額2.57万円を上限として無償化です。

小学校にかかる教育費

授業料の違いから公立と私立で大きな差が生まれます。小学生から習い事などに通う子供も増えてきます。学習塾や英会話教室、水泳、音楽教室、通信教育などの学校外活動費は家庭によって変わってくるでしょう。

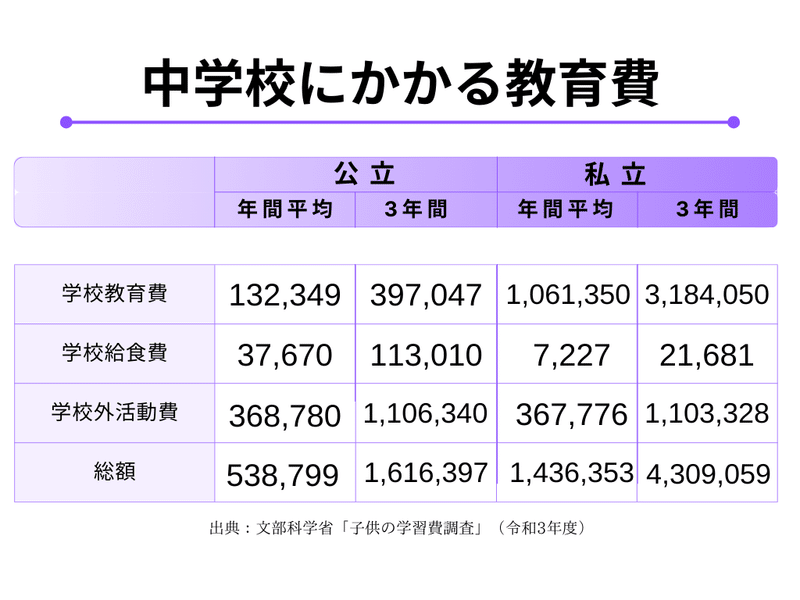

中学校にかかる教育費

中学校も公立と私立で大きな差があります。私立の中学校は学校給食がなくお弁当を持参したり購入したりといった昼食費が別途必要になることを考えても私立は公立より多くの費用が必要になります。

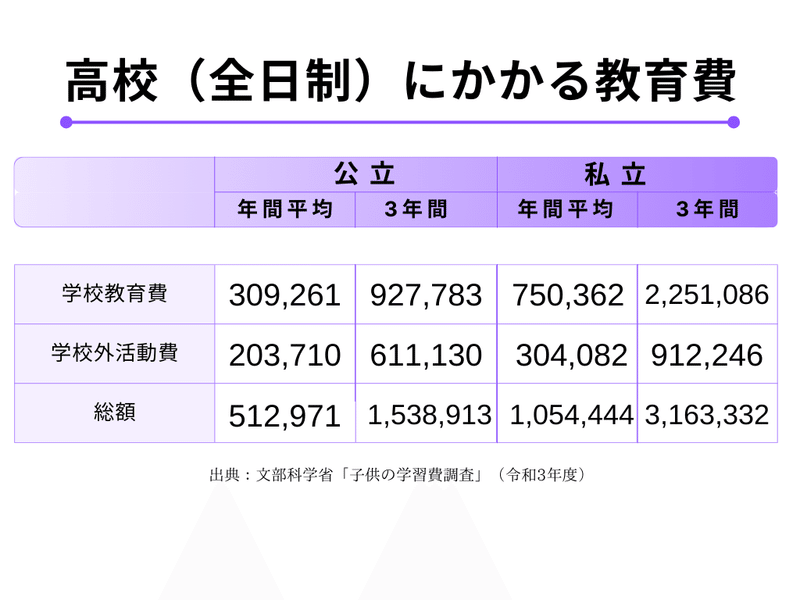

高校(全日制)にかかる教育費

授業料の差や学校外活動費(家庭教師費等・学習塾費など補助学習費など)の差から私立の方が公立の倍以上の費用となっているようです。

大学にかかる費用

大学にかかる費用は国公立か私立か、どの学部に進むのかなどで大きく変わります。

勉学に励んできた子どものために進学費用を何とか工面している親は多いと思います。しかし、子どもが私立の医歯系に進学となると、少し事情が異なる家庭も出てくるのではないでしょうか。私立の医歯系となると他の学部と比べ必要となる学費の桁が異なってきます。

各家庭の事情にもよりますが、子どもの学費は高校生くらいまでは、生活費の中から出せていても大学への進学費用となると計画的に積み立てていないとすぐには捻出が難しい金額です。

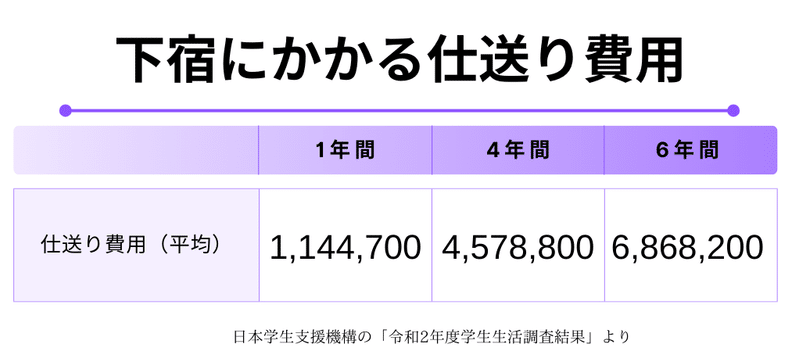

子どもが一人暮らしで仕送りが必要となると…

大学進学をきっかけに親元を離れて下宿する学生も多くいます。その際に親からの仕送りをしてもらっているという学生もいますよね。親が仕送りをするとなると大体の費用はいくらくらいなのか?周りはどのくらい仕送りをしているのか?

日本学生支援機構の「令和2年度学生生活調査結果」の平均額を紹介します。

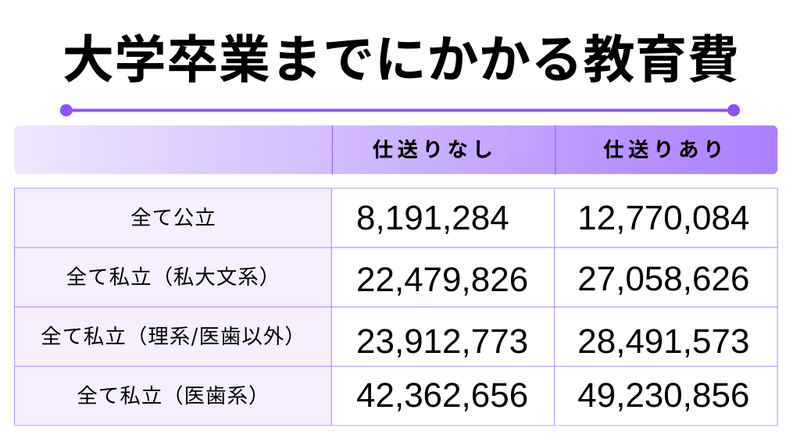

合計でいくら必要なの?

これまで紹介してきた教育費は目安です。各家庭によって教育方針は異なるでしょうし、自分の住む地域の自治体の補助や部活や習い事などによっても異なります。

目安ですが、大学を卒業するまでにどのくらい教育費が必要なのか、上記で紹介してきた金額を合計すると下記のようになります。

子どもにかかるお金を考えると子どもを育てるのも大変な社会だと思えてしまいます。

早め早めの対策でなるべく早くから教育資金を貯めはじめることがポイントになってきそうです。まずは押さえておきたい誰でも取り組めそうな教育資金を貯める方法を紹介します。

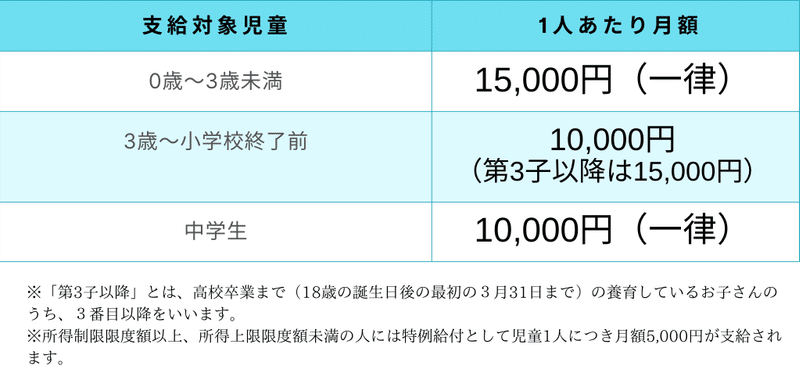

1.児童手当で200万円貯める!

児童手当は、中学校終了までの児童1人につき月額15,000円または月額10,000円が支給されます。

誕生月によって支給される金額の合計額は異なりますが、児童手当を全て教育資金に充てると約200万円貯めることができます!

2.毎月1万円の貯金でも18年で216万円

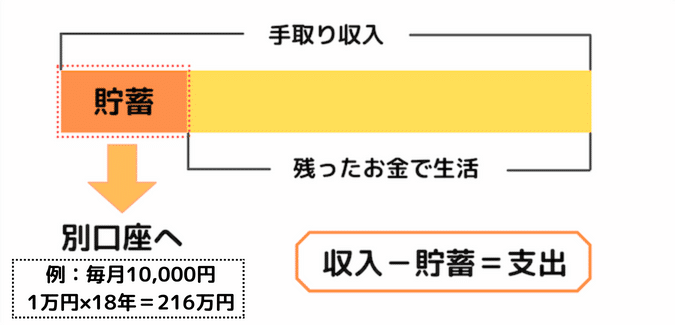

毎月の給料から先に貯金分を引いて残りの金額で生活する先取貯金!

毎月1万円の貯金でも18年で216万円ためることができます!

これだけで国立大学の入学金+4年間の授業料に必要な約240万円に近い金額が貯まります。

毎月1万円よりもっと積み立てられるという人は額を増やせばもっと多く貯められます。余裕のある月やボーナス月など多めに先取り貯金をすることも積立金額を増やすコツです。ただし、先取貯金を成功させるコツは無理をしないことです。無理をすると途中で苦しくなり折角ためたお金を使ってしまっては本末転倒なので、無理をせずコツコツ着実に貯めることが重要です。

3.保険で200~300万円

教育資金に学資保険や終身保険を活用して教育資金を準備するという人は多いです。学資保険や終身保険は、親にもしもの事があっても確実に教育資金を残せる点が最大のメリットで、保険料は生命保険料控除の対象になります。

学資保険には、契約者である親が亡くなったり所定の高度障害状態になったりした場合は以降の払い込みが免除され、満期保険金を満額で受け取れるという死亡保障がついています。終身保険でも契約者である親が万が一の時には死亡保険金が支払われます。

途中解約してしまうと、ほとんどの場合支払った保険料よりも少ない金額しか戻ってこないというデメリットもあるので、解約せずに着実に教育資金として貯めるという方法として向いています。

コツコツ貯金して600万円!

子どもが生まれてから毎月1万円を先取り貯金し、児童手当を全額貯金することで、18年間で400万円ほど貯まります。

子育て中の人の多くが加入する学資保険に加入して200万円貯めるとすると大学進学までには600万円貯まります。

幼稚園~大学で一番お金がかかることになるのが大学です。大学にかかる費用を目標に毎年コツコツ積み立てていくことが無理なく教育費を貯めるコツです。

2024年から新NISA(小額投資非課税制度)もスタートしました。新NISAから新しく口座を開いて投資を始めてみているという人も多いのではないでしょうか?

新NISAには「つみたて投資枠」と「成長投資枠」で、合計1800万円まで(年間の投資上限額は「つみたて投資枠」で120万円、「成長投資枠」で240万円まで)非課税で運用できます。資産は好きなタイミングで売却もできるので子どもの教育資金に投資も活用してはいかがでしょうか。

ただ、投資は運用の結果マイナスになる可能性もあるので理解しておくことが大切です。

保険診断を活用してみよう!

自分に必要な保険は何なのか、いくらの保障が必要なのかを現在の状況をWeb上で入力して診断することができる『簡単診断』というものがあります。

子どもの進学は公立の学校に通うか、私立の学校に通うかによって必要な費用は大きく変わってきます。

簡単診断の入力フォームに子どもの進路予定を入力すると必要な備えを計算してくれます。現在の家計の状況でどんな保険が必要なのか、いくら必要なのか確認する事ができるので活用してみましょう。

保険の加入が必要かということだけではなく、必要な備えについて確認できます!

▼こちらも参考に

この記事が気に入ったらサポートをしてみませんか?