【今後の税金】:税制度を理解することは、ライフプランや仕事にも活かせる

お疲れ様です。

感染者数の増加が半端無いですね。

2月半ばにはピークアウトする予想が囁かれていますが、噂に過ぎないのでどうなることやら・・・

暗い話はさておき、最近のベルちゃんを見ましょう。

幸せそうでなにより🐶💕犬ってなんでこんなに可愛いですか?

惚気はさてさて、今回は『今後の税金』について改めて見ていきましょう。

テーマにも書いていますが『税制度を理解することはライフプランや仕事にも活かせる』とありますが、税制度は1年に1度”税制改正”が行われています。

その税制改正の詳細を”税制改正大綱”として発表します。

この内容を読み取るのはちと難しいですが、財務省のWebサイトに税制改正大綱をまとめたものをアップしていたりします。

そうしたものを利用し、要点を効率よく抑える。

税制改正は個人所得税や資産税だけでなく法人税も対象にしていますので、そうした動きを把握することは世の中への理解を深め、”社会の動きを俯瞰する力”にもなります。

例えば

【コロナ禍のでの経済再生に向け、クラウド型システムの導入など企業のDX(デジタル・トランスフォーメーション)への投資を促す減税措置】

⇨「これから企業のDXが進みそうだ」

【カーボンニュートラルに向けた投資促進税制の創設】

⇨温室効果ガスの排出を実質ゼロにする「『2050年カーボンニュートラル』に向けての動きがますます進みそうだ」

【株式対価M&Aを促進するための措置】

⇨「M&Aがさらに活発化し、さまざまな企業にビジネスチャンスが生まれそう」

生活面で言えば

【シングルマザー・ファザーの所得控除】(こんな名称ではないですが)

⇨交渉するのはただですから、払わなくて良いものは払わなくて結構。

支払額が減るなら結構ではないでしょうか。

だとか沢山あります。

こういう事を考えられる『思考力』や『社会制度』を学生時代に教えてほしかったですよね。

サイン・コサイン・タンジェント?

今更聞かれても、こんな顔なりますよ。

中長期的な業界の動きを読み解くヒントが詰まった税制改正大綱。

概要を読み、社会を俯瞰して眺めればおのずと自分が関わるビジネスとの接点も浮かび上がってくるはずです。

そろそろ本題に入りましょうかね。

1・税金の意義と役割

①『税』は社会の会費

②『税』の役割

③『税』の3原則

①『税』は社会の会費

年金、医療などの社会保障・福祉や、水道、道路などの社会資本整備、教育や警察、防衛といった”公的サービス”は、私たちの豊かな暮らしには欠かせないですよね。

公園などもそうです。

近所の公園で友達と野球をしたり、鬼ごっこをしたり、ケイドロをしたりしたあの公園も公的サービスで成り立っています。

また、警察や防衛のように、特定の人だけのために提供することが困難なものや、社会保障や教育など、費用負担が可能な人への提供のみでは社会的に不適当であるので、一般に市場の民間サービスのみに依存すると必要な量・一定水準のサービスが提供されないわけです。

こうしたサービスを賄うために、我々が支払う税を財源とし、公的に実施することが可能になります。

共により良い社会を作っていくため公的サービスの費用を広く公平に分かち合うことが必要なので、まさに税は”社会の会費”と言えます。

②『税』の役割 3つ

【財源調達機能】

税は、前述のような『公的サービス』の財源を調達する最も基本的な手段であり、税制の直接的かつ重要な役割。

【所得再配分機能】

所得税や相続税には、経済力のある人より大きな負担を求める累進性があり、社会保障給付等の歳出とあいまって、所得や資産の再配分を図る役割を果たす。

【経済安定化機能】

税は、好況期には税収増を通じて総需要を抑制する方向に作用し、不況期には逆に税収減を通じて総需要を刺激する方向に作用することで、自動的に景気変動を小さくし経済を安定化する役割を果たす。

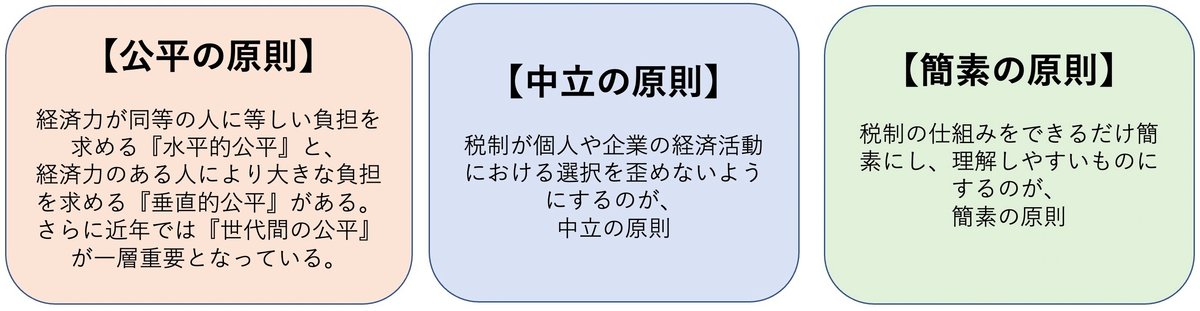

③『税』の三原則

一言で『公平』と言っても、様々な指標があり、人それぞれの置かれている環境により捉え方は変わります。

こうした点に配慮するとともに、経済社会の構造変化に対応した税制を築いていく必要があるとですね。

2・税の現状

【さまざまな税金】

『税』にはいくつかの分類の仕方があります。

第一:何に税負担を求めるのか?

⇨所得に対する税・消費に対する税・資産等に対する税

第二:誰が課税主体か?

⇨国が課税主体であるものを国税、

⇨都道府県や市町村が課税主体であるものを地方税

第三:誰が税を負担し、誰が税を納めるのか?

⇨納税者と実質負担者が一致する直接税

⇨納税義務者と実質負担者が異なる間接税

【税制の変遷と各税目の特徴】

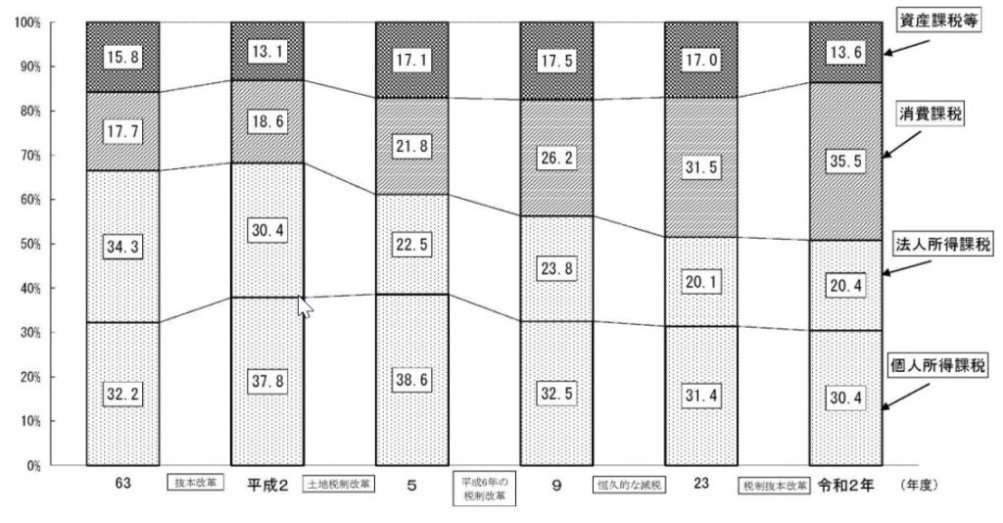

平成を振り返ると、昭和末期における所得税の重税感や消費の多様化も踏まえ、税体系全体として税負担の公平に繋げる為、個人所得課税等が軽減されるとともに、消費に広く公平に負担を求める消費税(3%)が平成元年に創設されました。

その後、少子高齢化の加速を背景に勤労世代の人口が相対的に減少する一方、社会保障の財政需要が増大が避けられないこと等を踏まえ、個人所得課税の軽減と消費税の充実(3%から5%*平成9年)を柱とする税制改革が行われました。

さらに、社会保障と税の一体改革のもと、消費税については、国民が広く受益する社会保障の費用をあらゆる世代が広く公平に分かち合うという観点で、社会保障の財源と位置づけ、平成26年に税率5%から8%に、また令和元年10月に8%から10%に引き上げられました。

この間、所得税については、所得再配分機能を回復する観点から、最高税率等の見直しが行われているほか、法人税については、国内企業の活力と国際競争力を維持する観点から、『課税ベースを拡大しつつ税率を引き下げる』ことによって法人課税は成長志向型に改革されています。

まぁ、『上げられた消費税分は全額社会保障費用に使います』と言っていましたが、実際に使われたのは2割程度、8割は法人税減税分の穴埋めに使われたのは秘密ですね。

3・財政の状況

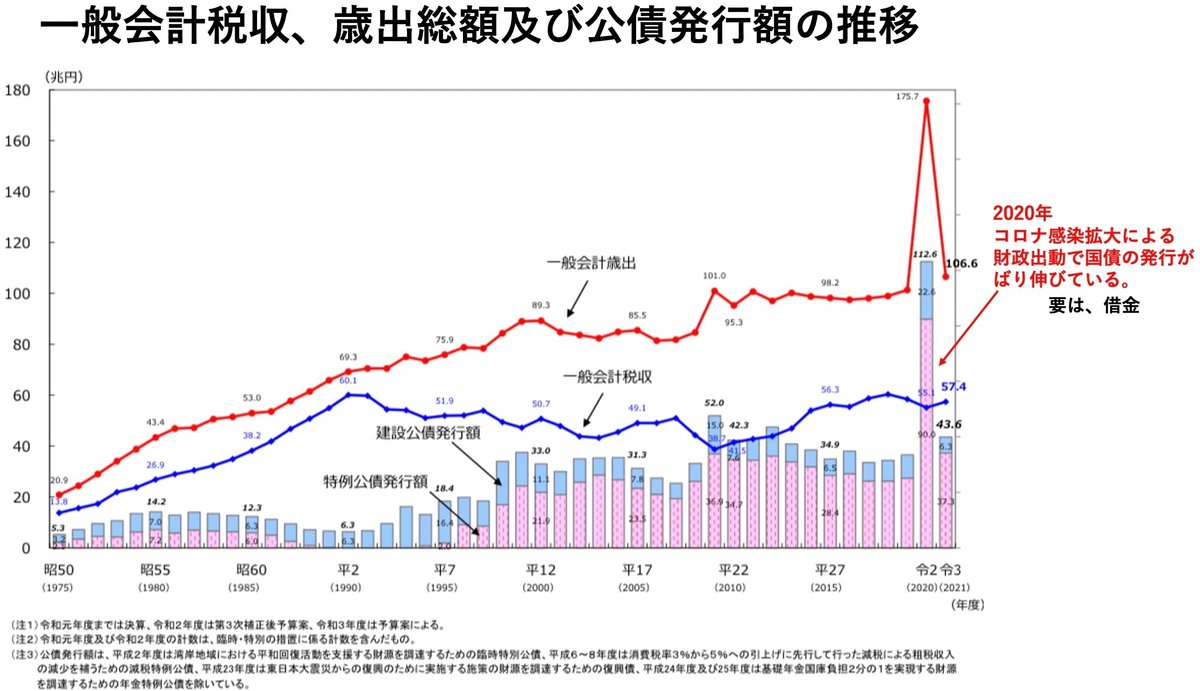

近年、国の一般会計歳出では社会保障関係費や国際費(国債の元利払いに充てられている費用)が増加している一方、その他の政策的な経費の割合が縮小しています。

令和3年度の予算においては、社会保障関係費と国債費と地方交付税交付金等で歳出全体の約70%を占めています。

一方、一般会計歳入では約62.7兆円の税収でしたので歳出全体の約59%にしかありません。

残りの約49%分は国債などの借金で賄っているとですね。

令和2年度においては、当初予算成立後に新型コロナウイルス感染症対策の実行等に必要な経費を追加計上したので、令和2年度の予算(第三次補正後)の一般会計歳出総額は約175.7兆円になりました。

とんでもない額ですね。

一般会計歳出と一般会計歳入との差は大きく開いていますが、その差は借金である国債(建設公債・特例公債)の発行によって賄われている状況であり、子や孫の世代へ負担を先送りしています。

現在の税制は高齢化等の影響により、拡大する歳出を賄うことができておらず、その基本的な役割である”財源調達機能”を十分に果たせていないのがリアルガチでヤバイよヤバいよな状態です。

そんな状態であるからこそ、2019年10月に消費税が8%⇨10%に引き上げられました。

もう2年以上も経ったんですね。

次は消費増税について見ていきましょうかね。

4・消費税率引き上げ

社会保障制度の財源は、保険料や税金だけではなく、多くの借金で賄っていて子や孫などの将来世代に負担を先送りしていることはわかったと思います。

少子高齢化が進み、社会保障費は増え続け、税金や借金に頼る部分も増えています。

安定的な財源を確保し、社会保障制度を次世代に引き継ぎ、全世代型に転換する必要があります。

『財政の現状』で前述した通りの背景の下、消費税は10%に引き上げられたのです。

【社会保障制度とその財源について】

社会保障制度の基本は保険料による支え合いですが、保険料のみでは負担が現役世代に集中してしまうので、税金や借金も充てています。

私たちが受益する社会保障制度の負担は、あらゆる世代で負担を分かち合いながら私たちで賄う必要があります。

また、少子高齢化という最大の壁に立ち向かうため、社会保障制度を全世代型に転換していかなければならないとです。

ここまでは何となくはご理解できたと思います。

でも、『税率を上げるにしても、なぜ消費税なのか?』

たくさんの税金の項目があったと思います。

消費税に絞ったのも理由があるので、そこをあらためて見ていきましょう。

【なぜ消費税か?】

人々の様々な場面で生活を支える社会保障は、あらゆる世代の安心につながるセーフティーネットです。

安定した社会保障制度を次の世代に引き継いでいくことが重要です。

なので、

①高齢化が進み支え手が減少していく中で特定の世代に負担が偏らない財源

②景気(経済活動)などの変化に左右されにくい財源

③経済活動に対する影響が相対的に小さい財源

で支える必要があります。

【1・負担を分かち合う】

消費税は物やサービスを購入する際、国民の誰もが負担します。

なので、現役世代など特定の世代に負担が偏らず、国民全体で広く負担を分かち合うことができる税です。

*所得の低い方への配慮の観点から、消費税10%への引き上げの際、飲食料品等の税率を8%とする軽減税率制度を実施しています。

あ、新聞も入っていますね。

発行数も読んでいる人も少ないのに何ででしょうね〜?

【2・税収が安定的】

消費税収は、経済動向等の変化に左右されにくいという特徴があります。

だって、不景気でも腹は減りますよね。

なので、皆さんの生活を支える社会保障制度を安定的で持続可能なものにするための財源としてふさわしい税となります。

【3・経済活動に対する影響が小さい】

消費税は、貯蓄・投資を行う意欲や勤労意欲に対する影響が相対的に小さく、経済成長と新和的です・

また、輸入品には課税される一方、輸出品は免税となるので、事業者の国際競争力に中立的となります。

さてさて、

結局、税率を上げてどないしたいねん?

何ができると?と気になってくるはずです。

5・消費税率の引上げで実現する政策

【1・待機児童の解消】

2020年度末(令和2年)までに32万人分の受け皿を拡充。

はて、どうだったのでしょうか?

数字だけを見れば、一定の成果があったように見えますが、予期せぬ感染症で『成果が得られた』とはっきり言えないかもしれないですね。

【2・幼児教育、保育の無償化】

3歳から5歳までの全ての子供たちの幼稚園・保育所・認定こども園の費用を無償化。

色々と条件がありますが、全額を親御さんが負担しなくてもいいようになっています。

他のもありますが、長くなりそうなので、政策だけ載せますね。

【3・高等教育の無償化】

所得が低い家庭の真に支援の必要な子供たちに対し、授業料減免・給付型奨学金支給など。

【4・介護職員の処遇改善】

介護人材の処遇改善により、介護の受け皿を整備。

【5・所得の低い高齢者の介護保険料軽減】

所得の低い高齢者の保険料の軽減を強化し、老後に安心して生活をしてもらう。

【6・年金生活者支援給金の支給】

所得が低い年金受給者に対して、最大年6万円を給付。

年間6万円で何ができるのかは疑問で取り敢えずやっとけ感がありますが、触れないでおきましょう。

6・予測される増税

2020年度の基礎的財政収支では約69兆円の赤字となり、感染拡大前と比較して4倍以上の赤字は増えています。

2021年も10月まで緊急事態宣言が続き、解除され年末を迎え、2022年となった今でも感染者数は増加し『蔓延防止等重点措置中』です。

その間の補助金が支払われていますので、今年も順調に赤字は増えています。

つまり、これまでの税収では足りないので、増税をすることで赤字を減らしていかなくてはいけません。

復興税のように法人税や所得税、住民税などに加算される可能性もありますし、消費税の増税など、間違いなく増税していきますよ。

これらの増税なども視野に入れて、今後の家計や資産運用を考えていく必要があります。

【税金が上がる際、気を付ける点】

同じように収入が増えるかどうか?という点です。

収入アップが見込める場合は増税にも対応できるかもしれませんが、収入が同じで税金だけ上がってしまうと、途端に家計を圧迫します。

なので、無駄な支出の見直しなども必要ですし、収入アップに繋がる努力も必要になってきます。

貯蓄するだけでなく投資でお金を増やす努力、収入アップに繋がるような資格取得やスキルアップなどの自己投資も重要です。

現在の感染症に関連するもの以外でも、増税はこの先絶対と言っていいほど予測されていますので、少しずつ出来る事からスタートです。

災害や新型感染症などのような有事はこれからもあります。

その際、復興のために税負担をすることは、私たちの生活基盤を整えるためには必要なことですが、急な増税は家計に大打撃です。

日頃から家計の管理を行い、税金や支出が上がった際にでも、対応できるように貯蓄や投資などをしておく、収入アップに繋がる対策をとっておくなどがこれからさらに重要になってきます。

7・日本の借金 国民1人当たり983万円 アホ抜かせ

【国債を買っているのは誰?】

”日本の国の借金が1212兆円超。総人口が1億2333万人なので、国民1人当たり983万円の借金を抱えている”

これは正しいのか?

計算としてはあっています。

国の借金は国債の発行残高を指すことが多いですが、”発行できたということは誰かが買ってくれた”ということです。

とぅまり、国債を買っている人が誰だかわかれば、このアホな表現が解消されます。

【日本銀行】

日本銀行とは日本の中央銀行を指しますが、それ以外に国債を保有しているのは『民間銀行』『保険会社』『年金基金』『家計』『海外投資家』などです。

上記のグラフは政府がどこから借金をしているのか?を表したものです。

見ると『日銀が保有している国債等は約45%』です。

日本政府は日銀の株式を55%保有していて、

事実上政府は日銀の親会社ということになります。

連結決算の考え方からすれば、日銀の保有する国債(資産)は親会社(政府)の資産として考えられます。

なので「借金、借金」と言っていますが、約半分はそもそも借金にはなりません。

政府と中央銀行のお金の貸し借りは”右手から左手にお金を移動させる”ようなもの。

さらに、日銀を除いた残りの殆どを占める『銀行』『保険・年金基金』『家計』『公的年金』これらは”国内の金融機関”です。

ここにあるのは”国民が預けたお金”。

とぅまり、

『政府』が借りているお金の大半は『国民のお金』だと言えます。

自分がお金を借りているのに、相手に借金が増えたって言う人は人として終わってますよね。

しかし『騙してた』とはまだ言えなくてですね。

1989年はまだバランスシートがなかったので本当に赤字だと思っていたのかもしれません。

でも、消費税を5%に上げ、8%に上げていく中でどんどん苦労なく税収が積み上がっていくもんだから、嬉しくなっちゃって「もっと上げちゃえ!!」って感じになっていると思います。

その結果、今では税収の約35%が消費課税の割合になっています。

この割合だと、8%の時点で税率24%の消費税大国スウェーデンとかを超える比率になっています。

それでも消費税率はまだまだ上げていくでしょう。

それを使って飲みにいきたいでしょうしね。

ここまで知ってどういうライフプランを歩んでいくのかは自分次第。

警察と同じで「知らなかった。許してください。」は通用しないです。

そして、消費税は『負担を分かち合う』と言いました。

分かち合ってはいますが平等とは違い、消費税は”不平等”です。

お金がない人ほど手元のお金は全部使うしかないので、負担が大きく(これを逆進性と言います)、そして一生付き纏う税金です。

また、中小企業のような弱い立場の会社は消費税分を値上げできなくて困っているのに、大企業は「消費税分をまけないと取引しない」と言ってきたり、そのクセ大企業は特殊な控除で消費税を1円も払わないで済む会社まであります。

(実際、大手自動車会社はほとんど消費税を納めたことがないとも言われていますし、関税分も返金されたりします。)

さぁ、どうやって自分のお金を守っていきましょうか?

それでは、

今週も適当に頑張っていきましょう。

久々ワインでも飲もうかと思います。

ーーーーーーーーーーーーーーーーーーーーーーーー

最後まで御拝読ありがとうございます。

皆様の何かのキッカケにでもなれば幸いです。

ここでは『お金ついて』『投資について』『経済について』などを書いています。

『お金』は人生の全てに関わってきますので、そこの問題を解決すれば自分も周りの人も自分の望んだ人生が送れると思いのもと書いています。

気張らず『へぇー』くらいで見て頂けたら幸いです。

この記事が気に入ったらサポートをしてみませんか?