【お薦めの一冊】 株式の長期投資こそが最強の資産運用 / 「株式投資」 ジェレミー・シーゲル

今まで多くの本を読んできました。

その中には、私の人生に良い影響を与えてくれた本が沢山あります。

そんな本の感想を書き留めておくことで、私自身の備忘のためにも、また、これを読んで下さった方の本選びにも、少しでもお役に立てればと思っています。

1.圧倒的データ分析に基づく株式投資の教科書

本書は、1802年から2006年までの約200年間における主要な金融資産の利回りを分析した書籍です。

株式投資の初心者にとっては、まず、その分量(紙媒体であればその厚さ)に圧倒されるかと思います。

そのため、書店で見かけても手に取ることもなく、気軽に買おうとも思わないかもしれません。

しかし、本書は、本格的に株式投資を始めようと思っている方にとっては、まさに必読書です。

本書は、その結論を裏付けるデータや図様が豊富に掲載されており、初心者でも感覚的に理解しやすく、また、とても説得力のある内容となっています。

さらに、過去の金融市場で実際に起こった歴史的出来事を具体例として、経済理論・ファイナンス理論についても解説しているため、そのような知識も合わせて学ぶことができます。

まさに、株式投資に関する書籍の古典的名著の一つであり、株式投資を行うのであれば、絶対に読んで欲しい教科書的な一冊です。

2.過去200年間の主要な金融資産の利回りの調査から導き出される結論とは

早速ですが、本書のメインテーマとも言える以下の問題を考えてみてください。

【問題】

1802年に以下の金融資産に1ドル投資し、その後、そこから得られる配当・利息・値上がり益も同じ金融資産に再投資を続けた場合、2006年にはいくらになっているでしょうか。

・金

・短期国債

・長期国債

・株式(ニューヨーク証券取引所に上場されている全銘柄の加重平均指数)

おおよそのイメージはつくでしょうか。

1802年から2006年まで、約200年もの期間がありますので、10倍や、もしかしたら100倍にもなっていると思う方もいるかもしれません。

しかし、実際の結果は、おそらく皆さんの想像を遥かに超えるものです。

早速、その結果を見ていきましょう。

(1)金

1802年に買った1ドル分の金は、2006年には33ドルになっています。

つまり、33倍になったことになります。

仮に1万ドル分の金を1802年に買っていれば、2006年には33万ドルになっているので、これでも十分な利益と言えるかもしれません。

(2)短期国債

1802年に買った1ドル分の短期国債は、その後、満期時に同様に短期国債を買い続けることで、2006年には5,061ドルになっています。

この時点で、自分の想像に比べ、かなり大きな利益であったと思う方も多いかと思います。

(3)長期国債

それでは、1802年に買った1ドル分の長期国債は、同様にいくらになっているでしょうか。

なんと、2006年には、1万8,235ドルになっています。

長期国債への投資でも、その利回りが1万倍を超えていることはあまり予想できなかったのではないでしょうか。

(4)株式

そして、いよいよ株式です。

1802年に買った1ドル分の株式(ニューヨーク証券取引所の上場銘柄の加重平均)を買った場合、2006年には、その価値は何と1,270万ドルになっています。

仮に、1802年に1万ドル分の株式を買っていれば、2006年には、1270億ドルになっていたのです。

3.インフレの影響力

実は、上述のリターンについては、長期の投資における重要な観点が加味されていません。

それが、物価上昇、つまり、インフレです。

200年前の1ドルの価値と、現在の1ドルの価値は当然同じではありません。

過去200年にわたり、基本的には物価は上昇を続けていますので、貨幣の価値は相対的に低下し続けています。

そこで、このインフレの影響も加味すると、それぞれの金融資産の実質利回りは以下の通りになります。

【1802年に1ドル分を購入し、再投資を続けた場合の、インフレ調整後の2002年の価値】

・金:1ドル95セント

・短期債:301ドル

・長期債:1,083ドル

・株式:75万5,163ドル

インフレを加味することによって、実質的な利回りは低下することになりますが、それでも株式投資の圧倒的な利回りの良さが分かるはずです。

そして、ここから導き出される結論は非常にシンプルなものです。

それは、

長期の株式投資が、最高の資産運用である。

と言うことです。

そして、本書ではさらに一歩進んで、次のような結論を導きます。

国際的に分散された長期株式投資こそが、最高の資産運用である。

この結論のポイントは大きく以下の2点です。

(1)株式を長期保有すること

(2)国際的に分散した株式投資であること

それぞれのポイントについて簡単に説明します。

4.株式を長期保有することのメリット

第一の重要な点は、「長期」の株式投資であるという点です。

上記の通り、長期的には株式の実質利回りが非常に良いことは分かります。

しかし一方で、株式は、日々その価格が変動しており、当然、買った時より価格が下がるリスクもあります。

一方、国債であれば、償還時の価格が決められており、(国家が破産しない限り)元本が保証されています。

そのため、1年や2年といった短期であれば、債券の方がリスクは低くなります。

しかし、保有期間が長期になると、株式の投資リスクは次第に小さくなり、保有期間が15年以上になると、株式の投資リスクは債券の投資リスクより小さくなります。

では、なぜ、株式は保有期間が長くなるほど、そのリスクが低下し、債券の投資リスクより低くなるのでしょうか。

その理由も非常にシンプルで、主に以下の点が挙げられます。

(1)短期的には株式の暴落が起こることはあるが、長期的にはいずれ回復する。

(2)債券はインフレの影響を受けるため、長期で保有すると利回りが低下する可能性が高い。

(1)短期的には株式の暴落が起こることはあるが、長期的にはいずれ回復する。

これについては、感覚的にも理解しやすいかと思います。

ここ20年の間にも、米国の株式市場は、

・同時多発テロ(2001年)

・リーマンショック(2008年)

・コロナウィルス(2020年)

などの影響により、何回も暴落を経験してきましたが、それでも毎回、暴落から立ち直ってきました。

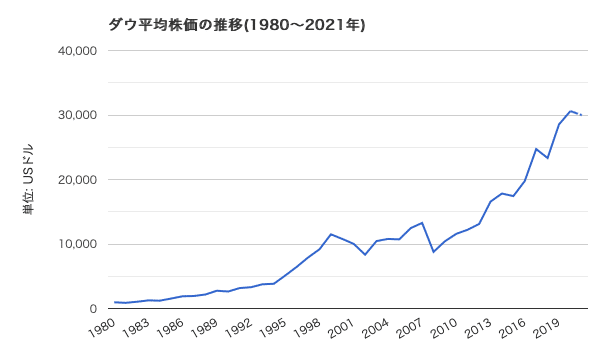

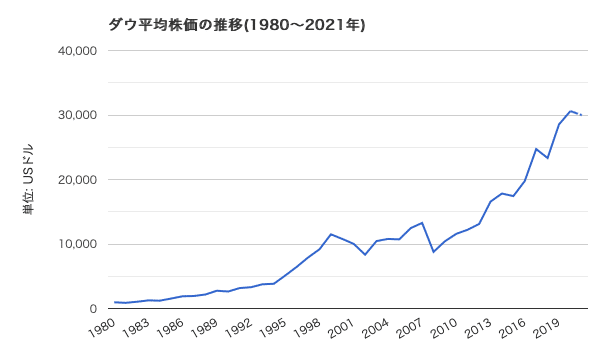

下のグラフは、過去40年のダウ平均株価の推移ですが、短期間で見れば落ち込んでいる期間もありますが、全体としては大幅な右肩上がりとなっているのが分かります。

このように、短期間で見れば暴落によるリスクもありますが、長期間で見れば、米国の株式は確実に成長し続けているのです。

(2)債券はインフレの影響を受けるため、長期で保有すると利回りが低下する可能性が高い

現在の日本ではあまり実感できないインフレですが、世界的にはインフレが起こるのが一般的であり、アメリカでもここ数年は2%程度のインフレが起きています。

新興国では、現在でも5%を超えるようなインフレ率も見られます。

過去200年にわたっても当然、インフレは発生しており、このようなインフレについては、物価連動国債を除き、利払額が一定額で決まっている債券は、その影響を排除できません。

例えば、10年間、毎年1%の利息が貰える国債があったとしても、毎年のインフレ率が2%に上昇すれば、その国債の保有の実質利回りはマイナスとなります。

このように、長期にわたって利払額が固定される債券ほど、インフレの影響を大きく受けることになり、それがリスクとなります。

一方、株式は実物資産(本質的な価値が、労働や資本から生じている資産)なので、理論上、インフレには影響されません。

このように、株式はインフレに対してもヘッジができるため、長期的に見ると、債券よりもリスクが低くなるのです。

5.国際的に分散して投資することのメリット

このように、「長期」の株式投資であるという点に加え、二番目のポイントは、「国際的に分散」して投資することです。

本書は、アメリカ市場における金融資産を主な調査対象としていますが、海外の市場でも、長期の株式投資の利回りが一番良い結果になることが明らかになっています。

例えば、日本・英国・カナダなどでも、過去100年間の株式と債券の実質利回りの関係は、株式が債券を上回っています。

しかし、一方で、数十年単位で見ると必ずしもそうとは言えません。

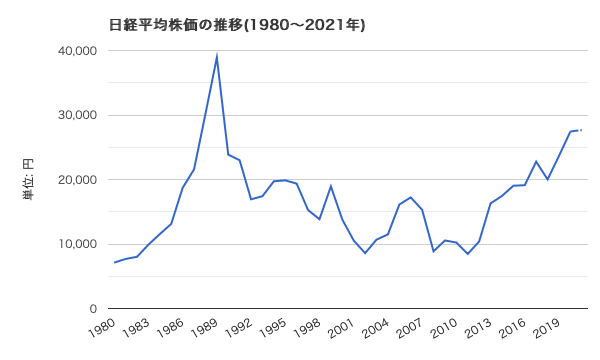

特に、私たちの日本の株式市場ではそれが顕著です。

例えば、バブル崩壊後の日本において、どれだけ懸命に日本市場で株式投資をしても、大きな利回りを得ることはできなかったでしょう。

下のグラフは、過去40年の日経平均株価の推移です。

(出典:世界経済のネタ帳)

1990年から2013年の約20年間、株価は低迷を続けており、その後、近年は上昇してきていますが、それでもまだ1989年のピークを回復していません。

一方、繰り返しになりますが、以下が同じ期間の米国ダウ平均株価の推移です。

このように、株式への長期投資が良いと言っても、その実質利回りや変動は国によって大きく異なります。

そのため、一つの国の株式市場だけに投資することは大きなリスクになります。

また、上の2つのグラフだけ見れば、アメリカ市場で株式を買うことが望ましいと思えますが、今後、アメリカ市場が世界のあらゆる国の株式市場に対して永続的に絶対的に利回りが良いとは言い切れません。

そのため、日本やアメリカなどある特定国の市場だけに投資するよりも、世界の株式市場全体に投資することによって、効率的にリスク分散をすることが望ましいのです。

そして、このような国際的に分散された株式投資は、現在では、ETF(Exchange Traded Fund )と呼ばれる上場投資信託を通じて容易に買うことができます。

例えば、「 上場インデックスファンド世界株式(MSCI ACWI)除く日本 (愛称:上場MSCI世界株)」と呼ばれるETFは、日本を除く世界の株式市場を時価総額比率で加重平均した指数に連動するもので、その基準価額の変化は以下の通りです。

(出典:SBI証券)

このように、世界市場への投資においても、短期的な暴落はあるものの、長期的には右肩上がりで価額が上昇しているのが分かります。

6.それでもなぜ多くの人が株式投資で失敗するのか

このように、株式投資においては、国際的に分散した投資を長期で保有することで、ほぼ確実に利益を上げられることが分かります。

それでも、多くの人が株式投資に失敗するのはなぜでしょうか。

それは、理論は分かっていても、それを実行するのは容易ではない点にあります。

分散投資を行うことで、年に10%の利益を上げられていても、一夜にして株価が2倍になった銘柄のニュースを見たり、1年で10倍になった株価があることを知ると、分散した長期保有という退屈な投資より、そのような銘柄を何とかして見つけ出し、一気に億万長者になることを夢見てしまいます。

また、株式市場が暴落し始めると、巷には「さらに株価は下がる」「次はあの企業は破産する」「不況は長引き、株価は当分は回復しない」といった暗いニュースが溢れ、そのような悲観的ムードが溢れる中で、株式を保有し続けることは、想像以上の忍耐力・精神力を要します。

このように、市場には多くの誘惑があり、多くの投資家がそのような誘惑に打ち勝てず、その時々の感情に流されてしまうのです。

その結果、ただ市場にいるだけで達成できる利回りより、はるかに低い利回りしか得られず、更には資産がマイナスになるという悲惨な結果に陥るのです。

7.歴史は繰り返すとは限らない。ただし、過去200年の大きな歴史の変動も株式投資は乗り越えてきた。

本書は、過去200年間(1802年から2006年)の金融資産の変動から導き出された結論です。

そのため、本書の結論に対する有力な反論として、「過去200年はその通りだとしても、今後は同じ結論になるとは限らない」というものがあります。

確かに、今は世界が劇的なスピードで変化しており、技術革新のスピードは過去とは比べものにならないほど早くなっています。

また、近年は仮想通貨の台頭など、今まで予想できなかった金融資産も誕生しています。

しかし、実は過去200年間も、同様に劇的な変化は何度も訪れていたのです。

例えば、過去200年においては、

・2度にわたる世界大戦

・世界各国における金本位制から管理通貨制への移行

・インターネットや携帯電話などの発明

・中国やインドなどの新興国の台頭によるパワーバランスの変化

など、その時々の世界を大きく変える出来事が起きていますが、それでも株式への長期投資が、安定的な投資利回りを実現し続けていたというもまた事実なのです。

このように考えると、今後、同様に世界が劇的に変化しても、株式への長期投資が依然として一番の資産運用方法であることに変わりはないかもしれません。

ただし、国際的に分散した株式投資が一番望ましい投資方法であると思っていても、それを実行し続けることは容易ではありません。

実際、昨年のコロナショックの際は、世界的な株価の暴落が発生し、その際は、どこまで株価が下落するか分からず、損失覚悟で株式を売却した方も多いかと思います。

しかし、その後、世界的に株式市場はコロナ前の数値を回復し、史上最高値を更新している市場が多いことは周知の事実です。

今後も、株価の暴落・高騰・テロ・戦争・など、長期の株式投資の継続に対する心理的な揺さぶりは必ず起きるはずです。

そのような時、悲観的なムードに流されて株式を投げ売りしたくなったり、また逆に、高騰に沸く市場に魅せられて、数銘柄に多額の資産を投じたくなることが必ず起きるはずです。

まさにそのような時にこそ、本書を読み返すことで、国際的な長期の株式投資の優位性について改めて自信を深め、一時的な感情に流れることを防いでくれることになります。

そのため、本書は、一度読んで終わりといった本ではなく、これから長期の株式投資を続けていく上で、その自信を失いかけた際に、何度も読み返す価値がある一冊です。

あなたの長期の株式投資を支えてくれる一冊に必ずなるはずです。

本日も最後まで読んで頂きありがとうございました。

この記事が参加している募集

記事に関する質問など、何でもご遠慮なくコメント頂ければ幸いです。まだまだ勉強不足の身ですが、できる限り回答させて頂きます。