地政学リスクの高まりでドル金利急低下

イラン、イスラエルに対し弾道ミサイル攻撃準備中

22:30過ぎ、この報道でVIXが上昇をはじめ、あれよあれよと20を超える瞬間が。その後18台まで軟化しているものの高止まりです。

日足でみるとこんな感じ。

VIX指数は20を超えてくると、運用者のリスク許容度が下がります。株などのリスク資産のウェイトを引き下げなければなりません。状況によってはVIXがさらに上昇する可能性もあり、今夜米株は軒並み売られています。

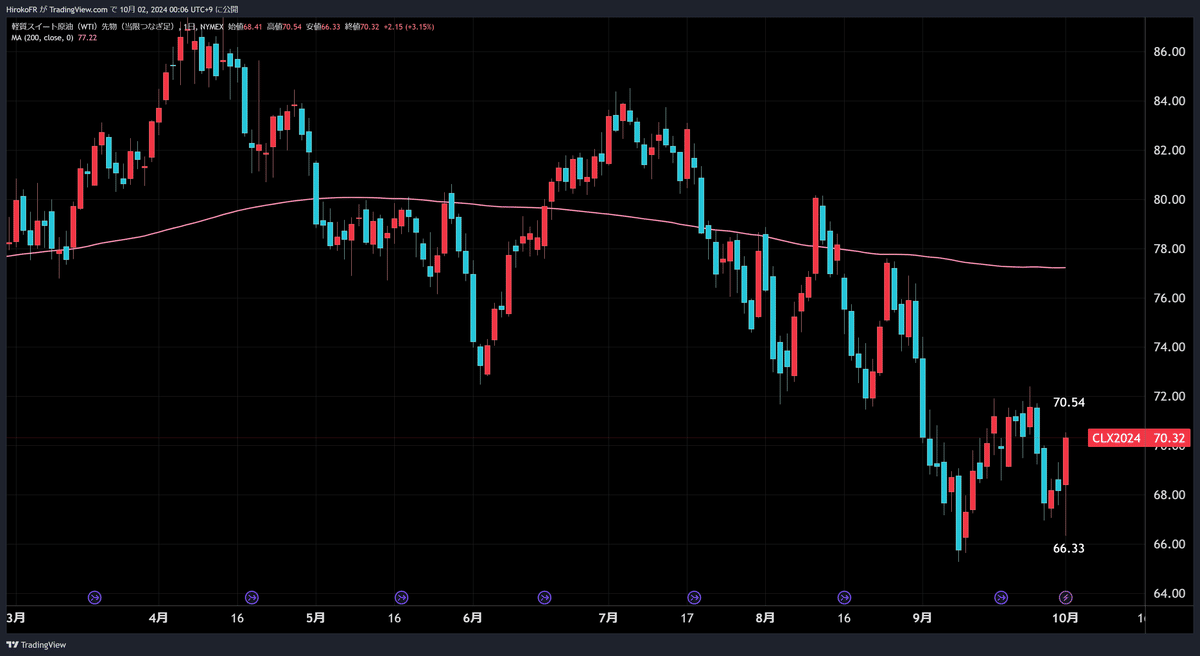

原油が急伸、原油高は続くか?

また、イランは世界第8位の産油国です。イランのウラン濃縮活動は、核兵器開発の可能性があるとして、トランプ政権下の2018年に米国はイラン核合意から離脱、イラン制裁が再開されています。日本はこの制裁を遵守しイランとの原油取引はなくなっているのですが、中国などは制裁お構いなしにイランと闇取引をしており、制裁中にもかかわらずイランの原油輸出は増加傾向にあります。特に2023年の輸出量は日量約129万バレルで、2022年の1.5倍以上に増加、5年ぶりの高水準となっています。

イランが原油輸出量を増やしているということは制裁が効いていないということでもありますが、米国がこれを黙認しているのは米国はインフレに苦しんできたためです。原油が上がるとガソリン価格が上がり、車社会の米国にとっては大変な痛手となります。ガソリン高が支持率低下に直結する国なのです。バイデン政権はインフレ抑制のため、こうした闇取引を黙認しインフレの沈静化を図ってきたのですが、再びイランが面倒を起こせば、改めて制裁の強化に動かざるを得ません。

市場からイラン産原油が排斥されるとなると推計で日量310万バレルの原油供給が失われるという思惑に繋がります。制裁とは別に、戦闘激化でイラン原油生産が滞るリスクも嫌気されますので今夜は原油が急伸中。

ただし、地政学リスクで買われたケースでは高値は長期化しないことが多い。これはゴールドも同じですが、警戒されたほどの事態に発展しなければ過度な警戒が後退する課程で買われすぎた分のプレミアムが剥落するということです。現時点ではイランがイスラエルの攻撃準備中、という報道ですが、仮に爆撃があった場合、その時点で一旦事実売りが広がり原油が急落する可能性も否定できません。その後の制裁強化云々を織り込むのはその後のことかと思われますが、地政学要因で買われたコモディティ高騰は長期化しないのが常である、ということは覚えておいてもいいでしょう。

ただし、戦闘が泥沼化し現実にイランからの原油供給が途絶える事態となれば話は別です。その場合は原油価格の水準が押し上げられ、世界のインフレ再燃のリスクへとつながっていきます。現時点ではそこまでのリスクを織り込んでいるようには見えませんが…。

これは2022年ロシアがウクライナに侵攻した際のWTI原油の値動きです。原油急騰は侵攻後、8営業日続きましたがその後は下落に転じています。この時のロシアのウクライナ侵攻は「まさか」のサプライズでしたので、反応が大きかった。こうした有事警戒、有事勃発前後はボラティリティが急上昇しますのでご注意を。

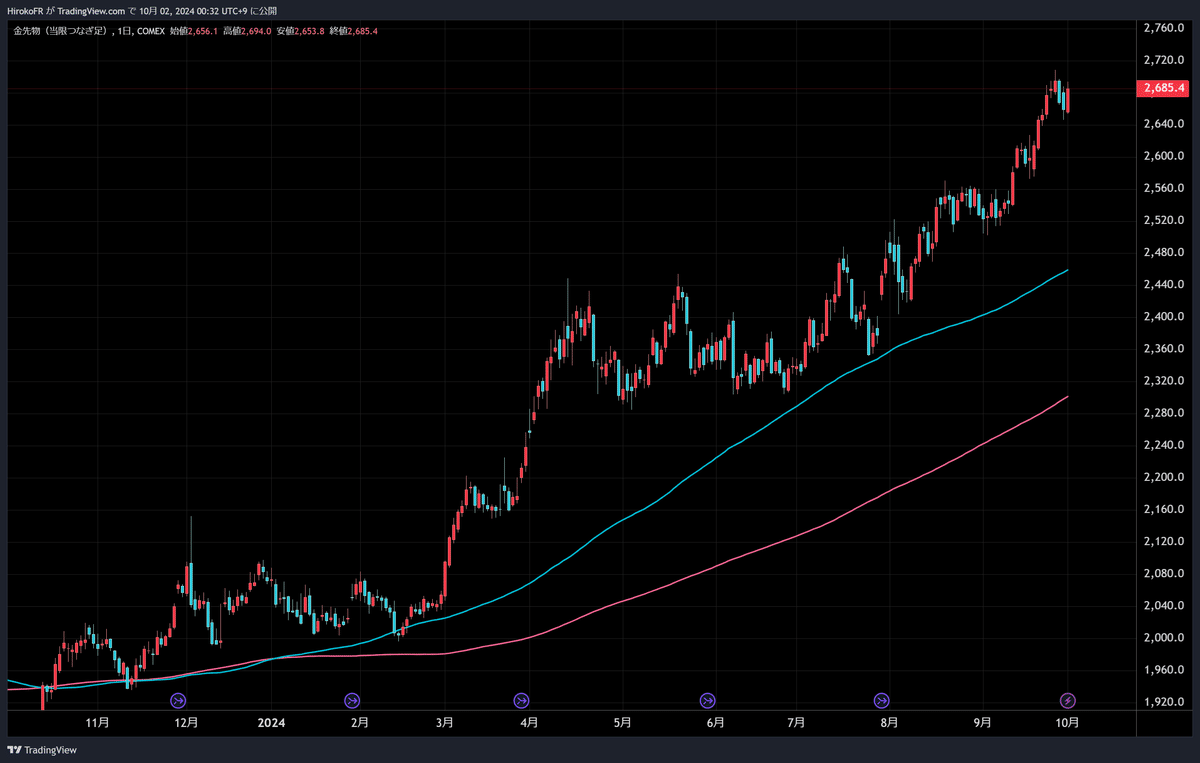

安全資産「ゴールド」と「米国債」が買われる

地政学リスク時はゴールドが買われます。ゴールド市場をよく見ている向きは地政学での上昇は急落のリスクあり、と警戒してみるものですが(事実売りとなることが多い)足元のゴールド買いは、地政学だけではなく、米利下げ開始で利下げフェーズに入ったことや、米国がウクライナ侵攻のロシア制裁でドル資産の凍結などドルを武器化したことで新興国の中央銀行を中心にドル離れが起きていることなどが材料となっており、急落のリスクは低いものと思っています。足元のゴールドを取り巻く環境は過去の有事とは全く異なります。

ゴールドマン・サックスは25年初頭にゴールドが2900ドルに達すると予想しています。ゴールドマンの予想が当たるわけでもありませんが、この予想の確度は低くありません。

そして今夜は安全資産、米国債も買われています。金利低下は債券買いが旺盛となっているためですね。

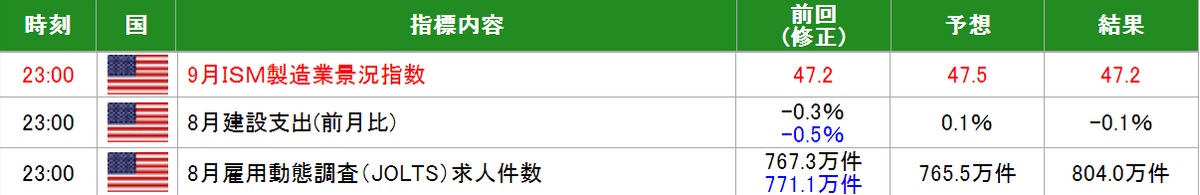

ドル金利低下で、ドル円相場も急落、円高となる局面がありました。これはドル円5分足と日米金利差(10年)ですが、報道でドル円が急落した際、米金利も急低下しています。その後金利の反発とともにドル円も反発しています。これは今夜のISM製造業景況指数やJOLTSなど経済指標が発表されたタイミングでしたが、再びドル金利は低下に転じています。

採用は低調で労働市場の減速示唆、という見方もありますが、求人件数は予想外に増加しており、金利反発はこの求人件数に素直に反応した結果か?

・拡大・縮小の分岐点となる50を6カ月連続で下回った。

・9月は新規受注が改善したほか、支払価格が9カ月ぶりの水準に低下。金利低下と相まって、向こう数カ月間で経済活動が上向く可能性がある。

・支払価格 48.3(予想 53.5・前回 54.0)

・新規受注 46.1(予想 45.0・前回 44.6)

・雇用 43.9(予想 47.1・前回 46.0)

ISM製造業景況指数は前月と同じ数字、つまり横ばい。景気の分水嶺50を半年も下回っていることになりますが、新規受注の改善が先行きを明るくした可能性。ただし雇用指数は弱く、この点は気がかりです。

「利下げは急がない」

昨晩のパウエル議長講演で米金利は上昇基調にあった

今夜、地政学の緊張が高まりで再び金利が低下しているのですが、昨晩9/30のパウエル議長講演で、金利が大きく反発しドル円相場もこれにつれて144.50円台まで上昇していました。

今後の利下げペースについて「時間をかけて展開するプロセスであり、急ぐ必要はない」と述べた。経済動向が想定通りの場合、年内残り2回の会合で計0・5%の利下げを行うことが適切との見方を示した。

市場は11月FOMCでの0.5%利下げを見込んでいましたが、このパウエル議長発言でその期待が一気にしぼみました。足元で11月の0.5%利下げ織込みは37.8%に低下、0.25%利下げ確率が62.2%にまで上昇しています。

市場の過度な利下げ期待が剥落したことで、ドル金利が上昇しドル円もそれに連れ高となっていたのですが、今夜の地政学緊張の高まりで再びドル金利低下圧力が強まっています。

一部情報によるとイランのイスラエル攻撃は、数時間の後にも迫っているという緊迫したもののようですが、これが実行されるのか否かでマーケットの先行きはまるで異なってきます。また、実行された場合、イスラエルの反撃も警戒されますので、リスクオフ=円高のリスクは高い状況となってしまったと言えそうです。

通貨市場はドル高、円高のリスクオフの様相

ドル金利低下なのに、ドル高ですね。これは通貨インデックス比較ですが、これまで強かったポンドやユーロなどが急落しています。ドル独歩高。カナダが下がっていないのは産油国だからでしょうか。今夜の原油高を反映している可能性も。ドル高ですので、ユーロドル、ポンドドル、豪ドルドルなどドルストレート通貨ショートに妙味あり。リスクオフ相場なので円高の側面もあるためドル高、円高でドル円相場は意外と値幅が取れない状況です。

ドル円142.74円ロングは急落に驚いて143.15円で仕切りました。

144.50円台まで上昇していたのですが薄利に終わりました。

ポンド円191.25円ロングも193.30円台まで上昇していたのですが、気がついたらコストに置いた逆指値ヒットでポジション消滅していました。

欲張らずに利食いすればよかったと反省。

要するに今はレンジ相場。

黄色い枠の中で行ったり来たりだと心得よ。

ドル円200SMAは下向き、買いは粘るべからず、でしょうか。

レンジ上限まで、200SMAまで戻るかな~なんて思ってたんだけど。

クロス円チャートも似たようなものですので、レンジ内の取引と割り切ってトレードしたほうが良さそうですね。

👉️💓ブログランキング!💓

いつもご覧いただきありがとうございます。

この記事が気に入ったらサポートをしてみませんか?