【修正後】第2回:サラリーマンの副業と税務申告入門

※この記事は、2022年10月7日(金)の日経新聞等を受けて見直し改廃をしています。

今回は、『副業サラリーマンの、税の落とし穴 パブリック・コメント募集の背景』についてお話いたします。一緒に楽しく勉強していきましょう!

前回は、副業サラリーマンの不当な税金逃れについてご紹介しました。

これを受けて国税庁はパブリック・コメントの募集を2022年8月に行いましたが、パブリック・コメントとは何でしょうか。

ご覧の通り、今回は所得税基本通達改正の意見公募手続きになります。

改正案の新旧対照表です。特に赤枠部分がポイントです。所得に係る収入金額が300万円を超えない場合、「事業所得」ではなく「雑所得」として扱うこととなります。

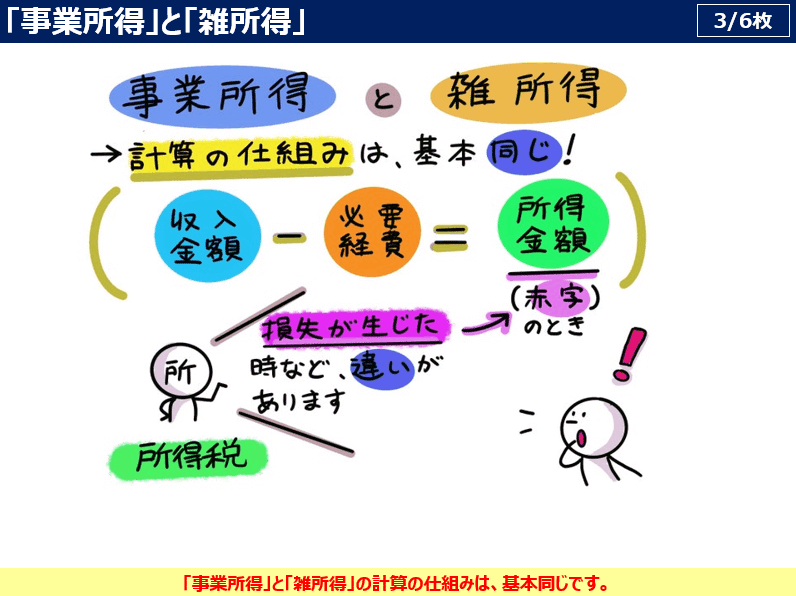

そこで「事業所得」と「雑所得」の違いについて見ていきましょう。

計算の仕組みは、基本同じです。しかし損失が生じたときに違いが出てきて、納める税金金額にも違いが生じてきます。

この違いを悪用し、不当な税金逃れをするサラリーマンが出てきたわけですね。もし「必要経費」が「収入金額」を上回ると「所得金額」はマイナス、つまり赤字になります。赤字の所得がある場合、一定の順序により、他の各種所得の金額を控除することができることを「損益通算」といいます。

「事業所得」と「雑所得」は損失、つまり赤字が生じたときに違いが出てくる、という事で詳しく見ていきましょう。

赤字の所得がある場合、「事業所得」は他の所得(図の場合給与所得)と損益通算できますが、「雑所得」では損益通算できないという違いがあります。副業で赤字の「事業所得」がある場合、本業の「給与所得」から、赤字分を控除(損益通算)して「節税」できる仕組みです。この「事業所得」の仕組みを悪用した「副業サラリーマンの不当な税金逃れ」に、国税庁はメスを入れ始め、パブリック・コメントの募集をかけたという訳です。

今後、副業サラリーマンにも国税のメスが入る可能性を、パブリック・コメント募集で示された通達の改正案を通してじっくり解説してきました。

ところが2022年10月7日(金)に大きな動きがありました。先ほど説明しました2022年8月の改正案(従来案)は原則、年間300万円以下の副業などの収入を雑所得とする内容です。

しかし10月に従来案を修正し、帳簿書類がある場合は所得区分を「事業所得」に、ない場合は「雑所得」とすることにしています。これは従来案では、雑所得は他の所得と損益通算できないなど納税者に不利な点もあり一部から反発が出ていたため、国税庁は再検討。帳簿をつけたら「事業所得」と、副業促進に配慮した形になります。

おそらく「副業解禁」で、事業等されている副業サラリーマンの方は、ご自身の確定申告書の見直しに入られると思います。他方で会社の「副業禁止」規定で副業していないサラリーマンにとって、税制改正などは特に関係ないかもしれませんが、本当にそうでしょうか?

ここから先は

¥ 300

この記事が参加している募集

この記事が気に入ったらチップで応援してみませんか?