クイズ!税法入門⑦【消費税】~完結~

『図解!税法入門』を全7回にわたってnote記事にUPしてきました。ご覧いただけましたでしょうか?早速ですが「確認テスト」をさせていただきます!!・・・とは言っても、クイズ形式で楽しく確認していきましょう!で、第7回目は消費税。「消費税のしくみ」の「確認テスト」です。今回こそ本当のエピローグになります。全14回の連続投稿も終了です。

もし未だ『図解!税法入門』をご覧頂いていないようでしたら、下に該当記事のリンクを貼りましたので、宜しければ覗いて見てください。

今回はいろいろ世間をにぎわしています「インボイス制度」と「改正電子帳簿保存法」も網羅していますの、ちょっと多めに問題を準備しています。

では、クイズに入っていきます。今回は全30問です。

【第1問】

問題.販売100万円に対し、消費者から10万円の消費税分を預かり、仕入れ60万円に対し、問屋(売主)に6万円の消費税分を払い、税務署には10万円から6万円を差し引いた4万円を納税するケースを考えます。この6万円を控除することをなんていうでしょうか?

A:基礎控除

B:仕入税額控除

C:寄附金控除

D:人的控除

解答.正解は「B:仕入税額控除」です。2023年10月からのインボイスの導入でも「仕入税額控除」できるかが問題になります。

【第2問】

問題.販売100万円に対し、消費者から10万円の消費税分を預かり、仕入れ60万円に対し、問屋(売主)に6万円の消費税分を支払うケースを考えます。2023年10月からのインボイスの導入後、売主からインボイスが「届く場合」と「届かない場合」、それぞれ買主の税負担はいくらになるでしょうか?

A:届く場合=4万円、届かない場合=6万円

B:届く場合=4万円、届かない場合=10万円

C:届く場合=6万円、届かない場合=6万円

D:届く場合=6万円、届かない場合=10万円

解答.正解は「B:届く場合=4万円、届かない場合=10万円」です。届く場合(インボイスあり)は10万円―6万円=4万円になり、届かない場合(インボイスなし)は10万円―0万円=10万円になります。

【第3問】

問題.「取引規模が大きな事業者だけ消費税を負担していて、零細事業者は消費税を免除されている」とのイメージを持っていらっしゃるのではないでしょうか。では具体的に「事業者免税点」はいくらになるでしょうか?

A:1,000万円

B:3,000万円

C:5,000万円

D:1億円

解答.正解は「A:1,000万円」です。ちなみに消費税が免除されている「免税事業者」は、何もしないとインボイス発行が出来ないので注意が必要です。

【第4問】

問題.宝石店の取引例で見ていきます。買主が事業者の場合(BtoB:Business to Business)と、買主が消費者の場合(BtoC:Business to Consumer)で、インボイスが「いる」「いらない」が分かれてきます。次のうちインボイスが“基本”「いる」「いらない」の正しい組合せはどれでしょうか?

A:BtoB=いる、BtoC=いらない

B:BtoB=いる、BtoC=いる

C:BtoB=いらない、BtoC=いる

D:BtoB=いらない、BtoC=いらない

解答.正解は「A:BtoB=いる、BtoC=いらない」です。基本的にBtoCで、相手が事業者でない場合、インボイスを求められることはありません。そもそも消費税の納税義務者でなく「インボイスは要らない」との反応が殆ど。買主は誰かでやるべき準備も変わってくる訳です。

【第5問】

問題.2023年10月からの開始されたインボイス制度。「売主」とって、自身が「課税事業者」か「免税事業者」か、買主が「消費者」か「事業者」かによって、対応が大きくことなってきます。一般的に売主にとって、一番影響のあるケースは次のうちどれでしょうか?

A:売主自身=課税事業者、相手の買主=消費者

B:売主自身=免税事業者、相手の買主=消費者

C:売主自身=課税事業者、相手の買主=事業者

D:売主自身=免税事業者、相手の買主=事業者

解答.正解は「D:売主自身=免税事業者、相手の買主=事業者」です。特に取引先において「インボイスを求める買主がいないか」チェックすることが重要になってきます。

【第6問】

問題.インボイス制度が騒がれてきていますが、そもそもインボイス開始時期はいつでしょうか?

A:2022年1月

B:2023年4月

C:2023年10月

D:2024年1月

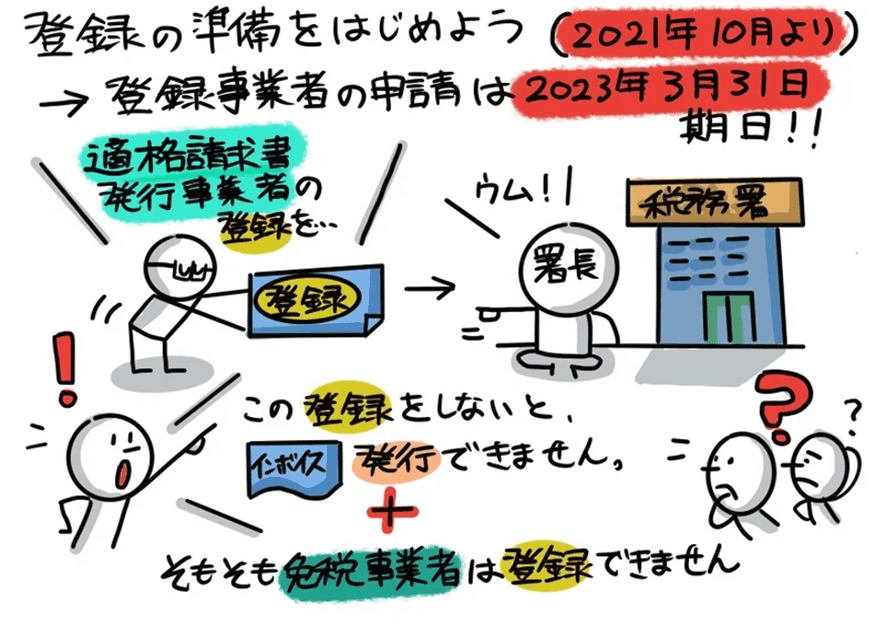

解答.正解は「C:2023年10月」です。2021年10月よりインボイス登録事業者の受付が開始され、これに向けてコツコツと準備を進めていくことが必須でした。「インボイス制度対応は準備が99%」と当初から言われていました。

【第7問】

問題.消費税法上、課税対象は「国内課税取引」と「輸入取引」です。次のうち、消費税が課税されない取引はどれでしょうか?

A:サラリーマンが行う取引

B:無償の取引

C:土地の譲渡

D:A~Cの全て

解答.正解は「D:A~Cの全て」です。消費税法上、事業者は「国内において行った課税資産の譲渡等につき消費税を納める義務がある」とし、その課税資産の譲渡とは「事業として対価を得て行われる資産の譲渡および貸付ならびに役務の提供のうち、非課税取引以外のものをいう」とされています。

【第8問】

問題.2019年10月1日に消費税率が8%から10%に引き上げられると同時に、軽減税率制度が導入されました。次のうち、軽減税率(8%)と一般税率(10%)の組合せのうち、間違った組み合わせはどれでしょうか?

A:飲食料品―8%

B:新聞―8%

C:酒類―8%

D:外食―10%

解答.正解は「C:酒類―8%」です。酒類には軽減税率が適用されず10%となります。軽減税率制度とは、酒類・外食を除く飲食料品の譲渡と定期購読契約が締結された新聞の譲渡について、消費税率を8%にする取り扱いです。店内飲食とテイクアウトの区分について国税庁がガイドラインを示すなど、販売現場での混乱が見られました。また食玩(おまけ付きお菓子)も混乱した業界の一つです。

【第9問】

問題.消費税の確定申告にあたっては、お客さんから受け取った消費税の合計額から、仕入れ先や外注先に支払った消費税額など合計額を差し引いて、残額を国等に納めることとなりますが、この差し引かれる金額=「控除対象仕入税額」の考えがポイントです。インボイス発行事業者になるための登録制度が「適格請求書発行事業者登録制度」ですが、当制度における売主の義務で最も関連するのはどれでしょうか?

A:インボイス事業者への「登録義務」

B:インボイスの「交付義務」

C:商取引の「忠実義務」

D:商取引の「善管注意義務」

解答.正解は「B:インボイスの交付義務」です。適格請求書発行事業者は、取引先から要求された時は、インボイスを交付することが義務付けられています。「適格請求書発行事業者登録制度」は、売主の「インボイスの交付義務」と買主の「仕入税額控除」の2つが当制度内容になります。

【第10問】

問題.もし売主がインボイス事業者になる場合は適格請求書の記載事項を確認した上でひな型を決定するなどの、事前準備が必要となります。「適格請求書発行事業者登録制度」はいつから受付開始していたでしょうか?

A:2021年3月

B:2021年10月

C:2023年3月

D:2023年10月

解答.正解は「B:2021年10月」です。インボイスが導入される「2023年10月」の2年前から税務署にて受付開始しました。売主がこの登録をしないと、インボイスを発行できませんし、そもそも「免税事業者」である場合には登録できない仕組みとなっています。

【第11問】

問題.「適格請求書発行事業者登録制度」において、「登録」は必ずしも課税事業者に義務付けられている訳ではなく、適格請求書を発行する必要のない課税事業者は、あえて登録する必要はありません。また登録申請が完了した後の登録番号は、国税庁の公式サイトで確認することができますが、登録番号の様式上、数値の前にアルファベットが付されています。そのアルファベットは、次のうちどれでしょうか?

A:R(アール)

B:S(エス)

C:T(ティー)

D:U(ユー)

解答.正解は「C:T(ティー)」です。法人番号を有する法人と法人番号のない個人事業者・人格のない社団等に区分して下図⑪のような構成になっています。

【第12問】

問題.請求書における消費税の端数処理にはルールがあります。現在、消費税が8%と10%の商品が混在していますが、税率ごとに端数処理を1回ずつ行うことが求められており、個々の商品ごとに消費税額を計算することは認められていません。端数処理のルールで正しいのは、次のうちどれでしょうか?

A:切上げ

B:切捨て

C:四捨五入

D:任意

解答.正解は「D:任意」です。選択する端数処理のルールは任意ですが、もちろん一度選択したルールは恣意的に変えることは出来ません。また適格請求書(インボイス)の記載内容にも、登録番号の記載の他、税率ごとに合計額を記載する等のルールが設けられています。

【第13問】

問題.消費税申告書を作成する際の税額の計算方法ですが「割戻方式」と「積上方式」の2方式があります。割戻方式とは税込の取引金額合計から割り戻して税額を算出する方法で、積上方式とはインボイス(またはそのコピー)に記載された消費税額を積み上げて税額を算出する方法です。もし端数処理で「切捨て」を選択した場合、仕入取引と売上取引でそれぞれ「最も有利な方式」の組合せは、次のうちどれでしょうか?

A:仕入取引=割戻方式、売上取引=割戻方式

B:仕入取引=積上方式、売上取引=割戻方式

C:仕入取引=割戻方式、売上取引=積上方式

D:仕入取引=積上方式、売上取引=積上方式

解答.正解は「C:仕入取引=割戻方式、売上取引=積上方式」です。端数切捨て処理を行っている場合、積上方式に比べて割戻方式で算出した税額が大きくなりますので、割戻方式は仕入税額の計算で有利、積上方式は売上税額の計算で有利になります。気になる方は、実際に数値で試してみましょう。

【第14問】

問題.消費税申告書を作成する際の税額の計算方法ですが「割戻方式」と「積上方式」の2方式があります。割戻方式とは税込の取引金額合計から割り戻して税額を算出する方法で、積上方式とはインボイス(またはそのコピー)に記載された消費税額を積み上げて税額を算出する方法です。この税額の計算方法(ルール)で「認められていない方法」は次のうちどれでしょうか?

A:仕入取引=割戻方式、売上取引=割戻方式

B:仕入取引=積上方式、売上取引=割戻方式

C:仕入取引=割戻方式、売上取引=積上方式

D:仕入取引=積上方式、売上取引=積上方式

解答.正解は「C:仕入取引=割戻方式、売上取引=積上方式」です。端数切捨て処理を行っている場合、積上方式に比べて割戻方式で算出した税額が大きくなりますので、割戻方式は仕入税額の計算で有利、積上方式は売上税額の計算で有利になります。しかし税務上、「美味しいところ取り」は認められないので注意が必要です。

【第15問】

問題.インボイス制度対応で、課税事業者の「買主」である場合を想定します。取引先の「売主」が免税事業者のため、仕入税額控除をしたくてもできない場合、「買主」の「取り得る選択」は次のうちどれでしょうか?

A:免税事業者である「売主」を取引から排除

B:免税事業者である「売主」に値下げ要求

C:免税事業者である「売主」にインボイス登録を要請

D:A~Cの全て

解答.正解は「D:A~Cの全て」です。ちなみに「売主」の顧問税理士等の支援者である場合は「インボイスの強要」は絶対NGですが、「買主」の立場上は自身の利益の問題もありますので圧力交渉も十分考えられます。ただし独占禁止法等に抵触しないようにする点留意が必要です。

【第16問】

問題.免税事業者の「売主」である場合を想定します。今回新たにインボイス登録を行ったうえで「簡易課税制度」を選択した場合、「原則課税」と比較して事務軽減される書類は次のうちどれでしょうか?

A:インボイス

B:仕入明細書

C:仕入計算書

D:A~Cの全て

解答.正解は「D:A~Cの全て」です。簡易課税制度とは、実際の課税仕入れ等の税額を無視して、課税売上高から仕入税額控除を計算する方法です。この計算方法は中小企業者の事務負担を軽減するための救済措置として設けられている制度です。

【第17問】

問題.簡易課税制度とは、実際の課税仕入れ等の税額を無視して、課税売上高から仕入税額控除を計算する方法で、控除対象仕入税額計算の基礎となる消費税額を基礎税額として、それぞれの仕入率を乗じて計算します。業種別に仕入れ率が異なりますが、「間違った組合せ」は次のうちどれでしょうか?

A:卸売業(第1種)―90%

B:小売業(第2種)―80%

C:製造業(第3種)―70%

D:サービス業(第5種)―60%

解答.正解は「D:サービス業(第5種)―60%」です。サービス業(第5種)の正しい仕入率は「50%」になります。

【第18問】

問題.2023年度の税制改正大綱では従来の「原則課税」「簡易課税」に加え、「特例」が加わり3パターンになりました。特例とは「一定の小規模事業者であるインボイス発行事業者は、消費税の納付税額を売上に係る消費税額の「一定割合」の金額とすることが出来る制度です。「一定割合」とは何パーセントになるでしょうか?

A:10%

B:20%

C:30%

D:40%

解答.正解は「B:20%」です。当改正により、従来の免税事業者に対して一定の配慮がされましたが、他方で、詳細なシミュレーションが必要になり、制度の「選択誤りのリスク」が高くなったと言えます。選択を誤ると税理士には賠償責任が発生する可能性が考えられる、と言うことです。

第19問以降は、デジタル対応に係る問題も含めて出題していきます。

【第19問】

問題.用語の説明問題です。デジタイゼーション (Digitization)とデジタライゼーション (Digitalization)は、日本語に翻訳するといずれも「デジタル化」ですが、両者は大きく異なります。単なる電子化で、例えば、紙の請求書を「デジタル化」することは、どちらになるでしょうか?

A:デジタイゼーション (Digitization)

B:デジタライゼーション (Digitalization)

C:―

D:―

解答.正解は「A:デジタイゼーション (Digitization)」です。ちなみに「デジタライゼーション (Digitalization)」は、その意味合いの幅は広く、「デジタル処理」を前提とした業務処理、データの利活用で、例えば、請求書データをファイルに出力することなく債権処理や財務処理に連動させることをいいます。

【第20問】

問題.用語の説明問題です。デジタイゼーション (Digitization)とデジタライゼーション (Digitalization)は、日本語に翻訳するといずれも「デジタル化」ですが、両者は大きく異なります。更にもっと進化したDX(デジタルトランスフォーメーション:Digital Transformation)は「組織横断/全体」が対象になります。では、「DXの個別版」は次のうち、どちらになるでしょうか?

A:デジタイゼーション (Digitization)

B:デジタライゼーション (Digitalization)

C:―

D:―

解答.正解は「B:デジタライゼーション (Digitalization)」です。他方の「デジタイゼーション (Digitization)」とはDXとは「直接」関係はありません。例えば、紙の請求書を「デジタル化」する、単なる電子化しかしていないのに勘違いして「DXしています!」という業者をご覧になられたことがあるのでは・・・要注意ですよね!

【第21問】

問題.改正電子帳簿保存法により全事業者は、電子取引を紙で保存できなくなり、単に紙をスキャナで取り込んでデータ化してもダメで、データ保存の検索要件が必要になります。この規定はいつから適用になるでしょうか?

A:2023年4月

B:2023年10月

C:2024年1月

D:2024年4月

解答.正解は「C:2024年1月」です。令和3年度税制改正により、2022年1月1日以降に授受した電子取引データの保存について、紙出力が認められない予定でした。しかし実務上の大混乱が予想され、令和4年度税制改正により、2年間の宥恕措置が整備され2年間延期になった訳です。よって、この2022年1月~2023年12月の2年間の間に、改正電子帳簿保存法の対応準備が必須となりました。

【第22問】

問題.電子帳簿保存法の改正の経緯を見てまいりましょう。令和3年度税制改正により、2022年1月1日以降に授受した電子取引データの保存について、紙出力が認められない予定でした。しかし実務上の大混乱が予想され、令和4年度税制改正により宥恕措置が整備されました。つまり延期になったわけですが、何年延期になったのでしょうか?

A:1年

B:2年

C:3年

D:4年

解答.正解は「B:2年」です。2年間延期になったことで、この2022年1月~2023年12月の2年間の間に、改正電子帳簿保存法の対応準備が必須となりました。

【第23問】

問題.電子帳簿保存法の区分について見ていきましょう。「電子帳簿保存」、「スキャナ保存」、「電子取引」の3つに区分されますが、令和3年度税制改正により義務化されたのは、次のうちどれでしょうか?

A:電子帳簿保存

B:スキャナ保存

C:電子取引

D:A~Cの全て

解答.正解は「C:電子取引」です。他の「電子帳簿保存」と「スキャナ保存」の義務化はありません。

【第24問】

問題.改正電子帳簿保存法で「義務化」されるのは「電子取引」のみになります。この電子取引は〇〇を媒介する取引か否かで判別すると言われていますが、〇〇とは次のうちどれでしょうか?

A:電子マネー

B:FBデータ

C:銀行取引

D:紙

解答.正解は「D:紙」です。つまり、紙を媒介しない取引のみが「電子取引」に該当し、紙を媒介する場合は電子取引ではない、つまり「電子取引保存義務は無い」ということです。

【第25問】

問題.事例問題です。コンビニで買い物し、代金決済を交通系ICカードで行った場合は、電子取引に該当するでしょうか?

A:電子取引に該当する

B:電子取引に該当しない

C:―

D:―

解答.正解は「B:電子取引に該当しない」です。代金決済を交通系ICカードで行った場合でも、明細は紙で出てきて、店員さんから渡されますので、電子取引にはなりません。「電子決済」と呼ばれますが、また別の話です。

【第26問】

問題.電子帳簿保存法等において、電子取引は「電子取引の保存2要件」が求められています。改竄されていないという「真実性の要件」の他に、どのような要件が求められているでしょうか?

A:正規の簿記の要件

B:明瞭性の要件

C:可視性の要件

D:保守主義の要件

解答.正解は「C:可視性の要件」です。可視性の要件とは、「誰もが確認できるデータか?」が求められています。

【第27問】

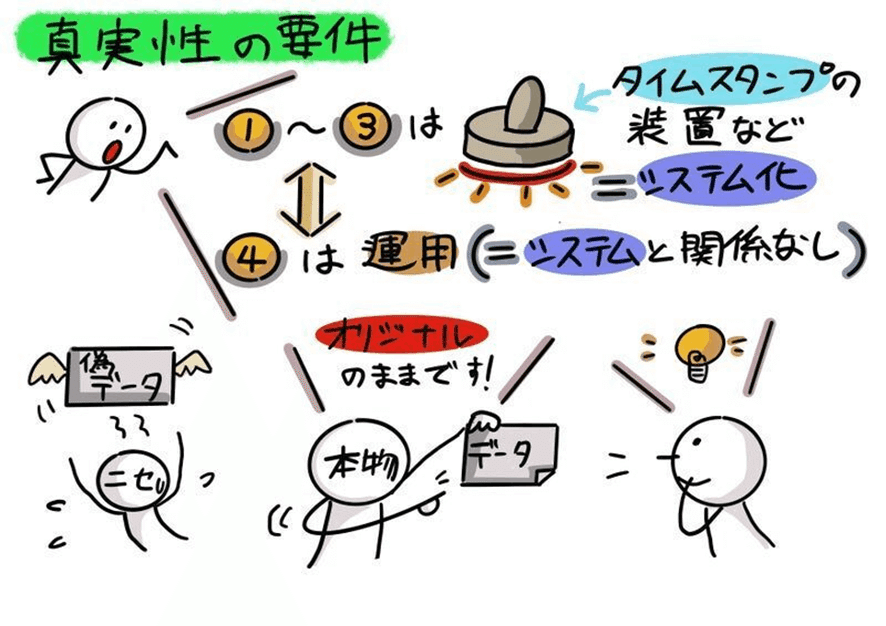

問題.電子帳簿保存法等において、電子取引は「電子取引の保存2要件」として、「真実性の要件」と「可視性の要件」が求められています。このうち「真実性の要件」を確保するために、次の4つの肢(①~④)のうち一つでもクリアする必要がありますが、必ずしも「システム導入による対応」が必要でない肢は、次のうちどれでしょうか?

A:取引先にタイムスタンプを付与してもらう・・・①

B:自社でタイムスタンプを付与する・・・②

C:記録の訂正、削除をした場合に履歴が残るシステムで保管する・・・③

D:自社独自の事務処理規程を定め、その規程に沿った運用を行う・・・④

解答.正解は「D:自社独自の事務処理規程を定め、その規程に沿った運用を行う・・・④」です。①~③はタイムスタンプ等の装置が必要で、システム導入による対応になります。システム導入によらない場合は、④の訂正削除の防止に関する規定を作成する方法(規定作成)が考えられます。

【第28問】

問題.電子帳簿保存法等において、電子取引は「電子取引の保存2要件」として、「真実性の要件」と「可視性の要件」が求められています。このうち「可視性の要件」とは、誰もが確認できる要件をいい、見読可能性ということで、整然とした形式、明瞭な状態でデータが格納され、速やかにプリントアウト出来る状態のことをいいます。また検索要件も定められていますが、検索要件として妥当なのは、次のうちどれでしょうか?

A:取引年月日

B:金額

C:取引先

D:A~Cの全て

解答.正解は「D:A~Cの全て」です。また可視性の要件は、実際の税務調査の時の電子取引文書を紙と同じように取り扱えるようにする要件であり、目視、検索、印刷できることがポイントになります。

【第29問】

問題.2023年10月から始まるインボイス制度において、インボイスの保存はデジタルで保存することが出来ますが、このデジタル保存の仕組みの一部を標準化したものが「デジタルインボイス」になります。そこでデジタル技術上、デジタルインボイスを実現可能にさせる「標準仕様」を何と呼ばれているでしょうか?

A:メトロ

B:メトポ

C:ペポル

D:ポポロ

解答.正解は「 C:ペポル」です。ペポル(Peppol)と呼ばれる国際標準仕様で標準化されていれば、デジタルインボイスのやり取りが出来るということです。厳密には、日本向けは一部修正され「JP PINT」と言われています。下図㉙では、ペポル(Peppol)は「売主」「売主のアクセスポイント」「買主」「買主のアクセスポイント」と「4コーナモデル」と呼ばれる仕組みを採用し、売主と買主は各々のインターフェース(パソコン等の操作画面)を見ながら処理可能で、無理のない業務運用が出来ると言われています。

【第30問】

問題.2023年10月1日からのインボイス制度導入以降は、売主によってインボイス登録する事業者もいれば、免税事業者のままの売主が混在する可能性があります。そこで問題となってくるのが価格交渉の問題です。国税庁に限らず、公正取引委員会も「インボイス制度対応に関するQ&A」を公表しています。取引に係る様々な法律を遵守する必要がありますが、当Q&Aで関係してくる法律は、次のうちどれでしょうか?

A:契約法

B:消費者保護法

C:独占禁止法

D:商行為法

解答.正解は「C:独占禁止法」です。双方納得の価格設定が重要ですが、独占禁止法に抵触しないかも要注意になります。

最後に「税金クイズ王」の4つのバリエーションを表現しました。今回こそ本当のエピローグになります。全14回の連続投稿も終了です。

<以上となります。最後まで読んで頂き、ありがとうございました。>

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?