図解!インボイス入門⑨

シリーズ『図解!インボイス入門』第9回目です。このシリーズは各回、「制度の内容?(What)」「どのように進める?(How)」「誰が(に)アプローチ?(Who/Whom)」のどちらかの視点に立ち、順序立てて積み上げ式に何度も説明していきます。いわば”スパイラル(螺旋)”のイメージで積み上げ学習していく訳です。

第6回目までは2回転目の説明でしたが、第7回目、8回目は各々「どのように進める?(How)」「制度の内容?(What)」を見てきましたので、今回は「誰が(に)アプローチ?(Who/Whom)」の視点で見ていきましょう。これで3回転目が完了します。

2023年10月1日からのインボイス制度の導入。インボイスを発行するためには登録が必要です。「適格請求書発行事業者」 として登録をしなければインボイスを発行することはできません。

また、2023年10月1日以降の取引については、原則として「適格請求書発行事業者」から交付を受けたインボイスの保存が仕入税額控除の要件となります。「適格請求書発行事業者」の登録は、 2021 年 10月1日 からその申請を受け付けることとしています。

次に、インボイスの新規記載内容となる登録番号について説明致します。登録番号は、法人番号を有する法人と、法人番号のない個人事業者・人格の ない社団等に区分して次のような構成になっています。 請求書等への表記に当たっては、半角か全角かは問いません。

記載例としては「T1234567890123」あるいは「T-1234567890123」といったような表記方法 が想定されます。

登録番号はどうやって確認する?という問題も出てきますよね。適格請求書発行事業者の氏名または名称および登録番号等については、インターネット を通じて、国税庁のホームページにおいて登録後速やかに公表されます。 マイナンバーとは異なり、誰でも閲覧することができますので、取得したインボイスに記載された登録番号が、本当に登録されているかどうかは、国税庁のホームページにアクセスすることにより確認することができます。

では、課税事業者と免税事業者の線引きはどのようにされているのでしょうか?皆さんの中にも、「そこそこ取引規模が大きな事業者だけ消費税を負担していて、零細事業者は消費税を免除されている」とのイメージを持っていらっしゃるのではないでしょうか。この点をもう少し、法律と照らして具体的に見ていきます。まず消費税法第5条で、納税義務者について国内取引と輸入取引に区分して、次のように定められています。

・国内取引:国内において課税資産の譲渡等を行った事業者

・輸入取引:保税地域から課税貨物を引き取る者(輸入者)

そして国内取引について、消費税法第2条で事業を行う個人と法人が納税義務者となるとしています。他方で消費税法第9条で、基準期間における課税売上高が1,000万円以下の小規模事業者については、消費税の納税義務を免除することとしており、この制度により納税義務が免除される事業者のことを「免税事業者」と言います。

・・・ちょっと条文体系のややこしいお話をしてしまいましたが、課税事業者・免税事業者の区分に係る条文規定は、インボイス制度導入後も変わらないという結論だけ、抑えて頂ければ十分です。

では、インボイス制度の導入によって、どのような影響を受けるのでしょうか?先ほど説明しました通り、インボイスを発行するためには登録が必要です。「適格請求書発行事業者」として登録をしなければインボイスを発行することは出来ないことになります。

課税事業者は「適格請求書発行事業者」の申請・登録を粛々と進めればよいのですが、免税事業者は厄介。免税事業者は登録申請できないので、取引への影響や納税負担など戦略を練る必要があり、相応の準備期間が必要になるという訳です。

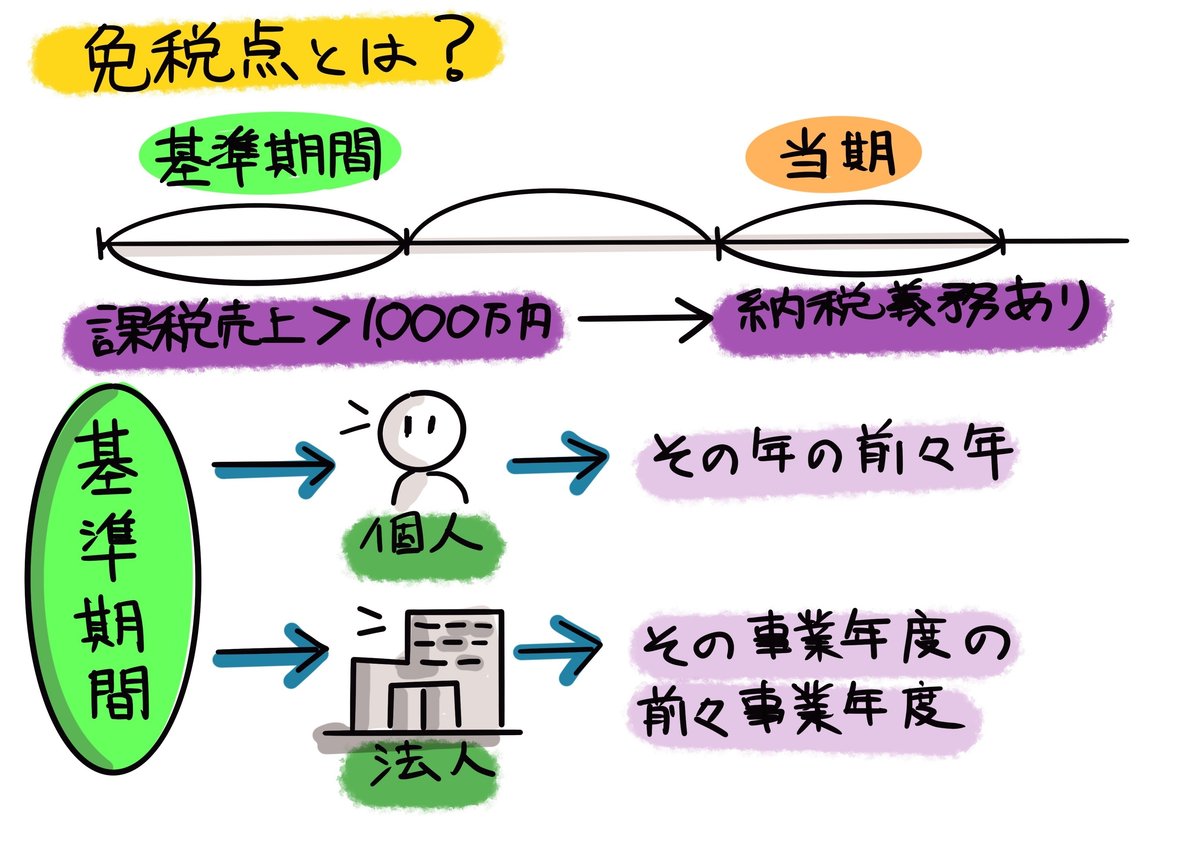

消費税法第9条の課税売上高と事業者免税点のお話をしましたので、もう少し、免税点について掘り下げて説明していきます。

事業者免税点は1,000万円と定められています。したがって、基準期間中の課税売上高が1,000万円以下の事業者は、当期の課税売上高が何億円あろうとも一切納税義務はありません。逆に、基準期間中の課税売上高が1,000万円を超える事業者は、当期中の課税売上高がたとえ1,000万円以下であったとしても、納税義務は免除されないことになります。なおこれは消費税法(法律)ではなく、消費税法基本通達1-4-1という規定で定められています。

そして納税義務の判定に用いる基準期間については、消費税法第2条で、個人事業者と法人に区分して下図のように規定されています。消費税は税の転嫁を予定している税金です。そこで、税を転嫁するため顧客への周知等、準備期間も考慮したうえで、個人事業主については前々年、法人については前々事業年度を基準期間として定めたと言うことです。

ここからは話は変わり、改めて宝石の取引について見ていきましょう。

ここまでインボイスを発行するために、売主が課税事業者か免税事業者かに着目。更には免税事業者になるためには事業者免税点の規定について見てきました。しかしながら買主から、そもそもインボイスの発行が求められる場合と、そうでない場合を考える必要がありますよね?!

大まかな分類になりますが、買主が誰かによってパターン分けしてみました。まず、買主が事業者の場合(BtoB:Business to Business)。買主である事業者にとって、消費税の負担を軽くする仕入税額控除を適用するため、インボイスの交付を求めてくる場合が多いと考えられます。他方で、買主が消費者の場合(BtoC:Business to Consumer)。買主である消費者は、そもそも消費税の納税義務者でなく、「インボイスは要らない」との反応が殆どだと考えます。よって、買主は誰か?でやるべき準備も変わってくる訳です。前回まで、これら基本パターンについて見てきました。

今回は特殊な取引ケースについて見てきましょう。

委託販売取引については、受託者(媒介者)が委託者の名称や登録番号などを記載したインボイスを交付することが認められています。このことを代理交付と言います。

また、次のAおよびBの要件を満たすことにより、受託者の名称や登録番号などを記載したインボイスを、委託者に代わって交付することができます。このことを媒介者交付特例と言います。

A:委託者と受託者のいずれもが適格請求書発行事業者であること

B:書面または契約書などにより、委託者が適格請求書発行事業者である旨を受託者に通知すること

次の①~④の取引については、インボイスの交付義務が免除されます。

①:公共交通機関である船舶、バスまたは鉄道による旅客の運送として行われるもの。ただし、3万円未満のものに限ります。

②:媒介または取次ぎに係る業務を行う者(卸売市場、農業協同組合または漁業協同組合等)が委託を受けて行う農林水産品の譲渡等。

③:自動販売機により行われるもの。ただし、3万円未満のものに限ります。

④:郵便ポストを利用した配達サービス。

さらに農協特例について見ていきます。2023年10月1日以降は、請求書等が不要なケースを除き、法定書類の保存が仕入税額控除の絶対条件となりますが、ここで注意したいのが、農業協同組合等が委託を受けて行う農林水産品の譲渡等について作成する書類の取扱いです 。

無条件委託方式かつ共同計算方式により、農業協同組合等が委託を受けて行う農水産品の譲渡等については、生産者である農家等は適格請求書の交付義務 が免除されています。

農業協同組合等が生産者から委託を受けて行う農林水産品の譲渡等について作成する書類は、販売者である生産者が発行するものではありませんが、法定事項が記載されていることを条件に、適格請求書等と同じ効力があるものとして取り扱われます。

ここで注意したいのは、農業協同組合等は、生産者の納税義務の有無にかかわらず、法定書類の発行ができるということです。先ほど説明しました媒介者交付特例の場合には、委託者と受託者のいずれもが適格請求書発行事業者であることが書類発行の要件とされていましたが、農業協同組合等が生産者から委託を受けて行う農林水産品の販売について作成する書類は、媒介者交付特例により発行する書類とは別のものであり、委託者(生産者)が適格請求書発行事業者 であることは要件とされていないのです。

最後に、立替金の清算について見ていきます。他の者が立替払をした経費などの精算については、他の者が受領したインボイスのコピーとともに、立替金精算書等の書類の保存を要件に仕入税額控除を認めることとしています。この場合において、他の者(立替者)が適格請求書発行事業者であるかどうかは問いません。なお、インボイスのコピーが大量になるなど、事務的な諸事情がある場合には、立替金精算書等の書類の保存だけでよいこととされています。

以上、3回転目も終了し、第1回目~9回目の内容を全て見てきました。第10回目以降は、第1回目~9回目の内容を全3回(第10回目~12回目)に渡ってまとめていきます。

第1回転目(第1回目~3回目)の内容は「基礎編」。インボイス制度のイメージを掴んで頂くために、説明してきました。

第2回転目(第4回目~6回目)の内容は「応用編」。一気に情報量が増えた印象をお持ちかと思いますが、実際に資料を読んで頂き、基礎知識の積み重ねをして頂きました。

第3回転目(第7回目~9回目)の内容は「実践編」。実際に準備を始めて頂くための準備内容や、その他、基礎編・応用編で説明しきれなかった論点も網羅的に拾ってきました。

これ以降は、適時更新の形を採ろうと思いますが、もし書くとするならば、一般的な消費税の実務書の体裁である、Q&A形式で展開していこうと考えています。

<以上となります。最後まで読んで頂き、ありがとうございました。>

この記事が気に入ったらサポートをしてみませんか?