大切な人を亡くした後のスケジュール(4か月~10か月まで)【相続税関連記事のサイトマップ(全7記事)】

このnote記事は「大切な人を亡くした後のスケジュール(~3か月まで)」の続編になります。3か月までで相続放棄や限定承認があり「相続人が確定」します。その後のスケジュールの今回は、「税金」色が強くなります。そして今まで相続税関連の記事(全7記事)を投稿し「サイトマップ」的にまとめています。ぜひこれらの記事もご覧いただけると嬉しいです。

まずは下記事をご覧になられた方が、当記事がスムーズに入れます。

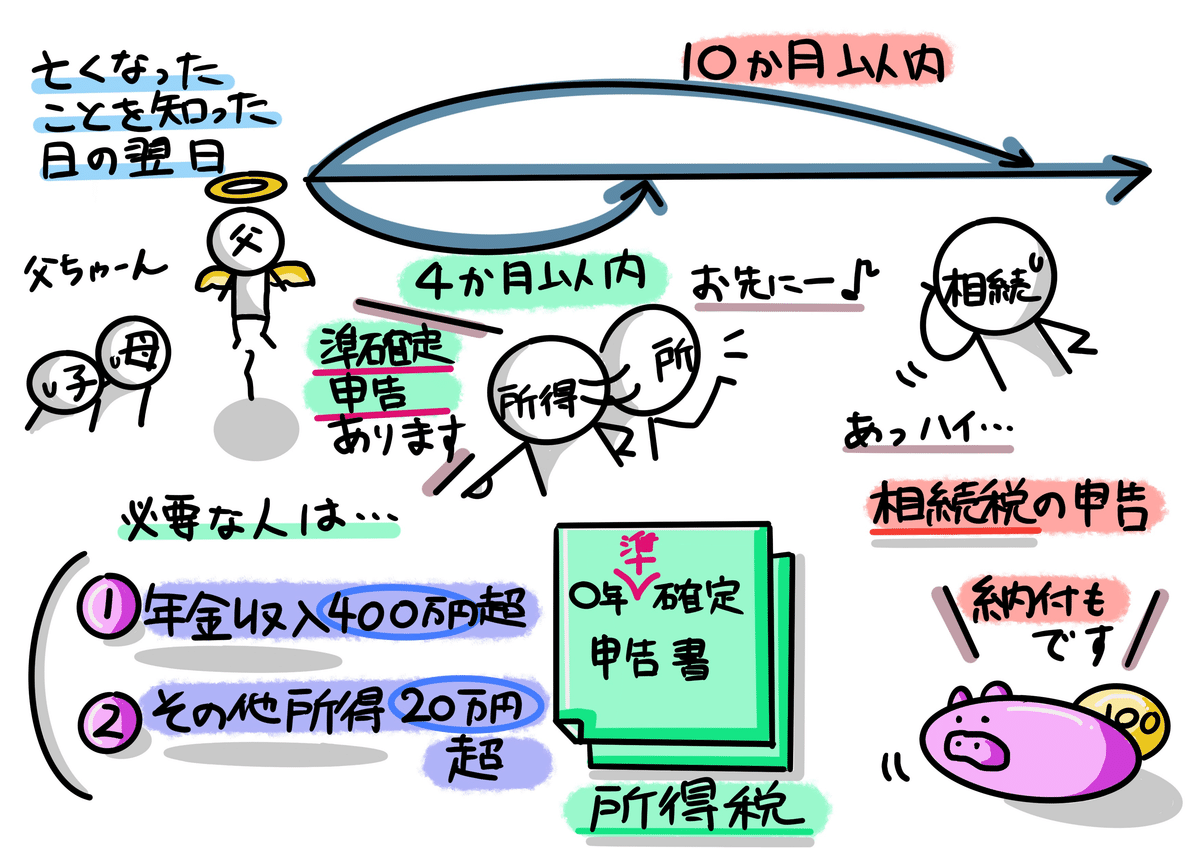

1.所得税等の準確定申告(期限4か月以内)

準確定申告とは、故人の確定申告をいいます。故人が生前中に得ていた収入については、相続人が代わりに確定申告をすることになります。

期限は亡くなったことを知った日の翌日から4か月以内で、相続人はこの日までに申告と納税を済ませる必要があります。提出先は故人の住所を管轄する税務署です。

「そもそも準確定申告が必要な方は少ない」

でも実は、準確定申告は必要ないか、もしくは申告したとしても税金が返ってくる場合が殆どです。最も多くの人が当てはまるケースとして、「生前に得ていた収入は年金だけだった人」。

以下の2つの条件を満たす人であれば、準確定申告は任意になります。

・年金収入400万円以下

・その他の所得20万円以下

確定申告をして税金を返してもらう手続きのことを「還付申告」といいます。還付申告の期限は、亡くなった年の翌年1月1日から5年間になりますので、ゆっくり準備することができます。

2.財産評価と遺産分割(期限10か月以内)

2-1.財産評価

財産評価については、前編・後編に分けて網羅しています。この2つの記事では、第15表(種類別価格)を参考に、財産の評価方法を財産の種類ごとに説明しています。

相続税は相続した財産の「評価額」に相続税の税率を掛けて求めますが、税率は予め決まっていますから、いわば財産評価が相続税申告の一番のキモになります。そして特に難しい土地評価を後編に持ってきました。

2-2.遺産分割

次に遺産分割に向けての準備ですが、遺言がある場合と無い場合とで、準備する段取りが異なってきますので、この辺を注意しながら以下のnote記事をご覧いただきますようお願いします。

3.税務署からの相続税申告の案内(半年後)

相続が発生してから約半年経過した頃に、税務署から「相続税の申告等についての御案内」という手紙が届くことがあります。これは相続が起きた全世帯に発信しているものではなく、税務署の内部に存在する巨大なデータベースKSK(国税総合管理システム)により、この世帯には相続税がかかりそうだと判断されている世帯に発送されます。

つまり、この手紙が届くということは、税務署から既にマークされていることを意味します。

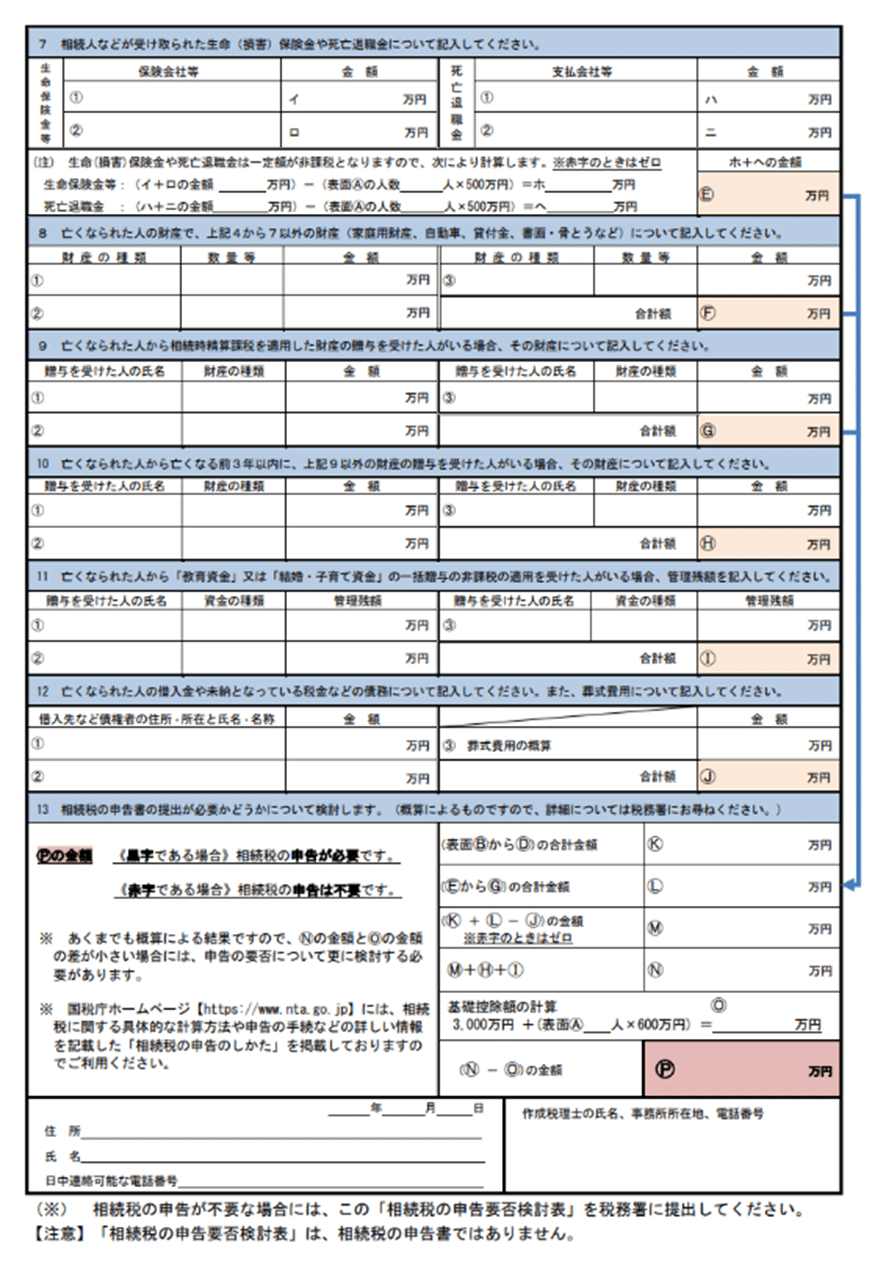

「相続税の申告等についての御案内」には、「相続税の申告要否検討表」という書類も同封されており、この書類に遺産の詳細を記入することで、相続税の申告が必要かどうかを判定し、その結果を税務署に提出します。

この書類の提出は義務ではありません。が、近年、税務署は申告書を一切提出しなかった無申告者への税務調査を積極的に行っていると聞いたことがありますので、この書類を積極的に提出した方が良いのではと考えます。

4.相続税の申告と納付(期限10か月以内)

4-1.相続税の申告書作成

いよいよ相続税の申告作成に入ります。期限は亡くなったことを知った日の翌日から10か月以内で、相続人はこの日までに申告と納税を済ませる必要があります。提出先は故人の住所を管轄する税務署です。

相続税申告書の作成手続きを国税庁のホームページの『相続税の申告のしかた』をベースに第1表~第15表の記入方法を説明しています。

また忘れてなならないのは節税の観点。ポイントは前述「2-1.財産評価」をいかに小さくするかになります。とくに「小規模宅地の特例」の確認は必須になります。

さらに2024年1月1日よりガラリと変わる相続税法。賢い贈与選択には「相続時精算課税制度」の理解が必須になります。税制改正対応にどうぞ。

4-2.遺産の分割と納税

相続税の納税方法でも注意事項があります。相続税の支払いを「各相続人それぞれの口座から行う」ということです。

本来、子供が支払うべき相続税を、親が負担すると、それは相続人と同じ金額のお金を贈与したのと同じ理由で、贈与税が課税される可能性があります。こういった事態を防ぐためにも、各相続人それぞれの口座から行う必要があります。

ちなみに「相続税納付書」を使った納税方法は次の2種類あります。

・税務署において現金で納税

・金融機関で払い込みにより納税

他にもクレジットカード納付などありますが、いずれの方法にしましても、相続税の申告期限であれば、いつのタイミングで納税しても問題ありませんし、申告書の提出前に納税だけを先に終わらせることもOKです。

5.遺産の名義変更手続き(10か月以降)

相続手続きの一大イベント「4.相続税の申告と納付」の後も、未だやることは残っています。この中で「遺産の名義変更手続き」について、最後見ていきましょう。

まず不動産の名義変更。2021年4月に相続登記が義務化されることが決定しました。これまで相続登記には、期限や罰則はありませんでしたが、義務化の背景には「所有者不明土地」の増加が一つの理由として挙げられます。

他方で車両の相続手続き。道路運送車両法には15日以内の名義変更の期限が設けられています。罰則規定はありませんが、「価値が無いからそのまま放置」はNG。その後の自動車保険に加入できない可能性があるほか、売却や廃車をする際に名義変更が必要になります。

上図⑨の「所有者不明土地」について説明します。所有者不明土地とは、不動産登記簿上、誰のものか分からない土地や、所有者は分かるが、連絡がつかない人が所有している土地のことをいいます。

なぜ、所有者不明土地が増加しているのでしょうか。要因として次のことが考えられます。第1に、相続登記が義務ではなく、放置しても罰則など不利益を被ることがなかった。第2に、都市部への人口移動により、地方を中心に人口が減少した。第3に、高齢化が進み、土地を所有したいという気持ちが薄れている等があります。

そして、所有者不明土地が増加することによる問題点は、第1に、管理が行き届かず放置されると、近隣住民に悪影響を及ぼす可能性がある。第2に、公共事業が円滑に進まない等があります。

ちなみに2021年4月に相続登記が義務化されることが決定しましたが、実際には未だ義務化されていません。「決定した日から3年以内に義務予定」とあるので、2024年頃に実際に義務化さるのではといわれています。

そして、義務化された後のルールは、相続から3年以内に相続登記(所有権の移転の登記)を申請しなければならないとし、このルールに違反すると10万円以下の過料に科されるとされています。また義務化の対象者には、義務化が始まる前に相続開始した人で、未だ相続登記を済ませていない人も対象なので要注意になります。

以上、いかがだったでしょうか。相続のスケジュール確認。当記事と前編である「大切な人を亡くした後のスケジュール(~3か月まで)」とを併せてお読みいただけると嬉しいです。

【参考書籍】

・福田真弓『自分でできる相続税申告』自由国民社、2023年6月26日。

・橘慶太『ぶっちゃけ相続』ダイヤモンド社、2023年5月16日。

・橘慶太『ぶっちゃけ相続・手続大全』ダイヤモンド社、2021年12月7日。

・北本高男『基礎から身につく財産評価』大蔵財務協会、2023年8月4日。

・北本高男『基礎から身につく相続税・贈与税』大蔵財務協会、2023年6月20日。

<以上となります。最後まで読んで頂き、ありがとうございました。>

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?