中国のマクロ環境は変化したのか

外資企業の中国撤退

中国株市場が直滑降で下落している。要因は様々言われているが、とりあえず中国景気への信頼感が低下していることが根本にあるとみて間違いない。

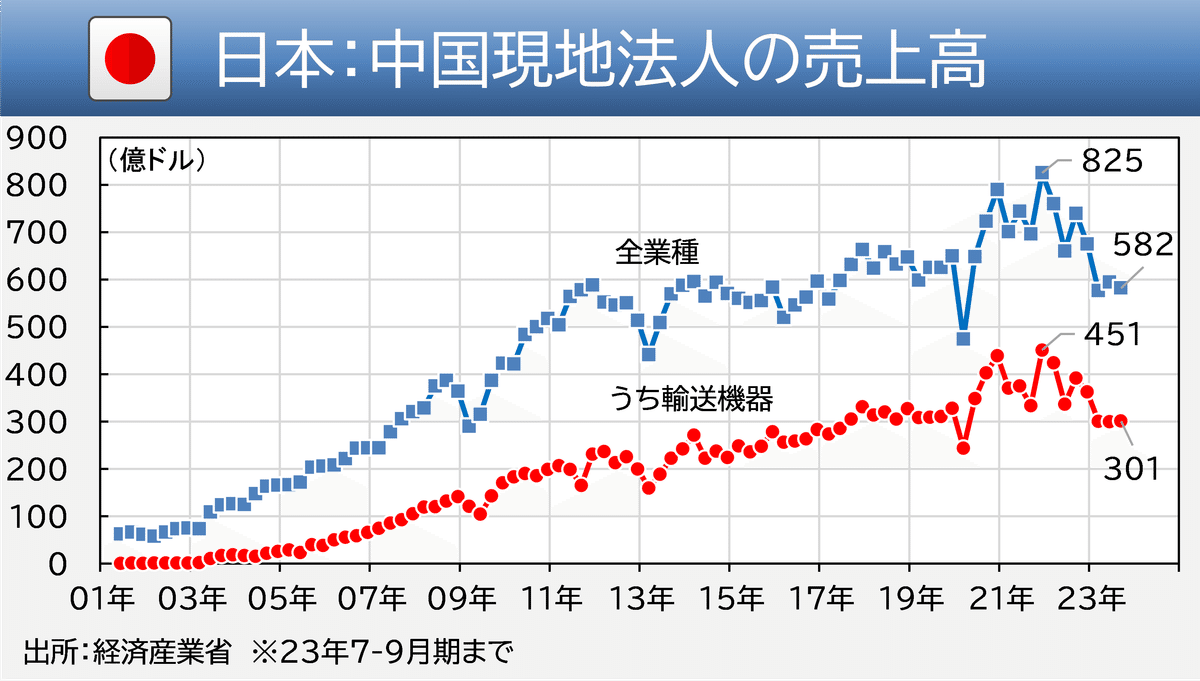

とはいえ周囲に溢れる中国情報については吟味する必要もある。最も注意すべきは日本など海外企業の現地情報であろう。現在、中国市場では日本など外資企業が最も割を食う環境にある。中国における日本現地法人の売上高は2021年末から2022年までで▲30%減少した(図表)。自動車に至っては▲33%の減少である。これほどの減少は21世紀以降経験がない。リーマン・ショック、チャイナ・ショック、トランプ・ショック、コロナ・ショックのどれよりも落ち込み幅は大きい。

こうした足元の状況に加えて将来の見通しの悪化もあり、日本企業の対中投資は縮小が相次いでいる。最たるものは「リストラ」であり、特に自動車では2023年にかけて雇用者数が▲3万人減少した(図表)。全産業ベースでは電気機器関連での趨勢的なリストラにより、2011年から足元までの13年間で120万人から90万人と▲30万人減少している。「中国経済崩壊→業績悪化→リストラ断行→流行りのリショアリング達成」は日本企業の一大トレンドとなっている。

投資撤退の動きは日本だけではなく外資企業全体で広がっている。2023年7-9月期における海外から中国への直接投資は統計開始以来のマイナスを記録した(図表)(海外からの投資額より引き揚げ額の方が大きかった)。なお、証券投資など足の速い資金についてはもう少し早い時期から流出超となっている。

ただ、債券投資は11月以降、中国への資金還流が出ている(図表)。背景には米金利上昇一服があるとみられ、このマネーフローが足元数ヵ月の人民元上昇のドライバーとなっている。対中投資全てが減っているわけではない。

以上、海外企業の中国事業は日本を筆頭に苦戦しており、投資撤退・縮小が続いていることを述べた。彼らの対中景況感は最悪と言って差し支えないだろう。

消費は向かい先が絞られている

投資をする上では将来の見通しがより重要になってくるが、この点につき昨日の統計を確認すると、個人消費のトレンドは23年後半から加速度的に増加している(図表)。22年末にゼロコロナ解除、23年春の様子見期間を経て消費が上向いている。

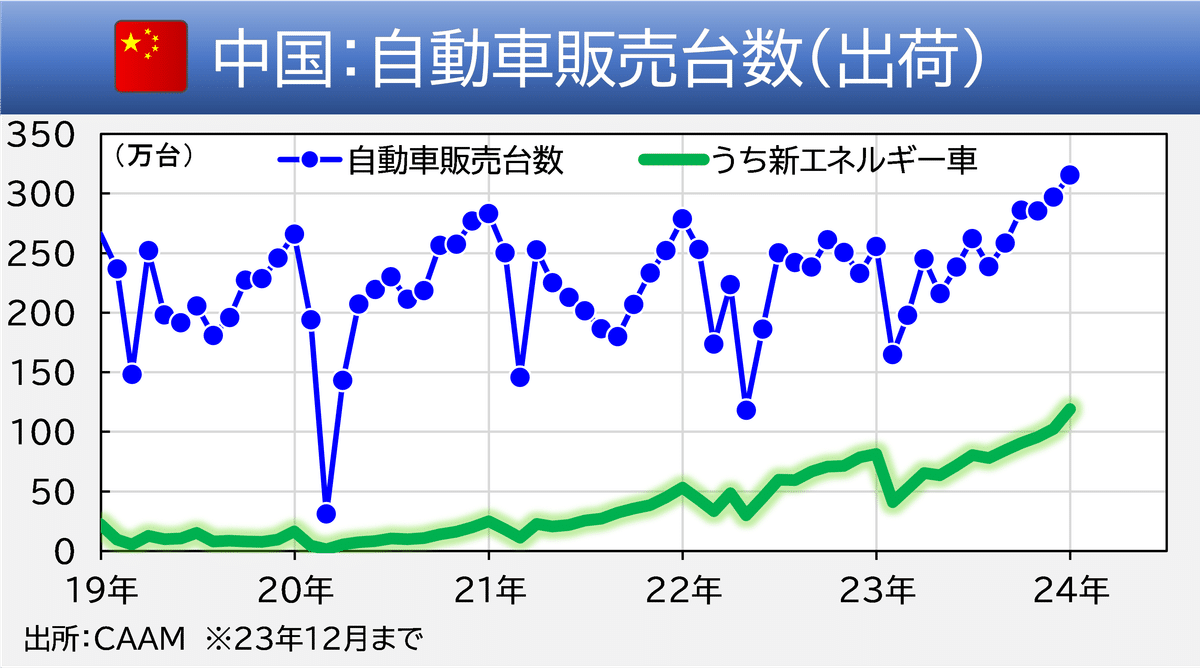

とはいえ、カネの行き先はコロナ禍で抑制されていた旅行や、物珍しい(かつ安い)中国製EVである(図表)。世界が期待していたような欧米ブランドの買い漁りや日本製の自動車・家電の復活は今に至るまで出ていない。現在の中国では安売りブーム・ライブコマースブームが到来しており、日本企業では大手衣料品や外食などでこうしたブームに対応するところもでてきている。一方、日系大手化粧品などは値下げ合戦に参加しないと明言しており、今後の戦略を注視する必要がある。中国のトレンドに乗れるかどうかが企業間の動向に差異を生むだろう。

自動車については、残念ながら2023年は「日本一人負け」とも言える状況となった。同年の出荷台数は中国が前年比+22.5%、韓国が同+9.1%、米国が同+5.3%、ドイツが同+3.8%となった一方、日本は同▲11.3%となった。国毎に大きな差があり、とりわけ日本車は大きな逆境にある点は留意しておきたい。

一時期喧伝されていた消費マインドの悪化は大体「半戻し」となっている。国民所得統計から貯蓄率を割り出すと、23年第3、第4四半期にかけて貯蓄率の低下が確認された(図表)。中国政府はEVを筆頭に消費支援策を様々打ち出していることから、政策効果を背景に消費は23年後半以降の堅調さを保つことが期待される。

若年層雇用はやや改善している

懸念されている雇用環境、特に若年層については6ヵ月ぶりに失業率が公開された。若年層の失業率はとりあえず21年末の水準まで回復している(図表)。

直接的に割を食っているのは地方の建設作業員である。政府による「田舎の、採算の見込めない、無駄な開発をストップせよ」との号令により職を失い、その多くが23年に入り大挙して都市に押し寄せたとみられる(図表)。中国現地からの写真や動画で強烈な人流回復が報じられているにも関わらず消費のデータが今一つ物足りないのは、彼らの多くが消費性向が低い出稼ぎ労働者であるからだろう。

不動産は厳しい状況が続いている

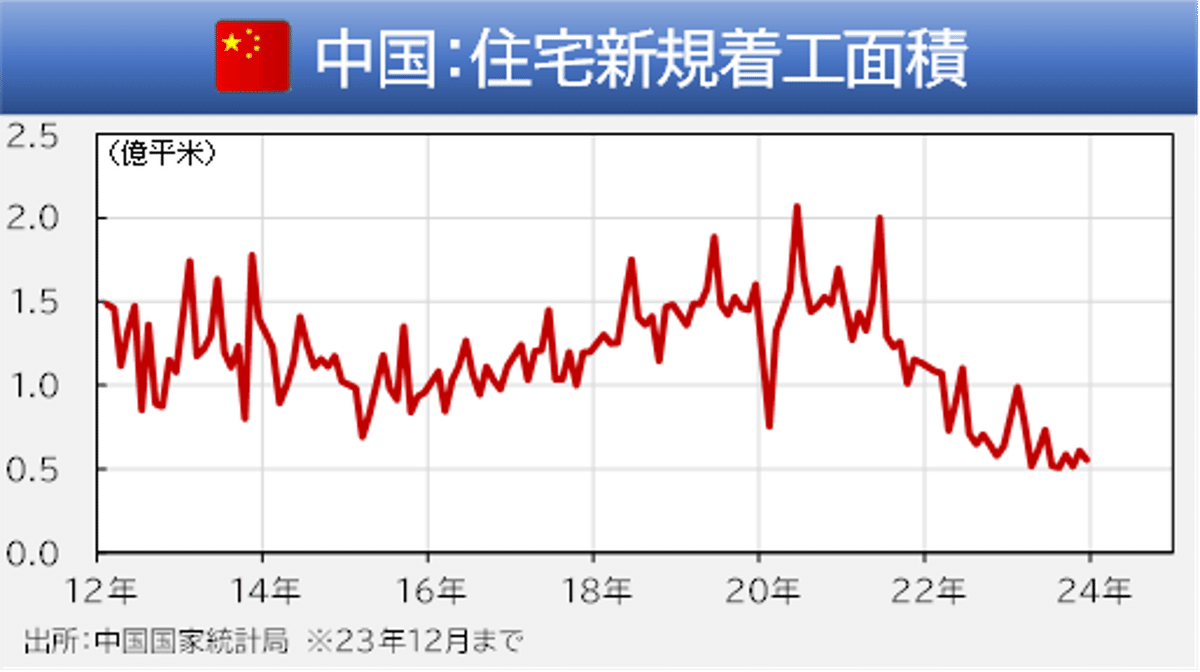

問題の不動産市場だが、底入れすれども盛り上がらず、という曖昧な状態にある。不動産販売は対策が打たれた8月以降徐々に回復しているものの、水準的にはコロナ前の半分程度に過ぎない(図表)。

中国が人口減少を国家最大の課題ととらえ、出生率を上げるためには若者に家を買わせなければならない、という結論に至った以上、不動産価格をアフォーダブルな水準にとどめるという政府の大方針は変わらず、現状の価格抑制策は続くであろう。

中国政府は低所得者向けに公団(保障性住宅)建設もやっており、民業圧迫・ディベロッパーの経営難は続かざるを得ない。2024年もディベロッパーのデフォルト騒ぎを再度やる可能性は十分高い。新規住宅着工も往時の3分の1にまで低下しており、不動産ディベロッパーのデフォルト騒ぎは今年も続こう。

外需が景気を左右しよう

消費は堅調、投資は軟調というミックスが見込まれる中、外需が2024年の中国経済を左右するとみられる。まずもって昨年2023年の外需は相当悪かった(図表)。去年の中国景気不振は不動産市況悪化だけではなく輸出減少もかなり効いていたと思われる。国別では欧米など先進国向けで減少している(図表)。

「米景気は良いのだから中国の対米輸出が増えないのは政治要因のはずだ」と考えたくなるが、当の米国では2022-23年にかけて財消費がほとんど伸びていない(図表)。2020-21年の巣ごもり消費・リオープン消費で耐久財を大幅に買い込んでしまい、需要先食い効果が出ているものと考えられる。

今後の展望だが、消費の強さを「利上げが効いてくるまでの一時的な現象」と見るか、「莫大な過剰資産に裏打ちされた盤石なトレンド」と見るかで判断が分かれる。個人的には後者だと思っており、2024年に利下げが実現し、家計の信用拡大(借金拡大)で財消費が回復するならば中国の輸出も回復しよう(図表)。2024年のGDP成長率は輸出が回復すれば4%台後半、輸出が回復しないならば4%台前半になるとみる。

以上、金融市場では年明け早々中国株急落が喧伝されているが、マクロ環境は急変したわけではなく、かつ日本を含む外資系企業はそうした中国発の不況を誇張しやすい環境であることを述べた。とはいえ、そうして伝わる不況も結局は程度問題であり、言われているほど悪くはないが決して良くもなく、良いセクターは外国人にアクセスしづらい特定産業という状況にある。中国に参入している外資系企業は今後も値下げ圧力に晒され、そうした環境で利益を確保できるかどうかは企業ごとに異なる。個別企業の戦略がより一層重要な局面になってくる。

※本投稿は情報提供を目的としており金融取引を勧める意図はありません。

この記事が気に入ったらサポートをしてみませんか?