IR担当だけど、投資家目線で2023年度の振り返り

こんにちは。

グラッドキューブ(証券コード:9561)経営企画部 IR担当の太田と申します。

2023年も残すところ数日となりました。皆様の2023年はどんな年でしたか?

グラッドキューブにとっての2023年は、昨年9月に株式上場してから、節目の1年を迎えた年であり、新たなステージで挑んだ挑戦の年でもありました。

社会構造と今後の未来を考えていくと、どうしてもAIあるいは自動化の波は避けられない市場環境の中、グラッドキューブは目まぐるしく変わる経営環境に柔軟に対応するべく、今期に積極的な投資を行うなど、攻めに攻めた1年となりました。

それでは、IR系 Advent Calendar 2023(裏)の9日目として記事を書かせていただきます。

本日のテーマ「IR担当だけど、投資家目線で2023年度の振り返り」について、お伝えいたします。

みなさま、どうぞお付き合いのほどよろしくお願いいたします。

IR系アドベントカレンダー(裏)

1.機関投資家から見たグラッドキューブ

グラッドキューブは、先ほどお伝えした通り、2023年9月28日をもちまして上場1年を迎えることができました。

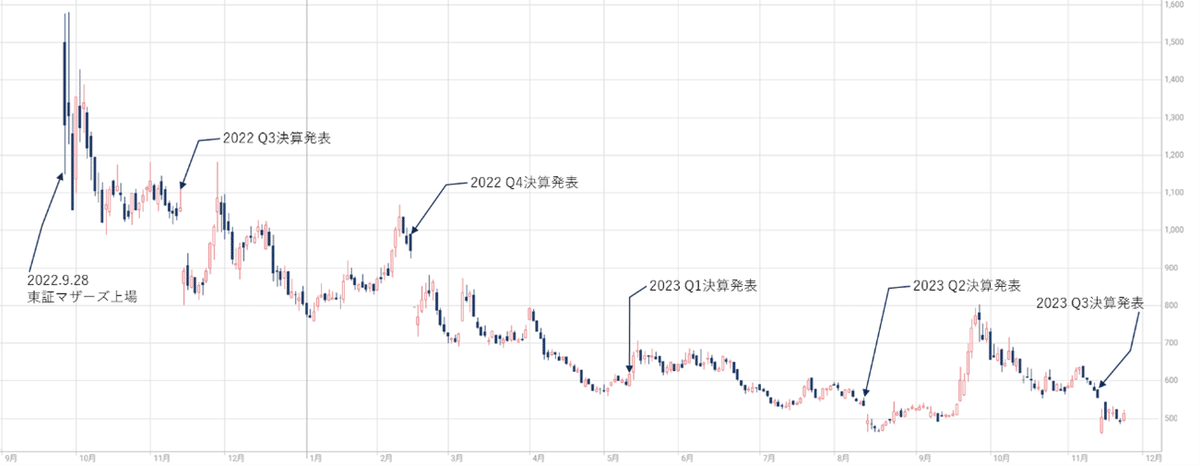

少し、上場時のことについてお話しさせていただくと、上場当時、初値は1,500円をつけ、翌日に上場来高値1,580円と更新したものの、その後の株価は下げの展開が続いてしまいました。大変悔しい思いをしたこと、応援くださる株主のみなさまのご期待に応えることができず申し訳ない気持ちでいっぱいです。

この1年を振り返ると、ロシアのウクライナ侵攻継続、大きな為替変動ならびに歴史的な物価上昇など、世界経済は激動の1年間でした。このような状況下で、グラッドキューブの株価はどのように推移していたのか、1年間の株価を見てみたいと思います。

まず、2022年12月期3Qの業績について、売上高は3億4,400万円で YOY 114.4%、成長ドライバーであるSaaS事業が主にけん引して増収となりました。営業利益は9,000万円で YOY 112.9%、通期計画の4.7億円に対する進捗率は76.4%となりました。

このように、収益ともにYOY+10%以上の成長率で、当初計画通り推移したにもかかわらず、窓を開けて下落しました。

この時、社内では株価上昇を見込んでいましたが、投資家目線でいうと上場後の3Q決算は、業績上方修正を期待していたということになります。

次に2022年12月通期決算の業績についてみていくと、2022年度(1月から12月)までの実績は、すべて過去最高を達成いたしました。概ね計画通りに着地し、売上高は14億8,000万円 YOY 121.8%、営業利益は4億6,100万円 YOY 158%、経常利益は4億5,500万円 YOY 152.6%となり、好成績で着地することになりました。

ただし、好成績で着地したにもかかわらず、3Qと同じく窓を開けて下落となりました。

投資家目線でいうと、グラッドキューブの評価はもっと高いところにあり、もう一段階上の成長を期待されていたことと、翌期の2023年12月期の業績見通しを控えめに設定したことが投資家の期待する成長曲線でなかったことが大きな理由であると考えられます。

2.投資家目線でグラッドキューブが属する市場や業界の動向を見た場合

まず、グロース指数の動向ですが、内需株の多いグロース市場は円安・ドル高の恩恵も受けにくく、世界的なインフレの進行やエネルギー価格の高騰等の影響により一進一退の展開が続いております。

一方、当社のような業界で規模の小さい企業のグロース株は、投資家目線で見た場合、上記の通り円安・ドル高の影響はなく、また、順調な日経平均との相関関係は薄いため、エネルギー価格の高騰等の影響などのマイナス要因が印象として残りやすい状態であるのではと考えられます。

また、インターネット広告最大手のS社も2021年6月をピークに株価は下がり、現在はピークから三分の一の株価となっております。

グラッドキューブのように小型株は、業界の大手企業の株価につられる傾向にあり、市場の動向や業界の株価トレンドにより、投資家のマインドとして、グラッドキューブを取り巻く環境が、投資をしにくい状態を作り上げていると考えられます。

3.良いIRをだしても投資家はなぜ見ないのか

株価上昇の期待のある良いIRをだしても、株価にはほとんど影響のなかったことがありました。中でも、オプト社とのランディングページの課題を診断・改善施策を提案する「 LPO コンパス supported by オプト 」について、オプト社との共同開発のIRや名古屋銀行とのアライアンスについては、社内の株価上昇期待はありましたが、株価への影響は僅少でした。

よくある株価のトレンド形成は機関投資家の買いが先行して、後から個人投資家がそれに追随していく流れも一つと考えられる中、グラッドキューブのような時価総額50億円前後の小型株には機関投資家が少ないため、株価のトレンドを形成する先行となる投資家は少ないことも要因であると考えられます。

機関投資家が100億以下の企業の投資を敬遠する理由としては、ファンドマネージャーの1件当たりの投資額は5億円以上と言われており、時価総額100億円以下の企業の株式を購入した場合、株券等の大量保有の状況等に関する開示制度(5%ルール)に該当するため、大量保有報告書の提出をしなければなりません。

こうなると、大量保有報告書に名前を出すということは手の内を明かすことになるため、機関投資家は時価総額100億円以下の企業の購入は敬遠してしまうということになります。

つまり、良いIRを出しても仕掛けていく投資家が少なければ、株価の上昇にはつながりにくいと考えられ、IRを見ていないのではなく、先行して株価のトレンドを築く投資家が少ないため、株価が反応しないことが大きな要因と言えます。

IR担当として、時価総額100億円以下の企業のIRも見てほしいということが本音であります。

4.まとめ

グラッドキューブのようなグロースの小型株は、①市場の動向、②業界大手の株価動向、③機関投資家の投資状況により、株価は大きく左右されると考えられます。

瞬間風速的に、投機筋の仕掛けにより株価は大きく変動はすることがありますが、それは一時的な事象であり、株価は急騰または急落前の株価に戻り推移することになります。

グラッドキューブは、現在の株価のトレンドラインを脱却するためにも、トップラインを上げて自力で時価総額100億円以上の企業に成長する必要があります。

そして、時価総額100億円となれば、IRの第2ステージということで、個人投資家目線に加え、海外含めた機関投資家目線でのIRも必要になり、IRの重みが変わってきます。

時価総額100億円以上の企業体に成長するとともに、IRの品質も比例して成長をしていかなければならないと感じております。

最後までお読みいただきありがとうございました。

皆様が素敵なクリスマス、年末、そして新年を迎えられますように心よりお祈りいたします。

10日のグロース・キャピタル池田様にバトンタッチしたいと思います。

(ご留意事項) 本記事は、情報提供のみを目的として作成しており有価証券の販売の勧誘や購入を勧めるものではございません。