来週の相場見通し(2/14~2/18)

今回のレポートは、やはりウクライナ問題が最も重いのであるが、まずは通常の市場の動向を確認しておこう。1月のマーケットは、月前半は米金利が大きく変動し、中盤以降は株式市場が大きく荒れる展開だった。2月については、株式市場と米金利は不安定ながらも、徐々に落ち着いた動きに転じる一方で、日欧の金利及び原油市場が不安定さを強める状況になった。

米国の企業決算については、2/11現在でS&P500社の内358社が発表を終えたが、8割弱が事前予想を上回っており、今四半期の決算もこれまで同様、米国企業の稼ぐ力の強さを示している。但し、大手プラットフォーマーの個別決算の影響が大きく、良くも悪くもこうした象徴銘柄がマーケットにボラティリティを提供する流れは今後も高まりそうだ。決算のたびに、「アップル・ショック」や「テスラ・ショック」などと叫ばれるのだろう。

さて、1月の米国雇用統計は、事前予想では弱含む展開が見込まれていたが、実際には極めて強い結果となった。非農業部門雇用者数は+46.7万人の増加となり、過去2カ月の数字も約71万人も上方修正された。はっきり言って修正のレベルではない。平均賃金も前月比+0.7%、年率で+5.7%と伸びが加速した。日本人の感覚だと、インフレが起こっていたとしても、平均賃金が5.7%も伸びているのだから、羨ましいように見えるが、インフレ調整後の実質平均賃金は▲1.7%であり、米国の家計はやはり少しづつ苦しくなっていることは間違いないだろう。ただ、それですぐに景気減速か?というのは、行き過ぎだ。日本でもコロナを通じ、過剰貯蓄が40兆円あると言われているが、米国の過剰貯蓄は昨年末の段階でも2.5兆ドル前後もあると目されている。総じて言えば、家計は未だに潤っているのだ。更には労働市場は、今のところは労働者にとって非常にサポーティブであり、平均賃金に含まれない部分でも、福利厚生や入社一時金など、色々と恵まれている。恐らく、オミクロン株明け後は、米国の消費に懸念は小さいと思われる。

さて、この強い雇用統計を受けて、市場ではFRBは更にタカ派へシフトするとの思惑から、米国の金利はベアフラットが一段と進行した。そこに10日の米国の1月のCPIが拍車をかけた。1月CPIは40年ぶりの水準となる7.5%に一段と上昇した。1982年以来である。当時の米国ではボルカーFRB議長のもとで、激しいインフレ対策が行われていた頃だ。同議長は、インフレ率が14%程度の際に、政策金利を20%まで引き上げたのだ。足元のインフレが激しいとはいえ、やはり当時は現在よりも遥かに厳しい状況であった。さて、1月のCPIは前月比ベースでも+0.6%に加速している。コアCPIも年率6%に上昇し、欧州のようにエネルギー価格の上昇がインフレの半分を説明できる状況ではなく、幅広くインフレは拡大している。

(CPI前月比)

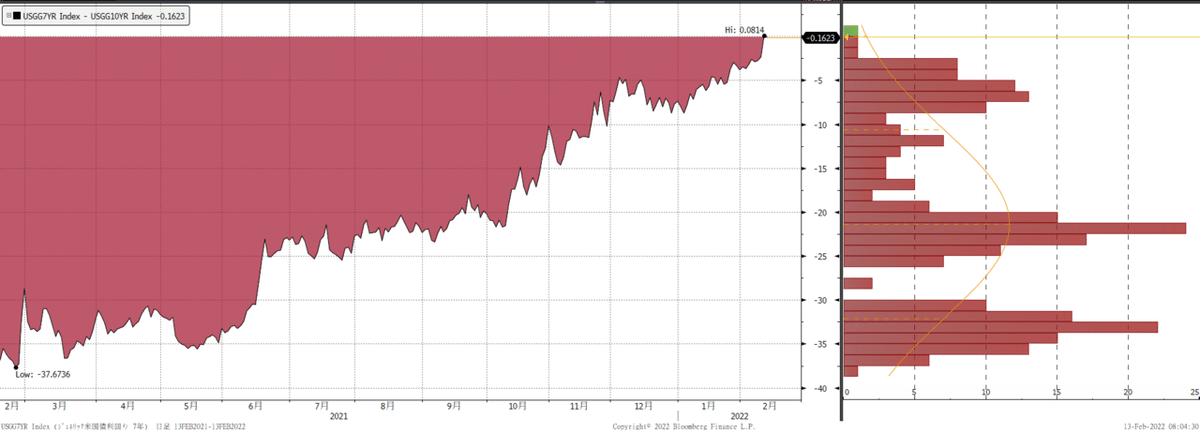

このCPIを受けて、米金利は急上昇する展開となった。米長期金利は、2%を超えた。市場ではFRBが3月に50bpの利上げを行うとの思惑から、短中期金利の上昇が激しく、ついに7年金利と10年金利が一時、ほぼフラットからインバート状態になった。下のチャートのようにずっとスプレッドの縮小が展開されてきたが、今回の局面のポイントは、まだ1回の利上げも行われていない段階で、このようなフラットが進んでいることだ。

(10年金利から7年金利を引いたスプレッド推移)

米金利は上昇圧力が強いものの、先週の3年債、10年債入札、30年債入札では、極めて強い需要が確認された。米国債については旺盛な需要がサポートになる見込みだ。特に30年債はロンガーランの水準でのキャップが意識されるため、上値は限定的だろう。一方で不安材料はモーゲージ債だ。こちらは変動が激しくなっている。FRBのバランスシート縮小は、償還分の再投資の停止を通じて、自然に縮小させていくのがメインシナリオだが、モーゲージ債については、より積極的に市場で売却するような案も検討されており、米国債以上に地合いが悪い。ちなみに、2013年のバーナンキショックによるテーパータントラムで金利が急上昇した際には、このモーゲージ債が崩れたことによる影響が大きかった。現在のモーゲージ債の状況は当時とは異なり、健全化が進んでいるため、当時のような影響力はないものの、米金利上昇ファクターの一つであり、リスク要因として要注意だ。

欧州金利も注目されている。先般のECB理事会後に、市場はECBの今年の利上げを織り込む展開となり、欧州金利は連日上昇している。状況としては、年初のFRBのタカ派転換を織り込んで米金利が急上昇した展開と似ている。つまり、パウエル議長が陥った状況を、ECBのラガルド総裁も数カ月遅れで踏襲しているという雰囲気である。但し、欧州に関してはインフレ率上昇の主要因はエネルギー価格の高騰であり、米国のような賃金インフレは確認されていないため、市場の織り込みは行き過ぎと思われる。しかしながら、米国債市場に比べると、参加者の多様性や流動性に乏しく、欧州債は動き出すと一方的な展開になりやすい。特に本邦投資家が、3月末決算に向けて損切りに動くと、思わぬ金利上昇も警戒される。

欧州金利の上昇に対し、ラガルド総裁やフランス中銀総裁など、市場の警戒感を落ち着かせる発言が相次いでいるため、欧州金利の上昇は限定的と考えているが、ドイツ連銀の新総裁に就任したナーゲル氏は、ややタカ派的な発言をしている点は注意を要する。同氏は、「エネルギー価格の上昇が、インフレの半分の要因だとしても、我々は残りの半分の要因に注目する必要がある」と発言している。やはり、伝統的なドイツ連銀の流れを引き継ぐ総裁のようだ。

日本の金利もじりじり上昇している。日銀の指値オペがいつ実施されるかというチキンレースの様相で、金利が上昇してきた。市場では連続指値オペを行うと、為替市場で円安が加速してしまい、現在のように交易条件が悪化している中では、日銀は伝家の宝刀を抜けないのでは?という思惑があった。しかし、黒田総裁が率いる日銀は、簡単に伝家の宝刀を抜いてきた。来週14日に指値オペを行うと発表したのだ。そんな中、週末にはウクライナ問題の緊張から、米金利も大きく低下したので、JGBも朝から大きく買われるだろう。指値オペが不要な水準でスタートするだろう。皮肉なものだ・・・

さて、ウクライナ問題についてだ。来週は、このウクライナ問題が最大の市場のテーマになると思われる。2/12にはバイデン大統領とプーチン大統領の電話会談が行われたとのことだが、進展は乏しいようだ。ロシアは「ウクライナ侵攻の計画はない」の1点張りで、米国は「侵攻すれば深刻な代償を伴う」と警告する平行線だ。2/14には、ロシア下院の議題に、ルガンスクとドネツスクの独立を承認する提案が含まれる予定だ。これはプーチン政権が出したものではなく、ロシアの最大野党である共産党が提出したものだ。この議案が採択されると危険である。与党の統一ロシアとしては、この採決で反対票を投じるのも、非常にリスクが高く、政権としてはこの法案の採決自体を延期したい意向のようだが、どうなるか分からない。また2/14には国連安全保障理事会でミンスク合意に関する会議が開催されるほか、2/15にドイツ首相のモスクワ訪問が予定されている。2/20は北京五輪の閉幕で、3/4のパラリンピックの開催まで空白期間となる。そして、2/23はロシアの祝日(祖国防衛者の日)を迎える。この「祖国防衛者の日」とは、昔は「赤軍の日」と呼ばれ、その後「ソビエト陸海軍の日」、更に「ロシア軍の日」となり、現在の名称に改定されてきた。この日までに進展がないと、軍事介入の可能性が高まると目されているが、もっと早い可能性も十分想定される。週末には、かなり色々な動きが出ているからだ。ドネツク人民共和国(親ロシアの傀儡政権)からは、ウクライナ軍からの砲撃が強まっており、ロシアに支援要請を出すと声明が出された。支援要請を受ければ、ロシアはこれを無視することはできない。同胞を助ける目的で介入するだろう。また、日本も含めて現地の自国民に早急なウクライナからの出国を要請している。外務省によれば、ウクライナには11日時点で150人の在留邦人がいるそうだ。日本も急遽、危険情報をレベル4に引き上げて退避勧告を出した。この急な展開は、恐らく米国からの情報提供によるものだろう。

但し、先週末時点のウクライナのCDSは安定している。マーケットは、まだ本格的にこのウクライナリスクに対峙していない。株式市場や債券市場は反応しているが、本当に大規模な戦闘となれば、こんなものでは済まないはずだ。来週は、このCDSがどこまで急上昇していくかに注目だ。

本当にロシアがウクライナに侵攻したらどうなるか?それは、戦闘の規模や、東部の戦闘で終わるのか、ロシア軍がどこまで侵攻するのか、キエフを占領するのか?など、状況により全く変わってくるだろう。また、こうした混乱の中で、米国にサイバー攻撃が仕掛けられたり、北朝鮮がミサイルを発射したり、中東でも何か起こったりと連鎖する可能性もある。フェイクニュースも含めて、相当に混乱するだろう。マーケットの初動としては、まずは典型的なリスクオフが起こるだろう。株式市場の急落、質への逃避(米国債やドイツ国債、金が買われる)、安全通貨の上昇(円やスイスフラン、仮想通貨)、エネルギー価格の上昇だ。但し、そこからは難しい。過去のケースでは、こうした地政学リスクによる株価下落は、超短期間で反発してきた。しかし、今回はそもそも株式市場の年初からの急落の回復期で地合いが弱いこと、原油価格や天然ガスが急上昇し、インフレ懸念が高まることで、債券市場もすぐに売り戻されて、むしろ金利が上昇する可能性があること、円のような通貨も、こうした原油高を懸念して円安方向に動く可能性もある。なにしろ、世界的にインフレが懸念されているなかで、このような地政学リスクが発生したことはしばらく経験がない。また、ロシアへの制裁がSWIFTからの除外を伴うような究極的なものになれば、欧州の金融機関のクレジット悪化の思惑が色々波及するであろうし、なにより米国がそこまでやると、ロシアと米国の戦争の可能性すら出てくる。マーケットは色々な思惑から乱高下しそうだ。そして、そうした不透明感は最も株式市場が嫌う展開だ。株式市場にとっては悪材料は織り込めるから問題はないのだが、どうなるか分からないという不透明感には滅法弱い。ロシアの侵攻があった場合には、その後のロシアへの制裁も含めて、非常に不透明感が強いのだ。最悪の場合、今年の株式市場の年間シナリオの修正も迫られるくらい重い。まだ、どうなるかは分からないが、来週以降はリスク資産の投資には慎重になるべきであろう。来週の日経平均の予想は難しいが、25,500円~28,000円と下値を広く見ておくほうが無難だろう。