来週の相場見通し(4/8~4/12)②

1.欧州の状況

来週はECB理事会が開催される。さすがに来週の利下げを見込む向きはないものの、ECBについては6月利下げサイクル開始が濃厚である。今のところ、市場では6月から利下げ開始し、その後も年内に3回~4回、そして来年も4回程度の利下げが見込まれている。

それでは、ユーロ圏のインフレ状況を確認しておこう。まず下のチャートは、ユーロ圏の総合HICPであるが、3カ月連続で順調に低下し、前年比+2.4%まで低下してきた。このところエネルギー価格が上昇している中でも、これだけ低下している点は注目だ。

食品・アルコール飲料・タバコの価格は前年比伸び率が1.1%も低下して、21年以降の最低レベルまで鈍化してきた。(下図)これは、人々の実感として、インフレ減速が感じられるため、非常に良い傾向だ。

ユーロ圏については、コア財価格については、前年比伸び率は+1.1%まで鈍化しており、ディスインフレの傾向すら見せている。

但し、ECBが重視しているサービス価格は、前年比で4%と目標の2倍も高い水準で下げ止まっている。もっとも、市場ではイースター休暇の影響で高止まっており、来月以降、このサービスインフレも大きく低下するとの見方が強い。

次に生産者物価である。ユーロ圏のコアPPIは昨年10月以降マイナスの状態が継続しているが、直近3月のデータは更にマイナス幅が深くなり、マイナス1.5%となった。一時は+17%を超えてきたコアPPIはここまで減速している。企業の価格決定力が弱いのだ。

とりわけPPIの食品価格は極めて弱い。ウクライナ戦争や、紅海での地政学リスクによる迂回ルートで企業のコストは増加しているはずだが、それを価格転嫁できていない状況が示されている。これだけ価格競争力が弱いと、すぐに回復することは困難だろう。

このようにECBは、いつでも利下げが実施できる状況だと思われるが、ECBが警戒しているのは、労働市場が堅調なことと、交渉賃金の最新データーがまだ得られていないことである。確かに、下のチャートのようにユーロ圏の深刻な景気不振のなかでも、失業率は安定推移してきた。

欧州の中で最も景気が厳しいドイツでは、流石に失業率は上昇しているが、それでも大きな上昇ではない。

ユーロ圏の交渉賃金は昨年第4四半期は4.7%から4.5%に鈍化したが、まだ高い状況だ。ECBは今年の1Qのデータを待っているが、これが発表されるのは5月中旬だ。

さて、このところ、ECB高官からはハト派的な発言が相次いでいる。

まずハト派の代表格であるギリシャ中銀総裁は、「6月の利下げを行うコンセンサスが形成されつつある」と発言し、「今年4回の利下げ」に言及している。更にビルロワドガロー仏中銀総裁は、3月28日の講演で「利下げを遅らせると後手に回る可能性がある」として、なんと「4月利下げ」も匂わせるような発言をしている。こうしたハト派のメンバーだけでなく、タカ派メンバーが急速に態度を軟化させている点も特徴的だ。タカ派急先鋒のオーストリア中銀のホルツマン総裁も「6月利下げ」に言及したほか、「ECBがFRBより先に利下げする可能性」があると明言している。いつもはタカ派のドイツ連銀のナーゲル総裁も、「夏休み前に最初の利下げが行われる確率が高い」とし、具体的に「6月」に言及している。ドイツ経済が欧州の足を引っ張っていることから、タカ派姿勢を維持できないようだ。こんな状況なので、ECBについては6月の利下げサイクル開始は濃厚だ。

さて、利下げサイクルが始まった場合、欧州の金利は、どこまで低下するのだろうか?インフレ動向次第であることは間違いないのだが、我々は欧州と米国は違うということを思い出す必要があるだろう。コロナショック前までの欧州は米国型というより、日本に近かったのだ。下のチャートは、2010年代のECBの政策金利であるが、大半の期間は0%である。

ここ数年の欧州の強烈なインフレと高金利政策で、我々はすっかり忘れかけているが、欧州は日本と同じように成熟国で新陳代謝に乏しく、ディスインフレに悩まされてきた地域である。私は、本質的に欧州は何も変わっていないと考えている。下のチャートは、欧州、日本、米国の2010年代の実質GDP推移(コロナ前)である。欧州の2010年代の平均成長率は1.4%、日本は1.2%に対して、米国は2.5%である。

ECBはユーロ圏の中立金利は2%程度と想定しているようだが、そんなに高いのだろうか?私は中長期的に欧州経済をかなりネガティブに捉えている。景気が回復しても、所詮は「低成長の中での回復」にとどまり、すぐに景気は腰折れると思っている。政治的にも欧州は、これから難しい問題が色々と起こるであろう。極右政権の台頭にも悩まされ、支持基盤の強い政権は見込めなさそうだ。生成AIも環境も、とにかくEUは規制、規制とルール作りばかりで、民間のパワーを削いでばかりだ。

欧州の金利は、日本の金利と同じようなレベルまで長期的には落ちるのではないだろうか。私はそのうち、日本の10年金利が1%~1.5%、ドイツの10年金利も1%前後で推移しているイメージを抱いている。下のチャートは、ドイツ10年金利から日本の10年金利を引いたスプレッドだ。なんとなく日本とドイツの金利差は50bpくらいの範囲で並走するのが自然のような気がするのだ。

2.日本の状況

日本の政局が騒がしくなってきた。岸田首相は、裏金問題に決着をつけるべく、自民党の39名の議員の処分を行った。最も責任が重いとされる塩谷氏と世耕氏は離党勧告、下村氏と西村氏は党員資格の停止である。また、これに先立ち二階元幹事長は引退を決めた。岸田首相の支持率は低迷しているが、株高、自民党の粛清、訪米、デフレ脱却宣言?などをぶら下げて、6月の国会会期末までに衆院解散をする見立てが強い。チャンスがあれば、北朝鮮に行って拉致被害者問題も手をつけたい様子だ。但し、2月には「自民党総裁として9月までに憲法改正を実現したい」と仰っていたが、こちらはとても進むような状況ではない。

さて、いよいよ来週は岸田首相の国賓待遇での訪米だ。9日にワシントンに到着し、10日にはホワイトハウスで日米首脳会談が行われ、11日には上下両院合同議会で演説を行う。何を語るのか?「日本株は買いだ!」とか言うのかな?その後、ノースカロライナ州のトヨタの新工場を訪問するようだ。大統領選の激戦7州の1つだ。4月12日にはUSスティールの株主総会が開催されるため、日本製鉄の買収提案の状況が、米国で政治問題化するかもしれない。帰国後は、すぐに予算委員会の集中審議があり、4月28日は衆院補欠選挙だ。こうした中で、自民党内の権力闘争も活発化している。麻生氏、茂木氏、菅前首相、そして現職の岸田首相を中心に、水面下では様々な思惑が交錯しているようだ。

さて、日本経済であるが、日銀短観でも、先般のさくらレポートでも、「人手不足」を指摘する声が強まっている。下のチャートは、日銀短観の人手不足DIであるが、現在の人手不足間はバブル期並みである。そして、昨今の中小企業の賃上げは、まさにこの人手不足により、やむを得ず行われている。そして、さくらレポートの中では賃上げを価格転嫁することの難しさが、色々と記載されていた。

日本企業は、このコスト増の時代のなかで、「賃上げを求められ」、「新たな人材を確保することが難しく」、「不要な人材をリストラできない」という状況にある。対照的なのが米国企業である。米国では賃金上昇率が鈍化してきている。また各社がリストラを躊躇なく行うことで、そうした人材が他社に流れて、経済が活発化している。下のチャートは、日米の労働生産性の比較だ。2000年を100として指数化したものだ。米国ではITバブル崩壊、リーマンショック、コロナショックと、何か大きなショックが社会を襲うたびに、その後は労働生産性が上方シフトしている。これは大リストラで社会がシャッフルされるからであろう。ショックが起こると、そのショックを引きずり、労働生産性が落ち込む日本とは対照的だ。これは米国企業が「雇用を守ること」を社会から強いられていないからであろう。そういう意味で、リストラが困難な中で、賃上げを求められる日本企業は大変だし、その喘ぎがさくらレポート等の中では垣間見えるのだ。

さて、海外投資家の日本株フローを確認しておこう。下のチャートは、年初からの海外投資家の日本株フローの累積を、アベノミクスの2013年(青色)、昨年(オレンジ)、そして今年(紫)と比較したものである。今年は、何故か昨年と同じような動きになっている。昨年は、春以降にバフェット効果、東証の資本コスト改革の影響で、4月~6月を中心に爆発的に海外投資家は日本株を購入した。しかし、今年はそういうムードはないため、低空飛行が継続しそうな気配だ。

週次ベースで、現物と先物に分けてフローを見たのが、次のグラフだ。年初こそ盛り上がっていたものの、既に現物でも先物でも売りが目立つようになっている。3月の単月では海外投資家は1.6兆円も売却し、日本株を売り抜けている。国内が新NISAで盛り上がっているなかで、海外投資家は利益確定を行ったようだ。

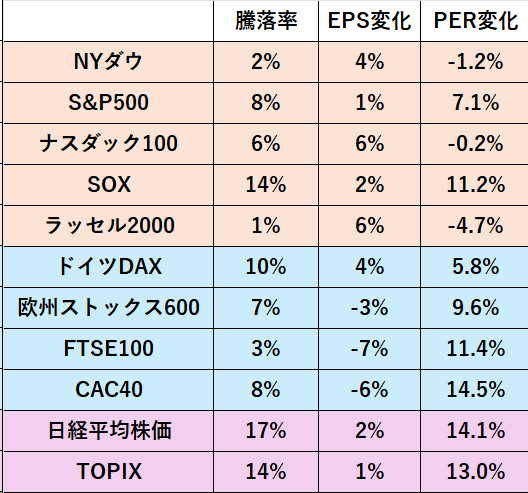

日本株はひとまず3月22日の40,888円が新たな史上最高値になったかもしれない。下の表は、年初から直近までの株価指数の騰落率及び、年初からのEPSとPERの変化を示している。例えば米国株では、S&P500やSOX指数はEPSの上昇に対して、PERの上昇が大きく、年初から割高になっている一方で、ダウやラッセルなどはむしろ割安になっていることが分かる。こうして眺めると、日本株は騰落率としては、最も大きく上昇しているが、EPSは微増に留まる中、PERが大きく上昇しているという「期待先行」の株価上昇であることが分かる。絶対水準として割高であるか、割安であるかは無視するとして、年初からの3カ月間では最も割高化が進行しているのである。だから、日本株がもう上昇しないということではない。決算発表が開始されれば、状況は変化するであろう。但し、1つ言えることは、こういう状況で何らかの地政学リスクが悪材料が出ると、割高化が急激に進行してきた日本株が最も大きく下落する可能性があるということだ。

最後に日本株に強気材料としての半導体サイクルについて取り上げる。半導体サイクルは底打ちしており、ようやくコロナによる過剰在庫問題が解消に向かっている。半導体市場の回復は、日本企業への恩恵も大きく、私も期待している。しかし、足元のメモリ価格の上昇やサムスンの業績回復などのニュースは、本当に従来型の半導体サイクルの回復に伴うものなのだろうか?確かに下のチャートのようにメモリ価格は底を打ち、上昇している。しかし、足元で起こっていることは、メモリ大手各社がAI半導体向けのHBMの投資、生産に注力していることにより、従来のメモリを作るキャパシティが不足し、供給不足を想定した価格上昇の側面が強いのではないだろうか。半導体サイクルの回復は、需要面の盛り上がりが牽引するべきであるが、足元のメモリ価格の上昇は供給サイドの問題が引き起こしている要因が強いと思うのだ。

もちろん、HBM市場の先行きの成長は鉄板であろうし、その市場拡大による日本の半導体製造装置メーカーも大きな恩恵を受けるであろう。また、遅かれ早かれ、従来型の半導体市況全般も幅広く回復すると思われるが、ちょっと先走ってないだろうか。ここは冷静に見ておきたい。

3.中東の状況と来週のポイント

久しぶりに地政学リスクに緊張感が走っている。昨年10月のハマスのイスラエルに対するテロ行為に端を発したイスラエルとハマスの戦争は、予想以上に長期化している。当初から市場では、イスラエルとハマスの戦争という構図においては、国際金融市場への影響は小さいと捉えてきた。一方でヒズボラとイスラエルが大規模な戦闘になるような事態は「黄色信号」、イランとイスラエルの戦闘までエスカレートしたら、「完全レッド」というのがコンセンサスである。ここまで何度か事態がエスカレートしそうな局面はあったが、イラン側もイスラエルとの全面戦争はリスクが大きすぎるため、あくまで「代理戦争」的な立ち位置から動かず、ここまで世界の株式市場は地政学リスクをほぼ無視して上昇してきた。

しかし、イスラエルがシリアのイラン大使館の領事部の建物を爆撃し、イラン革命防衛隊の陸軍司令官のザヘディ上級司令官が殺害される事件が発生した。ザヘディ氏は、2020年に米国がソレイマニ司令官を暗殺して以来、殺害された革命防衛隊の幹部の中で最も高官と言われている。ちなみに、ソレイマニ司令官の暗殺に対して、イランは米国に対してイラクに駐留する米軍に砲撃するという報復攻撃を実施している。何も報復をしなければ、イランのメンツが潰れるため、相手が最強の米軍でさえ、イランは限定的とはいえ報復攻撃を行った。(米国との打ち合わせ済みのプロレス的なものではあったが)

今回は、イランにとって不倶戴天の敵であるイスラエルに直接、イランの高級司令官が殺された。しかもイラン国外とはいえ、治外法権の適用されるイラン大使館への攻撃である。イランとしては報復をしなければならないだろう。しかし、イランがイスラエルを直接攻撃した前例がない。ここは重要だ。イランは、レバノンやシリアなどのイランの支援する組織を通じて、様々な工作活動や攻撃を行ってきたが、イラン国内から直接、イスラエルを攻撃したことがないのだ。何故なら、中東地域での大戦争に繋がる可能性があるからだ。イランとイスラエルの戦争とは、米国とロシアが戦うのと同じようなインパクトが中東ではあるのだ。

下のチャートは、イスラエルの5年物CDSだ。足元で少し跳ね上がっているものの、まだ市場は本当にイランがイスラエルに対して全面的な報復攻撃を行うとは想定していない。市場は「報復は抑制されたもの」になると見込み、楽観的に捉えているのだ。しかし、こればかりは分からない。私は、最近の市場は地政学リスクに対して、あまりに楽観的過ぎると考えている。

さて、来週であるが、経済指標では何といっても米国のCPIとPPIであろう。米金利は不安定化しているため、来週の3年、10年、30年債の入札も要注目だ。このところ、米国債の入札は予想以上に堅調だが、そうした安定需要が継続しているのか確認したい。米金利は、CPIが上振れたりすると、2年金利が5%方向に上昇し、米国の10年金利も4.5%~4.6%近辺まで上昇するリスクがある。この場合、米国株はドスンと下落するかもしれない。

米国の決算発表は、もう来週後半から、いつものように金融機関を皮切りに第1四半期の決算発表がスタートする。3カ月は実に早いものだ。

週前半は中東情勢とそれに伴う原油価格の動向も要注意となる。市場では米国債が崩れることを心配する人が多いが、私は米金利は上昇しても、せいぜい10~20bp程度の話であり、あまり心配していない。金利が上がれば、米国債を購入する投資家は多いだろう。一方で株式市場は、地政学リスク次第では、大きく崩れる展開もあるため、来週は警戒モードを継続している。それでは良い週末をお過ごしください。(来週のレポートは休むかもしれません)

この記事が気に入ったらサポートをしてみませんか?