C3.ai($AI)銘柄分析 - AI SaaSプラットフォーム

こんにちは、投資カピバラ(@Capybara_Stock)と申します。

銘柄分析note、第三弾は12月9日IPO予定のAI SaaSプラットフォーム「C3.ai」について、調べたことをまとめていきます。

主幹事はMorgan Stanley/ J.P. Morgan/ BofA Securities

価格レンジは$31~$34

ティッカーシンボルは「AI」

※12/08追記 価格レンジが$36~$38に引き上げられました。

本記事では

「そもそもAIって何?」から始まり、Form S-1(目論見書)から

「AI市場の成長性って実際どうなの?」

「C3.aiの特長やリスクは?」といった内容まで、

AIに馴染みのない方でもわかりやすいよう、図やイラストを用いてわかりやすく解説・分析していきます。

それではよろしくお願いいたします。

本記事は全編無料でお読みいただけます。

もし本記事に価値を感じてくださった方がおられましたら

投げ銭をいただけますと大変嬉しいです。

1. AI(人工知能)とは

本章はAIに馴染みのない非エンジニアの方向けの内容です。

「AIについては知ってるからさっさと市場・企業分析が読みたい」という方は「2. 市場分析」からご覧ください。

(目次からジャンプできます)

AI(人工知能)に関する概要説明は、長くなってしまうので以下のnoteをご覧ください。

◆要旨◆

・『AI(機械学習)』とは、『膨大な学習用データから物事の特徴

(モデル)を見つけ出して、それを元に未知のデータに対する予測・分類

を行う』技術

・「人の知識・経験から判断する仕事」を置き換えることができる

・膨大なデータの処理をはじめ、導入には泥臭い作業が必要

上記noteで述べた「導入には泥臭い作業が必要」ですが、具体的には以下のような流れです。

①対象業務選定

AIによって判断を行わせたい業務を選定します。

②データ収集

必要な学習用データを各システムから収集します。

③データ成型

②で収集したデータを成型し、機械が読み取れる形に変換します。

④AIモデル作成

成型した学習データをアルゴリズムに読み込ませ、AIモデルを作成しま

す。作成したAIモデルは予備のデータで精度検証を行い、精度が一定の基

準となるまで②~④を繰り返します。

~ここから本番運用~

⑤AI予測(判定)

AIモデルに最新のデータを読み込ませ、予測・判定結果を得ます。

⑥ビジネス意思決定

AIの予測・判定結果を元に、ビジネス上の意思決定を行います。

以前執筆したAlteryx($AYX)の銘柄分析noteでも述べましたが、データの量・種類・ビジネスの複雑さは指数関数的に増大しており、ある調査では「データの準備・成形に工数の8割を費やしている」とされています。

データ分析に限らずAI導入においても同じ課題が存在しており、従来は主に④AIモデル作成の工程においてPython等のプログラミング言語を用いてコーディングを行う必要がありました。

近年はライブラリ(開発に利用できるプラグインのようなもの)も充実してきていますが、データの準備・成形の工程と合わせ何度もAIモデルを作り直しながら精度検証を行う関係上、データサイエンティストにとって大きな負担となっています。

そこで、こうした工程や環境を整える負荷を軽減し、ノンコーディングでAIの導入を可能とするのが、C3.aiを始めとする『AI SaaS』サービスです。

2. 市場分析

S-1によると、自社がサービスを提供する市場として3つの成長市場を挙げています。

●Enterprise AI Software市場(参照元)

2020年:$18B

2024年:$44B CAGR:24%

●Enterprise Infrastructure Software市場(参照元)

2020年:$63B

2024年:$82B CAGR:7%

●Enterprise Applications市場(参照元)

2020年:$93B

2024年:$145B CAGR:12%

C3.aiは特に「Enterprise AI Software」市場にて先発者アドバンテージを有していると述べています。他2市場はAIに関係ない業種も含んでおり、同社の成長性を計るうえでは「Enterprise AI Software」市場の成長性を参考とするのが妥当(=CAGR:24%)と思われます。

3. 事業内容・プロダクト

3-1. 基本情報

企業名:C3.ai, Inc

設立年:2009年

CEO:Thomas Siebel(創設者)

株式公開:2020年12月(予定)

ティッカー:NYSE:AI

セクター:情報技術

採用指数:-

HP:https://c3.ai/

CEOのThomas Siebel氏は元オラクルの幹部で、1993年に独立しCRMソフトウェア企業のSiebel Systems社を設立。同社は2006年にOracleに合併吸収されました。その後、2009年にC3.aiを設立。

同社はその経営理念の中で「自己学習型の企業文化」を構築することを提唱しており、社員の教育に積極的にインセンティブを支払っています。また、出身校のイリノイ大学に多額の寄付をするなど教育活動にも熱心です。

ちなみにCTOのEdward Abboは元Siebel Systems社のCTO、CPOのHouman Behzadi氏も元Siebel Systems社の役員を務めており、長年連れ添ったベテラン集団と言えそうです。

3-2. 顧客

「エンタープライズAIソフトウェア」を名乗るだけあって、顧客は世界中の大企業や政府機関等が中心となっています。顧客数は10/31時点で64社。

地域としては北米が約8割を占めています。

顧客の利用実績としては以下のような数字が挙げられています。

比較対象となるデータがないため参考程度に。

「AIモデルを用いた予測」:1.1B/Day

「利用されているAIモデル数」:4.8M

「センサーから取得されC3 AI Suiteに取り込まれたデータ」:622M

「顧客の利用回数」:50M/Day

3-2. プロダクト

同社の製品ポートフォリオは以下の3種類のソフトウェアから構成されており、収益の約86%はソフトウェアのサブスクリプション収入です。

C3 AI Suite(3年契約)

:C3.aiのコアとなるPaaS製品で、包括的なAIアプリケーションの開発・運用環境を提供しています。

一般的に、企業がAIアプリケーションを開発運用しようとする場合、以下のような障壁があります。

✅「データの抽出加工」「AIモデル作成」「業務システムへの反映」「セキ

ュリティ」といった機能毎に別々の基盤を構築・運用する必要性

✅データの抽出加工やAIモデルの作成に高度なプログラミング能力と継続的

なメンテナンスが必要

この製品では「Model-Driven Architecture(モデル駆動型アーキテクチャ)」と呼ばれるソフトウェア設計手法を取り入れており、アプリケーション開発運用に必要な各要素がオブジェクト化されています。

✅各機能のオブジェクトをGUI上で組み合わせるだけで、様々なAIアプリケ

ーションを実装することが可能

✅データの抽出加工やAIモデルの作成についてもローコード/ノーコードで

実装が可能となっており、ビジネス変化に伴うメンテナンスも簡単

要するにAI導入における以下プロセスの「データ収集」~「AI予測(判定)」までに加えて、ビジネスへフィードバックを行うためのアプリケーション開発運用や業務システム連携まで、全てC3 AI Suite上で容易に実装することができる、というサービスになっています。

AWS,Azure,GCP,IBM Cloud等のクラウドサービスとも連携しています。

従来のAI SaaS製品は「AIモデル作成」~「AI予測」の機能のみに留まることが多く、「AI使ってる感」は出せても実運用には耐えられない製品が多数存在していました。

実際、C3 AI Suiteを用いることで、AIアプリケーション開発~本番運用までの期間が従来製品に比べ26倍高速化されたと述べられています。

C3 AI Applications(3年契約)

:C3 AI Suiteを利用して事前に構築されたAIアプリケーション群です。

自社でAIアプリケーションを開発せずとも、すぐに利用を開始することができます。

HPで提供アプリケーションの一覧が確認できます。

例えば「エネルギー消費・光熱費の可視化およびAI分析」

「製造・流通の需要予測・スケジュール最適化」

「金融システムのデータから金融犯罪の検出」などがあります。

例えば製造業向けAIアプリケーション。

産業ごとに詳しいユースケースなども写真付きで紹介されていますので、興味がある方はぜひご覧ください。

C3 AI Ex Machina

:データサイエンスの知識を持たないユーザでも、フローデザイナー形式のUIでAIモデルの構築を行うことができるソフトウェアです。

Alteryxと似たようなフローデザイナー形式のUIで、非エンジニアでも直感的な操作でデータ加工や分析・AI分析を実行することができます。

上記に加えて、以下も収益源となっています。

・顧客が開発したC3 AI Applicationの月額実行料金(従量課金制)

・顧客のトレーニングと支援に関連するサポート料金

販売モデルとしてはIBMを始めとしたコンサル企業とパートナシップを組んで営業活動を行うSIerのようなスタイルと取っています。

一般的なSaaSはWeb上で契約が完了しすぐ利用可能な販売モデルが一般的ですが、AI SaaSの場合は顧客側がAIに精通した人材を擁していないことも多く、サービス利用開始にあたり教育や専門家のサポートを必要とするため、顧客とのコネクションを重視してこのような販売モデルをとっているのだと推測されます。

営業力が重要であることから人的資本の強化にも力を入れており、Glassdoor Best Place to Work賞を受賞するなど職場としても高い評価を受けています。授業員数は482人で、うち214名は今年採用されたとのこと。

4. 業績

4-1. 売上高

FY20(※4月末決算)の売上高はYoY+71%の$156.7M、サブスクリプション収益はYoY+75%の$135.4Mでした。市場成長率と比較しても高い成長率を誇っていることが見て取れます。

顧客は初回の契約以降その使用を拡大する傾向があり、利用を拡大する中で追加のソフトウェアやオプションサービスを購入します。

同社の顧客の内、契約金額上位15事業体の初回契約金額は$13Mでしたが、ロードマップの拡大に伴いその倍となる$26Mの製品とサービスを追加購入した、と述べています。

既存顧客からのサブスクリプション収入増も期待できます。

前述の通り顧客の中心は大企業のため、1社あたりの契約金額は他社に比べ高額になる傾向があります。2020年度の平均契約金額は$12.1M。特に大手エネルギー企業との契約金額が大きい模様⇒ロイヤルダッチシェルなど。

顧客セクターとしてはAI導入が進んでいない公益系・製造業をターゲットとして注力しており、2018年時点では顧客企業のセクター比率に大きな偏りが見られましたが、2020年現在ではエネルギー・航空宇宙防衛セクターの顧客比率が増加しており、営業活動の拡大が為されているようです。

一方で売上高全体に占めるTOP3の顧客の比率は34%(2019年)⇒44%(2020年)と非常に高く、特定顧客との契約・解約が業績に大きな影響を与えます。

4-2. 決算情報

四半期ごとの決算情報を眺めてみます。

四半期毎で売上高を確認すると、FY21Q1(2020年4~7月)にかけてサブスクリプション収入が減速していることが伺えます。

説明によると、大手顧客であるBaker Hughes(油田サービス最大手)の契約変更によりサブスクリプション収入が$3.6M減少したとされています。

FY19Q4⇒FY20Q1の売上高の急増もBaker Hughesとの契約によるものとされており、特定顧客との契約が売上高に大きく影響することが伺えます。

粗利益率は75%前後で安定して推移しています。

営業費用の内訳を見ると、Sales and marketingが大きく増加しています。顧客規模の拡大に伴い人員を増強したことで人件費が増加していますが、規模拡大に伴う出費ですので現状では問題ありません。コロナ禍でも積極的に研究開発費を投入している点は評価できます。

今後の成長戦略としては

①中小企業顧客へのサービス拡大に向け、流通チャネルの拡大

②研究開発費への多額の投資(FY20収益の41%)

等を挙げています。

また最近の動きとしては、C3.ai、Microsoft、Adobeの3社がパートナーシップを結び、AIファーストのCRM(顧客関係管理システム)『C3 AI CRM』の発売を発表しています。

この『C3 AI CRM』を導入することで、リアルタイムの顧客情報を活用した営業戦略の最適化を行うことができると述べられています。

CEOのThomas Siebel氏がかつて創業したSiebel Systems社は当時主要なCRMベンダーで、2002年時点では45%の市場シェアを占めていました。Oracle買収後も、Siebel CRMとしてその名を残しています。

今回の『C3 AI CRM』では「AIによってCRMを再発明する」の紹介されており、Salesforceと競合する可能性が高いです。

4-3. 株価とバリエーション

価格レンジは$31~$34 ⇒ (12/9)$36~$38に引き上げ

発行株式数は9689万株 ⇒ (12/9)9633万株に変更

(うち公募分は1550万株)

$34で値決めされた場合、時価総額は$527Mとなります。

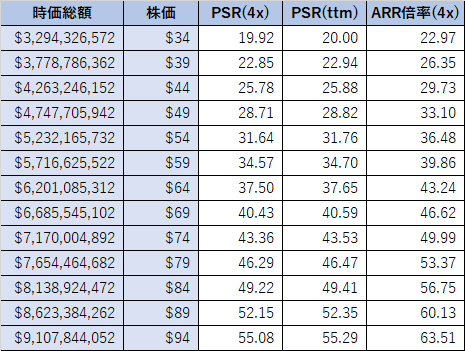

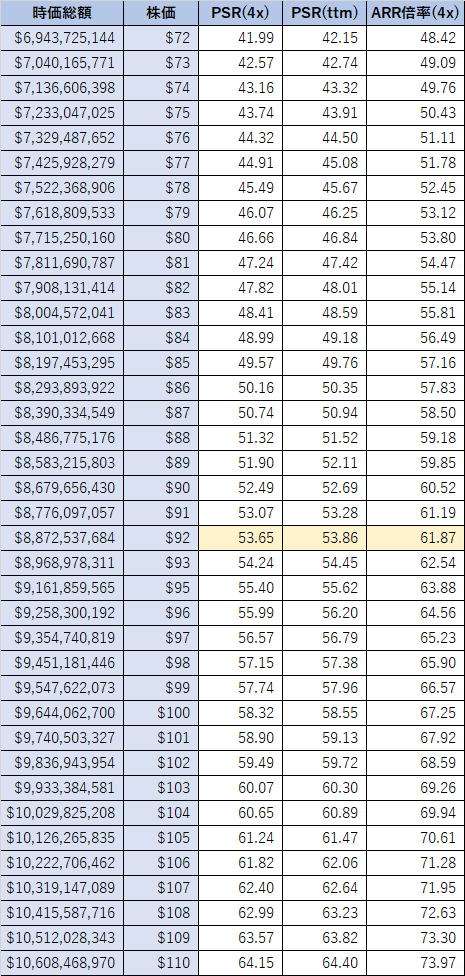

FY21Q2(2020年7~10月)の決算情報を元に算出したPSR,ARR倍率は以下の表の通りです。

(12/9)時点での情報を元に再集計した表はこちら

現状の地合い(12/4時点)ではIPO銘柄を中心にPSRが高騰しており、$PLTR:PSR(ttm)=44.33、$U:PSR(ttm)=56.18など40超のPSRも許容されていること・AI銘柄として注目が高まっている点を考慮すると、初値は公募価格の倍程度:$69前後、PSR>40となる可能性も高いと考えています。

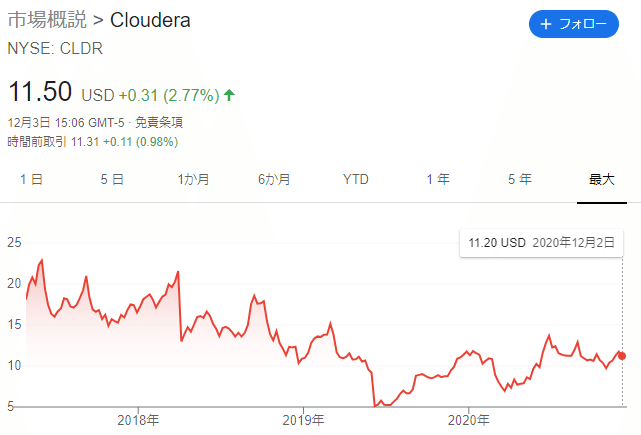

競合となるようなAI SaaS企業は上場企業としてはほとんど見当たりませんが、例えばデータ分析&AI PF企業のClouderaは低成長&コロナ打撃が大きく、低PSRとなっています。。。

・Cloudera($CLDR) PSR=4.05、Revenue YoY+8.96%

YoY+75%前後の他業種ですと下記のような企業が挙げられます。

FVRR(PSR=41.37、Revenue YoY+87.5%)

PLUG(PSR=33.91、Revenue YoY+79.8%)

ROKU(PSR=22.05、Revenue YoY+73.1%)

5. 競合・リスク

AI SaaSサービスは市場が急速に成長している一方で、世界中で競合が誕生し続けています。以下はC3.aiが登場している業界カオスマップ・リストの例ですが、特定の業界・業種に特化したサービスが多数存在していることが見て取れます。

C3.aiの強みはここまで述べてきた通りですが、今後市場を拡大していく中でこうした競合サービスとの熾烈なシェア争いが予想されます。

また、Gartnerのテクノロジ・ハイプ・サイクル(2019)によると、C3.aiのような『AI PaaS』は「過度な期待のピーク」にあるとされています。

要は現在が期待感のピークであり、この先の「幻滅期」では、実験や実装で思ったような成果が出ず、顧客の関心が薄れ事業者の淘汰が進むとされています。

C3.aiが競争を勝ち抜けるとした場合でも、株式市場のAIに対する関心が薄れ、株価が数年単位で低迷するリスクがあります。

6. まとめ

まずはここまでの分析で把握できた内容をまとめてみます。

◆ネガティブ

・顧客数が64社と少なく、1社あたりの契約成否が業績に大きく影響

コンセンサスを安定して達成できるか不明瞭

・競合サービスとの競争激化

・『AI PaaS』幻滅期突入のリスク

・地合い・注目度から割高となる可能性大

◆ポジティブ

・「Enterprise AI Software」市場はCAGR:24%と高い成長率

・CEOのThomas Siebel氏は米国IT業界のレジェンド

・業績の安定した大手企業が顧客の中心、セクターも分散されている

・同社のAI SaaSはAI導入プロセス全般をカバーしており、他社製品に比べ優

位性がある。ビジネスプロセスに組み込まれるため解約可能性が低い

・高い人的資本と職場評価

・売上高成長率+71%と高成長、サブスク収入比率は86%

・積極的な研究開発投資

個人的には以下のような理由から「魅力的な投資対象」と考えています。

・コロナ禍でダメージの大きいエネルギー/金融/製造業の顧客比率が高い

にも関わらず、大きく減速した競合他社と比べダメージが少ない点。

⇒高い顧客定着率と営業力が伺える。

・競争の苛烈なAI SaaS業界において、AIの展開が遅れているオールドエコノミー業界をターゲットに絞り、上手くシェアを伸ばしている点。

一方で、1社あたりの契約成否が業績に大きく影響する点は短期的な株価にとってはリスクと考えており、コロナ禍での成長率の伸びは期待できません。AI関連銘柄として期待感が大きい分、一度の決算ミスで大きく乱高下する可能性が高いと思われます。

そのためIPO直後に株価が暴騰した場合は無理に高値を追わず、市場全体の調整や決算ミス、ロックアップ前後の下落を狙って資金を投入しようかと考えています。

※12/08追記:本noteの内容について、会計士ケイさん(@Kei_IPOstock)のnote および やすさん(@YasLovesTech)のブログでご紹介いただきました!

(お二人の記事から本noteに来られた方のほうが多いと思いますが...笑)

ケイさんのnoteは有料となりますが、私のnoteでは軽い分析しかできていなかった財務・ファイナンス部分に鋭く切り込んでおられ、C3.aiに限らず企業分析のお手本としても大変参考になります。必見です!

やすさんのブログではSaaS銘柄に対する豊富な知見から、ビジネス構造の特徴やバリエーション、IPO後の投資判断の目安について詳しく分析いただいています。こちらも要チェックです!

詳しい数字等は循環参照になってしまうなのでお二人の記事を読んでいただきたいのですが、私に欠けていた視点として

・LTV/CAC(顧客獲得に関する効率性)が低い。売上に対し営業費用が割高

という点が挙げられます。

顧客1社あたりの契約金額が巨額になるぶん営業費用が嵩み、しかもコロナ禍では売上を伸ばすことができていません。

私の投資方針としては前述と変わらず、上場後すぐには入らず市場全体の調整や決算ミス、ロックアップ前後の下落を待つ考えです。

7. あとがき

ここまでお読みいただきありがとうございました。

IPO銘柄のS-1から企業分析記事を起こすのは初めてですので、読み方など間違っていたらご指導いただけますと幸いです。。。

S-1を読み解くにあたってはnekoさんの以下のnoteが大変参考になりました。この場を借りて厚く御礼申し上げます。

個人的にもAIに絡んだ業務に携わっていることもあり、C3.aiのプロダクトは非常に魅力的に映りました。

注目銘柄ということで他の投資家の方の分析レポートも出てくるかと思いますので、楽しみに待ちたいと思います(#^.^#)

以上です。ご指摘・ご意見・ご感想、お待ちしております!

過去作noteもよろしくお願いいたします。(∩´∀`)∩

ここから先は

¥ 500

この記事が気に入ったらサポートをしてみませんか?