Alteryx($AYX)銘柄分析 - AI時代のデータ分析ツール

はじめまして、投資カピバラ(@Capybara_Stock)と申します。

本記事が初投稿となります。

データ分析ツールとして有名なAlteryx(アルタリクス, $AYX)のFY20 Q3決算が11/5に発表されました。

売上高・EPS共にアナリストの予想を超えましたがガイダンスが弱く、

株価は11/6終値で前日比-20.22%と大暴落しています。

📊 $AYX Alteryx FY20 Q3

— ユーエスさん🇺🇸米国株投資🍺🥃🍷🍶 (@us_stock_invest) November 6, 2020

⭕️EPS: $0.39🆚$0.14(予想)

⭕️売上高: $129.7M🆚$119.7M

▶️売上高成長 +25%

6,955 customers(+24%)

DBNER: 124%

▶️ガイダンス

Q4

❌EPS: $0.27〜0.31🆚$0.41

❌売上高: $146〜150M🆚$151.5M

FY20

⭕️EPS: $0.60〜0.65🆚$0.49

⭕️売上高: $481〜485M🆚$475M

▶️時間外 -10%📉 pic.twitter.com/bg7weBDw01

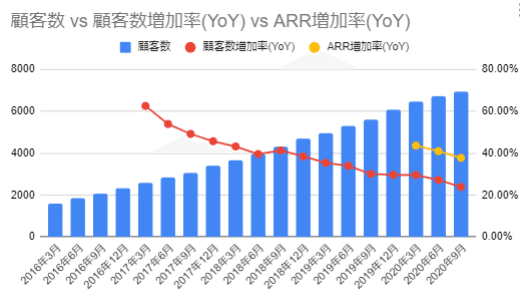

決算内容より、コロナ拡大の影響を受けて急減速した売上高成長率が戻り切れていない点が嫌気されたと見ています。以下は四半期毎のグラフですが、FY19以前はYoY50%前後を推移していた成長率が半分以下にまで落ち込んでいるのがわかるかと思います。

前置きが長くなりましたが、本記事では

「データ分析ツールとは何?」から始まり、最新の決算・ガイダンスから「AI関連銘柄として期待されたAlteryxがなぜ苦戦しているのか?」

「今後の成長性は?」といった内容まで、

データ分析に馴染みのない方でもわかりやすいよう、図やイラストを用いてわかりやすく解説・分析していきます。

それではよろしくお願いいたします。

本記事は全編無料でお読みいただけます。

もし本記事に価値を感じてくださった方がおられましたら

投げ銭をいただけますと大変嬉しいです。(ちょっとしたオマケがあります)

1. データ分析ツールとは

本章はデータ分析に馴染みのない非エンジニアの方向けの内容です。

「データ分析ツールについては知ってるからさっさと企業分析が読みたい」という方は「2. 事業内容・プロダクト」からご覧ください。

(目次からジャンプできます)

1-1. データ分析の重要性

「データは21世紀の石油である」と言われ早数年、ビジネスの現場におけるデータサイエンス・データアナリティクスの重要性は加速度的に高まっています。

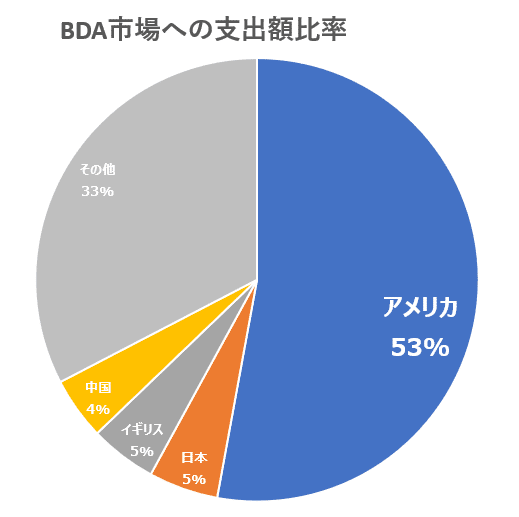

IDC Japanの2019年5月のレポートによると、全世界のビッグデータ・ビジネスアナリティクス(BDA)ソリューション市場への支出額は2018年~2022年の年間平均成長率(CAGR)が13.2%になると予測されています。

特にSaaS型のBDAソフトウェアへの支出は今後5年間でCAGR:32.3%と大幅に成長することが期待されています。

また国別で見ると、支出額が最も大きい国はアメリカで、予測ベースでは$100Bに達するとみられ、他国に大きく差をつけています。(2019年)

なぜここまでデータ分析への投資を強化するのかと言えば、身も蓋もないですが「競合他社との競争に勝つため」であると言えます。

GAFAをはじめとしたシリコンバレーの企業がこうしたデータを活用することでビジネスを大きく成長させてきたことは今更語るまでもないかと思います。データ活用により「より優れた顧客体験」を提供した企業が勝者となることは疑いようのない事実です。

1-2. データ分析の課題

データ活用の重要性が高まる一方で、ほとんどの企業はデータを利活用できていないか、利活用していても実際のビジネス上の成果には繋がっていないというのが現状です。

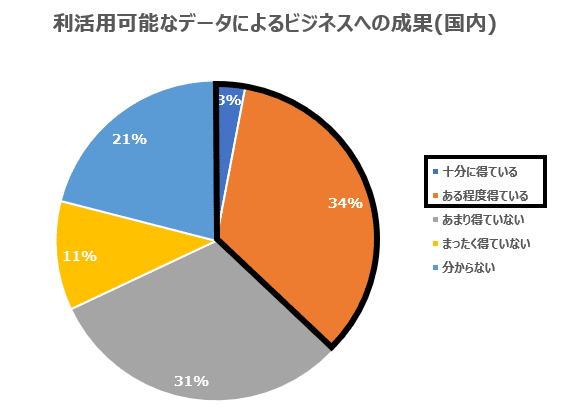

以下は日本国内の調査ですが、データ利活用の状況について、「全社的に利活用している」「一部の事業・組織で利活用している」としたのは全体の56%でしたが、一方で実際に何らかのビジネス上の成果を「十分に得ている」としたのはわずか3%でした。「ある程度得ている」を加えても34%と3分の1に留まる結果となっています。(出典)

ここで注意しておきたいのは、調査の対象がGartnerの顧客企業、すなわち大企業を中心とした企業群のデータであるという点です。日本企業の99.7%は中小企業であり、そのほとんどはデータの利活用すらままならない状態であると推察されます。

データが集まっているにも関わらず、その利活用が進まない背景としては以下のような理由が挙げられます。

①データの品質や整合性に問題がある

⇒IBMの調査によれば、「顧客データの中ですぐ分析に利用できるデータは30%以下。70%以上のデータは"AI Ready"ではない」(出典)

②データ分析を行うための技術・人材がない

⇒米国の企業口コミサービスGlassdoorによるとデータアナリストの平均年収は$84000(約870万円)、より高度なスキルが要求されるデータサイエンティストは平均$162000(約1680万円)とされています。

こうしたデータ分析人材の争奪戦は年々激しさを増しています。

①については、皆様の職場を思い浮かべるとイメージしやすいかと思います。個人のPCにしか保存されていない秘伝のExcelファイル、部門ごとに異なるシステム、紙の請求書…テレワークへの移行により実感された方も多いかもしれませんが、こうした「ダークデータ」は企業のあちこちに散在しています。

②についてもデータ分析人材の不足と共に、要求される技術力も年々高騰しています。データの量・種類・ビジネスの複雑さは指数関数的に増大しており、ある調査では「データの準備・成形に工数の8割を費やしている」とされています。

1-3. データ分析ツールの役割

企業における一般的なデータ分析の流れは以下のようになっています。

①データ収集:(事前に検討した仮説を元に)分析に必要なデータソースの保管場所を特定し収集する

②データ成型:データソースによってフォーマットの異なるデータを整理し、分析可能な状態に加工する

③データ可視化:データを画像・グラフ・図表など直感的に理解できる形に加工する

④データ解釈:可視化されたデータを統計学的な見地から読み解き、データ間の相関性や仮説の検証を行う

前項で述べた「データの準備・成形に工数の8割を費やしている」とは主に①②の工程を指しています。

特に②データ成型の工程では、従来はPythonやRなどのプログラミング言語を用いて抽出・加工を行っていましたが、データ分析人材の不足や常に増え続けるデータに対応することが困難でした。

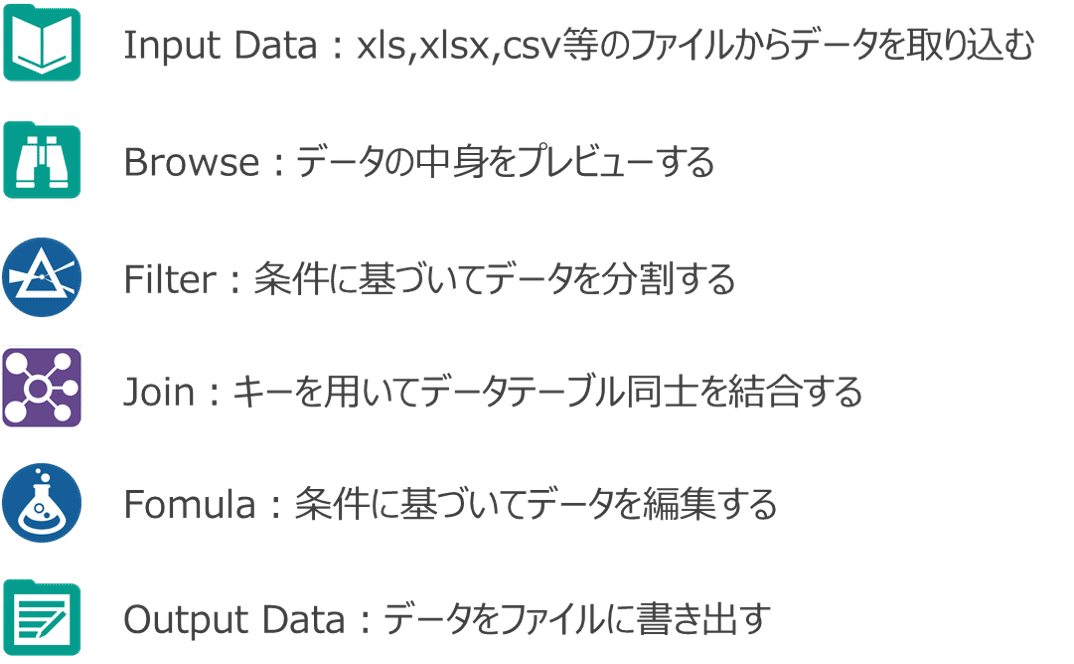

そこで今回紹介するAlteryxのようなデータ分析ツールを用いることで、

「より早く・より簡単に・より正確な」データ成型・可視化を行えるようになり、データアナリストらはデータ解釈・分析により多くの時間をかけることができるようになりました。

2. 事業内容・プロダクト

2-1. 基本情報

企業名:Alteryx.Inc (設立時:SRC.LLC)

設立年:1997年

創業者:Dean Stoecker, Olivia Duane Adams, Ned Harding

株式公開:2017年

ティッカー:NYSE:AYX

セクター:情報技術

採用指数:ラッセル2000指数

顧客企業数:6955(2020/9/30時点)

顧客にはAmazon、Microsoft、CocaCola、Unileverといった名だたる企業が名を連ねています。

国内企業でもJT、ソフトバンク、ANA、日産などが顧客になっています。

こちらから検索できます

創業者兼CEOのDean氏(写真左)はコロラド出身の起業家で、創業以来AlteryxのCEOを20年以上勤め上げています。データサイエンスの普及活動に熱心で、研究者や学生向けに無償でライセンスを付与する「Alteryx for Good」プログラムを立ち上げたりしています。

<追記>

10/5のプレスリリースにて、Dean氏の後継としてMarkAnderson氏が新CEOに任命されています。

Mark氏はPalo Alto Networks ($PANW)、Anaplan ($PLAN)等の上場企業を含む、多種多様な業界でCEOを含む役職を歴任しています。(参考)

Mark氏のAlteryx社における評価はこれからだとは思いますが、創業者のDean氏がCEOの席を譲ることに対し懸念する投資家も多いようです。

著名投資家のPuru氏は決算の内容とCEOの引退を理由に、持ち株を売却しています。(CEO交代時のプレスではガイダンス引き上げが合わせて発表され、株価は一時的に上昇していました)

Received many questions today asking what I'm doing with my $AYX shares?

— Puru Saxena (@saxena_puru) November 6, 2020

I've sold all my shares at the open today.

Long-term CEO gone; rumour has it mgt. tried to sell the co. a few months ago and I found this ER + call very uninspiring. After waiting for months, I'm out.

業界内での立ち位置としては、2020年2月のGartnerのMagic Quadrantによると「LEADERS」に位置付けられています。

実は2019年2月のMagic Quadrantではビジョンの完全性に対する認識が低下したため、「CHALLENGERS」に格下げされていました。

この事態を受けてAlteryx社は、社内の製品開発を通じて「予測」分析のサポートと新しいモデルの作成プロセスの自動化に取り組むとともに、2019年10月には機械学習スタートアップのFeatureLabsを買収するなどイノベーションに積極的に取り組みました。その結果、2020年2月に再び「LEADERS」に舞い戻った、という経緯があります。

2-2. 事業内容

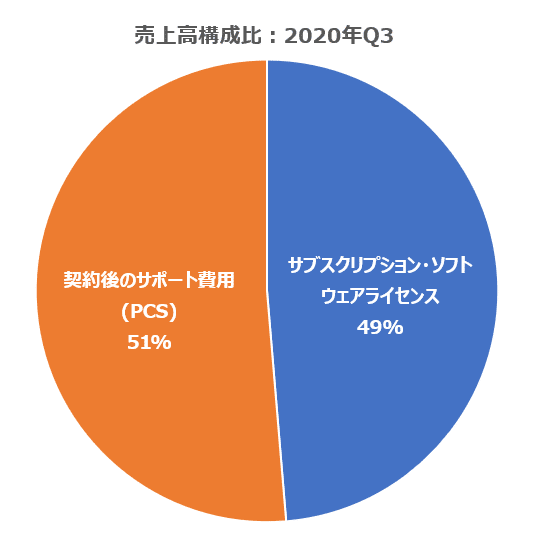

事業内容としては、同社がAPA(アナリティクス・プロセス・オートメーション)プラットフォームと呼称するソフトウェアライセンス料のサブスクリプション収入と、契約後のサポート費用(PCS)に分けられます。

同社のビジネスモデルは「ランドアンドエクスパンディング」戦略と呼称されています。まずは小規模の無料トライアルという形で製品を試してもらい、製品購入後は顧客が企業内での利用を徐々に拡大していくことで、サブスクリプション契約のライセンス数が年々増加していく、という戦略になっています。

ちなみに、APA(アナリティクス・プロセス・オートメーション)とよく似た言葉として、RPA(ロボティック・プロセス・オートメーション)という技術があります。

RPAはいわゆるソフトウェアロボットのことで、Excel帳票の編集といったコンピュータ上での定型作業を自動化する技術です。

代表的な製品としてはAutomationAnywhere、UiPath等があります。

一方APAはAlteryx社の造語のようで、「データを扱う分析プロセス全体を単一のプラットフォームに統合することで、デジタルトランスフォーメーションを促進する技術」とされています。

要は先ほどの図の「データ収集」~「データ解釈」まで、データ分析に関わる作業をすべてAlteryx上でできるようにしますよ、というのが同社の目指す形であると思われます。

実際、各プロセスごとの機能に特化したソフトウェアは市場に多数存在しますが、Alteryxは全てのプロセスを単一のプラットフォーム上で実現しており、同社製品の強みとなっています。

2-3. プロダクト

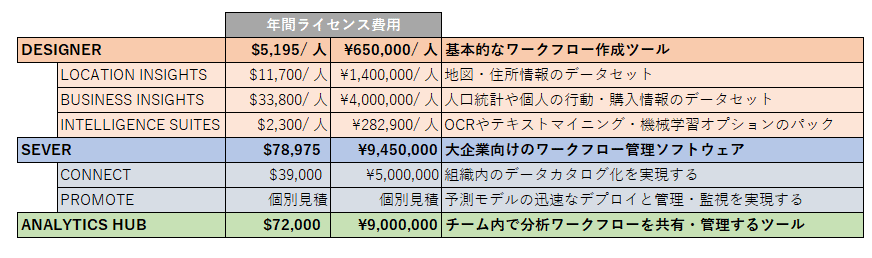

Alteryx社が提供するプロダクトの全体像は以下のようになっています。

メインのツールとなるのは図中央の「Designer」です。

Alteryx Designerのイメージは公式Youtubeの動画がわかりやすいです。

Alteryx Designerの特徴はドラッグ&ドロップの直感的な操作でツールを接続するだけで、誰でも簡単にデータ加工に必要なワークフローを作成できる点です。

以下はよく利用されるツールの一例です。

一度作成したワークフローはプログラムと同じように何度でも実行することができます。先ほどの図の「データ収集」~「データ解釈」までの工程は一度で分析が完了することはほぼなく、様々なデータを様々な角度から何十回も検証することが一般的です。

そのため、繰り返し実行できるだけでなく容易に編集・共有が可能なAlteryx Designerのワークフローは、プロのみならずデータに携わる人であれば誰にでも使いやすいツールとなっています。

ちなみに、Alteryx Designerはブラウザベースではなく、WindowsOS上で動作するネイティブアプリケーションとして設計されています。マシンスペックを要求されるため一見不利であるように思えますが、「社内の特定のユーザが日常的に利用するツールであることを考慮すると、処理速度と安定性の高いネイティブアプリケーションの開発に注力すべきと考えている」と述べられています。(一方でブラウザ型のDesignerも開発中とのこと)

(追記) この「ネイティブアプリケーションとして設計されている」

すなわち『一定以上のスペックが必要なPC上でしか動作しない』という

特徴が、コロナ禍でのテレワーク環境では足枷となっています。

中小企業ではAlteryx Designerを数ライセンス契約する形になるかと思いますが、ライセンス数が二桁・三桁を超えるような大企業となると、ワークフローの管理やガバナンス面での統制が必要になってきます。

そこで利用されるのがサーバライセンスの「Alteryx Server」です。

Alteryx Serverを導入することで、24時間365日いつでも大規模なワークフローを稼働させることができるようになるだけでなく、ワークフローの管理・共有も容易になります。

Alteryxのその他の製品やオプションについては説明すると長くなってしまうため、以下の表に簡単にまとめております。詳しく知りたい方はAlteryxのHPをご覧ください。

※価格は2020/11/8時点のものです。

3. 業績

3-1. 売上

ここからは業績を細かく検証していきます。まずは全体の売上から。

(データはSeekingAlphaより取得、黒は最新ガイダンス)

売上高は上場以来堅調に右肩上がりでしたが、2020Q1以降はコロナ感染拡大の影響を受け、売上高成長率も50%前後⇒20%台に低下しています。

2020Q4のガイダンスでは売上高を$146M~$150Mと報告しており、これは売上高成長率がマイナスとなることを示すため、投資家の失望を買いました。

とはいえ、最新の予想では売上高は$148.44Mと予想されており、過去の決算では売上高に関しては16回連続でアナリスト予想を上回っているため、次回Q4の決算もガイダンス上限の$150Mを超えてくる公算が高いと思われます。

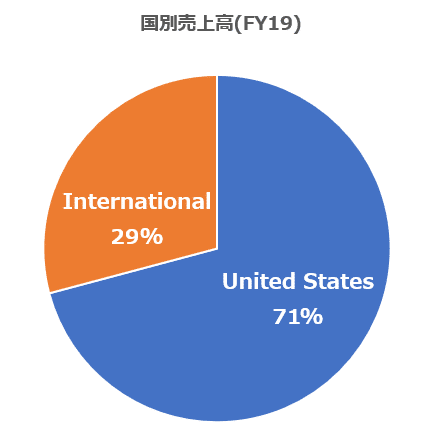

ちなみに年度末決算では国別売上高が報告されており、売り上げの3分の2が米国内で売上とのことです。2020Q3では米国内の収益はYoY+9%にとどまったのに対し、EMEA(欧州/アフリカ)およびAPAC(アジア・オセアニア)ではYoY+70%と力強い成長を見せています。Alteryx社としてもこれら2地域に力を入れており、昨年2人のシニアリーダーを雇用し体制を強化しています。

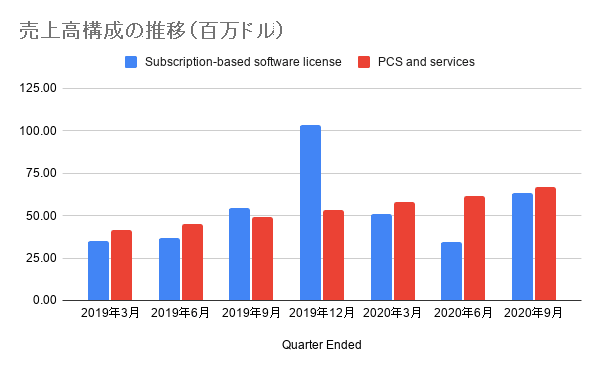

続いて、事業別の売上を見ていきます(2019年以降のみ)

繰り返しになっていまいますが、同社の事業はAPA(アナリティクス・プロセス・オートメーション)プラットフォームと呼称するソフトウェアライセンス料のサブスクリプション収入と、契約後のサポートに分けられます。

各事業の売上高比率は事業別売上高が公開された2019Q1以降ほぼ変わっておらず、いずれも右肩上がりで成長しています。

一方で営業経費については(当然ですが)人件費のかかる「契約後のサポート」の方がコストが高くなっています。

サービスの内容としては言及されていませんが、「Alteryx Serverの初期構築」「従業員向けトレーニング」「問い合わせサポート」等のオプションサービスを提供しているものと想定されます。

3-2.ARR

ARR(Annual Recurring Revenue)とは日本語で「年間経常収益」と訳し

主にサブスクリプション型ビジネスのような定額の収入が見込めるビジネスの成長性を把握する上で用いられる指標です。

2020Q3のARRはYoY+38%と好調でした。

特に大企業 - Global2000では135%の純拡大率となり、Amazon、Juniper、Intuit、Salesforce、Splunk、Workdayといったテクノロジー企業と取引を行ったと述べられています。

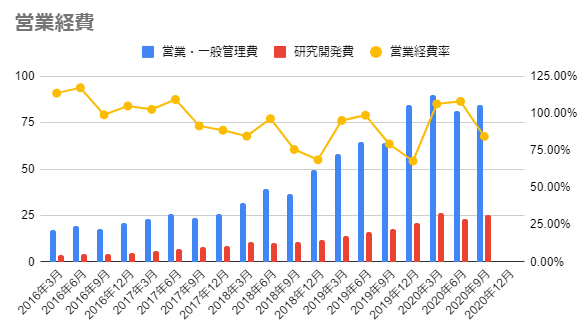

3-3. 営業経費・営業利益

続いて営業利益を見ていきます。成長企業の例に漏れず、先行投資を優先しているためほとんど利益は出していません。

営業利益率を見ると大きく回復しているように見えますが、FY20Q1以降前年比でマイナスである傾向は変化していません。

営業経費の内訳は「営業・一般管理費(Selling, General & Admin)」と「研究開発費(Research & Development)」に分かれており、いずれも増加傾向です。トレンドからするとやや抑え気味ですが、コロナ禍でも積極的に投資を行っていることがわかります。

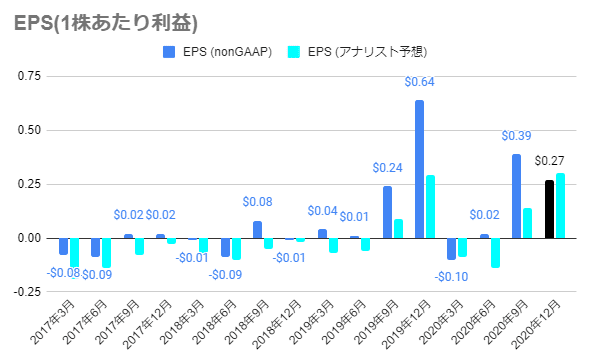

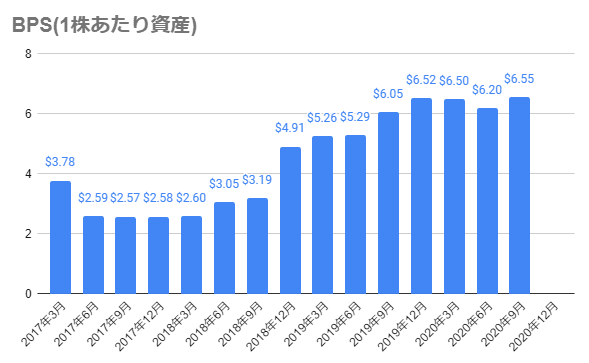

3-4. EPS(1株あたり利益), BPS(1株あたり資産)

EPSは、2020Q1にコロナ禍の影響で予想を下回ったことを除けば、上場来すべての決算でアナリスト予想を上回っています。

BPSは上場来3年間で約2倍になりました。

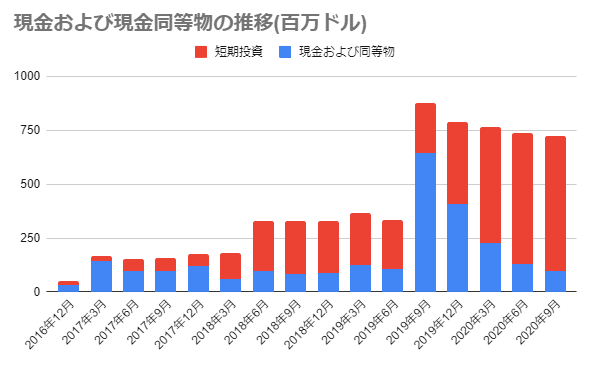

直近の決算では流動負債が$215Mに対し、流動資産は約4倍の$866Mを保有しており、成長企業の中では比較的地に足の着いた経営がなされているようです。特にFY19Q3以降、現金および現金同等物が大幅に増加しています。

4.株価とバリュエーション

高い成長率を背景に、株価は上場時から約8倍になっています。

冒頭でも紹介しましたが、11/5の決算を受け株価は11/6終値で前日比-20.22%と大暴落しています。

EPSがほぼマイナスのため、今回はPERではなく普段サブスクリプション銘柄の分析に用いているPSR(4x)を算出してみます。

一般的なPSR(ttm)は過去12か月の売上ベースで算出しますが、本記事ではサブスクリプション銘柄の分析に限り直近決算の売上ベースのPSR(4x)を使用します。YahooFinance等のPSRとは異なる点にご留意ください。

2019Q2頃から売上高成長が加速し始めるとともに株価のボラティリティも高くなっており、PSR(4x)も8~31の間で乱高下しています。

11/6の暴落ではPSR(4x)=14.7まで下落しており、過去の傾向からかなり割安水準であると読み取れます。

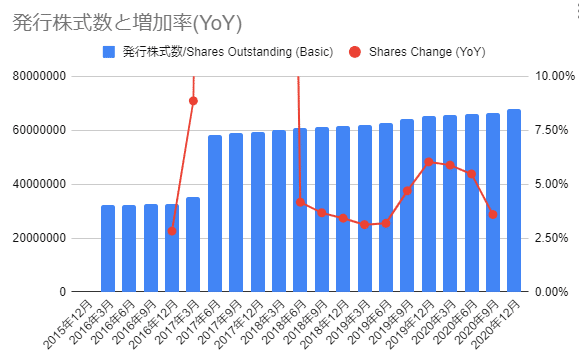

発行株式数はFY18以降はYoY平均+4.32%と徐々に増加傾向ですが、2020Q2,Q3はコロナ禍の影響かやや減少傾向です。

こちらの傾向とアナリストの売上予想を元に、現状の株価がQ4終了時点でどの程度のPSR(FWD)に該当するのか計算してみます。

発行株式数の増加率をQ3と同等とすると、発行株式数は67509603となります。アナリストのコンセンサス予想は以下のようになっており、年間売上高の予想の最大値は$486.54M、2020Q4相当分は$151.59Mとなります。

よってPSR(FWD) = 時価総額(FWD) ÷ (Q4売上高x4) = 12.8となりました。

平常時YoY成長率>50%の企業として見るとかなり割安な水準ですが、アナリストの予測の最大値$151.59Mでも前年の売上高$156Mを超えられずYoYマイナスになってしまうことを考えると、コロナ禍での顧客の支出削減によるダメージからの回復はまだまだ先と予測されているようです。

5. リスク

Altelyxへの投資を検討する上で考えておかねばならないリスクは大きく2つあります。

5-1.コロナ禍での景気後退による顧客の支出削減

最新の決算のEarnings Callでは以下のように述べられています(意訳)

「主に小規模かつCOVID19影響が大きい業種の顧客からの解約が増加傾向にあった」

「解約率はFY20上半期に底を打って改善傾向にある」

「コロナ禍で失業率が増加する状況であっても、高度な知的労働者-データサイエンティストの需要は引き続き高い」

続いて、関係各社が報告しているレポートを参照してみます。

Gartnerの報告によると、2020年の世界のIT支出は約8%減少すると予測されています。Softwareでは-6.9%です。

International Data Corpの予測では、2020年のIT支出は-5.1%とされています。Softwareでは-1.9%とGartnerに比べダメージが少ないと見積もられているようです。

一方で、BIプロパイダのSisenseが報告した、「State of BI & Analytics Report 2020」では、業界別・規模別の支出に触れています。

・業界によっては分析ソリューションへの支出を増やしている

増加:小売・メディア・政府機関

減少:旅行・運送・ヘルスケア

・従業員数が51~200人の中小企業ほど、データ分析への投資が増加

大企業は部門ごとに異なるシステムを利用するなどでデータソースが複雑化しており、迅速な導入が難しいという課題があります。

GartnerおよびIDCのレポートはデータアナリティクス以外の業界も含んだ数値になっているため、SisenseのレポートがAlteryxの現状により近いと考えられます。

5-2. 競合とのシェア争い

再掲となりますが、GartnerのMagic Quadrantを見るだけでも、Alteryxが激しい競争に晒されていることが理解できるかと思います。

LEADERSに分類されているSAS, Databricks, TIBRO Software, Mathworks,

Dataikuはいずれも非上場のため、直近の財務状況とは不明ですが、いずれも積極的な買収・投資により急成長しています。

現状はAPAプラットフォームとしていいポジションを築くことができていますが、競合他社の機能拡張やSalesforce傘下のTableau・MicrosoftのPowerBIなどの大手資本が本格的に手を広げる前に、如何にシェアを獲得できるかが課題になってくると見ています。

6. まとめ・今後の成長性

まずはここまでの分析で把握できた内容をまとめてみます。

◆ネガティブ

・売上高成長率も50%前後は20%台に低下

・2020Q4のガイダンスでは売上高を$146M~$150Mと報告しており、

これは売上高成長率がマイナスとなることを示す

・2020Q3では米国内の収益はYoY+9%にとどまった

・競争環境は厳しい

・創業者CEOの引退

◆ポジティブ

・決算では売上高に関しては16回連続でアナリスト予想を上回っている

ため、次回Q4の決算もガイダンスの$150Mを超えてくる公算が高い

・EMEA(欧州/アフリカ)およびAPAC(アジア・オセアニア)ではYoY+70%

と力強い成長

・ARRはYoY+38%と好調

・コロナ禍でも積極的に投資を行っている

・流動負債が$215Mに対し、流動資産は約4倍の$866Mを保有

・PSR(4x)=14.7まで下落しており、過去の傾向からかなり割安水準

・業界により異なるが、データ分析への支出は増加傾向

上記を踏まえた上で、今後の成長性を検証してみたいと思います。

Alteryxのライセンスはその商品の特性上、ZoomやOkta, Atlassianのように「社員数≒購入ライセンス数」となるアカウント型製品とはやや性質が異なり、実際にAlteryx を利用できる人材や機材は顧客企業内でも限定される、という点を考慮し、今回は「顧客数」の傾向に照点を当ててみました。

同社の顧客数は安定して増加していますが、その増加率はコロナに関係なく年々低下傾向です。ARRの増加率は顧客増加率+15%前後を推移しており、

既存顧客のサブスクリプション収入が安定していることが伺えます。

ただし、顧客数増加率はYoYで-21%前後で減速していっており、競争激化による国内でのシェア争いに苦戦している可能性があります。今後、売上高成長率の高いEMEA(欧州/アフリカ)およびAPAC(アジア・オセアニア)にどれだけ注力してシェアを伸ばせるかが鍵となります。

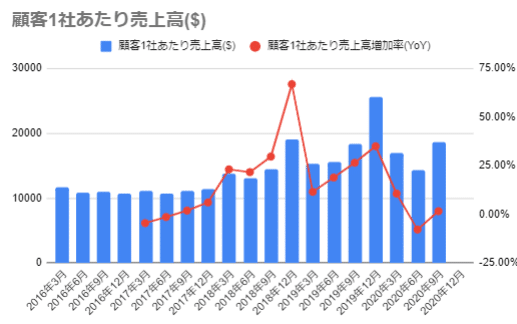

顧客1社あたりの売上高を算出してみるとこちらも季節性があるものの、およそ25%前後で安定して推移していました。こちらはコロナの影響を受け増加率がマイナスに転落しています。新規顧客は例年通り増加しているものの、既存顧客が追加投資を見送っていることが想像できます。

Gartnerのレポートでは、航空・旅行業界などコロナ影響の大きい業種では、IT支出が2019年の水準に戻るまでに3年以上かかると推測しています。

特にAlteryxの売上シェアの大きい北米・欧州ではコロナ第2波・第3波が急拡大しており、同社の成長率は当面低空飛行を継続すると推測されます。

また、新規顧客の増加速度が低下していることも懸念材料です。

一方で、新規顧客獲得については、Earning Callにて興味深い議論がありました。

Q2にadoptionライセンスと呼称される前払い/6か月間のみ利用可能な有償トライアルライセンス?の利用が増加しており、これらの顧客が年間ライセンス契約に移行すればQ4で ARR +$50Mが見込めるのではないか、という質問です。

会社側は慎重な意見でしたが、これは潜在的な顧客が多数存在するという証拠でもあり、状況によってはQ4決算が大きく跳ねる可能性もあります。

(この件に関しては詳しい情報がなく、継続調査中です)

長期的に見ればデータアナリティクスへの投資は年々拡大すると予想されます。海外を含め積極的な先行投資を行える同社は、業界内で引き続きリーダーであり続けると考えられます。

2020Q4のガイダンスは保守的なもので、決算としてはアナリスト予想を上回るものが出てくる可能性が高いです。

長期間の低迷に耐えうるのであれば、今の株価は"お買い得"かもしれません。

あとがき

ここまでお読みいただき本当にありがとうございました。

初noteで肩に力が入ってしまいつい1万字近く書き込んでしまいましたが、果たして最後まで読んでいただける方は何人おられるでしょうか....

米国株を買い始めて半年も経っていない素人の記事ゆえ至らぬ箇所も多々あるかと思いますが、ぜひぜひご指摘・ご意見いただけますと大変ありがたいです!

Twitterの偉大なる先生方にあこがれてnoteを書き始めましたが、改めて先生方の偉大さを感じましたね。。。

↓本記事作成にあたり(勝手に)参考にさせていただいた偉大な先生方です(順不同)

やす様(@YasLovesTech)

neko様(@NekoStocks)

ゴダイバ様(@Godiva_nt)

kei様(@Ppx6LUMxZ6J0Hxf)

私の1億万倍すばらしいブログやnoteを執筆されています。

いつもありがとうございます。

ここから先は

¥ 500

Amazonギフトカード5,000円分が当たる

この記事が気に入ったらチップで応援してみませんか?