人材不足に悩む中小企業経営者・人事担当者こそ、iDeCoよりも確定給付企業年金(DB)に注目すべき理由

企業年金というと、大手企業だけが提供できる制度と思われる方も多いでしょう。しかし人材不足に悩む中小企業経営者・人事担当者こそ、今、あらためて企業年金に注目すべき理由があります。

今回はベター・プレイス執行役員 経営企画部ゼネラルマネージャー白石令子が、「なぜ今、中小企業にとって、退職金および企業年金が役立つのか」をテーマに、中小企業経営者および人事担当者向けに企業年金についてわかりやすく解説し、どのようなメリットがあるのか、根拠となるデータも示しながらご説明します。

【データから読み解く日本の社会背景】20代・30代も老後資金に不安を感じる現代

「老後2,000万円問題」という言葉が一時期話題となりました。老後20〜30年間で約1,300万円〜2,000万円が不足するとした、金融庁の試算を元にした言葉ですが、老後資金に不安を感じているのは、40〜50代だけだろうと思っていませんか?

皆さんが思う想像を覆す結果が上記に出ています。働く世代の不安第一位は「老後資金」がダントツ。そして20代・30代の、若い働き盛りの世代でも、すでに老後への不安を抱えていることがわかります。

さて老後資金の柱となるのが、退職金と年金です。今回は「退職金と年金」について、詳しくご紹介していきます。

公的年金は老後資金として不安が残る

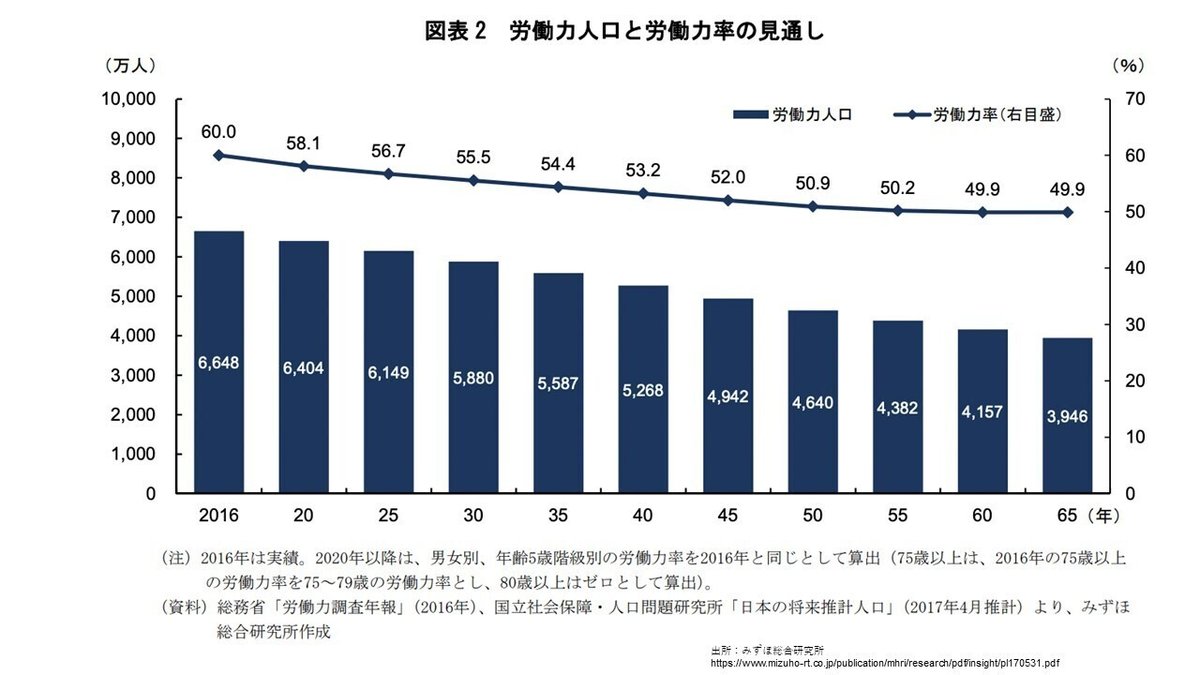

ではまず、公的年金について見ていきましょう。公的年金を支えるのは現役世代、今、まさに働いている人たちです。ところが、日本の労働人口は減少しており、2030年までに労働力率は55.5%にまで減ると推計されています。

つまり、公的年金における財源は一貫して減り続けている、非常に厳しい状況にあります。私たちはひと昔まえのように公的年金があるから老後も安心とは言っていられない状態です。

では、所得はどうでしょうか。

残念なことに所得の金額は、ここ約20年変わらないどころか、年々減っています。例えば30-34歳の平均年間給与は、1997年の450万円に対して、2020年は400万円。1割以上も減少していることは、衝撃的な事実でしょう。

さらに、海外と比べるとその差は歴然としています。1997年と比較すると、海外各国の実質所得は増加している一方で、日本の実質所得は下がっている状況です。

一方で、平均給与が下がっているのに、差し引かれる額は上がっているのです。実は給与から引かれる社会保険料(厚生年金保険料)は、ずっと一貫して上がり続けています。

そこで企業は何ができるのか、という課題に突き当たります。

離職率が高い会社はどうしたらいいのか

多くの会社はいろいろな苦労を抱えています。今、人手不足は最たる「課題」のひとつです。

働く側からすると、所得は低い、手取り額は少ない、老後への不安は大きい。働きがいも感じられなければ、より待遇の良い仕事を求めて退職という決断へと向かってしまうのも、いたって自然なことです。

退職の理由といえば、やりがいや人間関係のもつれなどがまっさきに浮かびますが、実際の調査では「給与が低い」がもっとも多いのです。給与が低く、貯蓄もなかなかできず、日々の生活に追われながら、老後への不安をも抱えていたら、転職を余儀なくされることもあるでしょう。

さらに、最近ではエンゲージメントの低下も、離職率に影響を与えていると言われています。

上記の調査を見れば、テレワークが浸透した結果、会社の方向性を社員が共有できなかったり、コミュニケーションがとりづらくなったりして、エンゲージメント(社員が会社に対して持つ愛着・信頼・貢献したいと思う気持ち)が下がっているのがわかります。エンゲージメントが低下するということは、退職のリスクが上がる、つまり離職に結びついてきます。 人手不足を解消したくとも、そもそも人材を採用しても「辞めてしまう人」が多ければ、慢性的に人手が足りない状態が続いてしまいます。

その人手不足がリアルに影響するのは、中小企業です。大手よりも人材不足がさらに深刻化している中小企業においては、人材が定着するような待遇改善、エンゲージメントの向上がきわめて重要になります。

人材を定着させるために、中小企業経営者ができること

ではどのような待遇改善をすればいいのでしょうか?

賃上げはとても効果的です。実際に新型コロナウイルス感染症の影響があっても、賃上げを行った企業は少なくありません。しかし、企業の賃上げ余力には限りがあります。

そこで冒頭の話を思い出してください。

20代30代にとってお金に関することで何が一番不安なのか?老後資金です。老後資金の柱となる退職金こそ、会社が待遇改善できる点です。

従業員にとって魅力ある企業として、安心して働ける環境を作るために、退職金は大きな役割を担っています。

ここで、次のグラフを見てください。

老後の不安を解消するものとして「退職金」が重要と申し上げました。そのうち、上記の表における青色部分の企業年金制度制度は、1,000人以上の企業では70%以上が会社の制度として持っていますが、100人未満の会社ではわずか14%しか実施していません。

税金や社会保険料が給与から差し引かれて手取り額は低く、その社会保険料の見返りである公的年金だけでは老後の生活維持にはおそらく足りない。そして老後資金の柱のひとつであるはずの退職金も、小さい会社ほど制度が整っていない。

社会保障のシステムは私たちが変えられるものではありません。しかし、会社としてできることがあります。それが退職金制度です。

ところが、世の中の人がこれほど老後に不安を抱えているのに、無理なく効率的に資産形成ができる「企業年金」というパワフルなツールについて、ほとんど知られていません。

会社経営者の方も、それから働く皆さんも、もっともっと企業年金について知ってほしい。老後の経済的不安を少しでも解消し、より豊かな将来を描くためにも、ぜひ次にお話しする年金制度について知っていただけたらと思います。

日本の年金制度と企業型年金について

では、ここからは年金制度について解説します。

日本の年金制度は「3階建て」になっています。1階が国民年金(基礎年金)、会社員の場合は2階部分の厚生年金も含まれます。問題は3階部分です。

3階は企業によって加入する企業年金や、加えて個人で入るiDeCoなどがあるわけです。

企業年金は大きく分けて、

● 企業型確定拠出年金(DC)

● 確定給付企業年金(DB)

があります。

企業型確定拠出年金(DC)とは、会社が従業員のために掛金を拠出し、従業員はその資金で金融商品を選択して運用します。

確定給付企業年金(DB)は、給付内容をあらかじめ定め、年金資産は一括して会社または基金が運用します。

この2つの共通点は、会社が拠出する掛金に所得税や社会保険料がかからない点です。最近よく話題になっているiDeCoも良い制度ですが、企業年金制度は、税制優遇があるうえ手数料が会社負担であるケースも多く、従業員にとって非常にメリットが大きい制度であり、会社に所属して働いている人であれば使わない手はありません。

では、企業型確定拠出年金(DC)と確定給付企業年金(DB)の違いについても簡単にお話ししましょう。

DCは投資信託を選ぶのか保険商品を選ぶのかといったように、自分で投資商品を決めなくてはならない、ちょっとややこしい部分があります。多少なりとも金融知識が必要ですし、ご自分で調べたり決断したりする積極性も必要です。また、企業側にとっては、従業員に投資教育を行う義務があります。

一方でDBは基金または会社が運用するので、簡単に始められます。また、従業員にとって元本保証があることが、大きな安心材料ですね。安全重視で、さらに手間なく始めたい方が多い企業でしたら、DBが向いていると思います。

もうひとつ、ここでお伝えしたいのは、多くのDCは60歳になるまで積み立てたお金を受け取れないこと。それがネックでもあります。

先が読みづらい現代において、積立をするのはいいけれど「60歳まで引き出せない、何かあった時にどうしよう」と思うのも当然です。そこをカバーしているのが、弊社が導入推進する『福祉はぐくみ企業年金基金(以下、『はぐくみ基金』)です。

その制度は、今働いている世代に喜ばれるものであるか

はぐくみ基金はDBになりますが、60歳以前でも、たとえば休職した時、育児休業をとった時、また60歳以前に退職をした時でも掛金を受け取れるのが大きな特徴です。

「退職金制度」というと、「先のことすぎてわからない」と感じる人も多いと思います。しかし、60歳以前も受け取れるという安心感は、退職者だけでなく、若い世代の方も関心を持つに十分なメリットです。

はぐくみ基金の説明会で最初はあまり興味を示していなかった会社経営者の方が、「子どもができて休む時に受け取ることもできるの?病気で休職したときも受け取れるわけ?それなら、うちの従業員も喜ぶかも」と関心を寄せるシーンを、わたしは何度か見てきました。

60歳になる前に、結婚や出産、病気、介護、さまざまな理由でお金が必要な瞬間がくるかもしれません。そのような特に資金が必要な時がきたら、60歳になっていなくても受け取れるというのは、いざという時に頼れる、心の支えにもなるでしょう。

はぐくみ基金を導入検討する方に向けて「会社が導入するメリット」と「従業員の方にとってのメリット」両方について少し触れておきます。

まず従業員の方ですが、はぐくみ基金はDBですから元本保証をされています。「積立をして、それが運用されるのはいいけど、増えるどころか失敗してなくなっちゃったらどうしよう」という不安がありません。また、上で述べた通り、休職時、退職時や育児・介護休業時に受け取ることができます。ライフイベントの変化について、見通しがつきづらくなっている現代に即した、加入者の方にとって「便利で安心」な確定給付企業年金です。

では、導入する企業にはどのようなメリットがあるのでしょう。

まず「はぐくみ基金」は導入のコストをかなり低く抑えています。加えて、導入や管理の手間を減らすシステムを導入しており、事務負担が軽減されています。中小企業では社長ご自身やご家族がこうした制度の管理をしているところが多いのですが、「システム自体が簡単で便利」ですから導入時における負担が軽くすみます。

そして、きちんとした老後資金形成の制度があることで、働く皆さんの安心感が増す。実際にはぐくみ基金を導入したところ、離職率が5ポイント減ったという会社さまもあります。

今、わたしは弊社が導入推進する「はぐくみ基金」を例にあげていますが、ここで申し上げたいのは、何よりも「退職金制度」「老後資金形成」を会社が積極的に取り入れることで、人材の定着に結びつき、ひいては人手不足を解消できるということです。

企業年金というと、大手企業が行うものというイメージが強いのを残念に思っています。むしろ年収も高く、退職金も高い大企業より、企業年金導入のメリットは中小企業のほうが大きいはずです。

はぐくみ基金もそのひとつですが、総合型でいろいろな会社が入れるDBがあることをぜひ知っていただきたいです。私たちは福祉業界だけでなく、サービス業ですとか、これまでなかなか退職金制度を整えてこなかった業界や、小規模の企業、あるいはスタートアップ、ベンチャー企業などでも利用していただいています。

「個人の努力によって老後資金を作りなさい」というiDeCoやNISAよりも、よりパワフルな資産形成ツールである企業型年金にもっと注目していただきたいのです。

企業年金制度を導入することは

● 退職金として老後資金の柱にできる

● 働く人の老後に対する経済的不安を解消できる

● 税制優遇があり長期的な手取り額を増やせる

● 資金形成を続けることによる安心感を得られる

上記のような働く人へのメリットがあります。

「給与が低い」「このままでは老後が不安」と、本来であれば意欲ある20代、働き盛りの30代が転職を繰り返し、ふくらむ経済的不安やさまざまな問題を解決できずに休職する現実もあります。また、経済的な困難を抱える世帯も少なくありません。

双方が共に「豊かな将来」を描ける手段のひとつとして、企業年金、DBやDCについて、ぜひ少しでも関心を寄せていただけたらと思います。