【マネーの羅針盤】保険料控除に込められた国からのメッセージとは?いまさら聞けない仕組みや効果についても

こんにちは、ライフプランの実現をサポートするブロードマインド(以下BM)広報の冨永です。

早いもので、もうすぐ今年が終わろうとしていますね・・・。私は毎年この時期になると届く「年末調整のご案内」で師走の訪れを感じます。皆さんもそんな時期ではないでしょうか?

当社では、毎年この年末調整の時期になると保険料控除に関するお問い合わせが急増します。

「昨年加入した保険は、どの種類になるんですっけ?」

「該当しないものがあるんですけど、勿体ないですか?」

「そもそも、どういう制度でしたっけ・・・?」

など、年に一度のことなので忘れてしまいがちですよね。

本日の #マネーの羅針盤 では、保険料控除について仕組みだけでなく、政策の背景や具体例を用いた活用術もご紹介します!

(1)「自助努力ありがとう」保険料控除は国からのメッセージ

保険料控除制度とは所得税控除のひとつで、該当する保険に対して払った年間の保険料に応じて所得を控除してくれる制度です。

所得金額を元にして所得税が計算されるので、控除(=所得をなかったことに)されれば、その分所得税や住民税の負担を減らすことができます。

なぜ私的に加入している保険が国の控除対象になるのか?と、お客様からご質問いただくこともありますが、実は大切なメッセージが込められているのです!

本来であれば亡くなったときや病気になったとき、老後を迎えたときのお金は「社会保障制度」として年金(遺族・老齢)が受け取れたり医療が3割負担になったりと、国が補填してくれるものですが、社会保障制度が縮小し、十分な援助を受けられていない場合も少なくないのが現状です。

そのため、国としても「国からの分だけで援助してあげられるか分からないから、自助努力でお金の備えをしてくれるのはありがたい」と、推進の意味も込めて控除という特別措置をとっています。

ですので使わないと勿体ないというだけでなく、そもそも自助努力が必要になる可能性が高い保険が対象になっていますので、該当しないものがあれば本当に自助努力が必要ないか確かめてみることをオススメします!📝

◇ ◇ ◇

(2)該当する保険種類

「保険種類」と「保険料(年間)」に応じて、所得税と住民税の控除が受けられます。保健種類の分類については以下4つで、要件に該当すれば控除対象です。ご加入中の保険に、該当するものがあるかチェックしてみましょう。

※H24に制度改定があったため、要件が異なります。詳細は次項目にて。

▶生命保険料控除 要件(各3つの枠が利用できます)

①一般生命保険料

死亡保障/他に該当しない種類の保険/H24以前の医療保険 など

②個人年金保険料

個人年金税制適格特約の付帯されている個人年金保険

③介護医療保険料

H24以降の医療保険/ガン保険/掛捨て比率の高い介護保険/給与サポート保険 など

▶地震保険料控除 要件

④地震保険料 地震保険

\ 先ずは①~③の生命保険料控除について /

(3)生命保険料控除:控除額の算出手順

手順[1]👉 平成24年に制度改定があり、制度改正前を「旧制度」、改正後を「新制度」と呼んでいます。新制度では控除対象となる保険の種類が増えました。まずは該当保険の契約日がいつかを確認し、前項の①~③の控除対象かどうかチェックしましょう。

(4)生命保険料控除:控除額計算式(所得税・住民税)

手順[2]👉 該当する①~③の保険種類ごとに、所得税・住民税の控除額を計算していきます。

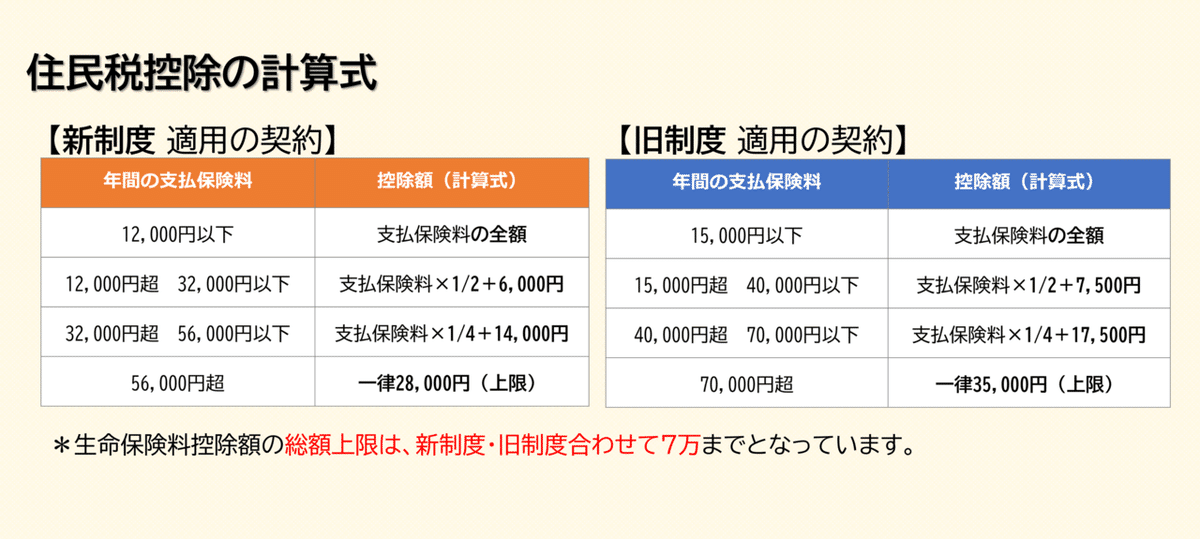

年間の支払い保険料に応じて控除の額決まりますが、加入した保険が新制度か旧制度かどちらの適用になるか で控除額の計算式が異なります。以下の図の新制度なら左表、旧制度なら右表を参考にし、支払っている年間保険料をもとに計算式に当てはめましょう。

所得税・住民税ともに、控除の総額上限がありますのでご注意ください

【POINT】

*同じ保険種類で 同一制度に該当する契約があった場合

(例:一般生命保険の種類の契約が2つあり、どちらも新制度適用の契約)

➡上限金額までは合算して控除できます。

*同じ保険種類で 新制度・旧制度どちらも該当する契約があった場合

➡どちらか高い方のみ適用されます。

\次は④地震保険料控除についてです/

(5)地震保険料控除:控除額計算式(所得税・住民税)

地震保険の場合は保険種類などの分類や適用制度の新旧がないため、早速計算式に当てはめていきます。

(6)算出した控除額=返ってくる額ではありません!

このように算出された金額が 控除され、その分の税金が還付されます。ややこしいので、よく「控除=この金額が還ってくる」 と思われている方もいらっしゃいますが、これは間違いです。あくまで「控除=この金額分 課税される所得を減らせる」ということです。

では実際に還ってくる金額は?というと、課税対象の所得に税率がかけられて算出されます。住民税は基本一律10%で、所得税については年収(課税所得)によって異なります。

所得税率の一覧は国税庁HPからも参照できます。(「税率」欄参照)

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2013/taxanswer/shotoku/2260.htm

◇ ◇ ◇

(7)事例で徹底解説!「空欄があるのは勿体ない?どれくらいの効果なの?」

冒頭でお伝えした通り「国として援助してあげられないかも」という箇所に対し、自助努力促進も踏まえて控除という措置を取っていますので、まずは自助努力が不要な資金状況か という点で確認をしていただきたいというの

大前提です。

が、枠が余っているのに利用していない場合は、結論 もったいないです。

どういう事なのか、具体例で控除の効果をチェックしていきましょう。

【具体例でCHECK】

・独身男性 Xさん:年収750万円(課税所得:382万)

・加入保険:貯蓄も兼ねた死亡保険(H26契約)、保険料 2万/月

∟生命保険料控除 の<一般生命保険料控除>枠のみ利用している状況

(8)事例:現在得られている控除効果は実はこんなに!

この場合<①一般生命保険料控除>枠の新制度が適用となり、前記した控除額計算式を参考に 2万×12か月=24万/年の保険料を当てはめると【所得税控除額40,000円・住民税控除額28,000円】と、ともに上限額の控除が受けられます。

これに対し最終的な還付金額については、課税所得分の所得税率20%をかけた8,000円、住民税率10%をかけた2,800円の 合計10,800円が還付されることになります。

よくクレジットカードを選ぶ際に、ポイント還元率を基準にされる方も多いと思いますが、24万の支払いに対し10,800円還ってくるという点をみれば【還元率4.5%】。ゴールドカード並みの還元率です!

これだけでも効果は大きいですが、更に現在利用していない枠も活用すると・・・

(9)事例:未使用の<個人年金保険料控除>の枠を活用すると?その効果は?!

例えば個人年金保険に月額1万円で加入すると、<③個人年金保険料控除>の枠の新制度が適用となり、前記した控除額計算式を参考に 月1万×12か月=12万/年の保険料を当てはめると、所得税控除額40,000円・住民税控除額28,000円と この枠も上限額の控除が受けられます。

最終的な還付金額については、先ほどの計算同様 合計10,800円が還付されることになります。個人年金保険であれば、その商品自体が積み立てになって銀行預金よりも高い利率になっていますが、控除の効果だけでも【単利で9%の投資効果】が得られます!

投資とは異なり、控除は国の政策なので制度が変わらない限りは確実に効果が得られます。「投資と言えばリスクがつきもの。リスクを取るのはちょっと・・・」と嫌厭される方も多いのですが、実はこんな方法で投資と同じ効果を得ることが出来るのです。これは、空欄があったらもったいないですね。

(10)最後に

いかがでしたか?

今は多様な金融商品やお金に纏わる国策が存在します。「得だから」「やらないと損だから」ということをきっかけにやってみることも大切ですが、単に減った増えたの話ではなく一番重要なことは「ご自身の想い描く人生を実現するために必要な分の、お金が準備できるようになる」こと。

その準備をできるだけ無理なくしていけるように、このように国の施策もうまく活用していただきたいと思い、テクニック的なこともお話しさせていただきました。

知識は自分や家族の人生を救います。

これからも皆さんに少しでも役立てていただけるような情報配信ができるよう、noteの更新をしてまいります!最後まで閲覧ありがとうございました。

*本記事に関するお問い合わせは、下記までお気軽にご連絡ください*

広報担当:冨永 冴季

✉:bm-pr@b-minded.com / ☎:03-6675-7748

この記事が気に入ったらサポートをしてみませんか?