【事例インタビュー③】10年間持ち続けた投資用不動産を定年間近に手放す決断をしたワケとは?

こんにちは、ブロードマインド広報の志村です。

我々ブロードマインドは「金融に倫理を、人生に自由を」というミッションを掲げ、「誰のための金融か」を念頭に日々コンサルティングを行っています。

サービスを提供する側と受ける側の“金融リテラシーの差”を利用したビジネスをするのではなく、お客様の価値観や望む人生をヒアリングしながら、一緒にライフプランを立てたり、金融リテラシーを身に付けていただいたりした上で、必要に応じて解決策として金融商品を提案しています。

しかし、FPに何を相談したら良いのか、どのように解決ができるのかイメージがしづらい方も多いと思いますので、こちらの記事では実際のお客様からご相談いただいた際に、どのようにお客様に向き合い、解決をしたかをご紹介していきます。

第3回目は、大阪営業の荻野へ話を聞いてきました!

【事例】ライフプランニング後に投資用不動産を手放すことを決断されたお客様

■面談者プロフィール

ご主人:会社員(当時50代後半)

奥様 :会社員(当時50代後半)

■相談のきっかけ/ご意向

弊社が実施したマネーセミナーからのご相談。

「セミナーを聞いてもっと早く相談をしておけばよかったと思った。今の状況からでも対策できることを知りたい」と相談にいらっしゃいました。

当初から将来に対してこのままで良いのか、このままだと将来お金に困ることになるのではないかという漠然とした危機感をお持ちでした。

■解決へ向けた面談の流れ

まずは現状の把握・整理から一緒に始めていきました。

ご家族構成はご夫婦おふたり暮らし。

ご主人の収入が60歳にかけて10%ずつ減少していき、60歳以降は40%ほど減少する見込み。また奥様は契約社員で今年いっぱいで契約満了となり、今後はお仕事には就かれないとのこと。

したがって、世帯年収は今後大きく減る見込みです。

一方で支出についてはお住まいが賃貸で家賃15万円+生活費毎月20万円ほど。

現在の収支は黒字ですが、60歳以降収入が下がると収支は悪化、65歳以降年金のみの収入となると収支はマイナスになります。

ここまではご自身でも想定をされていて、老後資金の対策として投資用不動産を3室保有されていました。

その他にも、預金が約150万円や個人年金、円建て終身保険でも対策されていました。

さらにお勤め先の自社株も保有されていて、時価などは把握されていませんでしたが、現在は約1,900万円とお伝えすると驚かれていた様子。

このようなご自身では把握しきれていなかった資産などについても洗い出し、現状を整理しました。

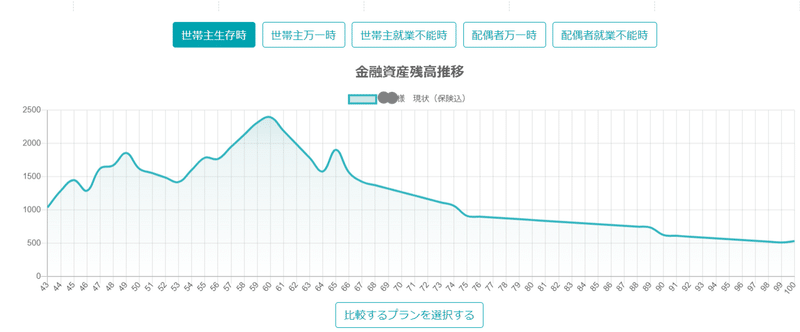

ヒアリングした情報をもとにライフプラン表を作成したところ、老後突入直後は持株などを取り崩せば問題ないことが分かり、それ以降も現在保有している投資用不動産を80歳まで着実に返済できればその後は家賃収入でなんとか生活していける状況でした。

ライフプラン上は投資用不動産を持ち続けておけば問題ないように見えましたが、

投資用不動産においては80歳まで着実に返済が可能かどうか、完済ができたとしても空室リスクや修繕費用などもあることをお客様に情報提供をしました。

すると、ご本人は「そういったリスクを考えられていなかった、すべてうまくいくことを前提に考えていた」とのことで、さらにご高齢になられた時にそれらのリスクを考慮し続けられるかについても難しいと反応されていました。

そこで、現在の投資用不動産を持ち続けた場合にどうなるのか不動産の分析を一度行ってみることに。

【分析の結果】

持ち続けることによって家賃収入は少しずつ減少していくであろうこと、ゆくゆく売却したとしても下がる可能性が高いことを不動産の担当者よりお伝え。

さらに現状売却すれば手出しは不要でプラスになって返ってくる可能性も高かったため、持ち続けた場合のリスクを排除するためにも売却をご提案しました。

💡実際に行った対策

・投資用不動産

投資用不動産を手放すことで返済がなくなるので、老後の収支=取り崩しペースも緩やかになり、その緩やかな取り崩しペースを活かして、

今ある資産を着実に増やしておいて、老後は運用しながら取り崩すという方法をご提案しました。

売却をする際は子会社MIRAIの不動産専任の担当者と連携をしてフォロー。ライフプランがマイナスにならないためにはいくらで売却すべきかの算出や、相場の金額を分析した上で確実に売れる金額ではなく、ますは少し高めの金額から売り出してみるなど、交渉のお手伝いをしました。

結果的に、相場の金額よりも高い金額で売却することができて、お客様にも喜んでいただけました。

・お勤め先の自社株

自社株については、個別株式となるため業績が良くてもその他要因で変動しやすい側面もあることや、ご年齢やライフプランの状況からより安定的な債券などの金融商品へシフトをご提案しました。

証券会社での債券投資と保険会社での債券投資を比較し、保障を持ちつつ税金面などからも手残りが多くなることが想定される保険商品での運用をしていくことになりました。

しかし自社株の一部は、「会社の可能性にも期待したい」というお客様の想いもあり、売却をせず残すことにしました。

・生命保険

保険は、現在カバーしきれていない疾病保障を抜けのないようカバーできるよう設計。

円建て商品については、現在の高金利を活かした外貨建ての商品にて保障効率、貯蓄効率ともに改善ができることをお伝え。

当然為替変動のリスクや円換算での現在と保険と比べた損益分岐点などをお伝えし、納得いただき切り替えをすることになりました。

このような対策をしたことにより、当初よりもリスクを限定して、100歳まで赤字にならずに安心して老後生活を送っていただけるようになりました。

■お客様からかけていただいた言葉

「老後に向けて対策はしてきたつもりですが、単一の分野だけでなく、保険・運用・不動産と総合的に相談できたことで現状の整理だけでなく、今後の課題がより明確になって、自分でも動きやすくなりました。」

とおっしゃっていただきました。

■担当したコンサルタント

あらためて、ご家庭の課題を総合的に解決するには、保険や債券、株式、投資信託、不動産、住宅ローンなどといった分野を横断した知識や経験が必要になることを身に染みて感じました。

担当者が1人で対応しなければいけない場合は大変難易度が高いですが、ブロードマインドでは専門部署があるのが強みです。専門部署に連携をすることで補完し合える環境が整っていることで、今回のお客様にも最適な解決方法をご提供できました。

<保有資格>FP技能検定2級・AFP・証券外務員1種・TLC・MDRT会員

■コンサルティングをする上で大切にしていること:

金融の力を最大化するには正しく使うことが重要

ブロードマインドのミッション・パーパス・バリューを大切にしていますが、そのなかでも特に「金融の力を解き放つ」と「背景にこだわる」を大切にしています。

本来「金融の力」は絶大であるはずなのに、正しく使えている人は少なく、その力を最大化できていない人が大半かと思います。

なぜなら「正しさ」は全員共通ではなく、個々によって異なるものだからです。

だからこそ、お客様の「金融の力」を最大化させるために、現在の金融商品を契約した目的や、お客様の性格や価値観などの背景を必ずお伺いするようにしています。

また面談の進め方も、金融商品を切り替えることを目的とせずに、まずは現在契約されているものを最大限活用できないかどうかを検証し、

現在よりも良い選択肢があるのであれば、それがどのように課題解決へ導くのか情報提供をした上で、最終的にご自身でどちらが良いかの判断いただくというスタンスを大切に面談しています。

---編集後記---

お客様がご自身でコツコツと対策されてきたことを、目的を明確にすることでより良くできることが分かりました。

また、老後の生活を豊かにするために購入したはずの投資用不動産を分析してみると、実は今手放す方がより余裕のある老後生活になるなど、専門家を上手く活用いただけた事例でした。

最後までお読みいただきありがとうございました♪

今後もコツコツと更新を頑張ります!

この記事が気に入ったらサポートをしてみませんか?