【経済ニュース振り返り】11/14~11/18

注目経済指標

・米国 10月 小売売上高

米商務省が16日発表した10月の小売売上高(季節調整済み)は前月比1.3%増加した。市場予想の1%増を上回り、消費支出が第4・四半期の米経済を下支えする可能性を示唆した。自動車などの購入が堅調だった。

・米国 11月 フィラデルフィア連銀景況指数

米フィラデルフィア連銀が17日発表した11月の第3連邦準備地区の製造業景況指数は、総合でマイナス19.4となり、前月のマイナス8.7から低下した。2カ月ぶりの低下。市場予想(ロイター通信調べ)のマイナス6.2を下回った。

来週の注目経済指標

・米国 11月 製造業PMI

・米国 11月 FOMC議事録

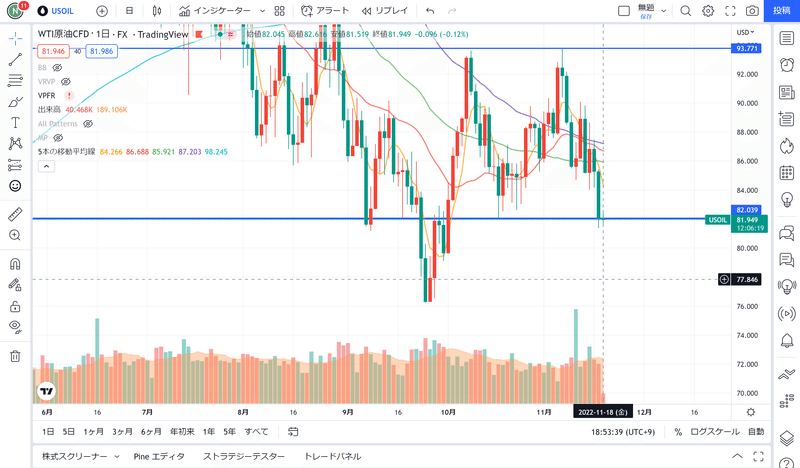

原油価格の動向

週間で約6ドルの減少。

中国の新型コロナウイルス感染拡大を受けた需要減少や積極的な米利上げへの懸念が根強く、週間では大幅下落となった。

・気になった原油関連記事

[16日 ロイター] - 石油輸出国機構(OPEC)のハイサム・アルガイス事務局長は16日、石油市場のために介入する用意があると述べた。サウジアラビア国営のアルアラビアテレビが報じた。

また、OPECは世界の経済情勢を認識し、警戒し、監視していると語った

米国債10年利回りの動向

週間では約0.1ポイントの減少。

セントルイス連邦準備銀行のブラード総裁はこの日の講演で「一段の利上げが必要」との見方を表明。米メディアによると、ブラード氏は記者団に政策金利を最低でも年5.00〜5.25%へと引き上げる必要があると述べた。総裁のタカ派発言が弱材料となり、10年物は取引序盤から売り優勢で推移。雇用関連指標で労働市場の堅調さが示される中、10年物利回りは一時3.80%を上回る場面もあった。ただ、取引中盤以降は手掛かり難で動意に乏しくなり、10年物利回りは3.7%台後半でもみ合う展開が続いた。

米ドルの為替動向

今週のドル円相場(USDJPY)は、週初138.54で寄り付いた後、(1)先週後半に活発化したドル円大暴落(146.61→138.46)の反動や、(2)ウォラーFRB理事による「利上げを停止するまでにはまだ道のりは長い」とのタカ派的な発言、(3)米中間選挙における民主党の上院過半数確定(共和党のレッドウェーブが阻まれたことに伴うドル売り観測後退)、(4)黒田日銀総裁による「現在は金融緩和の継続で経済活動しっかり支えていくべき局面」とのハト派的な発言、(5)本邦個人投資家による日米金融政策格差に着目したキャリートレードの再開観測が支援材料となり、週明け早々に、週間高値140.80まで急伸しました。しかし、買い一巡後に伸び悩むと、(6)ブレイナードFRB副議長による「利上げペース減速に移行するのに適切となる時期は近い」「急激な引き締めは経済に波及効果を生み出す」とのハト派的な発言や、(7)米10月生産者物価指数(結果8.0%、予想8.3%、前回8.4%)および、米10月生産者物価コア指数(結果6.7%、予想7.1%、前回7.1%)の市場予想を下回る結果、(8)米金利低下に伴うドル売り圧力が重石となり、週央にかけて、週間安値137.68(8/29以来、約2ヵ月半ぶり安値圏)まで急落しました。もっとも、売り一巡後に下げ渋ると、(9)米11月ニューヨーク連銀製造業景況指数(結果4.5、予想▲5.8、前回▲9.1)の良好な結果や、(10)米10月小売売上高(結果+1.3%、予想+1.0%、前回±0.0%)の市場予想を上回る結果、(11)対英ポンドでのドル買い圧力(ハント英財務相が中期財政計画の中で2023年のGDP予測を+1.8%から▲1.4%へ大幅下方修正→英ポンド急落→ドル買い再開)、(12)セントルイス連銀ブラード総裁による「インフレ抑制を目的にさらに金利を引き上げる必要がある」「十分抑制的な政策金利は5ー7%レンジになる可能性がある」とのタカ派的な発言、(13)短期筋のショートカバーが支援材料となり、本稿執筆時点(日本時間11/19午前2時25分現在)では、140.20前後まで持ち直す動きとなっております。

ドル円は10/21に記録した約32年ぶり高値151.95(1990年7月以来の高値圏)をトップに反落に転じると、今週前半にかけて、8/29以来、約2ヵ月半ぶり安値となる137.68まで急落しました。この間、ローソク足が主要テクニカルポイント(一目均衡表転換線や基準線、21日移動平均線や90日移動平均線、一目均衡表雲上限)を軒並み下抜けした他、強い売りシグナルを示唆する一目均衡表三役逆転の成立も秒読み段階に入るなど(来週月曜日の終値が140.30を下回れば一目均衡表三役逆転が成立予定)、テクニカル的に見て、地合いは弱いと判断できます。ファンダメンタルズ的に見ても、(1)米利上げペースの鈍化期待(逆CPIショックに続き、今週は逆PPIショックが発生)や、(2)上記を背景とした米長期金利の低下圧力(日米名目金利差縮小→円キャリートレードの逆流懸念)、(3)米議会のねじれ発生に伴うドル高政策の緩和観測、(4)黒田日銀総裁によるタカ派転換の思惑(黒田総裁は11/2の衆院財務金融委員会での答弁の中で、「将来的に2%の物価安定目標の実現が見通せる状況になればその前段階でイールドカーブコントロールを柔軟化していくことは一つのオプションとしてあり得る」と発言。自身の任期が残り4カ月半に迫る中、市場では日銀による金融緩和脱却観測が浮上)、(5)米政府・米当局による円買い介入容認観測(米財務省は先週、半期に一度の為替報告書の中で日本の為替操作国認定を見送り)など、ドル売り・円買いを連想させる材料が増えつつあります。以上を踏まえ、当方では引き続き、ドル円相場の下落をメインシナリオとして予想いたします。尚、来週は、米感謝祭(Thanksgiving Day)の影響で週後半以降の「静寂相場」入りが見込まれる為、トレードチャンスは週前半に集中しそうです。米経済指標(米10月耐久財受注速報値、新規失業保険申請件数、米11月ミシガン大消費者信頼感指数確定値、米FOMC議事要旨)、米当局者発言(クリーブランド連銀メスター総裁、カンザスシティ連銀ジョージ総裁、セントルイス連銀ブラード総裁)共に11/23に予定されている為、来週は11/23(水)が実質的な週の終わりとなりそうです。米経済指標が冴えない結果となる場合や、米当局者よりハト派的な発言が出てくる場合には、ドル円が今週11/15に記録した約2ヵ月半ぶり安値137.68に向けて下げ足を速めるシナリオも想定されるため、米感謝祭前の下値トライに注意が必要でしょう。

NYダウの動向

週間では微増。

タカ派の急先鋒として知られるブラード・セントルイス連銀総裁のタカ派な発言をきっかけに株式市場が急速にこのところの上げを戻している。ただ一部からは、「FRBのタカ派なコメントは必ずしも金利が以前考えられていたよりも高水準でピークを迎えることを意味しない。FRBは自分たちの仕事が水の泡にならないように、タカ派的な言葉を使っているものと思われる。だからといって、1-2週間前に市場が考えていたよりも高い金利がピークになるとは限らない。投資家の気持ちを少し抑えようとしているだけだ」との声も聞かれる。

日経平均の動向

週間で約300円の減少。

本日の日経平均は30円安となりました。セントルイス連銀のブラード総裁のタカ派発言を受けて昨日の米国市場が小幅に下落となったことで続落となりました。買いが先行し上げ幅を三桁に広げ節目の28,000円を上回る場面もありましたが、28,000円を小幅に上回ったところで伸び悩むと後場に入って売りが優勢となりました。そのため28,000円を超えたところでの上値の重さが改めて意識されそうで、こうしたなかで来週も28,000円を超えて水準を切り上げることができるかがポイントとなりそうです。

この記事が気に入ったらサポートをしてみませんか?