会計ソフトで記帳、のその前に…①

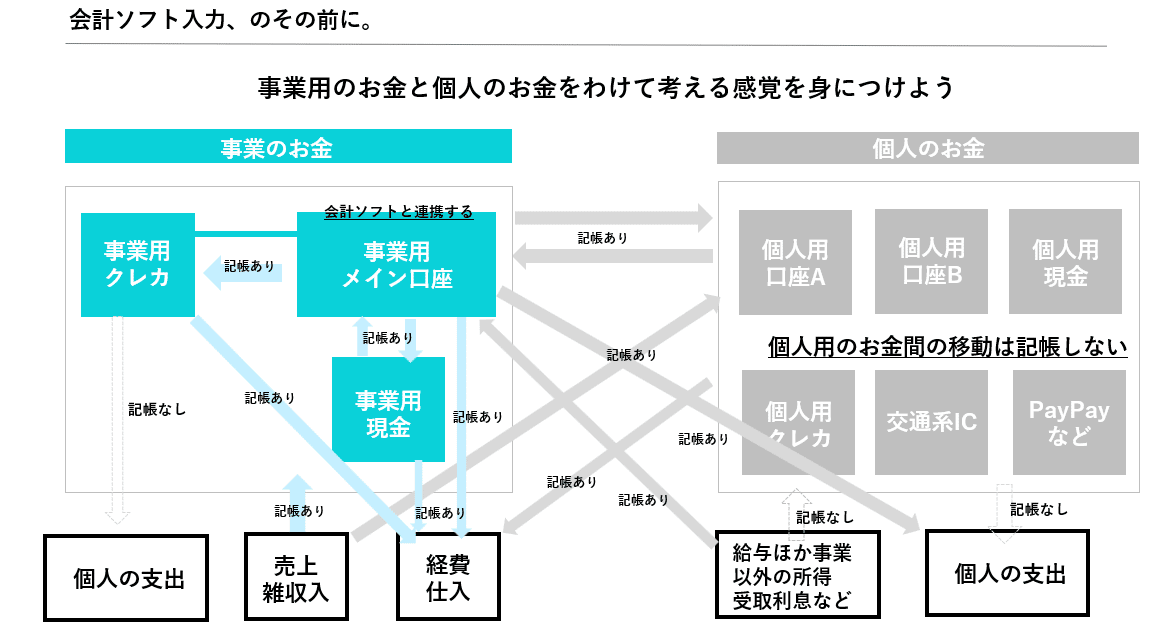

図解で全体像を把握!事業のお金と個人のお金をわけて考える感覚を身につけよう

今年も確定申告の申告期間が終わりました。

会計ソフトの入力サポートや記帳代行などの仕事をしているので、3月前半は、チャットベースの問い合わせやオンラインでの記帳サポート(会計ソフトへの入力サポート)のご依頼をたくさんいただきます。

最近は、簡単に確定申告!と銘打った会計ソフトの広告がこれでもかこれでもかと出てくるので、会計ソフトさえ導入すれば、簡単に確定申告できると思っている方も多いでしょう。

実際、会計ソフトへの記帳さえ完璧にできていれば、決算書と確定申告書の作成は簡単です。

でもね、実際は、なんとなくできてる気がするだけでちゃんと記帳できてる方、ほとんどいません。

これまでの経験上、9割完成しているけど、一応確認してほしいというご依頼があって、正しく記帳できていた方、正直おひとりもいません。

まず、期末の普通預金の残高は、実際の通帳と帳簿であってますか?と質問して、「あってます」と答える方がほぼいません。現金がマイナスになっています(?)という方も普通にいます。

普通預金のデータを会計ソフトと連携させているのに、なぜかあっていない。その時点で、まずは、普通預金残高があっていない理由を、ヒアリングで探っていきます。そうすると、だいたいの勘違いや間違いの理由が芋づる式に判明していきます。そして、1年分を修正する旅が始まります。。。

正直、必要なエビデンスやデータを共有いただいて、記帳代行したほうが断然早いです。でも、それをすると、お互いに楽かもしれませんが、最終的な貸借対照表と損益計算書の数字がわかるだけで、ご自身の事業のお金の流れやプロセスが把握できません。なので、記帳代行を依頼したり、顧問税理士さんをつけたりするとしても、まずは、すごく大変でもご自身で記帳をすべてやりきる、という経験をされてから、会計の基本的なしくみをわかったうえで、依頼されたほうがいいと個人的には思っています。

そういう思いもあって、起業初期の方向け、白色申告から青色申告に変更したい方向け、自己流で確定申告しているけど合っているか自信がない方向けに、コーチ仲間でFPでもある友人と税理士さんと私の3人がタッグを組んで、日々の記帳(会計ソフトへの入力)から確定申告までをサポートするコミュニティも運営しているのですが。。。

これまで運営してきて、個人事業主が自分で経理処理をするために、簿記を学んだり、会計ソフトの入力方法を学んだりする、その前に、実は押さえておくべきことがあるのではないか、という結論に達しました。

ということで、「会計ソフトで記帳、のその前に…」と題して、いくつかの記事にまとめようと思います。

以前アップした記事「お金の管理 個人事業主編」

の内容とかぶるところもありますが、それだけ大事なことなんですよね。

今回は、「事業のお金と個人のお金をわけて考える感覚を身につけよう」と題して、図解をまじえて全体像を把握する方法をお伝えしていきたいと思います!

私は、記帳サポートをするクライアントさんに対して、最初にじっくりヒアリングをして、オーダーメイドでお金の流れの全体像を可視化した図解を作成して説明させていただいています。

とはいえ、確定申告ギリギリにご依頼があると、ヒアリングして図解して、みたいなことをする時間がないので、仕訳の間違いを一緒に探しながら、私の方で、お金の流れを把握しつつ、最適解を探り、できるだけわかりやすく説明しながら、修正していく方法でサポートします。が、クライアントさんは、全体像がわからないままやっているので、パニックに陥りやすくなってしまいます。早めにご相談いただくと、一緒にお金の流れの全体像を把握するところからできるので、その後の仕訳の説明もスムーズで、理屈がわかればそれまでの勘違いや間違いに自分で気づき、正しく修正していくこともできるようになります。

本題に入る前に、今年記帳サポートをさせていただいた方が、ご自身のSNSに投稿してくださった感想を紹介させてください。(ご本人の了承はいただいています)

「基本、マネーフォワードのソフトを使っての申告書類作成。昨年、仕訳していたつもりが全く間違えていたので、1年分やり直しという…😭。ちゃんと仕訳の仕方を理解してないので、やってもやってもちゃんと出来るのか不安で、時間だけは過ぎていくという恐怖。なんどもパニクった。何度も、サポートしてくれたりっちゃんに、「わかりません!パニックで手がつきません!」とメッセージするたびに、「まだ時間あります。経理から離れましょう」と言われて救われる。深夜までやるも、合っているのかどうかも分からず、不安で眠れない。もう一生こんなキツイことやりたくない…。苦手なお金と数字を扱うこの作業を、終わるのか不安で、それでも誰かにやってもらうわけにもいかない。自分が向き合い、手を動かすしかない。まさに苦行だった。人生最大のチャレンジだった。わかったことは、1年の、お金が入ってきて出ていくその流れをすべてこの1ヶ月で見て、数字には全部意味がある、ってことだ。自分の動き方、考えていたことがそこに現れている。生きるのに精一杯というあり方、思考パターンから、本当に目の前の人が喜ぶことは何か?を考えることへシフトする期間だったと思う。」

いかがでしょうか?

ゴールの見えない迷路に迷い込んだような不安と焦りが伝わってきます。ただ、申告期限がある以上、時間との戦いなので、冷静に笑顔で、間に合うようにサポートします。大げさかもしれないけれど、その方にとっての灯台の光でありたいという思いが土台にあるので、私まで感情に振り回されることはありません。

立ちはだかる壁を自分で乗り越えたときに見える景色があったこと、そして大きな気づきがあったということが伝わってきて、私としてもうれしい限りです。

数字にはすべて意味がある。ジブン株式会社を経営するには、避けては通れない道です。

事業のお金と個人のお金、意識して区別していますか?

さて、本題に入っていきましょう。

まずは、事業のお金と個人のお金を明確に区別できていますっ方、どのくらいいらっしゃるでしょうか?

お店を構えて、モノやサービスを売ってる個人事業主の方だと、区別できてる方も多いと思います。レジがあったり、お店用の金庫があったり、仕入先に支払う口座がきまっていたり、明確に線引きしやすいですからね。それでも、売り物の自家消費などあれば、ちょっとあいまいになることはあるかもしれません。

一方、自宅からオンラインでコーチングや講座、セッションを提供している方とか、受注した仕事を自宅で制作しているライターさんやデザイナーさんなんかだと、事業のお金と個人のお金の区別があいまいになりやすいケースが多いようです。

1つの銀行口座と1つの財布で、事業のお金も個人のお金も管理している、という方もいれば、複数の銀行口座を持っていて、どの口座も事業のお金と個人の金の出し入れがある、という方もいます。

さらに、最近は、クレジットカード、デビットカード、各種ペイ払い、交通系ICカード、ペイパルのような決済代行サービスもあり、個人事業主といえども、お金の受取、お金の支払ともに、方法が多様化しています。

カード払いにしてもペイ払いやICカード払いにしても、その元となる資金がどの銀行口座と紐づいているか、どの現金をチャージしているかで、記帳方法は変わってくるので、事業のお金が元なのか、個人のお金が元なのか、明確に意識して使い分ける必要があります。

そして、区別したうえで、適切な方法で、事業の帳簿(会計ソフト)に仕訳、記帳する必要がありますが、ちゃんとできています!と自信を持っていえる方は結構少ないのではないでしょうか。

入ってくるお金

入ってくるお金から考えます。

会社員やアルバイトなど誰かに雇用されいる方なら給与(給料)、事業をやっている方なら「売上」、他にも投資をしていれば利子所得があったり、不動産を所有していれば家賃収入があったり、普通預金利息や、何かのキャンペーンのキャッシュバックなんかもあるかもしれません。

今回は、個人事業主の事業所得について考えているので、入ってくる事業のお金は、自分が提供した商品に対する対価(売上高)になります。

ただ、今は働き方も多様化しているので、個人事業のほかに、複数の収入減がある方もいるでしょう。実際、わたしも、そのケースに当てはまります。

もちろん、事業収入ではないお金が、事業用口座に入金された場合、それは事業のお金ではありませんので、事業の帳簿にはきちんと明確に区別して記帳する必要があります。

たまに、これは事業とは関係ない入金だからと、記帳しない方(会計ソフトで連携したデータを登録しない方)がいますが、そうすると、事業用口座の残高は合わなくなりますよね。実際に入金されて残高が増えているのに、入金の仕訳を記帳しなければ、残高が合うはずがないんです。

事業のお金以外の入金は、個人事業主の方のみが使う勘定科目「事業主借」を使って記帳することになります。

ただし、複数の預金口座を持っていて、事業のお金以外のお金が振り込まれる口座を分けて管理している場合は、いついくら振り込まれても、事業の帳簿に記帳する必要はありません。なぜなら、事業のお金ではなく、事業用口座の残高にも影響がないからです。

なお、現金で受け取った売上は、事業の収支をきちんと把握するために、かならず分けて管理してください。受け取ったお金をその後どう処理するかで、記帳の方法は変わってきます。

1.現金のまま、事業用の財布で管理する場合

(借方)現金 (貸方)売上高

2.受け取った現金をそのまま事業用口座に入金する場合

(借方)普通預金(貸方)売上高

3.受け取った現金をそのまま個人用の財布に入れる場合

(借方)事業主貸 (貸方)売上高

3については、事業の性質上、現金取引が極まれで、事業のキャッシュフローへの影響がほぼないということなら、売上高としてきちんと記帳していれば、そのまま個人の財布に入れてしまっても特に問題はありません。

こういった仕訳の使い分けも、事業のお金と個人のお金を区別する感覚が身についていてこそできることなのです。

出ていくお金

出ていくお金を考えます。

事業をしている場合は、出ていくお金は経費の支払と仕入の支払ですね。仕入は、業種によってない場合もあります。個人事業主として、経費や仕入の支払いをする場合、事業のお金から支払ったのか、個人のお金から支払ったのかで、記帳の方法は変わってきます。

まずシンプルなのは、事業用口座から振込んだり、事業用の現金で支払う場合ですね。

事業用の事務用品をネットで購入して、事業用口座から業者に振込をした場合

(借方)消耗品費 (貸方)普通預金

飲食業をしていて、食材を配達してくれた業者に、お店の金庫から現金で支払った場合

(借方)仕入高 (貸方)現金

では、日曜日に電気屋さんで、事業用のプリンターインクを買って、個人の財布から現金で支払った場合はどうでしょう。

この場合は、

(借方)消耗品費 (貸方)事業主借

となります。現金で支払ったからといって、(貸方)は現金にはなりません。

上記ケースで、PayPayで支払った場合はどうでしょう。ちなみに、PayPayは個人の生活費として引き出した現金でチャージしているとすると

(借方)消耗品費 (貸方)事業主借

となります。

では、クレジットカード払いだとどうなるでしょう。もし支払に使ったクレジットカードが主に個人の買い物に利用するカードで、個人用の口座に紐づいていれば、この場合も

(借方)消耗品費 (貸方)事業主借

となります。最終的に、個人のお金から支払われるからです。

支払いに使ったクレジットカードが、事業用口座と紐づいている事業用のクレジットカードだとしたらどうでしょう。その場合は、

(借方)消耗品費 (貸方)未払金

となります。

このほかにも、事業用のクレジットカードで個人の買い物をした場合など、いろんなケースが複数あるので、それぞれに応じた仕訳&記帳が必要になります。

お金の流れの全体像を図解する

複式簿記で記帳する(会計ソフトに入力する)前に、まずは事業のお金と個人のお金をの区別を意識する必要があるということを述べてきました。

しかし、実際、文字での説明だけではなかなか感覚をつかみにくいというのが本音だと思うので、お金の流れの全体像を図解してみましょう。

実際に私がクライアントさんに例示している図解をベースに、仮の事例を想定して、作成しました。

ブルーの矢印は事業のお金の流れで、すべて記帳の必要があります。グレーの矢印は、事業のお金と個人のお金のやり取りで、「事業主借」と「事業主貸」という勘定科目を使って記帳の必要があるものを示しています。

けっこう複雑にみえるかもしれませんが、通常はこれくらいの感じが多いです。さらにクレジットカードがあと数枚あったり、事業用口座が複数あったり、もっと複雑な場合もあります。

もちろん、このままでも簿記のルールに則った記帳をすることは可能ですが、可能な限りシンプルに整理することをおすすめします。こんな感じです。

この記事が参加している募集

この記事が気に入ったらサポートをしてみませんか?