テンセントとアリババの海外投資データから読み取る両者の動向

コロナ以降、中国資本の海外への投資は全体的に縮小しており、昨今のより緊迫した国際情勢も重なり、中国資本の海外への投資はさらに影響を受ける可能性がある。

歴史的な総量を見ると、過去十数年、初代本土インターネット大手のBATに代表される中国資本は海外投資の過程でかなりの投資事例を蓄積してきた。中でも、テンセントとアリババは投資額、投資スタイル、投資分野など各方面で異なる戦い方をしており、強烈な対比性も持っている。

ここ数年、テンセントとアリババの海外でのM&A(合併・買収)の配置状況、およびそれぞれの投資戦略について解説。

テンセント:ゲーム/エンタメ、オープン、バーチャル経済

2004年6月に香港証券取引所に上場したテンセントのIPOを担当したのは、ゴールドマン・サックスのアジア投資銀行部チーム責任者である劉熾平氏。

劉氏は2005年、最高戦略投資責任者(CSO)としてテンセントに入社し、翌年にはテンセントの総裁に任命された。

劉氏は2007年、取締役会の執行役員に任命された。トップレベルの投資銀行という背景と投資界隈の資源を持ち、かつ戦略研究、投資・合併・買収に長けた劉氏は、後のテンセントの投資業務の中心的な魂を持つ人物であることは間違いない。

劉氏がテンセントに入社した2005年から、テンセントは韓国のペットゲーム会社GoPetsに戦略的に投資した初の海外投資を行っている。

2008年、香港ハンセン指数株にテンセントが組み入れられると同時にテンセント投資合併・買収部の設立が宣言され、投資部門は正式に主力部隊となった。

テンセントの投資チームの規模は2020年1月までに60人を超えた。テンセントグループは本社の深センのほか、北米、欧州、アジア太平洋、中東地域に業務を展開し、日本、韓国、英国、米国など多くの国にオフィスを設立し、その中には100人近くのグローバル専門財務、法務担当者がテンセント投資に専任サービスを提供している。またグループのHR、IT技術チームも投資部門の業務をサポートする。

注目すべきは、テンセントが英国、ドイツ、オランダ、ルーマニアなど欧州各国で行っている投資・M&A取引の多くは、通常は子会社を通じて行われていることだ。

例えば2021年1月には、テンセント子会社Miniclipの英国子会社がオランダのゲームスタジオ「Gamebasics」を買収した。

また、一部のアジア投資取引も子会社を通じて成立する可能性がある。

2021年3月、テンセントの香港子会社Image Frame Investmentが日本のECサイト「楽天」の株式3.7%を取得した。アナリストらは、国民の監視を避けるのに役立つとみている。

テンセントが日本の楽天に戦略的投資!

— 吉川真人🇨🇳深センスタートアップ起業🔥 (@mako_63) March 12, 2021

テンセントは楽天のeコマースやデジタルエンタメのネットワークを、楽天はテンセントのウィーチャットを利用したサービス展開をそれぞれ目論んでいるようです。 pic.twitter.com/uXNtkbAMh3

決定プロセスでは、テンセントが投資するプロジェクトの半分は投資委員会の決議を経なければならないが、一部の超大口プロジェクトは投資部門、テンセントグループ、取締役会の3層の投資委員会の審議を経て、最終的に許可される。

投資による株式占有戦略について、テンセントの投資チームはさまざまな分野でさまざまな案を模索している。

EC領域をめぐっては、テンセントが主導権を放棄し、業界トップを探し、小さな割合で投資、ゲーム分野では、自社研究+少数株式+持ち株の総合的な形になっている。全体的に見ると、テンセントの投資戦略は、国内・国外を問わず、原則的に比較的一致している。

投資する海外事業について、テンセントは通常、現地の起業家や幹部がリードすることを選んでいる。投資調査会社ニコ・パートナーズのアナリスト、ダニエル・アハマド氏によると、テンセントは「サイレント」な方法で投資している。つまり、投資先企業の名前を変更することはなく、通常はこれらの企業がテンセントにとって魅力的だった場所を維持し続けることになる。そうだな

投資額や力加減については、ゲームがテンセントの海外投資の最重要課題であることは間違いない。

2011年にテンセントは2.31億ドルを投じて、リーグ・オブ・レジェンドの親会社であるRiotsを完全子会社化した。ここ数年(2016年以前)、海外で最も成功した投資は、Riotsだった。

深セン万象天地がLOLコラボ🎮

— 吉川真人🇨🇳深センスタートアップ起業🔥 (@mako_63) November 4, 2021

本来週末に深セン大会開催予定やったけどコロナの影響でアイスランドに会場変更されたようですね pic.twitter.com/QpolISuXR8

テンセントの馬化騰CEOはかつて、

「テンセントは技術系企業の投資を重視しているが、知的財産権の上流でコンテンツを製造できる企業をより重視している」

と述べた。

テンセントの海外進出投資のスタートは早かったが、投資が成功した重要な要因の一つは、ゲーム業界の世界的な応用性が高いこと、ゲーム配信が電子商取引のように物流の助けを借りずに届くこと、製品の普及への障壁が他の製品に比べて非常に小さいことである。

ゲームとエンタメコンテンツはテンセントの投資の中心的な優位性であり、これらもバーチャル経済、精神文化レベルの消費を代表している。

事実、世界のユニコーン企業の投資家リストに中国資本が入るのは容易ではない──IT桔子に収録されている中国国外のユニコーンは計560社で、このうち、中国資本が投資に参加しているのは17%にすぎない。

一方、テンセントが投入した海外ユニコーンは最多の24社で、インドのソーシャルユニコーン「ShareChat」、米国のゲームユニコーン「Discord」、欧州のオンライン教育ユニコーン「GoStudent」などが含まれる。

テンセントが食い込むことができたのは、資本だけでなく付加的な資源に頼っていた。

テンセントはシリコンバレーでローカライズされたチームを雇用して投資部門を運営しており、Andreessen Horowitz(a16z)のLP(ファンドの出資者)など、シリコンバレーのトップレベルのファンドに積極的に出資している。

投資機関がエグすぎ...

— 吉川真人🇨🇳深センスタートアップ起業🔥 (@mako_63) June 13, 2021

A16Zにとっては中国で初のスタートアップ投資プロジェクトみたいで注目集まりそう

次なるSHEIN登場。DST Global、IDG资本、A16Zから資金調達した越境ECアパレルD2CのCider|吉川真人@中国最新ビジネスニュース配信中 https://t.co/BiLnh3c1WI

a16zに伴い、テンセントは2013年に写真共有アプリ「Snapchat」への投資の資金調達ラウンドBに参加した。その後、Snapchatの評価額は急速に倍増した。

『会社の生産性を改善するために、これ以上の投資はないことを肝に銘じること。忙しすぎて教育ができないというのは、腹が減りすぎて食べられないというのと同じだ』

— 吉川真人🇨🇳深センスタートアップ起業🔥 (@mako_63) January 1, 2021

とシリコンバレーの成功者ベン・ホロウィッツが著書ハードシングスで言ってるので時間がかかってもやり続けねば😭😭 pic.twitter.com/I4Ev6QARDg

私たちはこれらの最も聡明な創業者と一緒に仕事をしたいと思っています。そうでないと彼らは将来の提携やその他のことを考えていると、GoogleやFacebookに直接行って、絶対にテンセントを思い出しません。

だから私たちは投資の方式で一定の関係を作ってから、だんだんと接触していきたいと思っています。

テンセントの国際事業の上級エグゼクティブ・バイス・プレジデント、David Wallerstein氏は先にメディアとのインタビューで明らかにした。仮にテンセントが米国の細分化された業界内の一線企業に参入できなければ、二線企業に投資することになるだろう。

アリババ:EC/O2O、持株型、実体経済

アリババの海外投資の道は出遅れており、2010年には米国のEコマースSaaSプロバイダ「Vendio Services」を買収した。アリババの比較的幅広い海外投資の道が本格的に始まったのは2013年のことだ。

初期には、海外でソーシャル分野への投資も試みた。アリババは2014年に通信事業を展開したいと考えており、米国で大量のインスタントメッセンジャー系アプリと接触し、最後にビデオ通話「APPTango Me」のDラウンド2.8億ドルの資金調達をリードした。

しかしTango Meはその後、EC事業の発展に失敗して関連部門を閉鎖し、9%の人員削減を行い、CEOを交代するなど、やや動揺した。

2015年3月、アリババはSnapchatのEラウンドに2億ドルで投資。アリババはテンセントより2年遅れて乗車したが、同プロジェクトはすでに何回も新たに融着しており、評価額も何倍にも上昇している。

その後、アリババは海外のソーシャル系企業に投資することはなく、EC、物流、現地生活などの分野での本拠地に回帰している。

アリババは英国の高級品ECサイト「Farfetch」、東南アジアのECプラットフォーム「Lazada」、インドネシアの総合ECプラットフォーム「Tokopedia」、インドの決済会社「Paytm」がインキュベーションしたEC企業「PaytmMall」、タイの物流企業「稲妻達flash express」、インドの物流企業「XpressBees」などに集中的に投資している。

アリババが海外でEC企業に投資する際にも、まず株式を少量保有し、その後、同社の運営状況が良ければ何度も買い増し、アリババ集団全体の戦略に合致すれば最後に残りの株式を買収する方式を採用するという原則に従うことがわかった。一方、テンセントが海外のゲーム会社をM&Aする方法は、ゲームの配信を代行するなどの業務提携を先に行い、その後に全体的な買収を検討するのが通例だ。

アリババが女性用ファストファッション越境EC“allyLikes”をローンチ👕

— 吉川真人🇨🇳深センスタートアップ起業🔥 (@mako_63) October 18, 2021

中国成功事例のSheInを模倣したビジネスモデルでオーダーから2週間後に届きます。アリババは各国のECプラットフォームを買収し、効率良いサプライチェーンを既に構築しているので強みを生かした領域と言えます。 pic.twitter.com/ci8iGFL8q8

アリババが国内で先に投資した後に合併・買収したケースには、UC優視、餓了麼などが含まれる。

海外では、米国のVRエンジン技術メーカーInfinity ARが2016年11月にアリババから1800万ドルの投資を受けたB+ラウンドが、2019年までに前者をアリババにM&Aされたなどの事例もある。

トルコのモバイルECプラットフォーム「Trendyol Group」は2018年6月にアリババの投資からDラウンド投資を受け、その後、アリババに7.5億ドルで買収された。

もし、アリババが海外投資で最も成功している、あるいは最も重視している事例といえば、東南アジアのECプラットフォーム「Lazada」だろう。

アリババは2016年4月、10億ドルをかけてラザダの過半数株式を取得していた。その後1年間、アリババはラザダに10億ドルを戦略的に投資し続けた。アリババは2018年3月、再びLazadaに20億ドルを投じ、支配株式の83%超を取得すると発表しており、空前の投資力となっている。

一方、アリババ共同創業者の彭蕾氏は東南アジアに派遣され、ラザダ社のCEOに就任した。

これはアリババの投資スタイルがテンセントと異なる点でもあり、アリババは会社を持ち株化した後、天下りのCEOや経営陣を配置し、各方面でコントロールしている。

一方、テンセントは買収後も、従来のコアチームのメンバーを維持することが多い。ましてや、海外と国内では事情が異なるので、国情を知った現地化チームがさらに必要になる。9カ月後、彭蕾氏はLazadaのCEO職を退任し、創業者の1人であるピール・ペンリョン氏がCEOを引き継いで彭蕾会長に報告した。

テンセント、アリババの海外投資データの比較・分析

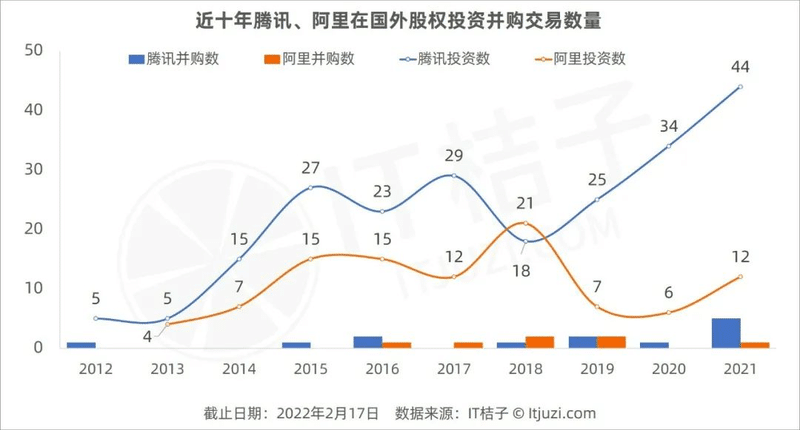

(青縦グラフ:テンセントの買収件数、赤縦グラフ:アリババの買収件数、青線:テンセント投資件数、赤線:アリババの投資件数)

投資ペースを見ると、2014年からテンセントは海外への投資ペースを明らかに加速させており、ここ4年間、海外での株式投資件数はいずれも安定的に増加しており、2021年までに海外への投資は44回、M&Aは5回となっている。

買収の面では、テンセントは依然として海外のゲーム会社の買収を中心としている。テンセント全体の世界的な投資ペースは穏健型であることがわかる。

2013~2018年、アリババは徐々に国際市場と海外投資に力を入れており、テンセントとの投資数の差は比較的小さい、さらに2018年には、アリババの海外投資案件数はテンセントを上回っている。

しかし2019~2020年、アリババグループ内の動揺で投資業務が不安定になり、海外投資の落ち込みが深刻だった。

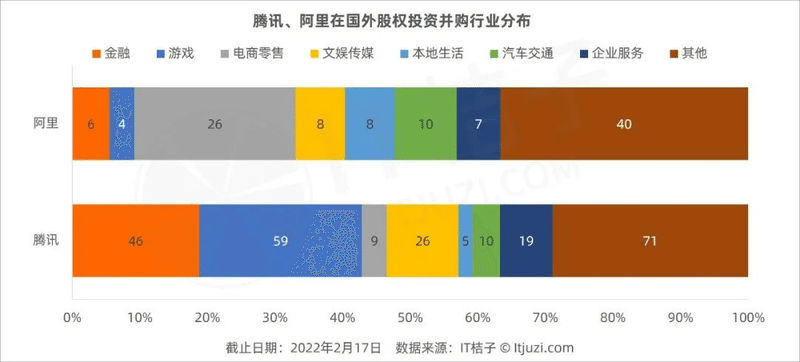

(左から、金融、ゲーム、EC/リテール、エンタメ、O2O、モビリティ、2Bサービス)

比較図を見ると、投資数においても自社に占める割合においても、テンセントはゲームと金融分野で最も多くの投資を行っており、戦略的にやや似ており、優位性を高めながら弱点を補強していることが直観的に分かる。

一方、EC小売り分野では、アリババの海外投資・M&Aへの着手回数はテンセントを大きく上回った。

ここ10年間のテンセントの海外各業界への投資ポートフォリオを見ると、2015年以降、テンセントの海外投資戦略はより開放的になり、投資分野もより広範になり、従来の海外におけるソーシャル、ゲーム、ツールなどのコア分野への投資から全面的なカバー型の投資に変更された。

2017年以降、テンセントはEC、教育、O2Oなど、これまで投資してこなかった分野を海外で試し始めた。ゲームは総じてテンセントの海外投資ポートフォリオの中核分野となってきたが、今年1月に仏デジタル銀行サービス会社「Qonto」のDラウンド資金調達に参加するなど、ここ数年は海外金融企業への投資にも高い意欲を示している。

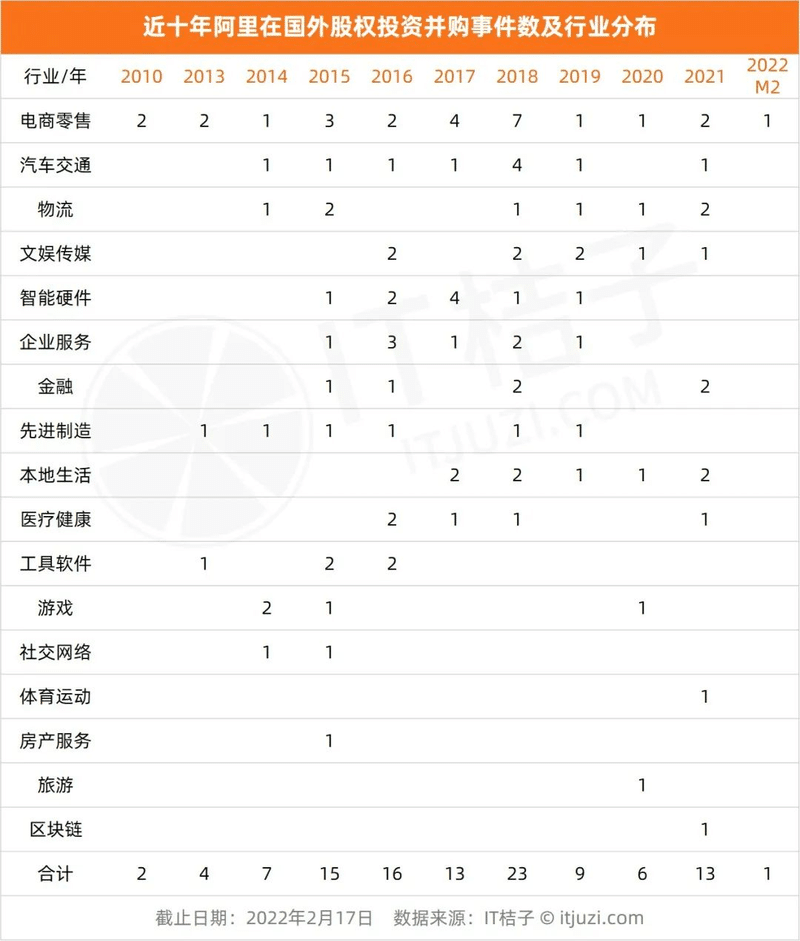

2010年から、アリババは海外のEC事業に投資しており、米国の2つのEC SaaSサービス会社AuctivaとVendio Servicesを買収している。

アリババの海外投資の領域は実体産業に偏重しており、ECやEC関連インフラの物流分野への投資が多く、先進製造、O2O、スマートハードの投資も途切れたことがない。

しかし、ソーシャルやゲームといったテンセントが強い分野では、アリババはほとんど触れていない。2022年2月、アリババeWTP科学技術革新基金は東南アジアのメイクアップブランド「Y.O.U」のCラウンド資金調達にも参加した。

この記事が気に入ったらサポートをしてみませんか?