とりあえず、証券口座を作った後は?

今回は、いざ証券口座を作った後にする事について投資手法を交えて書いていこうと思います。

※楽天証券(と楽天銀行)を作った場合の話です。

まず入金‼︎

なによりも、これです。

口座を作ったものの、それで満足して放置してるという人も多いかと思います(よく聞くのは、資料請求して満足して終わるパターン)。なぜ、そこまでして動かないのか。それは、やはり「実際にお金をかけていないから」だと思います。

1000円でもいいです‼︎

少額でも実際に入金して資産としてページに表示されるようになると「これから自分は資産運用をしていくんだな」と、気持ちが変わってくるはずです。

でも、入金も手続きがめんどくさいんでしょ?

そんなことはありません‼︎

楽天証券にはリアルタイム入金(らくらく入金)というシステムがあり、楽天銀行があればその残高から手数料無料で即入金できます。とりあえずコンビニATMで楽天銀行に3万円入金しておきましょう(3枚以上の入金ならATM手数料無料)。そして、楽天銀行の残高が反映されればすぐに「リアルタイム入金」の項目からすぐに入金出来ます。この画面で、銀行の残高も分かるので自分の入金余力がいくらあるかも直ぐに分かって便利です。

※事前に楽天証券と楽天銀行の紐付けを行っておきましょう。

いざ投資‼︎ でも、何を買えばいいの?

お金を入金して、保有資産(購買余力)として反映されたらいよいよ資産運用のスタートです。

※金融商品や投資戦略については色々な方がブログやnote等で情報発信されていますので、ここではサラッと紹介するだけにしておきます(追い追い、金融商品については私も記事書くかもしれません)。

はじめての方が手を出しやすく、資産運用の様子が分かりやすいのは、

「株(現物)」「投資信託(国内)」「投資信託(外国)」「外貨建mmf」

の4つ(括りとしては3つ)です。以下、これらについて簡単に特徴や必要な金額、買い方等を書いていきます。

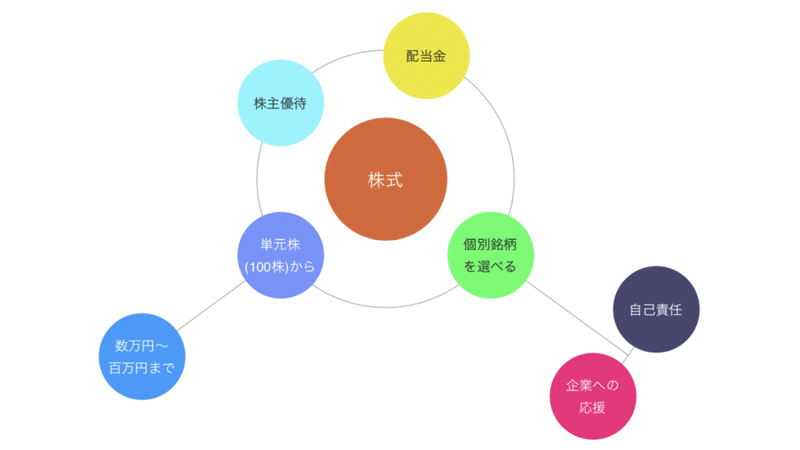

株(現物)

資産運用といえば、まず浮かんでくる商品ではないでしょうか? ただ、やはり「株」と聞くと、危ない・ハイリスクというイメージもあると思います。しかし、ここでの株は現物です。もちろん、株価が下がって資産が減ることはありますが信用取引ではないので、マイナス(負債)になるとかはありません。

【特徴】

・自分の好きな銘柄(企業)を選べる。

・権利日に保有していると株主優待と配当金が貰える。

・基本的に、単元株(だいたい100株)で買う必要がある。※株価が1500円の株でも購入には150000円(1500円×100株)が必要。

・一企業への投資なので業績等による変動が大きい。

【買い方・必要な金額】

株であれば、i SPEED(楽天証券アプリ)から購入出来ます。個別銘柄を検索して、注文から「現物買い」、数量指定(100株単位)して、指値か成行で注文して約定する流れです。※指値は金額指定、成行は時間を指定し、その時の金額で購入する方法です。

必要金額は銘柄によってバラバラです。セブン銀行(8410)なんかは株価が220円前後なので2万円ちょい、株主優待がお得なオリックスは株価1600円なので16万円、マクドナルドは株価5060円なので50万ちょい、オリエンタルランド(ディズニー)は17800円なので178万円、とピンキリ。数万円で買える株から100万もする株まで様々です。

※2020.12.07時点

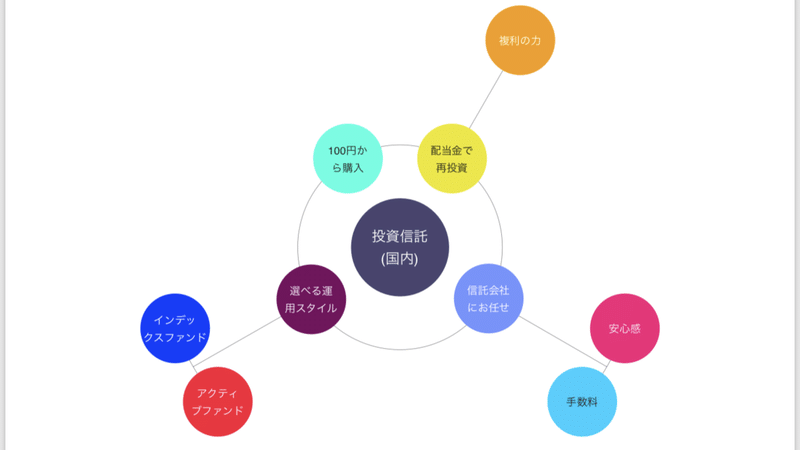

投資信託(国内型)

次に投資信託で、最近よく見かける某証券会社のCMとかはこれですね。投資信託とは信託会社が顧客に変わって資産運用をする商品です。手数料はかかりますが、プロが運用するので初心者が個人で株式投資するよりも安心感はあります(もちろん下がることもあります)。そして、投資信託には色々な信託会社があり、その中でも色々な種類があります。

大きく分けると、値動きの激しい株を中心に運用しているハイリスク・ハイリターンな「アクティブファンド」と値動きの小さい株や債券中心に運用するローリスク・ローリターンな「インデックスファンド」です。

【特徴】

・信託会社のプロが運用しているファンドを購入できる。

・ある程度、運用の方向性を選べる。

・百円単位で好きな口数の購入が出来る。

・配当金があり、それを再投資して運用出来る。

・手数料がかかる。

【買い方・必要な金額】

楽天証券のスマホかPCサイトから購入出来ます。スマホ用サイトがシンプルで見やすいから便利。また、一口に投信信託と言っても上にあげたように色々な信託会社が商品を出してるのである程度条件を絞るか、初めてならランキング上位を買うのが無難かと思います。条件を絞るなら、画像にあるようにざっくりとファンドタイプ(インデックスかアクティブか)とアセットタイプ(どこに投資してるか)だけ選択すれば方向性は定まります。

商品選択したら、「購入する」を選べば目論見書(利用規約的な)見て、同意して、希望口数を選べば購入出来ます。100円から購入出来るので、とりあえず小口で買ってみて評価額の増減を見るだけでも値動きがイメージ出来るかと思います。

まずは、少額でもいいので運用してみることが大切です。

投資信託(海外型)

投信信託の海外版です。アセットタイプが、「海外株式」や「海外債券」のモノになります。基本は、上に挙げた投信信託(国内型)と変わりませんが、投資先が海外となるので日本の景気に左右されない大きな視点で投資出来ます。リスクの分散として、購入する人も多いです。また、新興国関係の株式メインの商品ですと、国内のアクティブファンドよりもさらに変動も大きく、大きなリターンを狙えます(もちろん、自己責任で)。

【特徴】

・信託会社のプロが運用しているファンドを購入できる。

・ある程度、運用の方向性を選べる。

・百円単位で好きな口数の購入が出来る。

・配当金があり、それを再投資して運用出来る。

・手数料がかかる。

・日本国内の景気に囚われない

・為替相場で価値が変動する

【買い方・必要な金額】

上の投信信託(国内型)と同じです。条件検索でアセットタイプを設定すると探しやすいです。海外型と言っても運用する会社は日本の信託会社なので手続きは何も変わらず、100円から購入出来ます。

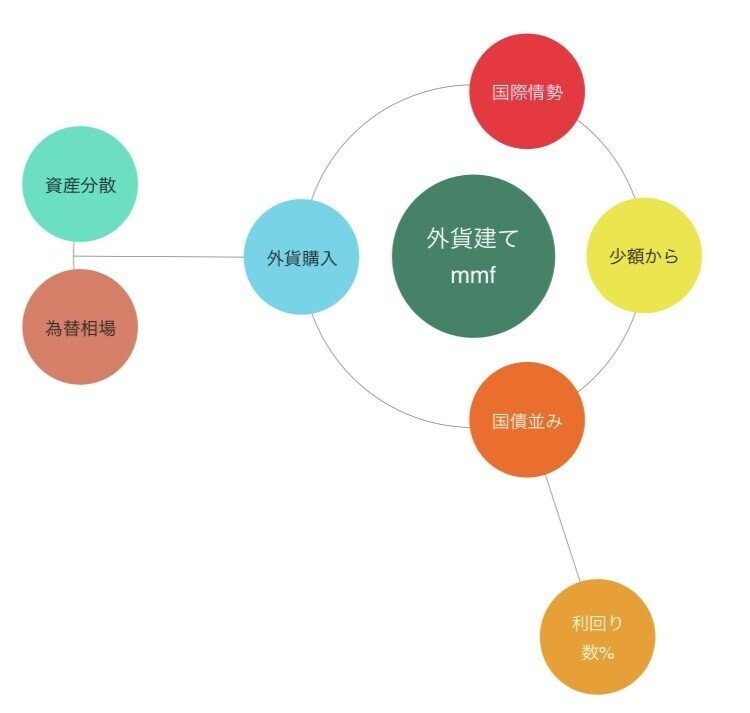

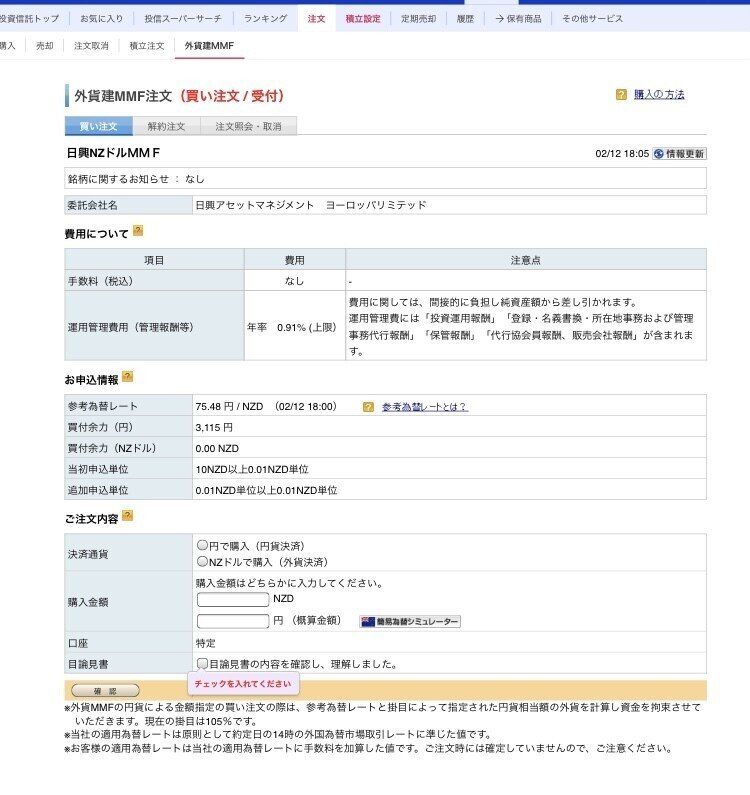

「外貨建mmf」

最後に紹介するのは外貨建mmf(マネー・マーケット・ファンド)と言う、外貨で購入する投信信託です。投信信託と言っても、上に挙げたものとは違い、「ある一国の国債(若しくは社債)を、その国の外貨で購入する投信信託」です。運用対象が国債かそれに準ずる債券のため、信託会社が運用に失敗するリスクはほぼ無い商品です(純粋にその国の経済成長や金利連動します)。

要するに、信託会社が窓口になって、10通貨単位の小口(1000円前後)で外国の債券をその国の通貨で買う商品です。

国債と言うと、日本は利率0.0Xの世界ですが、海外は平気で2〜10%くらいあります。日本でも、平成初期は年利6%くらいあったのでその時代が羨ましいです、、、

ただし、外貨で購入するため為替相場の変動をもろに受けるリスクがあります。

トルコリラなどは利回り10%とありますが、通貨として弱いので円に対する相対的な価値は平気で10%ほど落ちます。

外貨として10%増えても、円に対する価値が10%下がると、手数料含めると実質はマイナスですので新興国の通貨にはご注意を‼︎

【特徴】

・外貨でその国の国債(に準ずるもの)が少額から買える

・手数料がかかる(外貨預金よりはお得)

・国債に準じてるので、国によっては利回りが高い(ただ、新興国は通貨の価値も落ちやすい)

・為替相場の影響を大きく受ける

【買い方・必要な金額】

楽天証券のPC版からのみ購入可能(スマホからでも開けます)。その他商品から外貨建mmfを選択、購入したい国を選んで目論見書を読むと購入出来ます。最小単元も少ない10通貨単位とかなので1000円くらいから買えます。日本円でも細かく帰るので「1500円」とかでも値段指定できます。

まとめ

◆株主優待や個別の企業を応援したいのであれば、株式投資(5万〜

◇少額から、プロに運用をお任せしたいなら、投資信託(100円〜

○資産の分散、外貨に興味があるなら、外貨建てmmf(1000円〜

以上。長くなりましたが、証券口座を開いた後にどのように金融商品を購入していくか、どのようなものがあるのかをまとめてみました。

これを機に、資産運用に踏み出してみてはいかがでしょうか?

何事も先ずは一歩です。

ただし、扱うの大切なお金です。無理なく、初めは少額からの投資をオススメします。

この記事が気に入ったらサポートをしてみませんか?