RSIを極めていく_4(Part16)

今回の記事は、前回でBASEよりも低い結果となってしまった、

【RSI(12)のみが閾値タッチしていて、RSI(14)はタッチしていない】

この場面にフォーカスして記事を書いていこうと思います。

まず、RSI(12)のみがタッチしている場面と、RSI(12)のBASEの結果の振り返りから行いたいと思います。

RSI(12) BASE

RSI(12)のみタッチ

この様な結果になりましたね!

この結果の考察については前回の記事に記載していますので、ぜひ見ていない方は確認してみてください!!

それではどのようにしたらこのエントリーポイントを生かせるのか考えていきましょう!

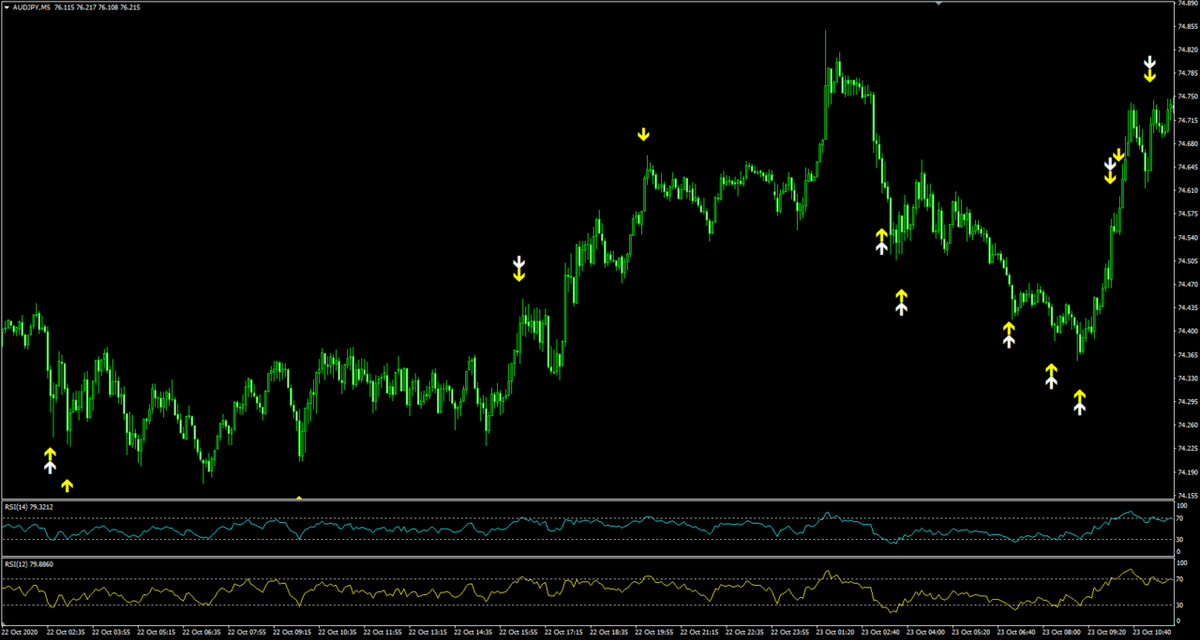

《相場検証》

まず、RSI(12)が反応するポイントについてどんな特徴があるのかチャートを見て確認していきます。

これは、

黄色がRSI(12)が70/30以上以下。

白色がRSI(12)が70/30以上以下でRSI(14)は70/30に到達していない。

というチャートになります。

上記2枚のようにRSI(12)が反応したポイントでもしっかりと反発している箇所は存在します。

ですが、こちらはどうでしょうか??

先ほどの2枚と比べても全くと言っていいほど反応しないポイントになっていますね。。

この2パターンを見比べて皆様は何が違うと感じますでしょうか?

スペースを空けるので少し自分なりの答えを出してみましょう!!

考えられましたでしょうか?

私がこの2パターンを見て思ったのは、

【RSI(12)が閾値にタッチしたときのロウソク足】です!!

そう思った背景を一つずつ書いていきたいと思います。

《考察内容》

そもそもBASEとの結果を比較していた時に、獲得Pipsが小さくなってしまうと書いたかと思います。

獲得Pipsが小さくなっているという事は、

エントリーするポイントのロウソク足もBASEに比べたら小さくなっているという仮説が立てられるかと思います。

もしかしたら、エントリーしているロウソク足の大きさは同じで単に反発が小さいという可能性もありますが、その可能性はかなり低いと思われます。

アローポイントを見ていてもそこまでの結果は感じれなかったです!

RSI(14)を(12)で使用している時点で、RSI(14)が反応しないような小さなレンジでも反応すると考えました。

となると、反応したときのロウソク足の大きさが重要なのでは??

と考えたわけです。

しかし、出ました。

【ロウソク足の大きさ】

この表現が一番の厄介者であります。

ではどのくらいが大きいロウソク足とみなすのか?

どう定義するのか?

と考えたときに、「Point」で制御するのか?とも思いましたが、元々小さいところで反応するのにそこにPoint制御をかける事が果たして相場の本質なのか。また制御の有効性としてどうなのかと思ってしまいました。

悩みに悩んで、表現したいポイントをもう一度見てみることに。

全体的にはRSI(14)も反応しない小さな相場・・・

その中で大きいと判断させるためには・・・

相場の統一性から突出したときに反応するもの・・・

平均値じゃない。倍値ではない。標準偏差・・・

標準偏差!!!「ボリンジャーバンド(BB)」を使用しよう!!

となりました。

標準偏差とな何??という方のために分かりやすい説明をしてくれているリンクを貼っておくので是非見てみてください!

標準偏差を使用するとその時の相場のばらつきからバンド幅を形成してくれます。

小さいロウソク足を形成すればバンドは小さくなる。

また大きいロウソク足になればバンドは広がり幅は大きくなります。

指定した期間のばらつき具合を表すものだと思っているので、これを使ってロウソク足の大きさを定義していきたいと思います!

BBを使うと決まったら次に決めなくてはいけない項目として、

「期間」と「偏差値」になります。

ここにもしっかりと意図を持っていきたいと考えています!

まずは期間です!

BBをそのまま挿入するとデフォルトは「20」になっているかと思います。

ですが、今回はRSI(12)の反応したポイントについての追及を行っています。

なので12本分のロウソク足のばらつきを見たいことから、BB(12)を使用したいと思います!!

期間は「12」に決定!!

そして次は、「偏差値」です!

偏差値を大きくすればするほど、バンド内に収まる確率も上がってくるので、大きなロウソク足を形成しないとバンドの外に行く回数は少なくなっていきます。

ロウソク足の大きさをより大きく定義したいのなら、偏差値を大きくしていくという事を考えてもいいのかなと思います!

そう考えたときに、私は1つずつ偏差値を変えてバックテストを取得し、結果を見比べて決定するのがいいと判断したので偏差値はバックテスト結果から決定しようと思います。

これで取得するバックテストの内容は決まりましたね!

バックテスト内容は、

「RSI(12)が70/30タッチ だが RSI(14)はタッチしていない

その時の終値がBB(12)の±2σより外だった場合エントリー」

これで行きたいと思います!

±2σと±2.5σ、±3σの3パターンでバックテスト結果を見比べてみて判断したいと思います!

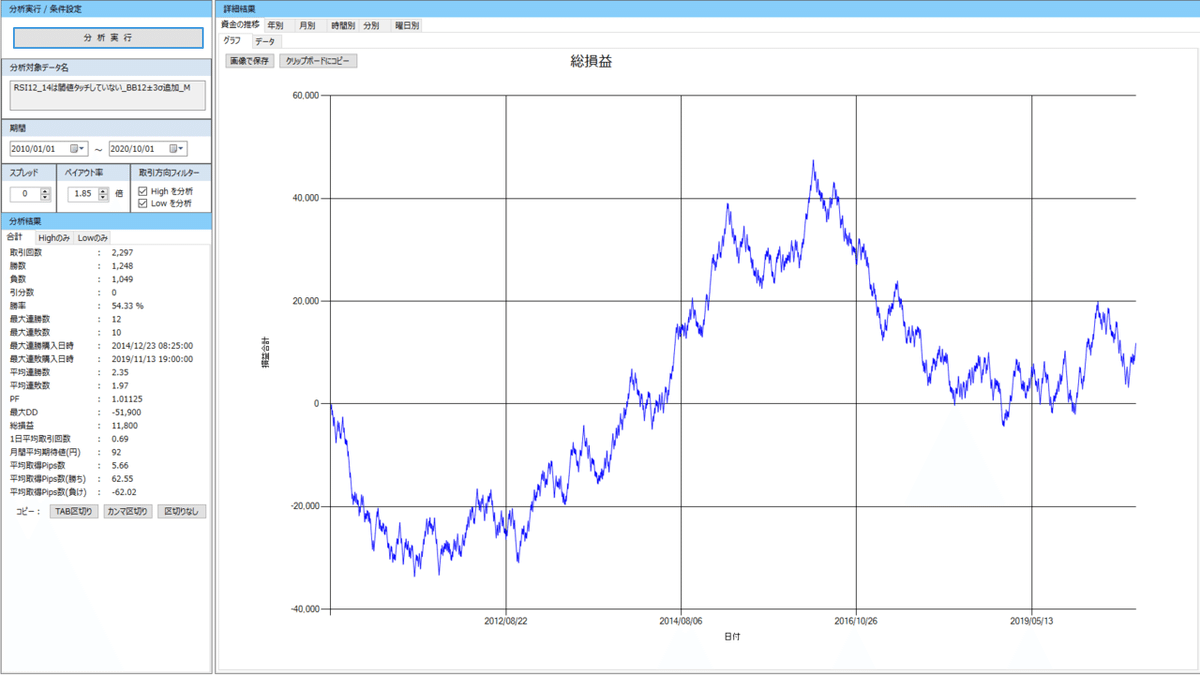

《バックテスト結果》

今回取得したバックテスト結果はこのようになりました。

2010年から2020年9月までの結果

±2σの場合

短期(5分判定)

中期(10分判定)

長期(15分判定)

±2.5σの場合

短期(5分判定)

中期(10分判定)

長期(15分判定)

±3σの場合

短期(5分判定)

中期(10分判定)

長期(15分判定)

今回のバックテスト結果はこのようになりました。

ちなみにRSI(12)だけ反応したポイントはこのような結果でした。

2010年から2020年9月までの結果

短期(5分判定)

中期(10分判定)

長期(15分判定)

それでは、各偏差値を横並びにして結果を見比べていきましょう!

《バックテスト考察》

短期(5分判定)

中期(10分判定)

長期(15分判定)

結果を比べて私が感じたことは、

・取引回数の推移

➝2σから2.5σになるだけでも、1/3くらいまでに減少してしまう。

・勝率は短期判定に限れば2σよりも2.5σの方が勝率が良かった。

しかし、他の判定時刻は2σの方がよい傾向である。

また、3σまで到達すると一気に勝率は落ちる

・獲得Pipsは偏差値が上がるほど大きくなる

と感じました!

それでは一つずつ見ていきましょう!!

《バックテスト結果をさらに深掘り》

■取引回数と勝率について■

取引回数は2σから2.5σにしただけでも1/3ほどに減少してしまう結果となった。偏差値を変えたときのアローポイントの変化はとても大きいと仮説が立てられるのかなと思います。3σにまで到達するとなると2σと比べて1/40ほどまでに減少する結果となっています。

取引回数の推移が分かったところで勝率を比較していきましょう!

短期判定に限れば2σよりも2.5σの方が勝率が高かったです。

ですが、他の判定時刻は2σが一番勝率が良い結果となっています。

それに短期判定で勝率が良かったといっても、取引回数が1/3ほどになってしまっていて、0.1%しか上がらなかったのが少し気にかかります。

なぜこうなるのかの一つの理由は、悪いポイントも削れたがいいポイントも削れてしまった。という可能性があるからです。

今回、偏差値を入れて結果の推移を見ていきましたが、偏差値を偏差させることがさらなる勝率アップにはつながらないという事ですね!

勝率を上げるためには、他の違うことに注目してみていく必要がありそうです!

同時に、3σのバンドよりも外に終値が到達した場合は特に注意していかなくてはいけないという事が分かりましたね。

RSI(12)しか反応していなくて、3σよりも大きいロウソク足の状況は危険という事です。

■獲得Pips■

獲得Pipsに注目してみると、偏差値が大きくなったらPipsの大きさも大きくなりますね!

偏差値を大きくするという事はロウソク足の大きさも大きくないと反応しないため、大きいロウソク足には大きな反発が見込めるというのが今回のこの結果でもわかりましたね!

それでも、RSI(12)のみしか反応していない状況においては大きすぎるロウソク足が勝率には結びつかないとわかったので、あくまでも大きいロウソク足には大きな反発が見込めるという事を再確認したと頭に入れておいていいかもしれないですね!

それではもう一度2σの結果を載せておきます!

±2σの場合

短期(5分判定)

中期(10分判定)

長期(15分判定)

《まとめ》

今回はRSI(12)のみが反応しているポイントにフォーカスしてバックテスト内容の決定から記事を書き、その結果を考察してみました!

偏差値を変化させると全体の結果としては大きく変わることを体感できましたね!

偏差値を大きくすると、悪い結果になってしまいましたが、

偏差値を使っているポイントが3σが悪かったというだけなので全条件でそうなのかといわれるとそうではありません。

そのことを頭に入れておかないといけないですね!

これから使う偏差値としては、「±2σ」と私自身は決めたのでこの後の検証に生かしていきたいと思います!!

《次回のバックテスト》

次回の記事は今回導き出した「±2σ」を使用してPart15の結果と織り交ぜていきたいと思います。バックテストの内容は、

「RSI(12)とRSI(14)が70/30に到達したときにエントリー

で

RSI(12)のみしか反応していない場合には、その時の終値がBB(12)の±2σよりも外にあるときのみエントリー」

このバックテストを取得して、RSI(12)70/30タッチの結果と比較していこうと思います!

これでRSIが閾値にタッチするというポイントについての追及が1区切りつくなかなと思っています!

それでは次回の記事をお楽しみにしていてください!!

![]()

最後まで読んでいただきありがとうございました!

皆さんのためになるような投稿をできるよう日々精進していきます!

RSI(12)だけでも強いんだ!!

と言う箇所を多少は見つけられたかと思います!

Twitterでも投資に関してやバックテストについての情報発信をしているので、是非チェックお願いします!

Twitter:@yuuki81600

![]()

この記事が気に入ったらサポートをしてみませんか?