資産運用と特許出願の共通点

Ⅰ.あるべき特許ポートフォリオ”とは

以下のような悩みをお持ちの経営者や知財担当者がいらっしゃるのではないかと思い、何かヒントになればと思い、この記事を書きます。

※主な対象は、複数事業を有する中規模以上の事業会社になります。

事業会社の経営層や知財部員から以下のような悩みを聞く機会があります。

Ⅱ.投資におけるポートフォリオの考え方とは

近年、NISA制度、iDeco制度など政府が投資を推奨しています。

投資においては、自分で株式や債券などの投資対象を複数選択し、運用資金を振り分け、ポートフォリオを構築するスキルが必要になります。

投資によって資産運用を行う際は、各自が自分の状況に応じて、リスクとリターンを考えて保有する資産の割合を決めることが大切と言われています。

以下に、投資におけるポートフォリオ構築の基本的な考え方を記します。

ステップ①:自身の現状を確認

まずは自身の現状確認から始めます。

まったく同じ状況という人はいません。

例えば、以下のようなケースを過程します。

ケース1:現在35歳。小学生の子供が2人、夫婦二人で共働き。

ケース2:現在49歳。あと5年で子供は独立予定。定年後は夫婦で九州への移住を検討中。

ステップ②:将来目指す姿を確認

これも人によりけりですが、目標を定めることが資産運用の世界では大切です。

ケース1:子供の大学までの教育資金を15年で1,000万円確保しておきたい

ケース2:60歳で家のローンを完済し、70歳時点で3,000万円を流動資産として確保したい

ステップ③:将来なりたい姿に応じて保有特許の比率を設定する

上記したケース1,2だと、例えば以下のような資産配分を行うケースが想定されます。

ケース1:多少資産が変動しマイナスになる年もあることを覚悟しつつ、年率8%の利回りを狙い、海外株式の比重を高める

ケース2:リスクを下げるために、国内債券の割合を半分にし、残りを国内株式、海外債券で持つ

ステップ④:1年に1度は運用資産の比率を見直す機会を持つ

各資産は評価額が変動するので、各資産が占める割合は変化します。変化の割合に応じて、保有資産の売却や追加購入などでリバランスを行うタイミングを持つことも重要です。

Ⅲ.特許も投資の一種

特許出願も投資活動の一種であると言えます。

日本で1件の特許を出すだけで諸々合わせて50~70万円程度がかかります。

米国や欧州に出願すれば、数百万円が必要になります。

さらに、特許を維持するに特許庁への維持年金がコストとしてかかります。

このように、コストを投じるにあたり、リターンを求めるのは必然です。

そして、特許出願も投資活動の一種である以上、株や債券を組み合わせた資産ポートフォリオの考え方と共通する部分があると考えます。

特許のリターン(収益)としては、例えば以下のようなものが挙げられるでしょう。

・将来的な事業収益の確保

・クロスライセンスによる自社研究開発費の削減

・ライセンス収入の確保

・譲渡での収益化

他にも、特許を取得したことにより、仮に他社に先に権利を取られていたら事業を行うために支払わなければならなかったであろうライセンス料などもリターン(収益)として考える方法もあります。

Ⅳ.特許ポートフォリオ構築の考え方

特許ポートフォリオの構築方法を、投資ポートフォリオ構築同様に、4ステップに分けて整理をしてみます。

ステップ①:自社の現状を確認

自社の現状としては、以下2点を整理します。

・現時点での事業別売上シェア

・現時点での技術別特許ポートフォリオ

事業の売上シェアと特許のシェアに著しい差が生じていれば、見直すべきポイントかもしれません。

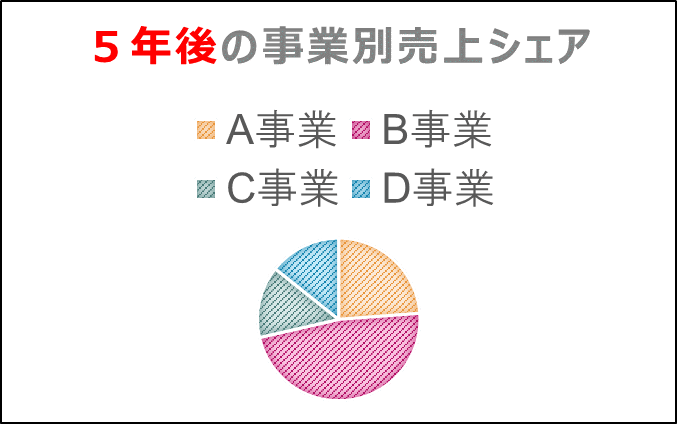

ステップ②:将来目指す姿を確認

将来目指す姿としては、特許ではなく事業から確認します。

事業計画などを参照すれば情報は確認できると思います。

現状と将来目指す事業の姿を対比させたイメージを以下に示します。

ステップ③:将来なりたい姿に応じて保有特許の比率を設定する

将来なりたい姿(事業)に応じて、保有特許のシェアの配分を考えます。

現状と将来なりたい姿でギャップが生じるでしょう。

あとは、そのギャップをどのように埋めるか戦術を考えていく流れになります。

必要な分野での特許出願を増やすのも一案ですし、必要性が低くなる分野の特許を放棄するのも一案です。

必要な予算が限られる以上、”なんとなく特許を出願し保有し続ける”ことだけは避けなければなりません。

ステップ④:1年に1度程度アセットの見直し機会を持つ

市場や自社の状況に応じて、目指す特許ポートフォリオも変化するはずです。

1年に1度程度は見直して、資産配分の調整を行っていくことが好ましいと思われます。

まずは、ステップ①の現状把握から取り組みことをおすすめします。

以上、ご参考になれば幸いです。

この記事が気に入ったらサポートをしてみませんか?