切り口を変えてヨーグルトの新市場を創出!明治HDと雪印メグミルクのヨーグルト戦略を分析

みなさん、乳製品はお好きですか?

牛乳、ヨーグルト、チーズなど、乳製品は美味しいですよね!

私も乳製品大好きです(^^)

ということで、今回ののテーマは「乳業メーカー」!!!

その中でも今回は、明治ホールディングスと雪印メグミルクに着目し、毎月恒例の業界地図勉強会で発表しました!

業界地図勉強会は、会計クイズのオンラインコミュニティ「ファイナンスラボ」で毎月行っている勉強会です。

業界地図の元編集長中山さんを中心に、

・大手町のランダムウォーカーさん

・にしけいさん

・おしばさん

・いごはち

でいつも発表させていただいています。

\第7回【#会計クイズ×業界地図】Zoom勉強会わず/

— なかやま #業界地図 (@overk0823) October 3, 2020

テーマはホテル・乳業・自転車

こっそりお邪魔して業界分析&企業分析や、ニュースを見る際のポイントについて少しだけお話ししましたm(_ _)m

ご参加&ご質問に大感謝! pic.twitter.com/ZA8zxzENEE

今回もたくさんの方にご参加いただきました!

いつもありがとうございます(^^)

いごはちさん、ガッチリとマーケティング✖︎会計のコラボ。ヨーグルトのパッケージの色の理由までに言及してる! #業界地図 #会計クイズ

— 上野 雄史(Takefumi Ueno) (@UenoTakefumi) October 3, 2020

いごはちさんヨーグルトにめっちゃ詳しくなっている... #会計クイズ

— ktana_ (@ktana_) October 3, 2020

#会計クイズ

— カッキー@組織と個人にブランドを (@kakkie_pi) October 3, 2020

棚のシェア取りについて、

現場に行って、

見るのとても良いことですね。

小売のブランディング支援していた時、よくやりましたね。

やはり、現場に足を運ぶこと忘れてはいけないのかもしれないですね。

おしばさんの「ホテル業界」はnoteにアップされておられます。

会員制ホテルのビジネスモデル、めちゃくちゃ面白いので、お時間ある方はこちらもぜひ!

登場企業は明治ホールディングスと雪印メグミルク

明治ホールディングスと雪印メグミルクの商品、皆さんも一度は口にしたことがあるのではないでしょうか。

明治ホールディングスはヨーグルトやチョコレートでシェアNo1。

一方、雪印メグミルクはバター、マーガリン、チーズといった乳製品でシェアNo1の会社です。

ちなみに、先月生まれた娘が生まれて初めて飲んだミルクは森永乳業の粉ミルクでした^^(オイ)

明治ホールディングスの概要

ではまず、明治ホールディングスから見ていきます。

明治ホールディングスは大きく分けて、食品事業と医薬品事業の2つの事業を営んでいます。

主力事業は、株式会社明治が営む食品事業。売上の約8割を占めています。医薬品事業では、感染症・中枢神経系疾患治療薬、ジェネリック医薬品などの製造販売を行っています。

次にセグメント別の売上構成です。牛乳、ヨーグルトなどの発酵デイリー事業が、食品事業の売上の3割を占めています。

発酵デイリー事業に次ぐ2番目は加工食品。こちらはチーズやアイスなどが含まれており、食品事業の売上の2割弱となっています。

商品別の市場シェアを見ていくと、ヨーグルトや牛乳、チョコレートなど、明治ホールディングスはシェアNo1の商品を多く持っています。

明治のヨーグルトといえば、ブルガリアヨーグルト。皆さんも一度は口にしたことがあるのではないでしょうか。

明治のヨーグルトは、約4000億円のヨーグルト市場で約4割を占めており、非常に高い割合となっています。

また、市場規模約300億円強のプロテインや粉ミルクでも、明治が市場シェアの4割を占めています。

雪印メグミルクの概要

次に雪印メグミルクです。

雪印メグミルクは、バター、チーズ、マーガリンなどの乳製品のほか、牛乳やコーヒー牛乳などの飲料、また、飼料や種苗の製造販売を手がけるメーカーです。

セグメント別の売り上げは、牛乳、ヨーグルトなどの飲料・デザート類事業が半分近くを占めています。

バター、チーズなどの乳製品と合わせると、雪印メグミルクの売上高の9割近くと、雪印メグミルクも食品で稼ぐ会社です。

商品別の市場シェアですが、雪印メグミルクはバター、マーガリン、チーズ、スキムミルクといった乳製品でシェアNo1を獲得しています。

某コンビニの棚割で見る!両社の陣取り合戦

先ほど挙げた商品の市場シェアについて、実際のところどうなのか、某コンビニでフィールドワークをしました!

まずヨーグルトから。

ヨーグルトの棚は明治ホールディングスの圧勝。ブルガリアヨーグルトが強いです。

雪印メグミルクはデザート枠のコーヒーゼリーで、辛うじて一矢報いた形です。

次にチルド飲料。

こちらは激戦となっており、明治ホールディングスと雪印メグミルクで激しい陣取り合戦を繰り広げていますが、やや明治ホールディングスが優勢でしょうか。

牛乳についてはぱっと見、明治の勝ち!に見えました。

しかし、よくよく見てみると、実はセブンイレブンのプライベートブランドの製造元は雪印メグミルク。

ということで、牛乳は引き分けです。

最後に乳製品です。

こちらは逆に、雪印メグミルクの圧勝か・・・と、思いきや、こちらのプライベートブランドの製造元は明治。

ということで、乳製品も引き分けです。

会計クイズ(指標比較問題)

ではこれらの棚争いの結果も踏まえて、会計クイズです!

ここに折れ線グラフがあります。

1つの折れ線は明治ホールディングス、もう一つは雪印メグミルクの営業利益率の推移です。

どちらの色が明治ホールディングスの営業利益率でしょうか?

下にスクロールすると解答になります。

↓

↓

↓

↓

↓

↓

↓

↓

↓

では解答です!

正解は②番の赤い折れ線グラフが明治ホールディングスでした!!!

両社の営業利益率。実は9年前の2010年度は約3%と、ほぼ同じ値でした。

ただ、直近の2019年度は明治ホールディングスの営業利益率が8%、雪印メグミルクは3%と、両社に3倍近い差がついています。

9年前はほとんど同じだった営業利益率。

雪印メグミルクはほぼ横ばいで推移していますが、明治ホールディングスは2012年度以降に大きく改善しています。

どうして両社でこのような差がついてしまったのかを、この後、解説します。

明治ホールディングスの業績

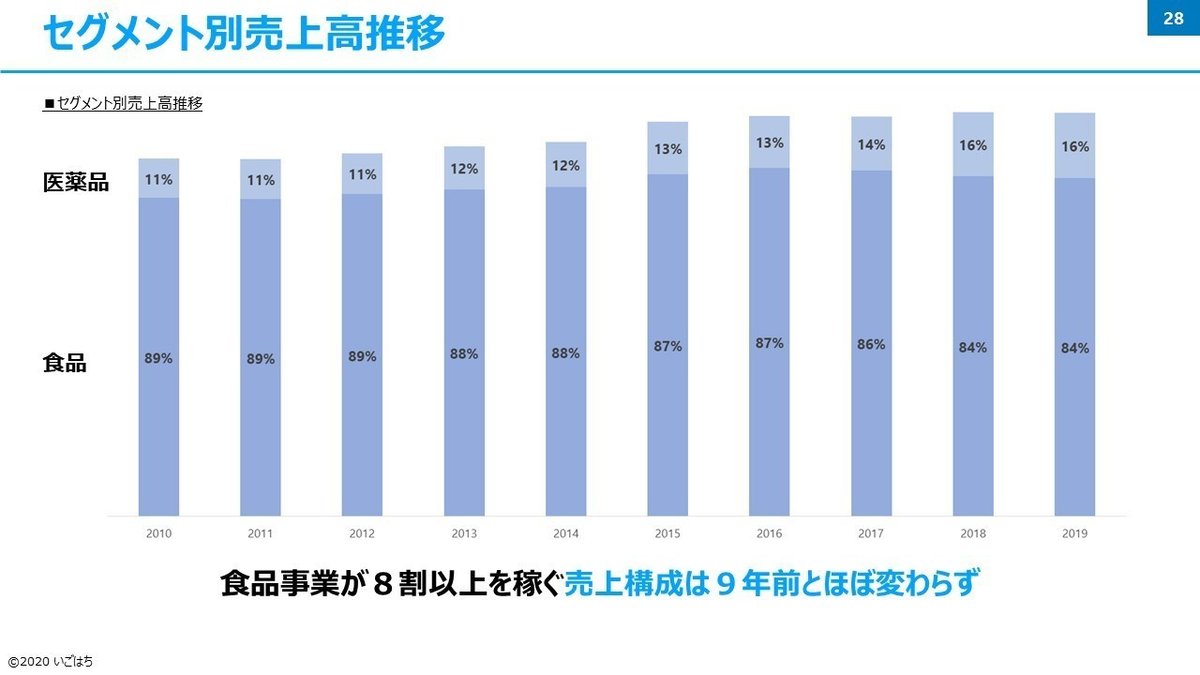

先ほどお伝えした通り、明治ホールディングスは売上の8割を食品事業が占めています。また利益も同様に、食品事業が8割を占めている構成です。

こちらのグラフはセグメント別売上高の推移ですが、食品事業が8割以上稼ぐと言う売上構成は、2010年度からほとんど変わっていません。

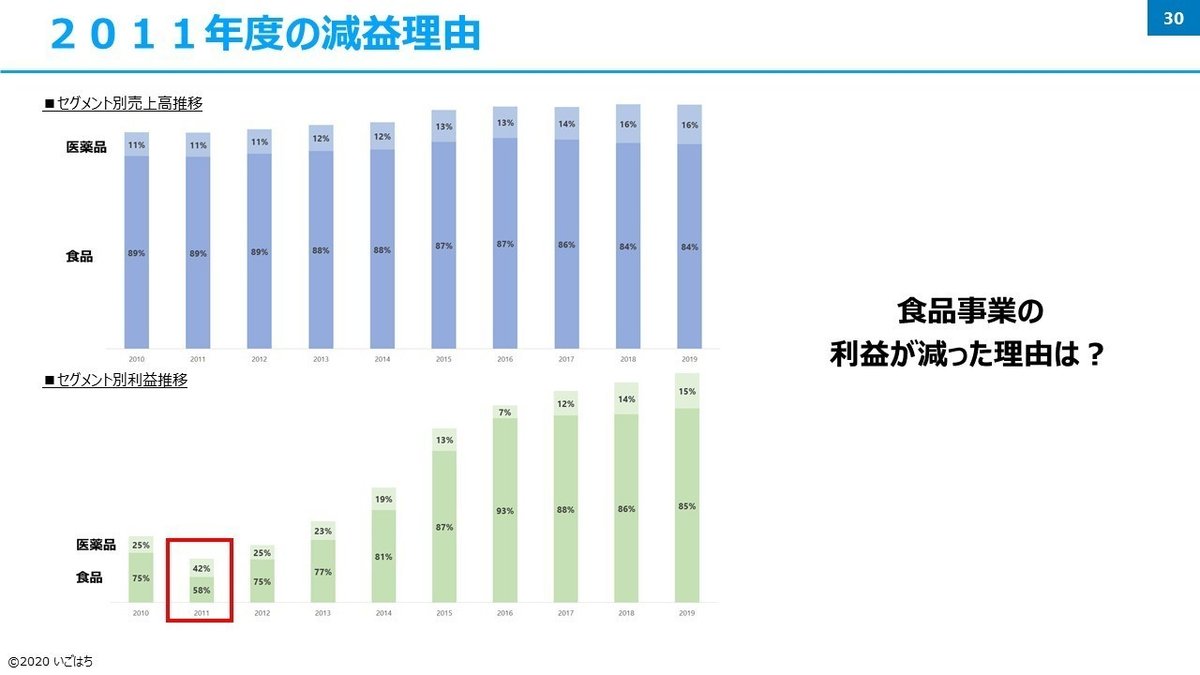

一方、セグメント別利益の推移。こちらは2011年度に食品事業の利益が大きく落ち込んだものの、2012年度以降は大きく伸びています。

まず、「2011年度に営業利益が落ち込んだ理由」から確認します。

「2011年」でピンと来た方もいらっしゃると思いますが、東日本大震災による影響が大きかったようです。東日本大震災による売り上げ減やプロダクトミックスの悪化、また原材料コスト増により、100億円近く営業利益が減少しました。

震災によるサプライチェーンの寸断や、計画停電による生産能力の低下により、おいしい牛乳やブルガリアヨーグルトなどの主力商品の売上が大きく落ち込んだのが響いたようです。

下期は持ち直したようですが、上期の売上が減ったところに原材料のコスト増も重なり、通期で食品事業の利益が前期比マイナス100億円と半減してしまいました。

このピンチを救ったのがヨーグルトです。

明治と言えばヨーグルト。

ブルガリアヨーグルトを始め、様々なヨーグルトの商品が発売されています。皆さんもこの中に食べたことのある商品があるのではないでしょうか。

冒頭でお伝えしたとおり、明治ホールディングスはヨーグルトでシェアNo1です!

そもそも「ヨーグルトとはなにか?」ですが、ヨーグルトは「牛などの乳に乳酸菌や酵母を入れて発酵させた食品」です。

国際食品規格では、サーモフィラス菌とブルガリア菌の2種類の乳酸菌を使うことが定められています。

ヨーグルトの特徴は決めるのは乳酸菌です。数千種類もの乳酸菌が見つかっており、どの乳酸菌を発酵に使うかによって、出来上がるヨーグルトの特徴が決まります。

明治では、60年以上も前から乳酸菌の研究開発を行っており、5000種類以上の菌株を保有していました。

そこで明治は、乳酸菌の働きの違いに着目することで、他の商品との差別化を行います。

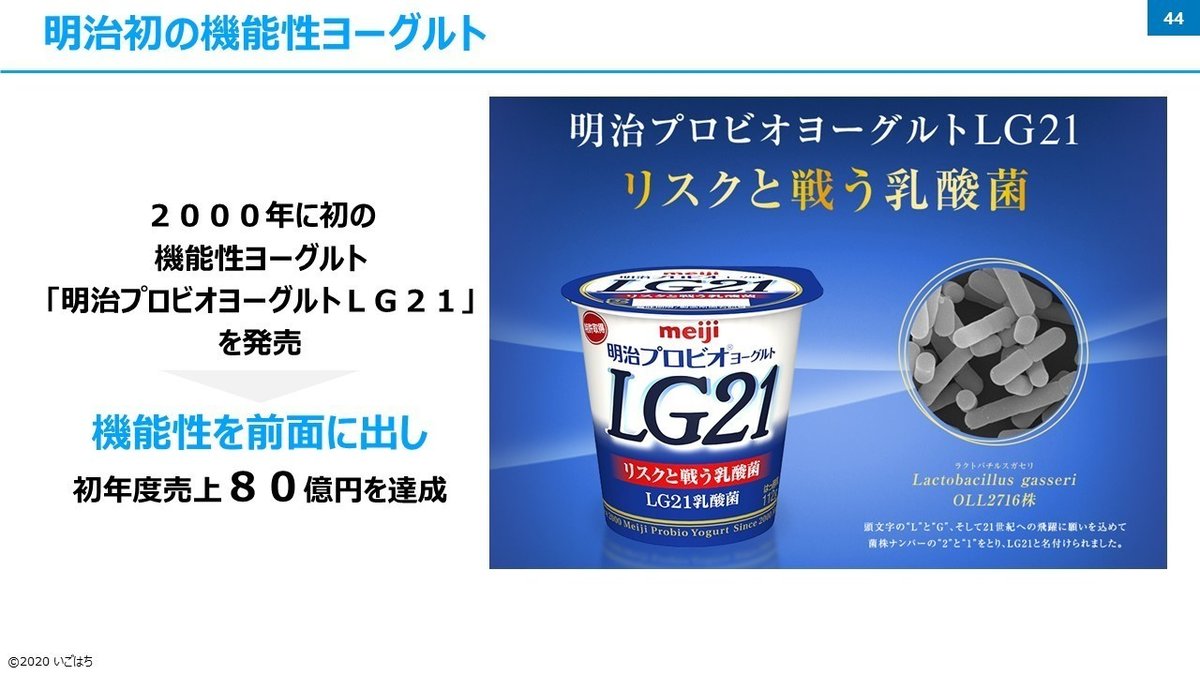

「生きて腸まで届き、健康に有益な菌」というプロバイオティクスの特徴を差別化要素とし、初のプロバイオティクス(機能性)ヨーグルト「明治プロビオヨーグルトLG21」を2000年に発売します。

このLG21、「リスクと戦う乳酸菌」というキャッチコピーが消費者に受け、初年度売上が80億円と言う大ヒット商品となります。

そして第2弾の機能性ヨーグルトとして2009年に発売されたのが、「明治ヨーグルトR-1」です。

このR-1、大きな期待を込めて発売されたものの、発売から2年間は全く売れず、明治にとって大きな課題となっていました。

ただ、機能性ヨーグルトという市場に可能性を感じていた明治は、幼稚園や小学校、スポーツイベントでR-1を配布するなど、地道なPR活動を続けました。

「強さ引き出す乳酸菌」というR-1の機能性をPRするため、「R-1を取り続けた小中学生のインフルエンザ感染率が下がった」というプレスリリースも行いました。

このブレスが効いたのか、2012年1月、「R-1がインフルエンザ予防に効果あり」とテレビ番組が取り上げます。それが消費者の目に止まり、R-1の需要が急増、爆発的なヒット商品になりました。

2015年には機能性ヨーグルト第3弾として、「明治ヨーグルトPA-3」を発売しています。

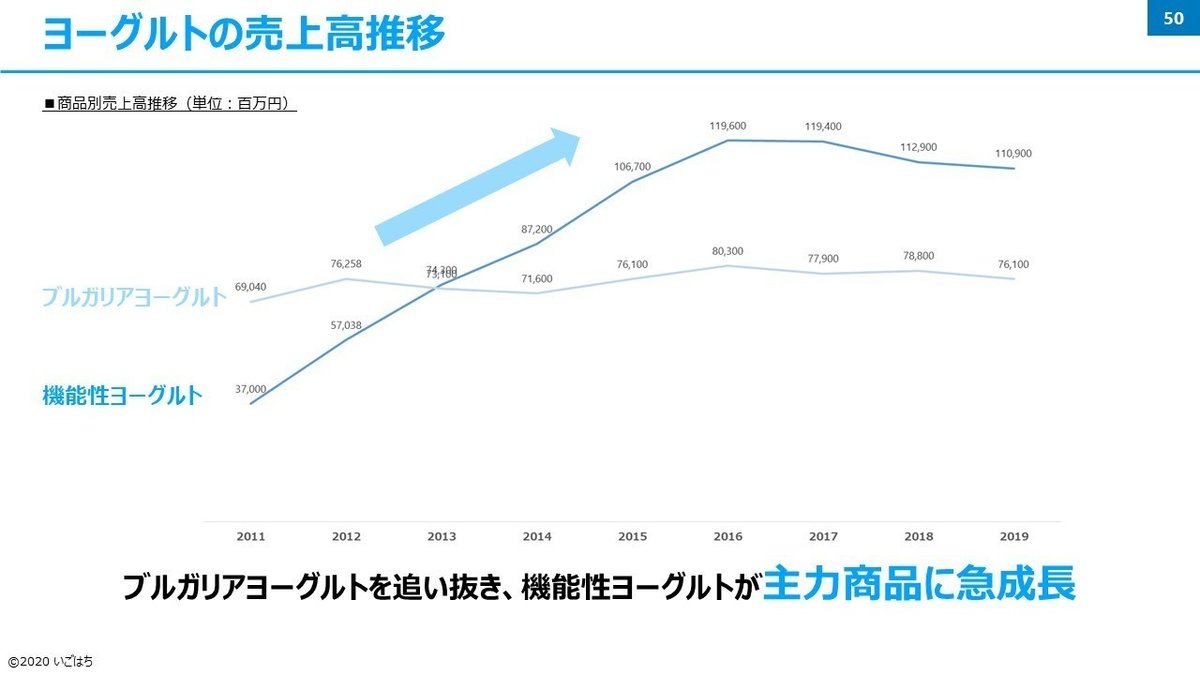

このようにして、機能性ヨーグルトの認知が広がり、機能性ヨーグルトという新たな市場が生まれたことで、明治の機能性ヨーグルトの売上も年々増加。2013年にはブルガリアヨーグルトを追い抜き、主力商品に成長します。

こちらのグラフは乳酸菌関連市場の規模の推移を表したグラフですが、機能性ヨーグルトが牽引する形で、右肩上がりで市場が拡大していっています。

明治のマーケティング戦略

「乳酸菌の機能性」に着目し、機能性ヨーグルトという新しい市場を開拓した明治ですが、機能性の他にも様々な戦略を駆使し、機能性ヨーグルトの売上を伸ばしています。

その1つが「色を使ったマーケティング戦略」です。

それまでヨーグルトのパッケージの色と言えば青や白が定番でした。

ところが明治の機能性ヨーグルトでは、青以外に赤や黄色と、従来ヨーグルトのパッケージに使われることのなかった色が採用されています。

寒色系が多いヨーグルト売り場で赤や黄色のパッケージは目立ちますし、それぞれの商品の特徴がぱっと理解できます。

また、青、赤、黄色が目立つ色を採用することで、離れた場所からでもどこに明治の機能性ヨーグルトが置いてあるのか、見つけてもらいやすいという効果も期待できます。

実際に、スーパーのヨーグルト売り場を見て来ました。

R-1が大量に置いてあり、離れた場所からでも赤の圧倒的な存在感がよく目立っていました。

次に「毎日飲み続けてもらうための戦略」です。

明治はヨーグルトや牛乳の宅配も手がけており、R-1も月額4千円で定期的に届けてくれます。

実はこのR-1、宅配専用商品と市販の商品でサイズが違うのをご存知でしょうか?

市販商品と比べ、宅配専用商品は若干小さめのサイズになっています。

明治の宅配を利用するユーザは高齢者が多いのですが、市販サイズではR-1を飲みきれずに残してしまうと言う課題がありました。そこで明治は、「無理なく毎日飲みきってもらえる」よう、サイズを少し小さくしました。

「健康のために毎日飲みきる」という健康習慣の定着化を図ることで、LTVを最大化するという戦略が、このサイズの違いには隠されています。

これらのマーケティング戦略が奏功し、2011年は売上高の3%に当たる370億円だった機能性ヨーグルトの売上について、2019年は売上高の9%の1100億円と、大きく成長させることに成功しました。

高単価の機能性ヨーグルトの売上が伸びたことにより、発酵デイリー事業の利益も大きく伸びていきました。

その結果、食品事業の利益も増え、利益率も2011年は1.2%まで落ち込んでいましたが、2019年は8.3%と大きく改善しました。

以上まとめると、明治は「乳酸菌」という自社の強みを活かし、「機能性ヨーグルト」という新たな切り口で、ヨーグルト市場を拡大させることに成功。売上増加、高単価な機能性ヨーグルトによるプロダクトミックスの改善により、9年間で営業利益率を3%⇒8%に伸ばすことに成功しました。

明治ホールディングスの次の儲かり商品

ただ、好調だった機能性ヨーグルトも、ここ数年の売上は減少傾向にあります。

そんな明治の、機能性ヨーグルトの次の儲かり商品は何でしょうか?

明治の次の儲かり商品、それはタンパク質です。

明治の「ザバスのミルクプロテイン」。こちらの商品を、コンビニなどで見かけたことがある方も多いのではないでしょうか。

つい数年前まで、コンビニにプロテインが売っているなんて考えられませんでしたが、今では、どのコンビニでもこのミルクプロテインを買うことができます。

実は明治、プロテインでもシェアNo1の会社です。

このザバスのミルクプロテイン、売り上げ134億円と市場シェアの半分弱を明治が押さえており、明治の儲かり商品になっています。

プロテインの売り上げ増加により、明治ホールディングスの栄養事業の利益について、2019年は前期比で122 %増と、他の事業と比べて利益を伸ばしています。

明治はTANPACTというブランドも手がけており、お菓子やアイス、冷凍食品にまでタンパク質を入れており、「タンパク習慣」を新たな健康習慣として根付かせようという狙いが見えます。

明治の今後のタンパク質ビジネスに期待です。

雪印メグミルクの業績

ここまで明治ホールディングスを見てきましたが、ここからは雪印メグミルクをみていきます。

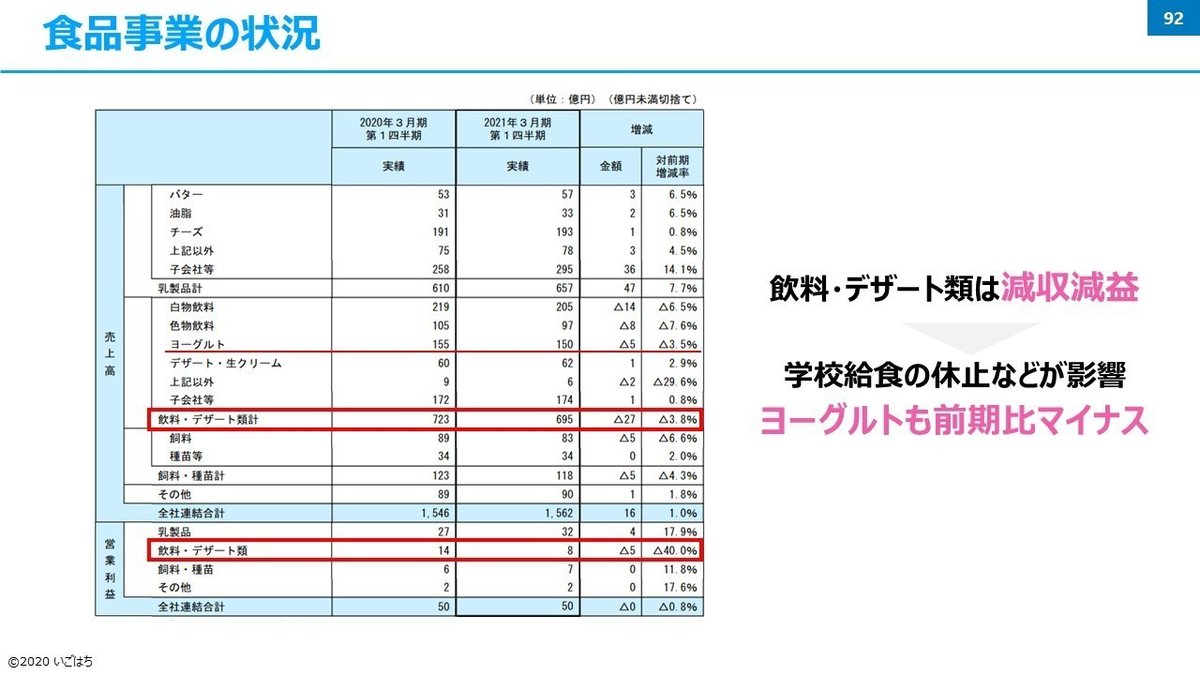

セグメント別の売上高は飲料・デザート類が約半分を占めていますが、利益で見ると乳製品で6割強を稼ぐ構成です。

セグメント別の売上高推移で見てみると、飲料・デザート類が約半分を占め、乳製品が4割近くを占める構成が続いています。

ただ、利益の方は乳製品が大半を稼いでおり、最も売上の多い飲料・デザート類の利益が占める割合は少なく、赤字の時期もあります。

売上の大半を占める飲料・デザート類の利益率が低い状態が続いているのが、雪印メグミルクの課題です。

なぜ飲料・デザート類の利益率が低い状態が続いているのか?

原材料価格の高騰など、様々な理由があると思いますが、理由の1つに「付加価値の高いヨーグルトの売上」があると思います。

こちらのグラフは2011年度を100%と置いた、明治ホールディングスと雪印メグミルクのヨーグルト売上高の成長率ですが、機能性ヨーグルトをヒットさせた明治HDの成長率に比べ、雪印メグミルクの成長率はそれを下回っています。

雪印メグミルクが機能性ヨーグルトを本格投入したのは2015年からです。

機能性表示食品制度の開始に合わせ、乳酸菌「ガセリ菌SP株」を配合したヨーグルトを戦略商品として訴求していきます。

機能性ヨーグルトの本格投入に時間がかかった理由としては、市場に本格投入するにあたり、生産能力の増強や供給体制を整えるのに時間を要したからのようです。

積極的なプロモーション活動と生産能力の強化が奏効し、雪印メグミルクもヨーグルトの売上高は増加していきます。

ただ、ヨーグルトの売上は伸びたものの、飲料・デザート類事業全体の利益率を大きく改善させるところまでには至らなかったようですね。

飲料・デザート類事業としては、約1%の利益率改善にとどまっています。

このように、雪印メグミルクも機能性ヨーグルトでヨーグルト全体の売上が伸び、利益改善につながってはいるものの、先行者利益で機能性ヨーグルトの売上を大きく伸ばした明治ホールディングスと比べると、営業利益率に大きな差がつく結果となりました。

Withコロナの両社の業績

最後に、Withコロナで両社の業績がどうなったのかを簡単に確認します。

まず明治ホールディングスです。

2020年4月~6月の業績は前年同期期比で減収増益でした。

ただ、ヨーグルト、機能性ヨーグルトについては好調で、発酵デイリー事業の前年同期比売上高はプラスとなりました。

特に機能性ヨーグルトの売上は、前年同期比で2割近く増加したようです。免疫力を高められる商品として注目され、需要が増えたようですね。

機能性ヨーグルトの売上高は2016年度をピークに減少傾向にあるため、Withコロナで再び増加基調に転じることができるか、今後の動向に注目です。

次に雪印メグミルクです。

雪印メグミルクの2020年4月~6月の業績は前年同期比で増収減益でした。

こちらは、飲料・デザート類が減収減益となりました。コロナによって学校給食が中止になったことなどが影響したようです。

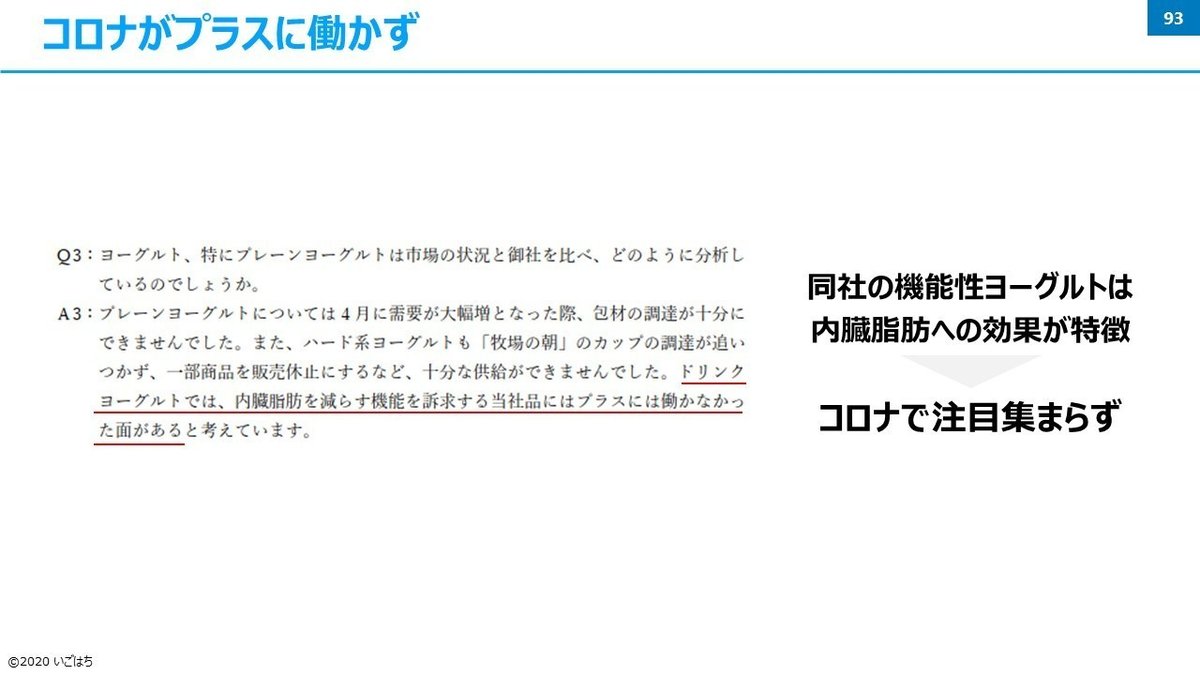

明治では好調だったヨーグルトも、雪印メグミルクは前年同期比でマイナスでした。

雪印メグミルクの機能性ヨーグルトは内臓脂肪を減らす機能が特徴のため、コロナで注目が集まらなかったようですね。

明治の機能性ヨーグルトと比べると、雪印メグミルクの機能性ヨーグルトは店頭での存在感もまだまだですが、今後、どのように巻き返しを図るか注目ですね!

おわりに

今回は「機能性ヨーグルト」に着目して、明治ホールディングスと雪印メグミルクを掘り下げてみましたが、いかがだったでしょうか?

「乳酸菌」という強みを活かし、切り口を変えて訴求することで「機能性ヨーグルト」というヨーグルトの新しい市場を生み出し、業績向上につなげていった明治ホールディングス。

機能性ヨーグルトを世の中に定着させるためのマーケティング戦略も、調べていてとても勉強になりました。

今後、「タンパク質」でどんな打ち手を打ってくるのか、雪印メグミルクは強みであるチーズなどの「乳製品」で業績拡大を狙っていくのか?

今後の両社の動きに注目です!!!

この記事が参加している募集

いつも支えてくれている嫁と息子に、感謝の気持ちとして美味しいお菓子を買ってあげたいと思います^^