株式投資の「売り方」:売りの4つの条件(無料記事)

株式投資で利益を得るには「安く買って」「高く売る」。

これが基本ですね。

新高値投資マガジンでは「新高値投資」における「買いの手法」は明確なロジックを持ってお伝えしてきました。そして、条件が揃った買いポイントから高確率で株価上昇が実現してきました。

しかし、「売り」について明確なロジックを持って説明できていたわけではなく、含み益は水の泡となって消えてしまうこともよくあります。

記事タイトルにある通り、本記事は無料となっています。「売り方」について学びを深める一助になれば幸いです。

多くの株式投資家にとって「買い」よりも「売り」が難しく感じるのではないでしょうか。

既に持っているポジションに対するバイアスがかかりやすくなり感情的になりがちなこと、「適切な買い」よりも「適切な売り」の経験が少ない。この2点が主な理由と思われます。

売りに関しては、「狼狽売り」や「投げ売り」など論理的ではない感情的な売りも多いのではないでしょうか。

一方で、「買値から2倍になったから売り」などは一見ルールがあるように思えますが、その価格で買った投資家の勝手な考えであり、「2倍になったから売った」後でさらなる上昇を、指を咥えて眺めることになることもあります。

株式投資において、苛々が募り、ストレスを感じることがないでしょうか。

その理由は、「自分が何をやっているかわからなくなっているから」。

決算は良かったのに、株価が下がっている。

マーケット全体が不穏な感じで、金利も上がっている。しかし、保有銘柄の決算は問題ない。どうすべきなのか。

株価上がりすぎじゃないか。どこで手仕舞うべきか。

短期投資と思っていたが、思わぬドローダウンに。長期投資に切り替えて様子を見るか否か。

株式投資では「買った後」に様々な状況変化が訪れ、それが株価に反映されていく。

しかし、「買った時」に「どういう条件になったら売る」かのシナリオをいくつかプランニングしておけば、そのシナリオが発生したら売れば良いわけで、含み益が含み損に転落してしまうことも防げるだろう。

この「売りのシナリオ」を多くの投資家は持っていない。

「決算が悪かったら売り」。

しかし、これだけではシナリオとしては大雑把すぎて、高いボラティリティに耐え切ることはできないのではないでしょうか。

今回は主にチャートから、「どういうシナリオになったら売りか」という売りのパターンを紹介します。

制作にあたり、この本を大いに引用させていただきました。本書は売りに限らずチャートの見方について、かなりわかりやすく解説しているので、チャートに対して苦手意識のある方にこそオススメです。

これ1冊を繰り返し読めばOK。

私自身も、株式投資を始めた頃はチャートの読み方を全然知らず、ひたすらバリュエーションを自分なりにいじくり回して「この銘柄は安いな!買おう。そして適正価格や2倍になったら売ろう」というやり方をしていました。

このやり方で勝ったこともありますが、このバリュエーションの適正価格を待つバリュー投資の手法では、時間軸が読めないので、買った後しばらく何も起きない。ということもよくありました。

投資を始めて3年目くらいにグロース株特化になり、新高値投資を身に付けてからは、パフォーマンスは劇的に改善しました。

特に、買ってからすぐに利が乗りやすくなった。買いの勝率は上がったと言える。しかし、「売りの勝率」はまちまちで、含み益が含み損に転落する経験もしました。

ポジティブに捉えると「売り」をマスターすれば、さらにパフォーマンスが改善する。

「買い」よりも心理的バイアスもあるため難しいですが、学んだことをこの記事に込めて、自分で何度も再読する用としてもまとめておきます。

前提条件:投資期間と対象銘柄の時間軸の整理

売りの細かい条件の話をする前に、まずは投資の時間軸の整理から。

短期(デイトレ〜1週間以内)

中期(2週間〜3ヶ月程度)

長期(3ヶ月以上)

この3つに時間軸は分けられるが、短期の場合は日足より分足で見た方が良いとかあるだろう。私はデイトレはあまりやらないので、基本的には中期長期に対する考え方を紹介します。

そしてもう一つ重要なのは「対象銘柄の時間軸」の整理だ。ここではIPOからの期間で話すと

デビューしたて(数ヶ月以内)

第1ベース期間(数ヶ月〜2年以内)

第2ベース期間(2年〜5年以内)

第3ベース期間(5年以上)

なぜIPOからの時間軸を取り上げたかというと、IPO後も上がり続ける銘柄はIPOから3年以内にかなり上がることがあるから。

一方で、IPOから5年以上経つ銘柄は右肩上がりのチャートでも上昇力が弱まっている場合もある。右肩下がりのチャートの場合は、よほどの業績の改善がない限りは復活はない。

「相場が若い」という言い方をする場合があるが、言い換えると「IPOしたて」の銘柄は相場が若いと言える。

IPOしたばかりの銘柄が綺麗に右肩上がりで上げている時、それはまだ相場が若いといえ、「第1ベース期間形成後の時期」と言える。右肩上がりのチャートでかつ業績も良ければ、右上にさらに第2ベース期間が形成されていく。

なぜIPO後のベース期間の回数が重要か?ZMの事例

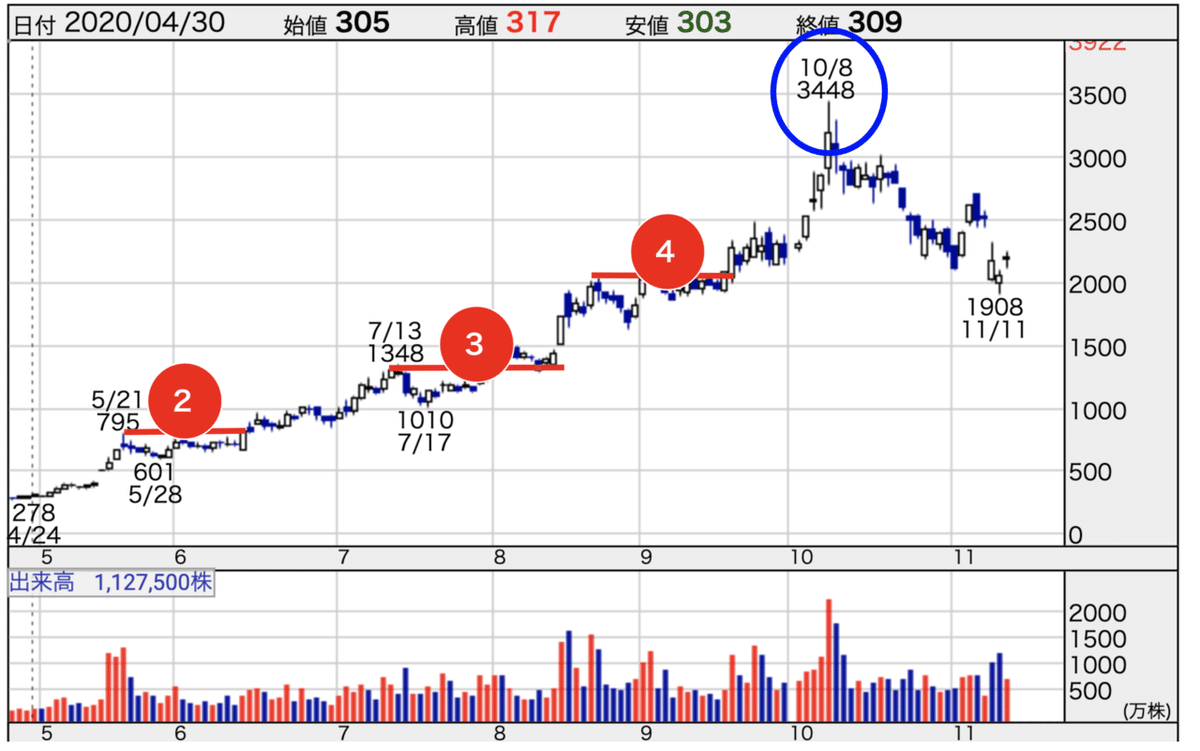

このベース期間が何度も形成され、4,5回目の形成となってくると、それまで急速に上げてきていた場合は、力尽きてくる。ZMのチャートを見ると

赤い丸がベース期間形成の回数。1回目のベースには時間がかかり、2,3回目は比較的短期間だった。2020年10月の最高値を取った後は、しばらく停滞しており、4回目のベース期間を形成するのはまた1年以上かかると思われる。

ZMの場合、2019年4月IPOであり、1回目のベース期間形成後のinは「相場が若い」時期と言える。コロナ銘柄という後押しもあり、強烈な決算を積み重ね、どんどん株価も上げていく。2,3買いのベース期間形成は短期間だった。

そして、10月の最高値後は強烈に下げていったが、3回目のベースラインの300ドルが一応支持線として機能している印象は受ける。2020年10月に588ドルを取ったZMが2021年5月には273ドルまで、半値以下に下げるとは流石に思わなかったが、下髭が出ており、その辺りをボトムと見なすのが賢明であろう。

最も最適な売りは青丸で囲んだ激しい上髭の日。これはZM2Q決算翌日に+40%上昇した週である。10月までは上昇が続くが、この強烈な上髭はここで手仕舞った方が(上髭のできれば上の方で)賢明と思われる。最高値の週にも上髭が出ているので、そこで売る。というパターンもありだ。

こうして過去のチャートは客観的に分析できるものの、チャートの進行中はどこがピークなのかわからない。現に私は2020年のPF最大比率の銘柄がZMであり、今もまだ少し持っているが、売れずにズルズルと年末まで持ってしまっていた。

「決算は一度も失敗していないから」という理由でアホールドしていると、強烈なドローダウンを喰らってしまったわけだ。

ZMのトレードは時間軸的には2020年3月に第1ベース期間形成時に100ドル程度で買い、2020年9月に2Q決算後に400ドル程度で売れれば、半年で4倍リターンということになる。

話を抽象化して戻すと「IPO後の初回ベース期間で乗って、3,4回目のベース期間で抜ける」のが時間軸とリターンでの効率が最も良いのだ。

なので「ベース期間を数えること」が重要である。という話になる。

その銘柄の何回目のベース期間にいるか。で見込める投資リターンも変わってくる。ZMのベース期間1回目と4回目では、見込めるリターンも違うはず。

それでは、具体的な売りの条件について見ていく。

1.上昇相場後の長い上髭(+大陰線)で売り:BASE、マネックス、チェンジ

これはBASEの2020年5〜11月のチャートを拡大したもの。5/15の決算でコロナバブルの予兆を感じさせ、2019年10月のIPO後の第1ベース期間完了。その後短期でガンガン上げていき、10/8に「眺めの上髭」が出現。これをピークに暴落。

週足はこんな感じ。2ヶ月で半値以下という恐ろしいドローダウン。

長い上髭に対する考え方は2つで、「上昇が続いた後の出現は、一旦トレンド転換」であるここと、BASEのように強烈な上昇相場が続いた後の出現は、そこがピークになる確率が高い。と言えます。

上髭=売り圧力が買い圧力より優勢、であることを示すので、「上値はこの辺ですよ」というサインとなります。

ちなみに私の思い出でいうと、1のベース期間形成後に取得し、コロナショック後ということもあり早めに手仕舞おうと思い「1.5倍」で利確してしまいました。10月の上髭まで、全然持てなかった。その時期は「上髭出現まで持とう」という知識すらなく、「早めに確実な利益」を取る。ということが主眼でした。

こちらはマネックスの2020年11月〜2021年5月チャート。子会社にコインチェックがあるため、暗号通貨の相場上昇に連動して上昇。

特に1月下旬の決算後から2月中旬までの上昇ペースは急激でした。2/18に大きな上髭陰線が出ており、ここがピークでした。

その後CoinbaseのIPO当日にBTC700万円をつけたこともあり、2/18の高値をチャレンジしますが、撃沈。その後弱々しく下落していきます。

私は12月中に買いましたが、2/18のピークでは売れず、4/14の2つ目の天井でも売れず、結局25日移動平均線割れと75日移動平均線付近での利確となりました。

4ヶ月で2.3倍程度は取れたのですが、反省点としては「CoinbaseのIPOがイベントで、その辺が手仕舞いかな」と思っていたのに、欲が出てしまい、IPOで売れなかったこと。当初は「CoinbaseのIPOで手仕舞い」と考えていたのに、ずるずると持ってしまい、暗号通貨市場の下げと連動して下がったところでの売りとなりました。

Coinbase IPOのイベントで回復したとはいえ「長い上髭陰線」は強烈な売りサインなんだなと、ホルダーとして体験できたことは良い経験です。

これはチェンジの2020年5月〜2021年1月のチャート。急激な上昇ペースで上げ、9/28に1日で24%という大陰線でドローダウンします。特に何がニュースがあったわけではないですが、出来高が相当増加していますね。

チャートを長く取ると見づらくなるので取りませんでしたが、2021年2月以降も右肩下がりで、24%のドローダウンとはいえ、この大陰線ないしは翌日に逃げるのが、中期的に見て正解だったといえます。

特に数ヶ月にもわたり新高値更新が続きガンガン株価が伸び続けた場合、株価振り子理論で言うと明らかに高くなりすぎているので、上髭大陰線からの下落は強烈なドローダウンとなります。

株価が上がりすぎた副作用みたいなものであり、「上髭で逃げろ」は全ての相場に通ずるようですが、特に上昇相場終盤のグロース株投資の売却戦略として、最も抑えておきたいベーシックな戦略と言えます。

ベーシックだけど、強烈に機能してそう。好決算だから大丈夫。とか、良いニュースが出たから。という材料を上回る強さがあると思います。なぜなら、そういった材料は既に織り込まれて上げている可能性があり、材料で利確優勢になり需給悪化することがあるだろうから。

そして、急騰を短期間で取れると言う意味でも、強烈でシンプルな戦略と言えます。急騰銘柄は愛着も出てしまい、ついつい長く持ってしまいがち。

2.クライマックストップ3つの条件

右肩上がりのチャートでは、いつの日か必ず出現するのがクライマックストップ。短期的に永遠に上がり続ける株はありません。

一旦ピークをつけた後は二度とその水準に戻ってこないか、戻ってくるにしても数年かかるケースもあるでしょう。

先ほどの「上髭」は割とあらゆるチャートに適用できるシグナルですが、クライマックストップはもう少し踏み込んだ話になります。クライマックストップの解説は、しつこいですがバイブルであるオニール様より引用します。

グロース投資家ならバイブルにすべき一冊です。

クライマックストップについて、本書の話をもとに簡単に言い換えると

前提期間:適切なベースからブレイクアウトしたピボットポイントから、株価が何ヶ月もかけて大きく上昇後に発生

→言い換えると、1ヶ月の短期の動きではなく、上昇が始まって数ヶ月後の動きであり、中期的な視点

この期間の前提をベースに

☆クライマックストップ3つのシグナル

1.1日の上昇幅が最大

2.1日の出来高が最大

3.窓を開けて寄り付く

そんなところがわかりやすいシグナルか。これに加えて上述の「上髭陰線」もシグナルと言える。

3つのシグナルは「クライマックス」と名付けられるだけあり、 卑猥な喩えで恐縮ですが、「イ、イクー!!!」と最後の力を振り絞った感のある上昇であることが多いようです。

オニールにはもっと細かい条件が書かれていますが、全て覚え切ることは難しいので、シンプルにこの3つのシグナルを抑えれば良いかと思います。

3.移動平均線割れ(25日/50日/75日/200日)

ベーシックな話ではありますが、保守的な順番に短期移動平均線を割ったら利確。というのがありますね。

言い換えると、短期の移動平均線を割ることはよくある話なので、短期トレーダーならそれをシグナルに売り。でも良さそうですが、中長期投資家がそれをシグナルに売買を繰り返すと、忙しいです。

ですが、意味合いとして「200日移動平均線割れ」はかなり重い意味を持ちます。長い間、上昇トレンドが続いていたのに、本格的に下落トレンドに入る可能性が高まる。向きが下向きだともう最悪です。株価が伸びてきた銘柄のチャートであれば、200日移動平均線は大抵上向き。

一方で、大きな節目となるので、反発を期待して買いを入れるプレイもあり。なので、200日移動平均線近辺で揉み合った後に反発が見られたらinする。というのが買いの場合は安全。

売りとしては、日足で下値が200日移動平均線を割ったらというよりかは、週足で終値割ったら売り。くらいが賢明な気がします。下値で強烈な買いが入り、結局週足は長い下髭で終わる。というパターンもありそうです。

同様に、支持線割れ。も売り時としては機能しそうですが、支持線や200日移動平均線は最後の砦感がある気がします。

4.おまけ:こんなチャート条件もあり

ちなみにこの記事を書いている際に、YouTuberのかぶかつさんがこちらの動画の中で売りのチャートについての解説があったので、引用させていただきます。

かぶかつさんは日本株投資家でマザーズ銘柄を多数扱うので、マザーズ投資家なら見ておくと有益なチャンネルなのでオススメです。

③は上髭陰線のパターン。

①は動画では「ギャップアップで十字線で終わるパターン」と紹介されていますが、これは高値圏で出るとクライマックストップでいうと窓を開けた上昇です。

やはりZMのこの2020/9/1は「上昇後1日の出来高最大」や「窓開けで上昇」に加え「ギャップアップで十字線」と、クライマックストップの売りの条件が揃っていました。10月にピークをつけるわけですが、そこまで持たずとも、ここは買い時ではなく売り時だった。ということです。

現実的な利確戦略としては、ホルダーだったらこの9/1の窓開けで半分利確し、残りはまた上髭でてきたら売り。というのが無難な戦略か。

当時の私はオニールの本を読んでいましたが、ホルダーとしてZMのような激しい上昇相場の経験がなかったので「どこがクライマックストップだったか」を見極めることができず、ただただ喜んでいましたw

10〜11月になって「ZMのクライマックストップはいつなんだろう」と考えていたのですが、今振り返ると9月だった。という。一生懸命考えていた頃には遅かったw 現に11月のワクチンショックでZMの相場は死亡していきました。9月以降にZMに乗った人は損切りや含み損の確率が高いチャートです。

②は三羽ガラスと呼ばれるパターン。これは高値や持ち合いの後に出ると更なる下落の可能性があると言われます。紛らわしいですが、しっかりと陰線になっている点がポイントで、コマ(始値と終値がほぼ同じ)の場合はそこが転換点となる場合もあるので、「陰線かコマか」はよく見極めたい。

④は陰のはらみ線で、これが天井付近で出ると、そこがピークになる精度高いと感じます。

まとめと告知

以上、売りの条件について簡単にまとめました。

もっと細かい売りシグナルはたくさんあるので、「こういうシグナルも有用ですよ」とかあれば、ぜひTwitterなどで記事シェア+コメントでツッコんでみてください。

売り条件をシンプルにまとめると

・上昇相場での長い上髭出現

・クライマックストップ3つの条件(1日の上昇幅/出来高が最大 or窓を開けて寄り付く)

・移動平均線(短期が保守的)割れ、200日移動平均線と支持線が最後の砦

・高値圏での三羽ガラスや陰のはらみ線

そんなところ。

これは言うは易し、行うは難しで、いざポジションを持ってる銘柄の売りを考え、実行するのは難しいです。

今日の事例だと私はBASE、マネックス、ZMはホルダーとして体感(BASEは上昇相場初期で抜けてしまっている)しました。チェンジや最近だとプレミアアンチエイジングの上昇相場には乗れていません。

上昇相場に乗り、クライマックストップ付近での利確ができたのか。できずにズルズル持ってしまったことで(私でいうとマネックスとZM)含み益を減らしてしまった。という経験をすると、今回の記事の「売り時」について、より実感が湧きやすくなるかと思います。

なので私は、しつこく同じ銘柄のチャートを掲載して解説するのです。

売りの改善が、大きな利益増加につながります。

普段はこのような記事は新高値投資マガジンで販売していますが、今回はたまには無料記事にして、マガジンの宣伝にしようということで、無料記事としました。

マガジンの詳細は下記にありますが、格納するコーナーは3つに分かれます。

・週間市場決算(毎週土曜更新):その週の市場や決算の動きと、新高値を取った銘柄の決算やチャート解説。「この銘柄来週新高値取れるかも」という予想もたまに

・国内ハイテク株IPO分析速報(不定期):これはウメキワークスに配信しているものを新高値マガジンにも配信。IPO承認日に速報を出すことが多い。公募価格など条件確定後に追記することも

・その他:IPOセカンダリー検証(3-4ヶ月に1記事程度)や、その他抽象的な投資手法についてチャートを交えて具体化した解説など。新高値銘柄が増えると、新高値を取った銘柄の3,4ヶ月後の値動きの検証記事も出します(2020年は何度か出しました)

・本来メインの価値は新高値を取った銘柄を細かく追跡する「新高値スプレッドシート」の共有に重きを置いています。このシートは米国主力銘柄の時系列決算推移や(下記にZMの事例)、毎月月初更新で日米ハイテク株時価総額推移などのデータがあります

私のマガジンではニュース解説や個別銘柄の決算の細かい分析はあまりしません。あくまで株式投資で利益を出すことを目的としています。

そのためには、株式市場の構造分析や勝ちパターンの再現性の構築に時間を割いています。本記事も「売りパターン」を身につけることで、読者の含み益が吹っ飛ばない一助になることを目的として執筆しました。

ご興味ある方は下記をご覧の上、ご購読をご検討いただけますと幸いです。

もう一度、売りについて学習する際のおすすめ本をご紹介。何度も読み込みましょう。

「売りについて」おすすめできる書籍があれば、ぜひ教えてください。これは良い!と思った場合、追記させていただきます。

ありがとうございます!サポートは希少なのでとても嬉しいです^^