【中小企業経営者向け】融資は商品選びが9割!! 実はこんなにある融資の種類

中小企業経営者のあなたは融資について

よく知っているようで

ちゃんと説明してよ!

と言われると。。。。。

実は、銀行の提案をそのまま。。。。

といった社長が多いのではないでしょうか

そんなあなたのために融資の種類についてまとめてみます

資金の使い道

資金使途といいますが

何に使うねん!

ということです

大別すると2種類しかないのですが

設備資金と運転資金です

設備資金

機械設備、事務所、店舗の費用、社用車などの

購入費用の目的資金です

特徴は

・金額が大きく

・耐用年数も長いので返済期間が長い

目的外利用はタブーです

実際に購入したのか?チェックされることもあります

運転資金

設備資金以外の目的資金です

基本は在庫、外注費、仕入の立替えなどですが

ボーナスの支払いや赤字補填など

オールマイティ―です

使い勝手が良い反面

金融機関にとっては

企業のことをよくしらないと

融資するのが実は難しい

ですので

保証協会付けがほとんどです

特徴は、

・設備資金と比べて少額

・返済期間が短い

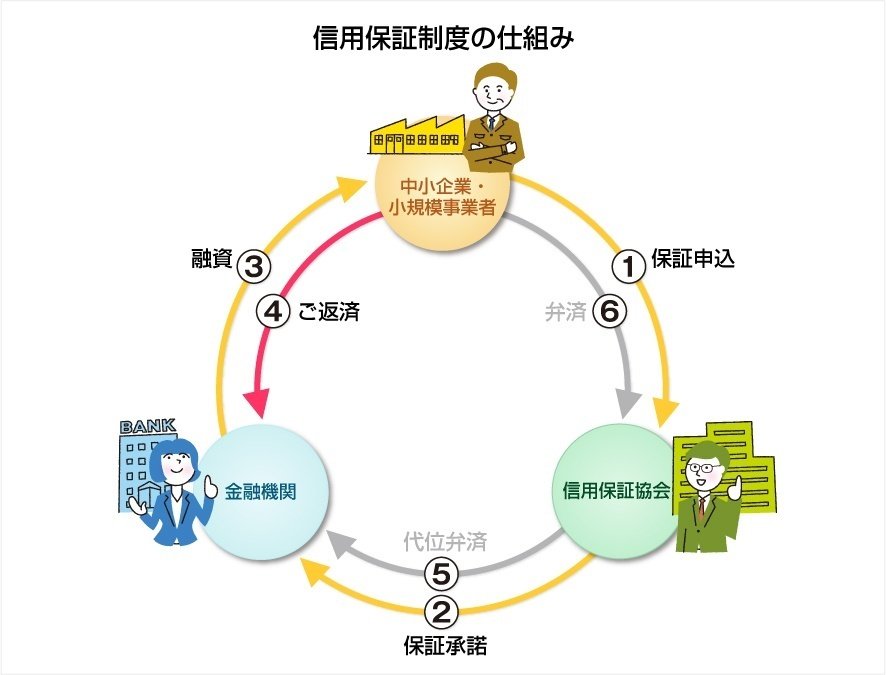

保証協会のありなし

保証協会に保証人になってもらっている融資を

保証協会付融資(マル保融資)をいいます

保証協会をつけていない融資はプロパー融資という

保証協会付きは、

金利とは別に

保証料を払わないといけない

また、公的な制度でもあり

融資枠の上限があるので

コスト面や万が一の融資枠を残しておく

といった理由でも

プロパーで融資を受けられる会社は

有利です

融資の期間

融資を受けてから返済を終えるまでの期間

設備資金 設備に耐用年数に合わせて長い(10年~15年くらい)

運転資金 設備資金と比べて短い(5年が多い)

融資商品

①証書貸付

もっとも一般的は商品

「金銭消費貸借契約書」に、

金額、期間、返済方法などが書いてある

②手形割引

手形を担保に融資を受ける商品

手形の決済日に返済

③手形貸付

(銀行が受取人の)借入用の手形を差し入れて融資を受け

短期間(1年以内)の返済期間の融資を受ける際に利用

短期転がし融資

といって

運転資金に利用するのは理想的

信用金庫は消極的かな

④当座貸越

あらかじめ融資枠(極度額)を設定する

設定範囲内であれば、

いつ借りても返しても自由

※当座預金がなくても利用できる

審査の難易度

手形割引 > 手形貸付 > 証書貸付 > 当座貸越

当座貸越は借りっぱなし

にできるので

やっぱり

一定の信用力がもとめられる

融資商品の選び方

設備資金は、

基本的には証書貸付で

可能な限り返済期間が短いものがよい

毎月の返済が少ないのが理由です

運転資金は、

理想は毎月の返済が無い商品が理想

具体的には

当座貸越、手形貸付を選択できれば

赤字の理由以外では

資金繰りの心配は無くなります。

当座貸越はハードルが高いので

手形貸付が落としどころでしょう。

長くなるので、

次回以降で、

運転資金の考え方や

なぜ、手形貸付がよいのか

について解説しますね。

ではでは。

いいなと思ったら応援しよう!