決算発表の読み解き方

決算発表の時期になりました。

決算発表は、上場企業における情報開示制度の一つです。

上場会社は、承認された決算案を公の場で発表しなければなりません。

いわゆる決算短信の開示です。

この決算短信は、会社法で定められた制度ではなく、上場している取引所により求められています。

東京証券取引所(東証)は、決算短信の開示を「決算期末から45日以内」に実施するように企業に求めています。

いわゆる45日ルールです。

この決算発表とは別に定時株主総会が行われます。

定時株主総会は、会社法296条1項を根拠として、毎事業年度の終了後に年に一回必ず開催されます。

そして会社決算後三か月以内に開催すべきとされています。つまり、3月決算企業であれば、6月までに開催することになります。

この株主総会では、

①取締役などの選任・解任に関する事項(329条1項・339条1項)。

②会社の基礎的な変更に関する事項

③株主の経済的利益にとって重要な事項

④取締役の報酬の決定

などが行われます。

株主総会に先立って行われる決算発表は何かを決めるものではありません。今年度の決算について、速報値として、今期の決算発表する会です。

決算発表は、上場企業では四半期ごとに行われますので、つまり3か月に一回は行われています。中でも、株主総会とも繋がり、昨年度の業績を発表する年度末決算の発表は、重要視されるイベントの一つです。

決算発表で公表される情報は、速報値ではありますが、ある程度確実性が高い情報です。

というのも、その後行われる公認会計士の監査を経た財務諸表と大きく相違する結果を出すことは、『企業の評判を落とす』ことになりかねませんので、ほぼ確定値とみてよいでしょう。監査を経ていない、ということに注意をしながら、みる必要はありますが。

さて、この決算発表、どこに着目すればよいのでしょうか?

主に3つあると思います。

①昨年度の業績(目標としていた数値を達成できたのか)

②今年度以降の事業計画(今年度の業績を踏まえてどのような事業計画を考えているのか。来年度の予想業績は?企業によっては中期経営計画を発表しているケースもあるので、発表されていれば合わせてチェックする)

③株価(市場)の反応(この決算発表を受けて市場はどのように反応しているのか?)

の3つです。

①昨年度の業績、つまり目標としていた数値を達成できていたかどうかは非常に重要です。計画通りに行かないければその要因があるはずで、それをよく見ておく必要があります。

ただし!

コロナ禍で、予想通り事業を行えたという企業はそれほど多くないでしょうから、ここは注意してみてみる必要があるでしょう。

財務諸表分析の初心者であれば、以下の数値をみておけばよいのではないかと思います。

売上高(収益)、利益(営業利益、当期純利益等)の増減、営業活動キャッシュフローの増減(利益が増えていても営業キャッシュ、つまり収入が増えていないこともある!)、投資活動キャッシュフローの増減(コロナ禍で新規の投資を抑制しているか否か。攻めの姿勢か、守りの姿勢かが分かる)、財務活動キャッシュフローの増減(資金調達戦略は?)、有利子負債(借入金)等の推移

といったところでしょうか。

財務的に危ない企業であれば、合わせて負債比率、当座、流動比率、現金及び現金同等物の推移などの安全性に関する指標もチェックしておくとよいでしょう。

企業の業種によってもキャッシュフローの動きは変わってきていますので、営業キャッシュフローと利益とに大きな乖離があった場合に問題とすべきケースとそうでないケースがあります。具体的には金融業などでは、実際の利益と収入の発生に乖離が生じるケースが多いので、この点注意してみる必要があります。

ただ、時間的に全ての指標をみるのは時間がないでしょうから。見れる範囲で見る、というところに徹するのも大切です。

難しい!と感じている人は、とりあえず、

売上(収益)、利益、純資産(資本)の3つだけでもチェックするとよい、といつもお伝えしています。

つまり、全体の稼ぎがどれぐらいか、その結果としてどのぐらいの儲けが発生しているのか、そして純資産(資本)から健全性は担保されているのか、という3つのポイントですね。

資本がどの程度あれば、安心かはなかなか言い切れませんが、急激な勢いで低下している場合(業績不振などで損失が出て、資本額が減少している場合)は注意が必要です。

適正な資本水準は企業によって異なりますので、重要なのは変化(減少幅)であって割合ではない、でしょう。

②今年度以降の事業計画はどこをみればよいでしょうか。

事業計画は基本的に投資家を含めた外部の利害関係者に向けてバラ色の絵図を書くのが普通ですから、そこを常に割り引いて読む必要があります。

ただ、事業計画、つまり来年度の予想業績と大きく乖離することはなるべく避けたいと企業としても思いますので、ある程度現実的な数値を出してきます。

ちなみにこの予想業績は、昨年度においてはコロナ禍においては発表しない、もしくは大幅に遅れて発表した企業が多かったです。

それだけ昨年度は不確実、読めない状況だったということです。

事業計画を読めば、企業が今後どのような事業戦略を練って動こうとしているのか分かります。

前年度の業績結果を踏まえて、この事業計画にどの程度現実性があるのか?

ということを読み解く必要があります。

ここはまだ起こっていない未来ですので、予想の範疇を超えることは出来ません。

ただし、前年度以前の事業計画がどの程度達成されてきたか、などを見ればおおよそその信頼度も分かるのではないでしょうか?

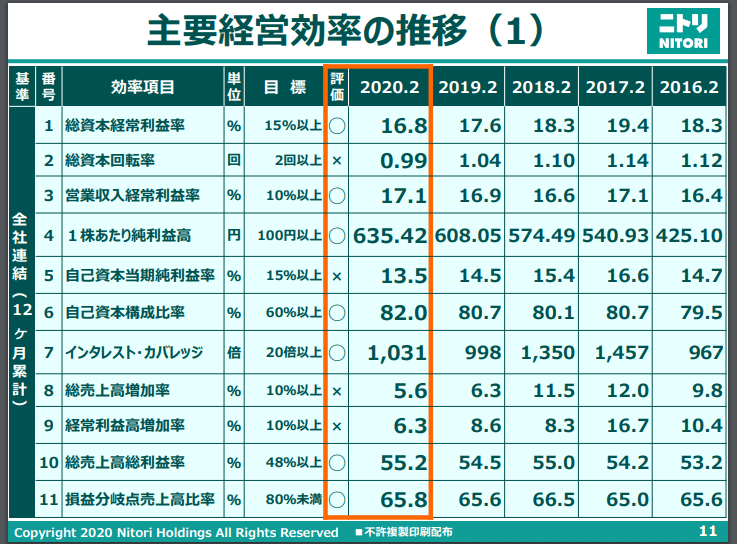

この辺り企業の性格も出ます。ニトリホールディングスにおいてはどの程度達成できたかも示しています。ここまでするのはニトリぐらいですが、こうした数値をみているとどの程度達成できたのか、というのも分かり面白いです。

これは昨年度の達成状況ですが、こちらを見れば、大体事業計画がどの程度の精度で達成されそうか、ということも推しはかることが出来ます。

そして最後は、③株価(市場)の反応、です。

これは決算発表後、数日でこの決算発表内容を受けて、売買が盛んにおこなわれます。

売りか、買いか、ということです。

この市場の反応みれば今回の決算発表がどのように評価されたかが分かります。

例えば、14日の決算発表以降、株価が上昇気配なのは、かんぽ生命保険です。かんぽ生命保険は、ご存知の通り不適切販売などの影響もあり、保険商品を積極的に販売できない状況が続いていました。

こうした状況を受けてずっと株価はダウントレンドだったわけですが、株価は上昇し始めました。

この理由は業績が良かったわけではなく、保険商品の新規販売が期待できるから、です。

日本郵政からの出資比率を50%以下に引き下げるための自社株買い(自分で自分の株を買う)ことを決定しました。

かんぽ生命は郵政民営化法で、日本郵政の出資比率が50%を下回るまでは新規業務の開始に国の認可がいる、とされていました。今回、50%を下回れることで、届け出で済むようになります。

つまり、新規業務、つまり保障性商品の販売を自由にできないという制約を課せられていたかんぽ生命が反転攻勢を掛ける、ということが期待されて株価が上がっているわけです。

では、この株価の結果を踏まえて、同社の株は買いか?といえばそうとも言い切れません。

というのも株価は、将来の期待を織り込みながら進むとはいえ、基本的にはファンダメンタルズ、つまり業績以上に株価は上がらないと考えられています。

今回の株高が、先行期待なのか、実現される業績なのか、については多角的な視点で分析をして見極める必要があります。

望ましいのは、市場がミスリーディングしている、つまりディスカウントしている格安株を買い、高くなったときに売ることです。

こうした点を踏まえて株価の推移をみておくとよいでしょう。

まとめますと

決算発表においては、昨年度、目標としていた数値を達成できたのかを①全体の業績推移(収益、利益、資本(純資産)は要チェック!)に着目しつつ、②今年度以降の事業計画の実現可能性を検証し、決算発表後の③株価(市場)の反応をみて、市場がミスリーディングしているか否かを考えてみる、ということが大切ですね。

この記事が気に入ったらサポートをしてみませんか?