マンションと資産形成 猛将伝①逆イールドとリセッション

こんにちは、はたけです。猛将伝=外伝です。

今回は本編の②で出てきた逆イールドとリセッションについて解説していきたいと思います。まだ②を読まれていない方は、先に読んで下さい。

マンション価格は株価指数の日経平均の影響を強く受ける

まず最初に何故マンション価格を語る上で株や経済の話が出て来るのか簡単に説明します。

株とマンション価格に相関関係がある話は前回しました。

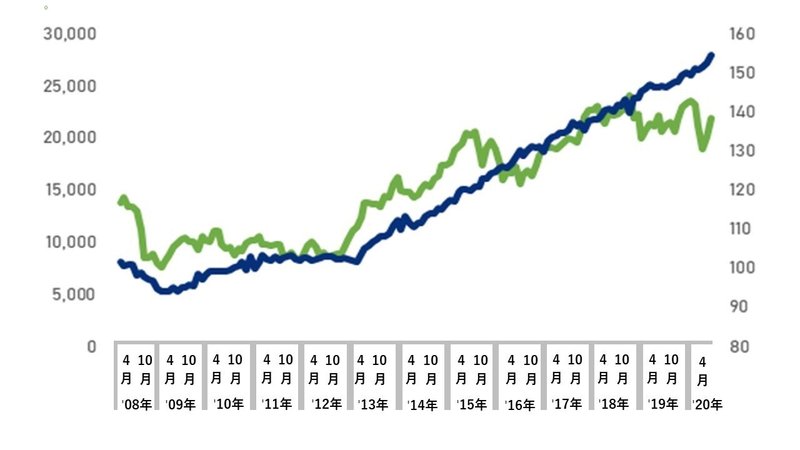

まずはこちらが不動産価格指数と日経平均の関係です。

資産の付け替えとかも言われてますが、そちらは自分はあまりしっくり来ていません。独り言です

こちらがマンション価格指数と日経平均の推移です。

日経平均株価とマンション価格との間の相関関係について、理由はいろんなこと言われていますが、不動産と株は両方金利政策の影響を受け、またリスクオン、オフのタイミングが一緒なのが個人的に関係あるかと思ってます。

土地の取得は不動産価格の相場(+α)で決定するので、マンション価格は遅行性(沖先生曰く、土地取得から販売まで平均約2年。なお中古マンションは株価から半年ほど遅れて反映されると言われています。)に現れると説明がよくなされています。

おそらく他にも様々な要因が絡み合って相関しているのでしょうが、基本的には後方視的な観察でそう言われているだけであり、今回はその要因について紐解いていくのは本筋では無いので置いておきます。

①マンション価格は株価指数、特に日経平均の影響を強く受ける。

まずはこれだけ理解いただければ大丈夫です。

日経平均は米国株価指数(S&P500など)の影響を強く受ける

次に日経平均が米国株価指数(S&P500など)の影響を受けている話をします。

こちらのサイトで説明されているのでご参照ください。

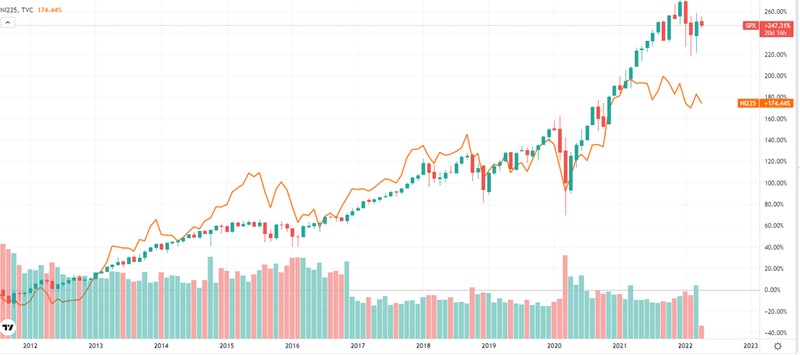

オレンジが日経225、緑と赤の線がS&P500(米国の株価指数の一つ)です。

2012-現在まで強い相関関係を示しています。

理由は様々なことが言われていますが、覚えておくべき結果は一つです。

②米国株の影響を日本株は強く受ける

これだけでokです。なお、余談ですが因果関係の主が米国株で、従が日本株です。

なので日本株→米国株への影響が語られることはあまりありません。

また円建てではなく、ドル建ての日経平均がより強い影響を受けます。

①、②をまとめると

①、②をまとめると米国の株価が日本の株価に影響を及ぼし、日本の株価は日本の不動産価格に強く影響を及ぼします。

③米国株価⇒日本株価⇒国内不動産価格⇒国内マンション価格

※⇒は左から右へ影響を与えると考えられています。

上記の関係が成り立ちます。

なお、上記の貼り付け記事の中にもありましたが、米国株価の下げ局面においては米国株と日本株の相関関係はより強くなることも重要です。

ということは、いつマンション価格が暴落するのか?ということを考える上で、米国株価の暴落のタイミングを考えるのが一つの方法であると考えるのは自然です。

いつ米国株は暴落するのか

よくそれが分かれば苦労はしない、と言われていますが、何事も例外があります。

リセッション(景気後退期)と逆イールドカーブ

リセッション(景気後退期)の直前には株価の暴落があると言われています。

※暴落≠株価の底

そしてそのリセッション入りの前兆として最も信頼度の高いサインが逆イールドカーブと言われています。

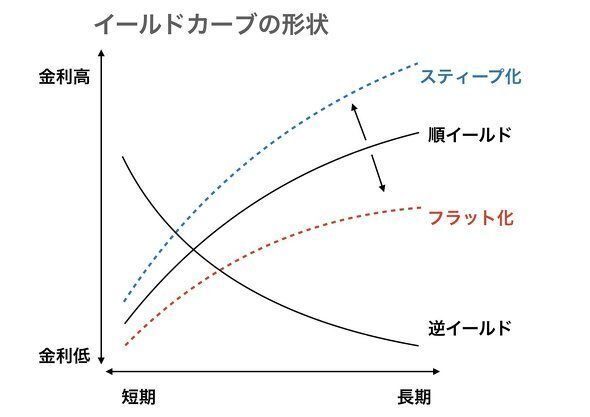

逆イールドカーブとは、米国国債債券の利回りのうち、長短金利差がマイナスになった状態・・・正確には短期から長期金利を左から並べると、景気拡大局面では短期金利<長期金利になるので、グラフは右肩上がり(順イールド)になるのですが、ある瞬間に短期金利>長期金利となり右下へ下がっていく曲線を描きます(逆イールド)。上の図を参照ください。

インフルエンサーたちもよく紹介されているこちらの本に、景気サイクルにおける金鉱のカナリアとして長短金利について詳しく書いています。

逆イールドというのは最近Yahoo!ニュースコメンテーターの流行りの言い方で言うと、ウォール街が重視しているのは米国債券利回りのうち、10年利回りから2年利回りを引いた値がマイナスになるものを言います。つまり

④米国10年国債利回り<米国2年国債利回り(逆イールド)

厳密に言うと難しくなりますので、元日経記者の後藤さんのYouTubeがわかりやすかったので見てください。

逆イールドが見られると、通常1〜2年後にリセッションが来ると言われています。

なんかマンクラが好きそうなキャッチーなタイトルですが、バフェット太郎氏のこの動画で直近のリセッションについてわかりやすく述べられています。

直近ではドットコムバブル崩壊、リーマンショック、コロナショックなどで逆イールド⇒リセッションが見られています。

ここまでを簡単に(乱暴に)まとめると

⑤米国10年国債利回り<2年国債利回りになる(逆イールド)と、1から2年後に株価の暴落があり、その後リセッション(景気後退期)入りします。

何となくぼんやり見えてきたかもしれませんが、ここまで全部をもっと乱暴にまとめます。

⑥逆イールドが見られると1から2年後米国の株価が暴落し、その後リセッション入りする。

米国の株価が暴落すると日本の株価も暴落する。日本の株価が下落すると遅れて国内不動産価格が下落し、さらに遅れて国内マンション価格が下落する

という理論が成り立つかもしれません。なお、2022年の3月に2019年以来の逆イールドが発生しました。

これが今日本の投資家達の一部が数年以内のマンション価格の下落を予想している理由です。

まとめ

以上で米国に逆イールドが起こると日本のマンション価格が下落する、という理屈について説明しました。大半の方はここで終わっていただいて大丈夫です。ここからは大した(ここまでも?)話はしません。また次回本編でお会いしましょう。

ハターキーの疑問

ここからは逆イールドが国内マンション価格を下落させるか、について私自身の考えや注釈をつけたいと思います。

さて、ここまでで皆さん気になることが当然あるでしょう。逆イールドがあるからと言って本当にマンション価格は数年後下落するのか、という事です。

これに関しては自分は全く同じ疑問を持っています。

なんだか風が吹けば桶屋が儲かるみたいな話に聞こえません?

疑問の1点目は逆イールドはリセッションが必ず起こるのか、と言う点です。直近4回は必ずリセッション、そして米国株価の暴落を伴いました。

しかし、今回の逆イールドからのリセッションについて、FRBのパウエル総裁は否定しています。また投資家の中にも否定する意見はあります。

今までの逆イールドは景気減速を示す、長期金利の低下によって短期金利を下回るケースが多かったのに対し、今回は急激な短期金利の上昇(政策金利の急激な引き締めやインフレ予想などによって上昇する)によって長短金利差の逆転が起きました。(つまり今回は長期金利の低下ではなく、短期金利の上昇が原因)

この点においては確かに今までの逆イールドと完全に異なっています。

とはいえ、大半の投資家は今回の逆イールドの発生によって数年以内にリセッションが来ることを予想している、と言われています。

疑問の2点目は米国と日本の株価はいつから相関しているのか、と言う点です。

はっきり書かれた文献は見当たりませんでしたが、恐らく下記のグラフを見るに2000年頃からそうであったように思います。

ここ20年は特にドル建て日経平均が米株に強い相関があるようです。

それ以前はと言うと、特に相関関係は見られません。

疑問3点目は米国株価と日経平均が相関していない時代も含めて、米国のリセッションと日本のマンション価格はどの程度相関があったのか、と言う点です。

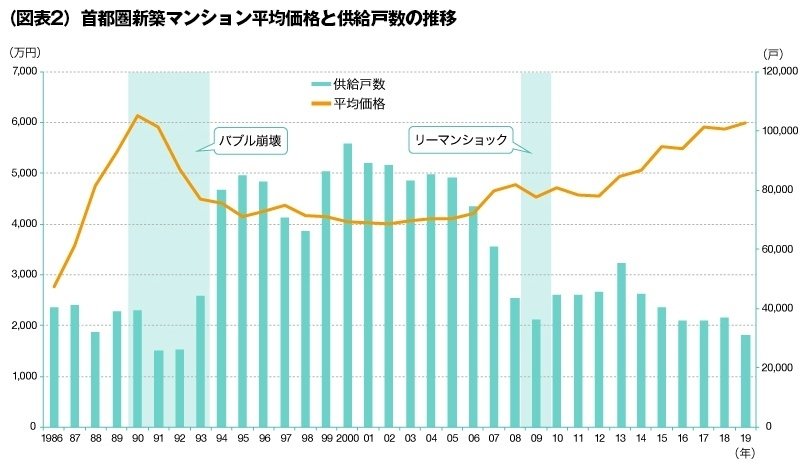

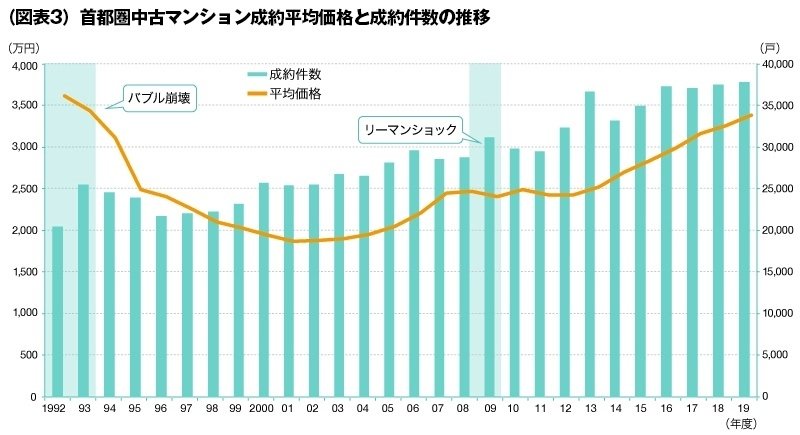

理屈よりも結果を見てみましょう。日本の首都圏のマンション価格の推移です。

ちなみにドットコムバブル崩壊は2000〜2002年ですので、中古マンションは少し(ほんの僅か)下がっているように見えなくもないですが、少なくとも新築マンションは全くの無風です。

つまり日本のバブル崩壊以降、逆イールドからの国内のマンション価格低下はただ一度しか存在せず、それはリーマンショックだけです。

すなわち、逆イールドが起きたからマンション価格が低下するかはデータが足りないので、次回どうなるかは全く分からない、というのが誠意ある解答かと思います。

なお、①でも述べましたが直近の逆イールドが2019年、リセッションは2020年3月、その後のマンション価格はみなさんご存知の通りです。

つまり逆イールドと国内マンション価格低下はそれぞれ単体の事象だけでは相関関係は認められていません。

これは東京人が三国駅のガールズバーに行って、aikoの好みの男性を予想するような物です。

わかりにくかったら、インドカレーの店に行ってダルシムのヨガテレポート(位置変わらない)のコマンドを予測するような物です、に言い換えてもらっても構いません。

これで分からなかったら、僕にもわかりません()

あれだ、逆イールドカーブから日本のマンション価格の下落を予測するのは席が隣の女の子が「消しゴムを貸して」とお願いしてきたことから、この子は自分に気があるに違いない、と推測するくらい根拠に乏しい、ということです。

※もちろん、相思相愛の可能性はあります。何%かは知りません。

少なくとも何故逆イールドが起こるとリセッションが起こるのか、何故米株と日本株は相関しているのか、日本株と国内マンション価格が相関しているのか、それっぽい説明はありますが実はよく分かっていないのも、僕の中での今回の命題に対する疑問の一つです。

そして最後に、上記の図を見ると日本のバブル崩壊以外のリセッションではマンション価格に対する下方圧力が弱いのがわかります。しかもリーマンショックですら、僅か2年以内に価格が戻っています。

ハターキーの考え

以上からハターキーが懸念することを述べます。

逆イールドからのリセッションで、国内の株価の暴落が来る可能性は十分にある。しかしマンション価格が下落する十分な証拠は現時点では無い。(もちろん、今回下落する可能性も0ではないし、今後そのエビデンスが蓄積されていく可能性もあるだろうが・・・)

むしろ今よりマンション価格がゆるやかに上がるリスクもあり、また本編②でも述べたように家族内の様々な生活や身体上の変化のリスクもあります。

そして仮に下落してもその幅は未知数であるどころか小さい可能性が高い。

つまりマンション価格が下がらないとマンションを買えない、もしくは欲しいマンションが無い、かつ別に今の状況で我慢できる、という方々以外は逆イールドからのマンション価格下落を待つのは果たして分が良い賭けなのか甚だ疑問であると言わざるを得ません。

※決して楽観論で述べているわけではありません。

これは個人的な意見なので、どう思うのか、各家庭の事情に照らし合わせて判断してください。

個人的に付け加えるなら、リセッションより日銀の利上げの方がマンション価格の下落に直結するのでは無いかと愚考しております。

今回はこれまでです。読んでいただいてありがとうございました。では。

なお、ここまで述べてもはたーきーはそれでも2024頃にマンション価格の下落すると思っています。

そのうえで、もし自分がマンションを買うことをすでに決めており、一次取得検討者でかつ予算が届いているのであれば「待つ」という分の悪い賭けはしません。

※あくまで一個人の意見です。流されずにどうするかは各個人で判断してください。

雑記書いてます