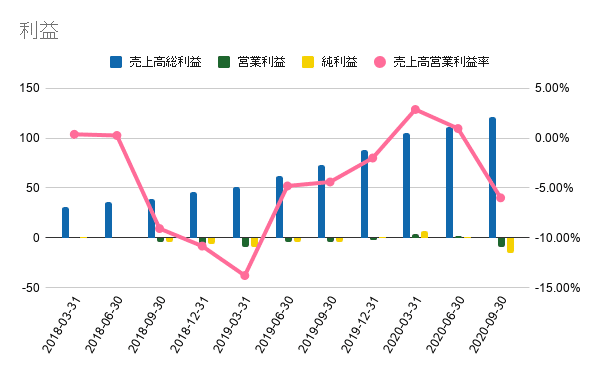

データドッグ(Datadog:DDOG)FY20 Q3決算レポート。事前のコンセンサス予想を上回る決算も、ガイダンスが弱く株価下落。

データドッグ(Datadog:DDOG)がFY20 Q3の決算を発表しました。事前のコンセンサス予想を上回る決算を発表しています。売上成長率は61.4%と引き続き好調を維持してはいるものの、成長率は鈍化してきており、4Qガイダンスも少し物足りない内容となりました。

それを受けて株価も下落しています。

FY20 Q3決算概要

業績ハイライト

・売上は事前のコンセンサス予想が$144.2 Mのところ、前年同期比61.3%増の$154.7 Mとなりました。

・GAAPベースの営業損失は$9.3 Mで、nos-GAAPベースの営業利益は$13.8 Mとなりました。

・EPSはGAAPベースで-$0.05、non-GAAPベースは事前のコンセンサス予想が$0.01のところ$0.05となりました。

ビジネスハイライト

・ARR(Annual Recurring Revenue)が10万ドル以上の顧客は1,107社

・前年同期の727社から52%の増加

・Microsoftとの戦略的パートナーシップを発表し、Azureコンソールから直接Datadogを利用できるようになりました。

・Google Cloud Platform(GCP)との戦略的パートナーシップを更新し、EMEAだけだなく北米に拡大することに加え、Go-to-Marketのコラボレーションを拡大し、DatadogとGCPの間でより深い販売連携を実現

大口顧客は順調に成長

コロナ禍の状況でも大口顧客は順調に成長しています。

・FY20 Q1:960社(Q1で102社増)

・FY20 Q2:1,015社(Q2で55社増)

・FY20 Q3:1,107社(Q3で92社増)

EPS/売上のコンセンサス予想と実績

今回から次四半期のコンセンサス予想もグラフに入れてみました。Q3もしっかりと事前コンセンサス予想を上回る数字を出してきています。

ガイダンス

FY20 Q4の見通し

・売上は$162 M〜$164 M

・Non-GAAPのEPSは$0.01 〜 $0.02

・Non-GAAPの営業利益は$3 M〜$5 M

FY20通期の見通し

・売上は$588 M 〜 $590 M

・Non-GAAPのEPSは$0.17 〜 $0.18

・Non-GAAPの営業利益は$48.5 M〜$50.5 M

株価の下落はガイダンスの弱さ

Datadogはトップラインの成長は期待通りでしたし、Earnings Callでの経営陣のコメントは、非常に高い成長がまだ先にあるという大きな自信を与えてくれました。

しかし、決算発表後に株価が下落してしまいました。この原因はガイダンスの弱さにあります。

仮にQ4の売上が見通しのとおり、$164 Mだった場合の成長率は前年同期比44%増となります。

もし、前年同期比61%以上の収益成長を達成するためには、$187 Mが必要になります。

ただし、Datadogはガイダンスを保守的に提示することで有名です。Q2決算時に報告したQ3のガイダンスも前年同期比+50%増という内容でした。

結果的には前年同期比61%増でしたので、かなり保守的なガイダンスを出してきたことが分かりますね。

Q3の売上は事前のガイダンスの数値から約+7%の上乗せという結果でした。仮に今回も同様に+7%だとすると、売上は$174.4 Mのなります。その場合の前年同期比は53.5%増となります。

この数字だけを見れば悪くないですが、時系列で見ると成長が鈍化していることになるので、これは少しネガティブに取られそうです。

シーケンシャル成長率を見てみる

ここで私を含めたDatadog株ホルダーの方を安心?させるために少し見方を変えてシーケンシャル成長率を見てみます。

通常、成長率を見る場合、前年同期比で比べることが多いです。その理由は、契約のタイミングや季節性を考慮するためなのですが、Datadogのような使用率ベースのビジネスモデルの場合、季節性は重要な要素ではありません。

そこで前四半期と比較するシーケンシャル成長率が重要になってくるわけです。

以下はシーケンシャル成長率と大口顧客増加率をプロットしたグラフです。

見て分かるとおり、コロナの影響で顧客の増加率が低下すると、シーケンシャル成長率も低下しています。

コロナ前のシーケンシャル成長率は15%程度なので、Q4が以前の成長率である15%程度まで回復した場合、前年同期比で見ると75%増になります。仮に19%なら前年同期比101%増に!

ちなみにQ4もQ3と同様の11%だった場合の前年同期比は53%です。

Earnings CallでのCEOの発言では、確実に回復していることを示唆していましたので、15%程度の回復も十分ありえるのではないかと思います。

この見通しを裏付けるようなことを発言がEarnings Callにありました。

【質問】

成長の傾向は、COVID以前のレベルに戻ったように見えます。売上高の伸びが80%から60%へと鈍化していますが、同時にARRは記録的な四半期となりました。むしろ加速しているように見えます。

実際の所、収益の伸びが鈍化しているのか、それとも事業が本当に回復しているのかを教えてください。

【回答】

先ほども述べたように、有機的な成長は非常に強い貢献をしており、特に大口顧客では歴史的な傾向にまで回復しています。また、新規売上も引き続き増加しています。この2つの要素が重なって、ARRは記録的な成長となりました。

当社は使用率ベースのSaaSモデルを採用しています。第2四半期に見送った成長分は、前年同期比でも少しだけ影響を受けることになります。昨年は同時期に加速度的に成長が加速していたため、前年同期比での比較が難しくなっています。

また、ARRの増加は、実際に使用状況に応じて発生した場合にのみ収益に反映されます。つまりそれは、私たちが四半期にそれらを追加したときに依存するということです。

AzureとGCPとの連携による恩恵はもう少し先に

Earnings Callでは、AzureとGCPとの連携についても発言していました。

【質問】

Azureだけでなく、Googleとの提携も発表されていますが、それが収益に結びつくタイミングをどのように考えるべきでしょうか?

【回答】

すぐには無理でしょうね。だからAzureの方はプレビュー中なんです。まだ完全に稼働しているわけではありません。GCPのパートナーシップには、多くの新しい技術的なことが必要です。そのため、すぐに影響が出るわけではありませんが、中長期的には意味のある貢献になる可能性があると考えています。

今後の見通し

Datadogはビジネスモデルの性質上、シーケンシャル成長率を見た方が良いという話をしましたが、いずれは前年同期比成長率も回復してくると見ています。

問題は、前年同期比成長率が基本的なトレンドに戻るまで、市場がどれだけ忍耐強く待っていてくれるのかということ。Datadog株を抱いて、市場が追いつくのを待つか、一旦売却して前年同期比成長率が基本的なトレンドに戻ったら再度飛び乗るかは難しいところです。

いずれにしても個人的にDatadogの見通しについては楽観的な見方をしていて、引き続き次の決算を注目したいところです。

この記事が気に入ったらサポートをしてみませんか?