FIREの4%ルールは本当に信じていい?【シミュレーションで検証!】

皆さん、ボンジュール!投資家Cuberです。

FIRE(経済的独立と早期退職)を考えている人は、必ず「4%ルール」を聞いたことがあります。

その理由は、FIREを実現するに当たって、最も重要な根拠になっているからです。

ただ、本当に4%ルールを信用できるものなのか?

仕事をしなくても、つまり収入が無くても、死ぬまでに、積み上げてきた資産だけで本当に生きていけるのか?

今日は、シミュレーション(実際の計算)を使って、4%ルールを徹底的に検証していきたいと思います。

①4%ルールとは?

4%ルールは、FIRE(経済的独立と早期退職)を実現したい人にとっては最も重要なルールです。

4%ルールは、投資で積み上げてきた資産を毎年4%で取り崩して、この4%だけで年間の生活費をカバーできれば、永遠にお金がなくならない、ということです。

つまり、資産は年間生活費の25倍であれば、収入がなくても生活ができる、という状況です。

例えば、毎月の生活費は20万円の場合、年間の生活費は240万円になります。

4%ルールを使って、必要な資産を計算しますと、240万円×25倍=6000万円になります。

つまり、6000万円の4%=240万円で毎年生活できれば、永遠にお金がなくなりません。

ここは、重要な状況があります。

その状況は、株式市場の年間リターンは5%(税引後4%)であることです。

つまり、毎年、資産を4%で取り崩していますが、それに合わせて資産が年間4%で増えていきますので、お金がほとんど減らない、というのは理論上の考え方です。

ただ、実際にそんなにうまくいく話なのか?

年間リターンは4%ではない場合はどうなるのか?

また、早期退職した直後に、相場が暴落したらどうなるのか?

これらの状況を次に検証していきます。

②4%ルールのシミュレーション検証

※次の検証では、FIREの資産は6000万円(4%=年間240万円=毎月20万円)とします。

◆予想通りに行ける場合

「予想通り」というのは、相場の年間リターンは4%(税引前5%)のことです。

では、資産から毎年4%を取り崩した場合、資産はどうなるのか?

シミュレーションの結果は次のグラフになります。

年間リターンは4%の場合、年間240万円で生活できれば、70年間が経っても、まだ2500万円程度が残っている状況になります。

つまり、30才でFIREできた人でも、100才になってもお金の心配は全くないということです。

ここは、「予想通り」に行けた場合ですね。

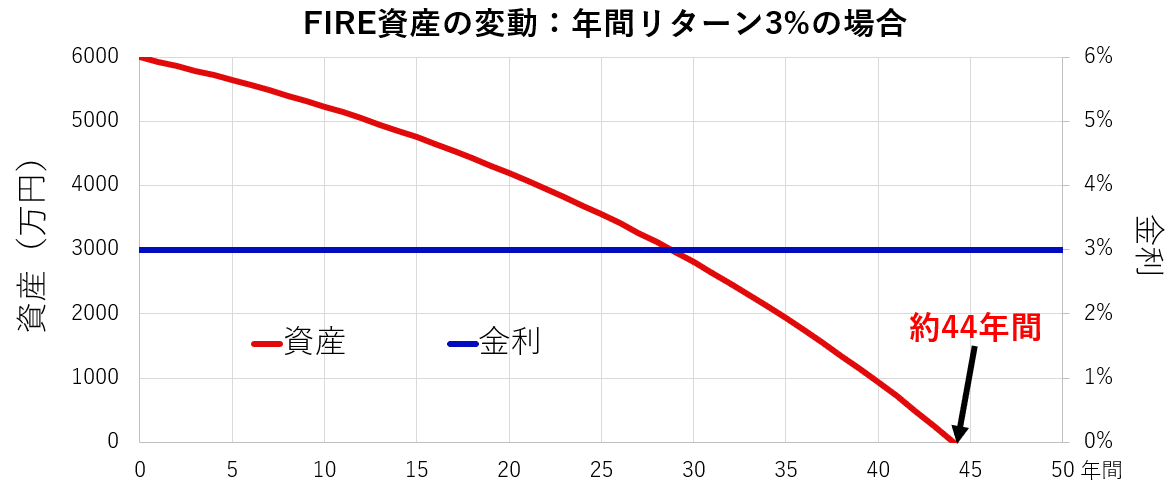

◆年間リターンは3%になる場合

では、年間リターンは予想の4%ではなくて3%になってしまった場合は、どうなるのか?

シミュレーションの結果は次のグラフになります。

年間リターンは1ポイントしか変わっていませんが、結果は大きく変わります。

年間リターンは3%になってしまった場合は、実は約44年間で資産がゼロになってしまうことになります。

つまり、30才でFIREできた場合は、74才でお金が無くなるということになります。

平均寿命までにあと10年間程度なので、資産が全く足りていません。

その上で、40年間以上も仕事していませんので、再就職も考えられません。

困ったものですね。

◆開始直後に相場が暴落する場合

次は、早期退職した直後に、相場が暴落してしまった場合は、どうなるのか?

仮説としては、退職した1年目に-10%、2年目に-20%、3年目に-10%、4年目以降は予想の年間4%のリターンがあったとします。

シミュレーションの結果は次のグラフになります。

グラフを見ると、暴落が続く3年間の間だけでも、資産が半分近くに減ってしまいます。

その影響を受けて、お金が無くなるまでに、たった22年間です。

つまり、30才でFIREできた場合は、52才でお金が無くなる、ということになります。

◆途中で相場が暴落する場合

最後に、退職した直後ではなく、FIRE生活の途中で相場が暴落した場合は、どうなるのか?

ここの仮説としては、退職したあと、予想の年間4%のリターンがあったとしますが、20年目に-10%、21年目に-20%、22年目に-10%、それ以降は予想の年間4%のリターンがあったとします。

シミュレーションの結果は次のグラフになります。

こちらも、暴落の時に、資産が急激に減ってしまいますので、お金が無くなるまでに41年間になります。

つまり、30才でFIREできた場合は、71才でお金が無くなる、ということになります。

③4%ルールで失敗しないための対策

先ほどのシミュレーションの結果を踏まえて、理論上では、仕事をしなくても、積み上げてきた資産が無くならないのは、中々絶妙な状況が必要です。

要するに、年間生活費の25倍の資産を積み上げてから、死ぬまでに年間のリターンが4%であれば、仕事をしなくても(収入がなくても)、問題がないと言えます。

ただ、少しでも予想外のことが起きてしまえば、うまくいかない可能性も十分あると、ここでわかります。

予想より低い年間リターンがある、相場が暴落してしまう、こんなこともあり得ますので、FIREすることに不安を感じてしまうのは、当然のことかと思います。

では、早期退職しても、死ぬまでにお金が残る可能性を高めるために、どうすればよいのか?

次にその対策を紹介したいと思います。

◆働くことを続ける(サイドFIRE)

「働いたら、FIREちゃうやん!」と思う方がいるかもしれません。

ただ、実は働くFIREも存在します。

それは、「サイドFIRE」と言います。

そもそもFIREするのは、嫌な仕事をやめることですが、サイドFIREでは、自分の本当に好きな仕事をして、収入が少なくても、生活費を支払うために足りない分はFIREの資産から支給する、という状況を目指します。

例えば、生活費は毎月20万円の場合、10万円は仕事から支給して、残り10万円はFIREの資産を取り崩して支給します。

サイドFIREをする場合は、フルFIREに必要な資産の半分で済みますが、フルFIREと同等な資産を用意できれば、死ぬまでにお金が無くなる失敗はほとんどありません。

例えば、最悪の状況でも、FIREした直後に相場が暴落した場合、次の結果になります。

ここは、もちろん、仕事を続くのは35年間を予想しています。つまり、30才でサイドFIREを実現した場合、65才で仕事をやめるということです。

相場が暴落している間に、資産がもちろん減っていますが、相場がまた上がっていくと、資産も徐々に増えていきます。

その理由は、4%ルールではなく、「2%ルール」を実現できたからです。

また、サイドFIREからフルFIREに変えたあとに、資産が再び減っていきますが、35年間が経ってもまだお金が残っていますので、特に心配することがないかと思います。

一方、どうしても最初からFIREしたい人、本当に仕事したくない人の場合は、次の対策もあるかと思います。

◆4%ルールを3%ルールにする

資産の4%を取り崩して生活するのは理論ですが、それより低い割合で生活できれば、より安心できます。

つまり、「4%ルール」ではなく、「3%ルール」を実現すれば良いです。

例えば、6000万円の資産で、年間240万円(資産の4%)で生活すると予定していましたが、年間180万円(資産の3%)で生活するようにできれば、資産の変動も大きく変わっていきます。

このグラフにある通り、予想の年間リターン4%がある場合は、資産が減るどころか、増えていきます。

ここでは、FIREした直後に相場が暴落した場合、お金が無くなるまでに38年間かかります。

つまり、4%ルールよりは、16年間で伸ばすことができます。

とはいえ、お金が無くなる可能性もありますので、注意が必要です。

◆別途現金を用意する

この相場の暴落の備えとして、現金を用意することもとても効果的です。

別途生活費の2年分等を用意できれば、相場が暴落した時に、FIREの資産を取り崩すこともせず、生活ができるようになります。

そうすることで、資産の減少を抑えることができます。

ただ、FIREに必要な資産の積み上げと同時に別途生活費の何年分も用意するのも中々大変ですので、FIREできるまでの期間が長くなります。

◆年によって取り崩し率を調整する

相場は安定したものではありません。

4%ルールにある「4%の年間リターン」の予想は、あくまでも長期間で見た平均です。

それより高いリターンの年もあれば、それより低いリターンの年もあります。

全てのパターンを検証するのは、中々大変ですが、4%ルールの根拠をもっと知りたい方は「Trinity Study」の研究結果にご参考にしていただければと思います。

日本語の参考物件はこちらです。

https://yasukichi.work/post-4284

このリターンの変動を踏まえて、その年のリターンに沿った取り崩し率で調整しても良いかと思います。

もちろん、年間の生活費を変えてはいけません。

例えば、1年目のリターンは6%だった場合、6%を取り崩して、4%で生活して2%を貯金します。

2年目のリターンは2%しかなかったら、2%だけを取り崩して、1年目で貯金した2%に合わせて生活していきます。

この方法では、相場と資産の変動をしっかりと管理しなければなりませんが、とても効果的かと思います。

つまり、大きく上がったら大きく取り崩す、小さく上がったら小さく取り崩す、ということです。

ただ、FIREした直後に相場が暴落してしまった場合の対応になりませんので、注意が必要です。

・まとめ

理論上、4%ルールを使って、年間生活費の25倍の資産を積み上げて、仕事しなくてもお金が無くならない状況を達成できますが、事実はそんなにあまくありません。

特に、4%ルールの根拠となる「Trinity Study」では、最長「40年後に」お金が無くなる可能性が極めて低いと明らかにしていますが、若くFIREしたい人にとっては、40年間が足りません。

要するに、60才の方の場合は40年間で問題がありませんが、30才の方の場合はどうしても不安になってしまいます。

例えば、30才でFIREできたとしたら、これから「40年後」ではなく、「70年後」までに考えなければなりませんが、4%ルールはそこまでカバーできていません。

また、今回のシミュレーション結果でも見ましたが、長期間で見ると、予想外のことが起きる場合、死ぬ前にお金が無くなる可能性も十分あります。

僕もFIREを目指していますが、はやりサイドFIREからいきたいと考えています。

今より本当にやりたい仕事して、収入が低くなっても、足りない分はFIREの資産から支給する、という状況の方が圧倒的に安心かなと思います。

そのあと、50才か60才になったら、フルFIREにするかどうか、資産と相場の変動を見て、その時に改めて判断していきたいと思います。

2020年12月30日

投資家Cuber

※FIRE関連記事

・【FIREの実現講座】はじめに:FIREとは?

https://note.com/toushikacuber/n/n6e6fea13af59

・【FIREの実現講座】ステップ①:貯金する

https://note.com/toushikacuber/n/nbb7c18d06c03

・【FIREの実現講座】ステップ②:出費をおさえる

https://note.com/toushikacuber/n/n86ff34751264

・【FIREの実現講座】ステップ③:借金をさける

https://note.com/toushikacuber/n/ne910d8f0514e

・【FIREの実現講座】ステップ④:投資する

https://note.com/toushikacuber/n/n9dd5b9223825

・【FIREの実現講座】さいごに:FIREできるタイミングは?

https://note.com/toushikacuber/n/n95ba4e67c23b

・【FIREの実現講座】追伸:勘違いしないでください

https://note.com/toushikacuber/n/n92c8ef5a2e5c

・2030年に達成するFIRE計画を徹底解説【サイドFIREを選んだ理由】

https://note.com/toushikacuber/n/n9bda66413fd6

この記事が気に入ったらサポートをしてみませんか?