消費税における役務提供の内外判定 〜東京地裁平成22年10月13日判決(カーレーススポンサー事件)のロジックを追う【前編】〜

国境を越える取引の内外判定

日本の消費税は、国内で行われる取引に課される(消費税法(以下「法」という。)4条1項)ため、国境を越えた取引の場合、その取引が国内で行われたかを判定する必要がある。これを一般に「内外判定」という。

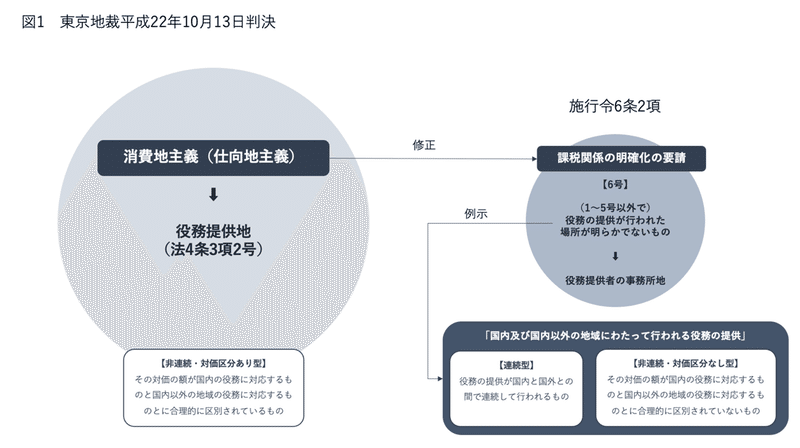

取引が役務の提供(サービス)を目的とする場合、内外判定は、「当該役務の提供が行われた場所」を基準とする(法4条3項2号)。これは、国際的競争中立性の観点から、「消費税は消費する地域で課税されるべき」という消費地主義(仕向地主義)を根拠とする[※1]。

※1 佐藤英明・西山由美『スタンダード消費税法』8頁、146頁参照。

ところが、役務の内容によっては、その提供地が国内及び国外の双方にわたることがあり、その場合、役務提供地の判断に窮することが多い。

そこで、消費税法施行令(以下「令」という。)では、消費地主義を原則的ルールとしつつ、例外として、「国内及び国内以外の地域にわたって行われる役務の提供その他の役務の提供が行われた場所が明らかでないもの」は、課税関係の便宜及び明確化のために[※2]、役務提供者の「役務の提供に係る事務所等の所在地」により判断することとしている(法4条3項2号カッコ書、令6条2項6号(以下「6号」という。)[※3]。この限りにおいて、消費地主義の原則は修正されている。

※2 水野忠恒『大系租税法(第4版)』・1136頁は、本条の趣旨について、「個々の役務の提供というものが国家間で行われる場合には、その把握は事実上きわめて困難であると思われることを考慮したもの」とする。

※3 なお、旅客輸送等の一定の役務の提供については令6条2項1〜5号で別途規定されている。

2 法第四条第三項第二号に規定する政令で定める役務の提供は、次の各号に掲げる役務の提供とし、同項第二号に規定する政令で定める場所は、当該役務の提供の区分に応じ当該役務の提供が行われる際における当該各号に定める場所とする。

〔1号~5号省略〕

六 前各号に掲げる役務の提供以外のもので国内及び国内以外の地域にわたつて行われる役務の提供その他の役務の提供が行われた場所が明らかでないもの 役務の提供を行う者の役務の提供に係る事務所等の所在地

どのような場合が6号に該当するか?

とはいえ、この「国内及び国内以外の地域にわたって行われる役務の提供その他の役務の提供が行われた場所が明らかでないもの」が具体的にどのような役務を意味するのかは不明確である。

例えば、一つの契約で複数の役務がそれぞれ国内及び国外で提供されることが想定される場合には、役務提供のうちAという事務は日本で、Bという事務は海外で行っているというように、究極的・物理的には国内で提供される役務と国外で提供される役務を区分できるだろうから、厳密にいえば「役務の提供が行われた場所が明らかでない」とはいえず、6号で例示する「国内及び国外以外の地域にわたって行われる役務の提供」にも当たらないのではないか(つまり、このようなケースは6号が適用されないのではないか)という疑問が生じる[※4]。

※4 6号の「国内及び国外以外の地域にわたって行われる役務の提供」は「役務の提供が行われた場所が明らかでないもの」の例示である。

東京地裁平成22年10月13日判決(カーレーススポンサー事件)

この点について、東京地裁平成22年10月13日判決(カーレーススポンサー事件。以下「平成22年判決」という。)は、以下のように判示した。

「消費税法施行令6条2項7号(筆者注:現6号)の趣旨は、消費税法上の原則的な扱いとしては役務の提供が行われた場所を管轄の基準とするが、個々の役務の提供が国内及び国内以外の地域にわたって行われる場合には、役務の提供場所の把握が事実上極めて困難であることにかんがみ、国内に事務所等の物理的な存在のある事業者についてのみ課税を行うことで課税上の便宜及び明確化を計ったものと解される。そうすると、国内及び国内以外の地域にわたって行われる役務の提供であっても、当該役務の現実的な提供場所が国内と国内以外の地域とに区分することができ、かつ、これら役務の提供に係る対価の額が国内の役務に対応するものと国内以外の地域の役務に対応するものとに合理的に区分されるものは、国内の役務に対応する対価の額をもって消費税等の課税標準を定めることが可能である(消費税法28条1項参照)から、同号にいう「国内及び国内以外の地域にわたって行われる役務の提供その他の役務の提供」には当たらないものと解される。一方、国内及び国内以外の地域にわたって行われる役務の提供のうち、役務の提供に係る対価の額が国内の役務に対応するものと国内以外の地域の役務に対応するものとに合理的に区分されていないものについては、当該役務の現実的な提供場所が国内と国内以外の地域とに区分することができたとしても、対価の額に対応する役務の提供場所の特定ができないから、同号の趣旨が当てはまるものといえる。

したがって、同号における『国内及び国内以外の地域にわたって行われる役務の提供』とは、役務の提供が国内と国外との間で連続して行われるもののほか、同一の者に対して行われる役務の提供で役務の提供場所が国内及び国内以外の地域にわたって行われるもののうち、その対価の額が国内の役務に対応するものと国内以外の地域の役務に対応するものとに合理的に区別されていないものをいうと解するべきである(消費税法基本通達5-7-15後段参照)」。

対価区分性が要求される根拠

平成22年判決は、この6号の趣旨が「役務の提供場所の把握が困難であることにかんがみ、……課税上の便宜及び明確化を計ったもの」だから、現実的な役務提供場所が区分でき(場所区分性)、かつ、それぞれに対応する対価が合理的に区分可能であれば(対価区分性)、6号に該当しないとしている。

この判示部分は、同じく6号該当性が問題となった東京地裁令和3年6月2日判決(ランドオペレーター事件。以下「令和3年判決」という。)においても事実上踏襲されている。

しかし、6号の趣旨をもっぱら役務の提供場所の「把握の困難性」に求めるならば、国内及び国内以外にわたる役務といえども、その現実的な提供場所が区分(把握)できるのであれば、6号適用の論理的前提を欠くことになる。

なぜ平成22年判決は、6号適用の要件として、場所区分性に加えて「対価区分性」を要求したのだろうか。

判決書にはその理由が明記されていないので推測になるが、それなりに解釈すれば、以下のように考えられる[※5]。

※5 なお、平成22年判決は、『租税法判例百選(第7版)』88事件として掲載されているが、同書における伊川正樹教授の解説でもこの点については一切触れられていない。

すなわち、消費税法の適否を決める内外判定は、課税対象とされる「資産の譲渡等(法2条1項8号)」=「対価を得て行う役務の提供」がどこで行われたかという問題である。

そうだとすると、行われた場所を特定するべき役務の提供は、それに対応する対価を得て行われるものであることが前提とされる。内外判定にかかる消費税法4条3項柱書も「資産の譲渡等が国内において行われたどうかの判定は、・・・」と規定しており、対価を得て行う役務の提供を判定の対象としていることが分かる。

これは、消費支出に担税力を見出す(無償の役務提供は不課税である)消費税の基本的性質から導かれるが、同時に、消費税は、実際の課税にあたって“当該役務に対応する対価の額を課税標準とする仕組み”を採用している(法28条1項)ことから、内外判定にかかる役務の提供は「対応する対価」が特定できるものであることが課税技術上要請されているといえる。

つまり、役務提供の内外判定は、“収受すべき対価に対応する役務の提供”が、どこで行われたかによって決すべきものであると解することができる。

このような観点から、平成22年判決は、個々の役務の提供が国内及び国外にわたって行われる場合であっても、当該役務の性質からみて、個々の役務が提供される現実的な場所が区分可能であり、かつ、その区分に応じた対価が把握できるのであれば、“収受すべき対価に対応する役務の提供がどこで行われたか”という内外判定をそれぞれの区分ごとに行うことが可能であるから、わざわざ例外規定である6号を適用するべきではなく、原則どおり消費地主義でそれぞれの役務・対価ごとに判断するべきこと示した、ということができるのではないだろうか[※6]。

6号の「役務の提供が行われた場所」という文言をこのように解するのは些か文言から乖離するようにも思えるが、平成22年判決は、消費税法の趣旨や仕組みからそのように解釈したものと推測できる。

※6 平成22年判決も、結論において「対価の額に対応する役務の提供場所が特定」できるかを6号の基準としており、「対価の額に対応する役務」の提供場所で判定するべきと考えているように読める。

反対説の可能性

もちろん、6号について上記平成22年判決とは異なる考え方もできる。すなわち、6号の趣旨は課税関係の明確化であるから、「現実的な提供場所」や「対価が合理的に区分されるか」といったような、評価が恣意的になりやすい要素によって判断するべきではなく、国内外にわたって役務提供が行われた場合には、一律に役務提供者の事務所等の所在地で判定することが法の要請である、という考え方である。

その観点からすれば、役務の提供について現場所的・対価的に区分が可能であっても、取引単位で(ひとつの取引で予定される役務を個別に分解せずに)みたときに「国内及び国内以外にわたって行われる役務の提供」であれば、およそ「役務の提供が行われた場所が明らかでないもの」として、一律に6号によって内外判定されることになる。

上述のように、平成22年判決は、内外判定にかかる消費地主義をより重視し、6号があくまで例外であることを考慮したものといえるが[※7]、課税関係の明確化という観点からは、反対説のように解することも十分に考えられるところである。

もっとも、次に論じる「連続型」の概念を広く捉えたり、対価区分性を厳格に解すれば、実務上は両説の違いは小さくなると思われる。

※7 金子宏『租税法(第24版)』817頁は、「役務の提供が国内及び国内以外の両方で行われている場合において、対価を国内分と国内以外分とに区分することなく一括して受領した場合には、役務の提供が国内の事務所を通じて行われた場合であっても、納税者が客観的資料および合理的配分基準に基づいて、対価のうち国内以外における役務の提供に対する部分を明らかにした場合には、その部分は課税の対象から除外されると解すべきであろう。」としており、仕向地主義(消費地主義)の原則を重視する点では、平成22年判決と同様の方向性だと思われる。

【後編】へ続く。

(弁護士 日隈将人・弁護士 真鍋亮平)

この記事が気に入ったらサポートをしてみませんか?