コロナ後の新規上場(IPO)市場急発進

コロナで4月上旬以降、完全停止していた新規上場(IPO)市場が先週2か月半ぶりに再稼働し、急発進した。梅雨の晴れ間一時の狂乱か、それとも、流れが定着するのか、見極めにはもう少し時間が必要だ。

コロナで18社のIPOが中断されたときには、一部では、1年以上、場合によっては数年IPO市場が閉鎖されてしまうのではないかと案じる見方もあったものの、ふたを開けてみれば驚異的とも言える2か月半での再開となっている。

1.驚異的な短期間での再開

2月~4月にかけて、未曽有の事態を受けて機関投資家の投資意欲は著しく減退し、妥当な価格水準を探る術がないため、証券会社としては発行体に対して取下げを勧めざるを得なかったようだ。機関投資家や個人(リテール)投資家とのコミュニケーションはオフライン(対面)を中心としたものであったことから、エクイティの販売員がアクセスすることも儘(まま)ならず、コロナ禍により販売手段さえ奪われてしまった。

しかしながら、日銀の買い支えによってマネーが市場に溢れ、株価は急回復。実態経済とはかけ離れた水準であるとの懸念の声も上がったが、事実として日経平均は24000円から一時は16500円まで暴落したものの、22000円まで回復している。

日本政府や自治体の施策に対し批判する向きもあるものの、米国などに比べると感染者数と死亡者数はけた違いに抑えられている状況。4月6日に発令された緊急事態宣言が5月25日には全面解除され、既に1か月以上が経過し、(決して油断はできないものの)街に活気が戻りつつあり、株価の上昇と相まって個人投資家のマインドも上向きつつある。

2.活況を呈するIPO市場

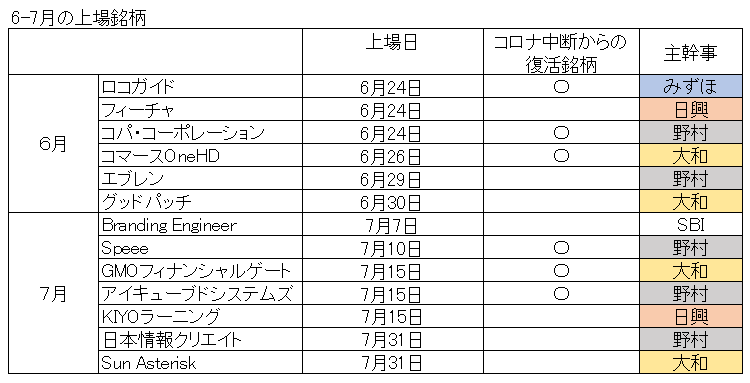

6月には6社が上場し、7月には7社が上場予定。この13社のうち、6社はコロナによる上場延期からの復活組となっている。18社がコロナで中断を余儀なくされたが、うち3分の1の6社が復活した格好だ。

先週6/22週のIPO明けの初週には、4/6に上場した松屋アールアンドディ以来、2か月半振りとなる4社が上場を果たしいる。国内大手4大証券が1社ずつ主幹事を務めている。

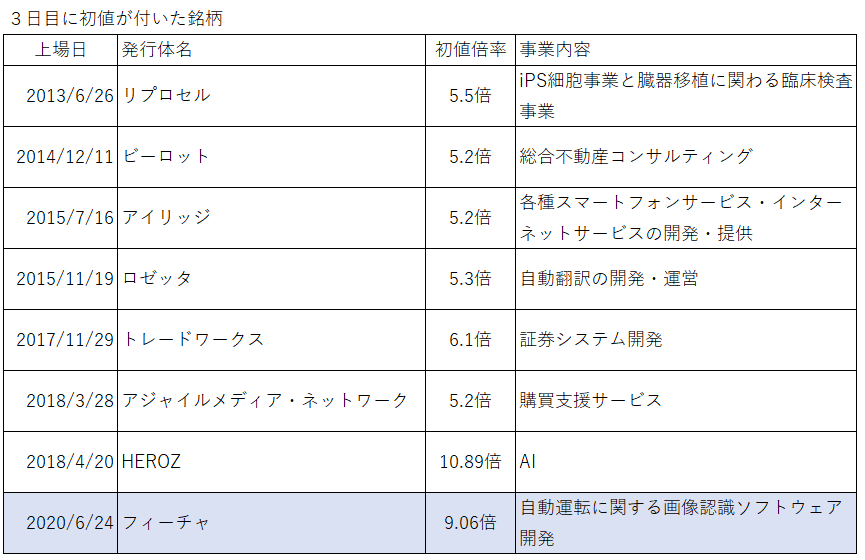

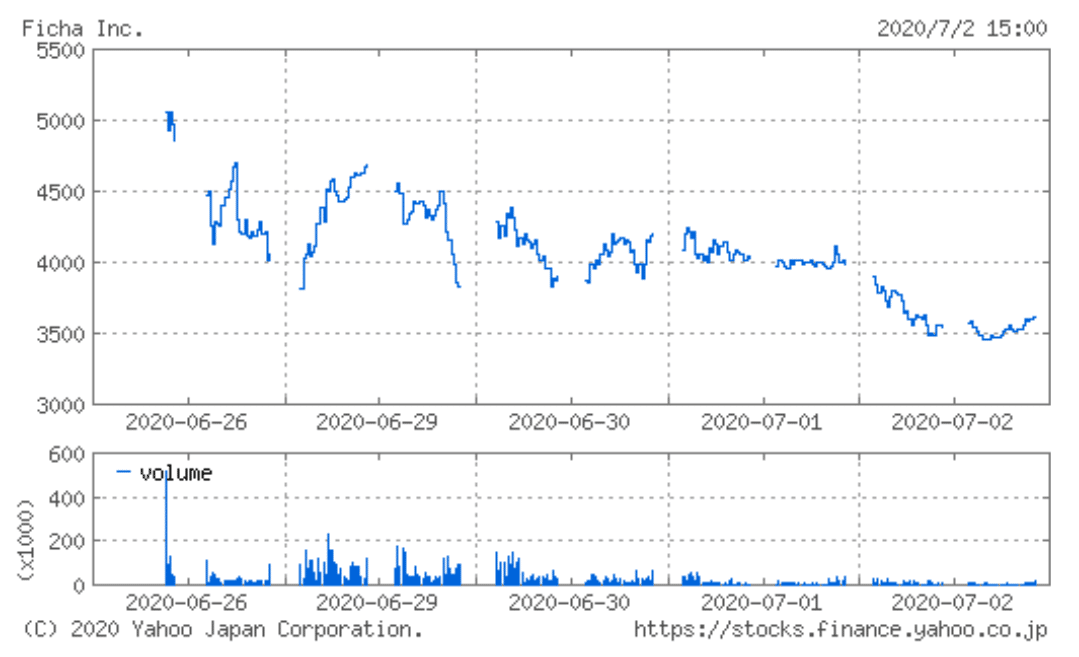

このうちSMBCが主幹事を務めた「フィーチャ」は上場3日目まで初値がつかず、3日目まで初値が付かなかったのは、2018年のAI銘柄「HEROZ」以来で話題をさらった。しかしながら、よくよく見てみるとオファリング金額(=上場時に販売される金額)が僅かに3億円(!)(vs. ロコガイド52億円、コマースOne10億円、コパ14億円)という特殊事情もあったようで、需給の関係で初値騰落率(公開価格に対して初値が何倍で付いたか)がHEROZの10倍に肉薄する9倍以上と「超異常値」となっている。さすがに9倍だと、その後の上昇は見込みにくく、株価は調整しており、7/2終値では3500円近辺まで落ち着いてきている。

フィーチャ株価

その後、今週になって6月は、月曜日に野村のエブレン、大和のグッドパッチ(6/30)の2社が追加され、合計6社で終了。7月には6/30現在で、さらに7社の上場が予定されている。

この中で注目しているのは、老舗ベンチャーでMarTech(マーケティングテクノロジー)事業者のSpeee(スピー)。2007年創業の同社がついに上場を迎える。4/20に上場を予定していたが、今回再チャレンジとなる。

アイキューブドがMDM(モバイルデバイス管理)の有力事業者として上場します。ベンチャーキャピタルのJAFCOも入っており、我々VC業界からも注目銘柄だが、19/6期の売上が14億円程度となっており、成長角度もそれほど高くないため、Valuationがどこまで伸びるかを見定めたい。

産業のデジタライゼーションを推進するデジタル・クリエイティブスタジオ事業を展開するSun Asteriskは、グループ全体で1500名の開発体制を持ち、労務集約的で受託的な色彩があるものの、着実に売上・利益ともに伸びており期待したい。農林中金が昨年末に約10億円のPre-IPO投資を実行した。同社はプレスリリースと目論見書によると約10億円で5.5%(2,104,000株)を保有しており、このコロナ禍の状況下においても想定価格630円で計算しても元本は確保できそうだ。https://prtimes.jp/main/html/rd/p/000000010.000037787.html

3. 活況の背景

ここまでIPO市場が活況となっている背景を需給両面から見ていきたい。

①供給サイド~慎重な発行体・証券会社

まずは、供給サイドの要因。

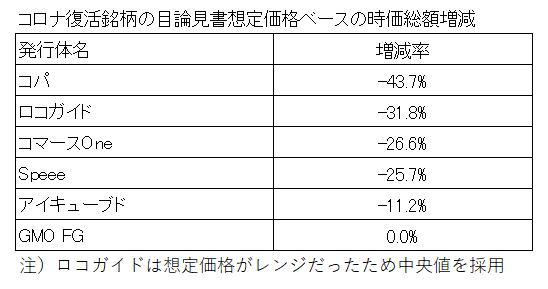

依然として市場のボラティリティを測る指数である「VIX」は25-30のレンジで推移しており(足許3か月のピークは60程度)、平常時の15程度の水準と比較すると不安定な市場環境が続いている。このような状況だと、証券会社としてもオファリングサイズ(=上場時に販売される金額)を絞ったり、公募価格を抑えるようなオペレーションを採らざるを得ないようだ。加えて、コロナ明けのIPO再始動の初週の案件が(ロコガイドを除き)概ね小粒であったことから、供給が絞られた。マザーズ指数が3月につけた底値の約550から約1000の水準まで急回復したにも関わらず、上場取下げ時の時価総額と今回の再上場時の時価総額を比較した増減率では、コパの増減率▲44%を筆頭にかなり価格を抑えた値付けとなっている。

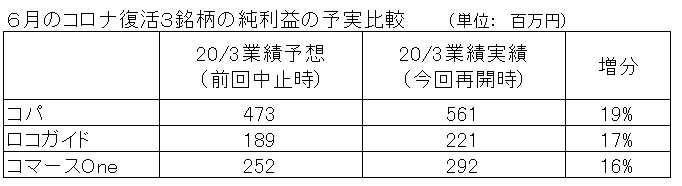

また、利益の見通しが立てやすいなど、財務的に底堅い会社が先行して選別的に上場してきている印象があり、それも投資家の引きの強さをもたらしている。下表の通り、実際に6月のコロナ復活の3銘柄は前回中断時に20/3期の業績予想値を純利益ベースで実績が概ね2割程度上回っており、慎重な銘柄選定を行った模様。

②需要サイド~IPOを待ち望む投資家

需要サイドに目を転じると、2か月半プライマリディールでの投資機会がなかった機関投資家、国内IPO市場の需要面でのメインプレーヤーである個人投資家(=リテール投資家)の需要が爆発している。

個人投資家は、一般的に機関投資家と逆に市場の動きと逆のいわゆる「逆張り」の投資行動を採ると言われるが、コロナで株価が急落した時にも投資を行っており、ほぼコロナ前の水準に戻ろうとしている現況下、一部投資家は利益確定に動いている模様である。潤った手元資金をIPO銘柄に投下している向きもあり、需要が強くなっている。

コロナで導入されたリモートワーク体制で時間に余裕ができた会社員が(本来的には業務時間である)取引時間に娯楽的に投資(というより投機?)を楽しんだりする人も増えてきているようだ。資金面では10万円の給付金を元手に始めた人もいるという。また、経済・雇用の先行き不安を踏まえた将来の資産形成ニーズに対する高まりも相まって、ネット証券の口座数も急増しており、SBIは「2020/3末時点で野村證券の口座数を超えた模様」と発表している。米国では株式取引アプリのロビンフッドも伸びているが、このような新参のオンライン取引ユーザーが日本でもバブルを引き起こしている一因との声もある。

SBIのIR資料:https://www.sbigroup.co.jp/investors/library/presentation/pdf/presen200428.pdf

機関投資家も、大型株が既に株価水準としては伸び切っていたことから、海外機関投資家も含めIPO銘柄を待ちわびていた様子。実際、通常時の需要倍率の数倍以上の倍率が見られた模様。2か月半の間プライマリ投資機会がなかったため、上記供給サイドの保守的な値付けもあり、IPO銘柄に飛びついたようだ。

4. まとめ**

So far, so good!

投資家の反応が見えにくい中、慎重な運営でスロー発進したつもりが、コロナで抑えられた投資マインドが一気に噴出した格好になっている。7月はやや落ち着いた状況となると思うが、コロナが一旦落ち着いたこのタイミングで市場のモメンタムを形成していければいいと思います。

この記事が気に入ったらサポートをしてみませんか?