9月30日(月)~10月4日(金)の見通し

■先週の振り返り

◆経済の定点観測

先週の米経済指標としてまず消費者信頼感指数が発表されましたが、予想103.9に対し結果98.7とやや下落幅の大きい結果となり一部で話題となりました。

同指数は消費者の景気に対するマインドを示すものですが、その名の通り現況指数と期待指数の二つに分かれてそれぞれ数値が発表されるのが通例です。

今回の現況指数は124.3 (前回134.6)、期待指数は81.7 (前回86.3) と前回数値からそれぞれ落ち込んでおり、ここ2年ほどの数値において低水準にとどまっていることがやや心配と言えそうです。

また同時に発表される「雇用が十分にある」から「雇用が不十分である」の回答を引いた数値 (雇用判断DI) は大きく下落しており、通常この下落と失業率の上昇が連動するとされる中で今回の結果は10月4日(金)に発表される失業率上昇を示唆している可能性があります。

9月FOMCにて米国の中央銀行であるFRB・パウエル議長は「雇用市場が実際に大きく減速するから大幅な利下げをしたわけではない」と発言したこともあり失業率の上昇が必ずしも実体の経済悪化をダイレクトに反映するわけではありませんが、8月の雇用統計時に株価が大幅下落を演じたこともあり現在の相場自体が失業率の上昇に対しやや敏感になっており、当日の雇用統計発表は注意が必要になると考えられます。

青線は失業率の先行指標となり得るが、直近で急上昇していることに注意したい

ただし8月の雇用統計ですでに免疫はできており

雇用統計での下落は良い買い場になるだろう

出典: マネックス証券

ただし雇用統計にて仮に失業率が上昇、株価が売りで反応したとしてもすでに8月で同パターンは経験済みであるため、以前よりもS&P 500などの株価指数の下落は限定的になると見られます。

失業率が4.5%など大幅に上昇する場合は下落幅も大きくなりそうですが、あくまでも株価のスピード調整に留まる可能性が高く、下落した後は良い買い場となりやすいため総悲観する必要は無いと思われます。

また先週は住宅関連の指標も発表されましたが、例えば都市部を対象にしたケース・シラー住宅価格指数は前年比+5.9%と落ち着いており、一方で (米国では中古住宅が主流ですが) 新築住宅の販売件数も堅調を維持しています。

これとは別に中古住宅販売の成約指数は70.6 (前月比+0.6%、前年比-4.3%) となり、成約件数の伸びは低調ながらも底堅い動きをしており、FRBの利下げによる住宅ローン金利の低下も鑑みれば、住宅市場は「需要は緩やかに回復しやすい環境にあり、かつ住宅価格も伸びすぎず冷え込みすぎない、ちょうどよい環境」にあると見ることもできそうです。

ここ最近、低調ながらも底堅い動きを見せる

FRBが政策金利を下げたことで今後はなだらかに回復すると見られる

他方、国内総生産は確報値が出されましたが、主としてAIブームにけん引された米国経済が引き続き強いことが明らかとなりました。

「国の成長率」と巷で議論されている「自然利子率」は連動する傾向にあるため、現在の10年金利や政策金利の水準もそれぞれ高すぎる訳では無いですが、裏を返せばこの成長率が長く続くと仮定すれば政策金利の利下げ幅もそれだけ小さくなることには注意しなければならないでしょう。

現在の市場予想はやや積極的な利下げに傾いているため、今後そのハト的な市場予想がFRBの考える利下げ幅に合わせて修正されていくかにも要注目となりそうです。

ところかわって日本では東京都の消費者物価指数 (CPI) が発表されましたが、今年5月まで行われた電気・ガス代補助の「電気・ガス価格激変緩和対策」の後継策として施行されている「酷暑乗り切り緊急支援」が今回分から反映され、前回の前年比+2.6%から今回は+2.2%とやや控えめな結果に落ち着いています。

総合CPIはこのような政府からの支援策により上下するため市場ではコアCPI (生鮮食品除く指数) やコアコアCPI (生鮮食品・エネルギー除く指数) が重視されますが、コアCPIは前回の前年比+2.4%から+2.0%と下落、コアコアCPIも前回と同じ前年比+1.6%に着地しており、現況のままであれば日銀が積極的に追加利上げを行うには動きづらい環境を呈しています。

出典: マネックス証券

特に日銀も重視するサービス価格の上昇がここ数か月弱く、東京都のCPIが全国CPIにも影響を与えると考えれば今後発表される全国CPIにも下落圧力が発生すると考えられます。

救いがあるとすれば日本のサービス価格改定が例年10月と4月の2回に集中することですが、円高も一定程度進んだ現在では下落傾向を一時的に止めるのに精いっぱいであると考えられ、日銀の利上げは早くても12月、このままいけば来年1月以降にずれこむと思われ、併せて円高も年内に限れば急速なものではなく緩やかなスピードに留まると考えられます。

まとめれば先週の米経済指標も特段問題ないものでしたが、消費者信頼感指数の減速、特に雇用判断DIの下落が今週末に発表される失業率の上昇を招く可能性が否定できないことに直近で注意すべきでしょう。

◆中国の経済刺激策と底打ちの可能性

24日、中国の中央銀行である中国人民銀行が短期金利である7日物リバースレポ金利、および預金準備率 (民間銀行が中央銀行に対し預金することを義務付ける率を定めたもので、準備率が下落すれば金融緩和の効果がある) の引き下げを敢行し、同時に不動産不況への対策として既存の住宅ローン金利引き下げ、および二つ目の不動産 (セカンドホーム) を購入する際の頭金比率を引き下げることを発表しました。

主に利下げを通じて、市場に出回るお金を増やすことに注力している

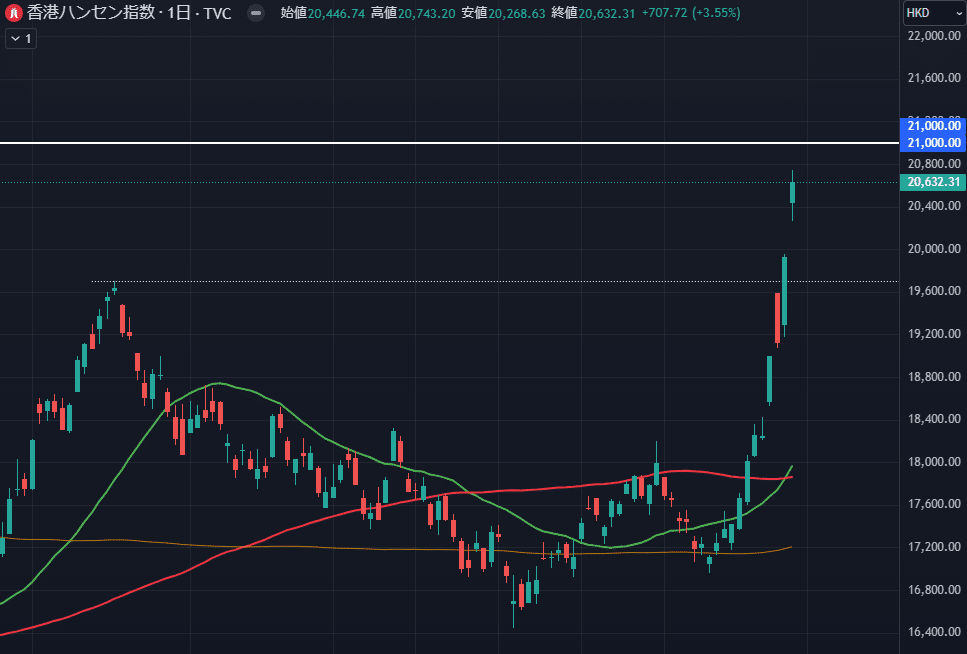

これと並行してファンドや保険会社等による株式購入を下支えするプログラムを複数発表し、中国の代表的な株式指数である上海および深セン、関連性の深い香港ハンセン指数がともに大幅上昇となっています。

チャート上では2024年初頭の大きな下落と夏の下落がダブルボトムになっている関係で底打ちとも取れる動きを見せており、また現在まで底打ちした水準が過去10年間の安値とほぼ変わらないことを鑑みれば、中国経済に遅れて波及するも株価が先に持ちなおす可能性が見えてきていることも事実です。

それぞれ、2024年内にダブルボトムを築いている

またここには載っていないが底打ちした水準は過去10年間の

安値水準に近いのもポジティブと言えそうだ

今回の発表が中国経済にはびこる不況問題を解決するかは未だ未知数ですが、それまで全面的な緩和策に対し積極的になれなかった人民銀行が大胆に緩和方針へ転換したことを受け、同国の株式にある程度の期待が集まっていることは受け入れるべきでしょう。

中国は共産党の一党独裁であるためトップからボトムへの指令系統がしっかりしている関係で経済の改善スピードが素早く、「開発独裁」とも呼ばれる中国が国内の経済問題に真摯に対応し続ければ株価自体も上向くと考えられます。

また今回このような全面支援策に転じた理由の一つに「人民元安の緩和」が挙げられると考えられます。

中国は海外と国内間の「自由な資本移動」に制限をかけながら米ドルと人民元をペッグする「為替相場の安定」を部分的に達成していますが、ここ最近はFRBの高金利政策により米ドルへ資金が流出することで相対的に人民元が安くなり続けていた関係で大胆な緩和策を打つことが難しい状況となっていました。

そこに前回の米FOMCにてFRBが利下げに転じたことで米ドルが若干弱くなり、それに伴い人民元が高くなったことで中国としても人民元を弱くしかねない利下げをする余地が広がったと見られ、世界が緩和方向に向かう中で大胆な金融政策を打つ良いタイミングと判断した、と見るのが自然かもしれません。

いずれにせよ、中国は国内に未だ不動産不況などの問題が根強く残っているものの、先進国と同じ改善スピードと考え「しばらく中国はダメだろう」と株式にも一貫して弱気になる時代が一区切りついた可能性がありそうです。

これに伴い、当面は株式に下落圧力が残りながらも徐々に上向いていくというシナリオに近い将来切り替える必要があるかもしれません。

◆石破首相の誕生

先週金曜、自民党総裁選にて石破氏が代表として選出された関係で日経平均先物や米ドル円が荒れています。

これは当日を迎える前、市場が財政出動などを行う金融緩和派の「高市氏勝利」を見越したうえで日本株やドル円が上昇した関係でもありますが、先々週の終値 (いわゆる20日(金)の日経平均の引け値) が37,700程度でありながら総裁選後の日経平均終値が37,600程度で引けていることを考慮しなければならないでしょう。

上の事実を鑑みれば、一部でささやかれている「石破氏が金融所得課税の見直しや法人税・所得税の部分的増税、財政健全化など、財政引き締め的な政策を推し進めたから暴落した」との指摘はややずれていると考えられ、「高市氏勝利を織り込んだ市場がその分をちょうど吐き出し、総裁選前の通常時にリセットされた」と見るのが自然だと見られます。

肝心の石破総裁による具体的政策はこれから明らかになると思われますが、総裁選前に語った上記の財政政策は本人も発言した「経済あっての財政」の考えの下に展開されていると考えられ、例として法人税や所得税の部分的増税に関しては比較的余裕のある法人・個人に対し課されると見られ、どちらかと言えば再分配的な機能を果たす政策と言えそうです。

このほかにも財政健全化は以前より政府の議題に挙がっていること (今年7月の経済財政諮問会議にて『中長期の経済財政に関する資産』が発表されましたが、その中で2025年度の財政収支が黒字化すると公表されたことなど)、利上げに賛成の姿勢を保つことはあくまでも日銀による政策に茶々を入れるつもりはないという意味であることなどを考えれば、よくも悪くも相場には今まで通りの環境が続くと見るほうが自然かもしれません。

翻って石破氏は10月9日(水)に衆議院解散、27日(日)に投開票を行うことを表明していますが、投開票の時期は米国の大統領選も佳境に入っており、むしろ日本株の長期的な方向性を探るのであれば11月以降の動きのほうが信頼に足るものになると考えられます。

そのため足元は高市氏勝利を見込んだ分を吐き出した後 (現在)、衆院解散まで今まで通りの動きを見せながら、投開票までやや様子見の横ばい展開を経つつ、11月の大統領選挙を消化した後に安定したトレンドを再形成するシナリオを軸にするとよいかもしれません。

■今週の見通し

今週は米国にてパウエル議長の発言もさることながら、上の振り返りにて触れた雇用統計に最も注目が集まるでしょう。

特に失業率には市場も敏感になっており、8月発表分の4.3%を超える数値が出ればその分市場にもネガティブになると考えられます。

ただし8月よりはすでに耐性がついているため、雇用統計に関して下落した部分は良い買い場になると見ていますが、同時に大統領選挙も並行して行われる中で日本時間2日(水)10時に行われる「米大統領選挙・副大統領候補テレビ討論会」にもある程度気を配る必要がありそうです。

その他、不況入りの判断にも用いられるISM製造業指数も重要となりますが、同指数が45を下回ると不況入りすると言われる中、前回のNY連銀製造業指数及びフィリー製造業指数の両者が好成績を出したことからこちらも改善するのではないか?との予測も一部で出ており、米国株や経済ともにこれからも良い環境の中で伸びていくためには雇用統計と併せて「ダブルの関門」として市場から注目され続けると考えられます。

※今週は簡略版として銘柄を絞っています。

◆ナスダック100 (NDQ)

地味ながらも先週はプラスで引けたナスダック100ですが、上昇としては過熱感も無く程よいものであり、雇用統計やISM製造業指数に問題が無ければじりじりと上昇しやすい環境にあると思われます。

そうはいっても上手くいかないのが相場でもあるため、大統領選挙が拮抗していることも含め、当面は下落もしながらトータルで上昇していくような動きになると考えています。

想定レンジ: 19400〜20690

◆S&P 500 (SPX)

こちらはナスダック指数よりも底堅い動きを見せており、仮に下落しても下値は限定的であると考えられます。

この先も常に雇用統計やその他指標により「デフレ懸念」がぶり返す可能性は十分ありますが、その懸念が指数に及ぼす影響は時を重ねるごとに少なくなると思われます。

あまりにもそれまでの数値とかけ離れた不況サインが出た場合はその限りではありませんが、少なくとも今年に限れば下値を掘ったところを買い増ししていく手法が有効になるでしょう。

想定レンジ: 5600~5850

◆香港ハンセン指数 (HSI)

香港ハンセン指数は金融緩和発表から大きく上昇していますが、日足で見ればやや過熱領域にいることは留意しなければならないでしょう。

そのためここから新規で買いを入れるのはややリスキーであり、また力強い上昇へと転じるにしても数日はかかると見られます。

あまり推奨されるトレードではありませんが、週明けからごく短期 (数営業日以内) の時間軸で売りを入れてみるのも面白いかもしれません。

想定レンジ: 19700~21000

◆日経225 (NI225)

日経平均は石破氏が総裁になって以降、それまで高市氏勝利を織り込んだ分をちょうど吐き出す形で引けています。

当面は以前のような環境、すなわち石破氏の政策がどうというよりも「円高」や「半導体株の市況悪化」からネガティブな影響を受ける状況が続くと考えられます。

そのため現時点で最もあり得るシナリオとなる「緩やかな円高」と「半導体株の再上昇」が相殺しあう形で「底値も堅いが上値も重い日経」のような値動きになると見ています。

想定レンジ: 35250~39450

※当記事はファンダメンタルズにおいて事実の正確さを満たすために尽力していますが、万一事実と異なる点等ございましたらお気軽にご教示ください。

また本稿では分かりやすさを優先するため、金融用語を厳密に使い分けないこともございます。

※特段断らない限り、記事内すべてのイベントに関する日時は日本時間基準でお話しています。

また、チャートでは単純移動平均線 (Simple Moving Average、以下MA) を用いており、25MA (緑線)、91MA (赤線)、200MA (黄土色線)としています。

主要指数はすべて現物取引のチャートを用いています。

ティッカーシンボルは個別銘柄とETF以外、TradingView内のものを使用しています。

よろしければサポートしていただけると嬉しいです!あなたのちょっとしたお気持ちが私の励みとなります!