近い未来へのアプローチ

目先の日本株 少し近い未来へのアプローチと考え方について。

日本では 7月30,31日 日銀会合

31日昼頃に日銀から 現状維持なのか? それとも金利を動かすのか? 発表が出ます。

米ドル円が 161円台になり早期利上げ論が再びいわれいています。

米ドル円を抑えるためだけの 利上げには 僕は反対です。

アメリカのように強い経済 強い景気で国民が潤っているなら利上げしても吸収できます。

しかし今の日本はGDPマイナス成長状態

インフレ高の景気鈍化状態 現状 スタグフレーションに近い状況に日本はあると思います。

そんな中で利上げ?? これは日銀が決める事なのでどうなるかは分かりません。

マーケットの一部は利上げがあるかも?を織り込む動きになっています。

利上げで恩恵を受けるのは 銀行 保険業です。

2023年アメリカでは 金利がどんどん引き上げられて5.5%まで引き上げ。

高い金利状況の中で 値上がりしたセクターとして銀行株 保険株があります。

アメリカの利上げ最終局面から 銀行株や保険株が値上がりしました。

アメリカで起こったことは日本でも起こる可能性が高い。

金利が上がれば 銀行にとってはプラスです。

保険業にとっても利上げはプラスです。 保険会社は顧客から預かったお金を運用しています。運用先には日本国債も含まれる。

利上げになると国債の利回りが上昇し保険会社への実入りが増えることになりますね。

それをマーケットは先取りする動きが継続しています。

6月28日 日本市場での セクター別上昇 1位2位が 保険 銀行でした。

7月31日日銀会合 結果発表

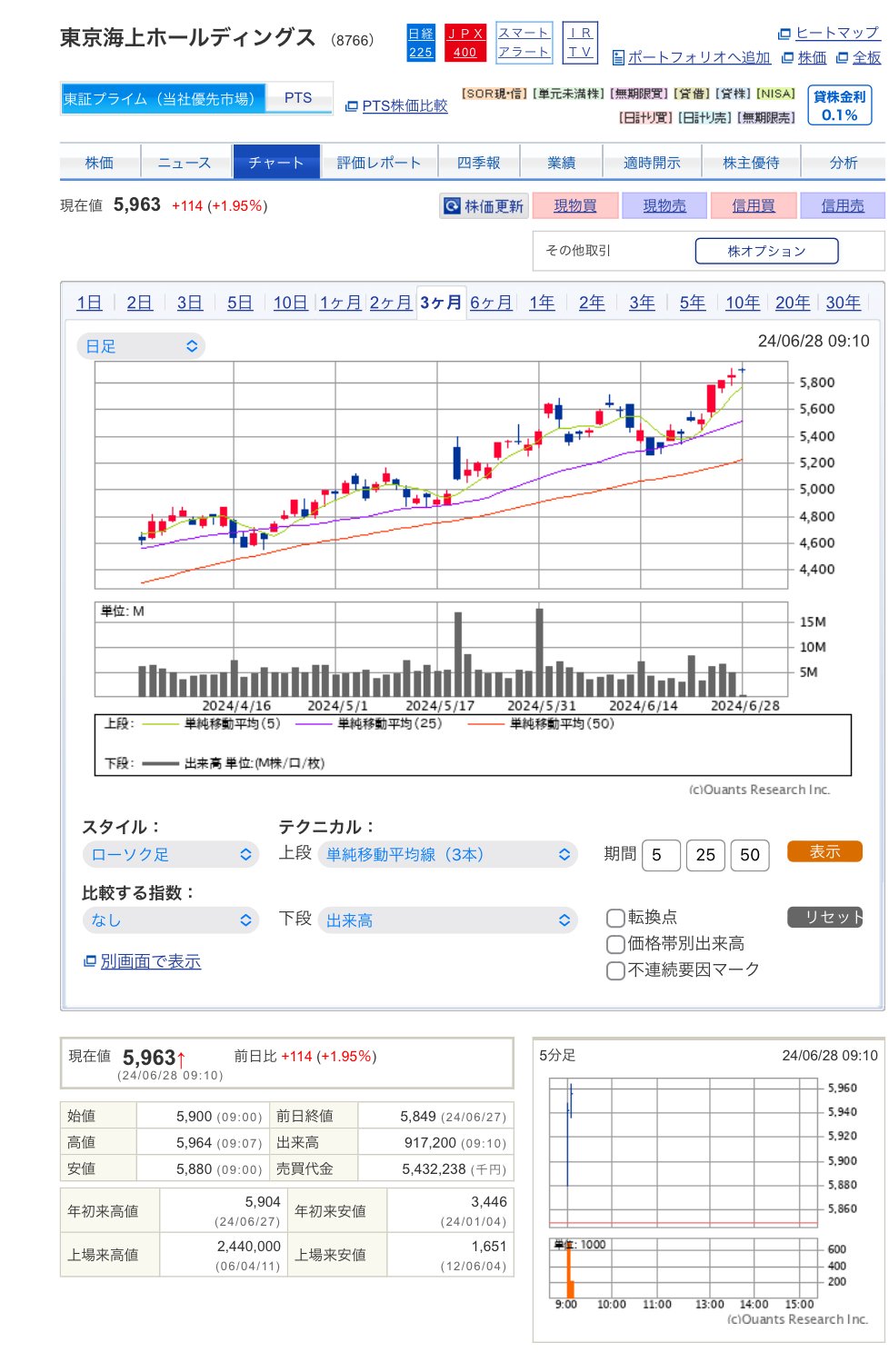

保険業 東京海上HD 直近5連騰の値上がりとなり高値更新

8月上旬決算発表予定

東京海上は今期も来期も最高益予想 業績絶好調

近い未来に利上げがあるなら株価には更なるプラスとなる可能性があり

それを先取りする形で買いが継続していると思います。

銀行 三井住友 同じく 5連騰の値上がり。 高値更新

三井住友は7月末予定で 第一四半期決算発表を行う予定。

今期も来期も 業績は過去最高益予想。

業績は絶好調

もし利上げが将来あるなら

業績に更なるプラスアルファーとなる可能性が高い

それを先取りした買いが株価を刺激していると言えます。

保険 銀行株にとっては 利上げはプラス作用があります。

保険や銀行にアプローチする場合

基本はセクター別 ETFをまずは保有の対象とする事。

いきなり 個別株の 三井住友や三菱UFJや 東京海上 ではなく

個別リスクの少ない 保険ETFや銀行ETFにアプローチする方が安全です。

上級者は個別株でもよいですが初心者や中級の方は 個別ではなくETFから手始めにするのがよいでしょう。

下記 ETFのチャートと組み入れを見ていただければわかりますが

このETFを保有することで ほとんどの 金融セクターを持つのと同じ効果があります。 しかも 個別の決算リスクはありません。

下記は 銀行を除く 金融ETFです。

このETFの中には 保険もリースも証券も様々組み入れられています。

組み入れ10位までは

1位 東京海上

2位 MS&AD

3位 オリックス

4位 第一生命

5位 野村HD

6位 SOMPO

7位 日本取引所

8位 大和証券

9位 T&SHD

10位 SBIHD

下記は銀行ETF 組み入れ上位でメガバンクや信託銀行などほとんど入ってます。

組み入れ

1位 三菱UFJ

2位 三井住友

3位 みずほ

4位 ゆうちょ

5位 三井トラスト