(バイサイドの弁護士からみた)LBOの実務・第1回 総論

なぜ今この記事を書いているのか

はじめまして、東京の日本橋で弁護士をしている後藤慎吾と申します。

後藤慎吾って誰?と思った方は、事務所の弁護士紹介ページをご参照くださればと。

私は、弁護士として日々いろんな種類の仕事をしているのですが、ファンド規制に関する書籍を書いていたりして、ファンド関連の仕事が主要取扱分野の1つになっています。

ただ、ファンドといっても、ヘッジファンド、ベンチャーキャピタルファンド、事業再生ファンドなど様々な種類のものがあり、その取引の内容も様々です。例えば、私がファンド関連の業務として取り扱う取引のうちの1つに、プライベートエクイティファンド(Private Equity Fund。略してPEファンドといわれます。)が企業を買収するときに用いるLBOというものがあります。

最近、出版社の編集者と出版企画のネタについて話していたときに、LBOのスキーム(仕組み)をホワイトボードに書いて説明したところ、その編集者に興味を持っていただけて、その後何度かメールでやりとりをしたのですが、仮に「LBOの実務」を書籍にしたとしても、LBOに固有の内容以外の、LBOを構成する各フェーズの汎用的な説明が多くなるんじゃないか(そのような汎用的な説明は既刊書籍を読めば足りる)ということで、結局、その企画はボツになってしまいました泣

バイサイド(買収側)の弁護士からみて、LBOは、ざっくり、①M&Aのフェーズ、②ファイナンスのフェーズ、③合併のフェーズに分けることができますが、確かに、それらの各フェーズに関する既刊書籍は山ほどあります。それでも、弁護士がバイサイドでLBOを取り扱うためには、各フェーズの一般的な知識を有しているだけでは足りず、LBOの全体の流れを理解した上で、その流れの中に各フェーズを位置付けることが必要であり、一般的に知られていない留意点やノウハウもかなりあります。このような問題意識があって、LBOを法務的な視点から一気通貫で説明した書籍があれば世に出す価値があると思ったんですけどね。ただ、かなりニッチなのでどれだけ売れるかは未知数ですが。。

で、折角だから、noteで、バイサイドの弁護士からみたLBOの実務について概略を説明しようかなと思い立ちました。書籍と違ってブログなら根詰めて執筆する必要もないですし、発行部数を気にしなくていいので気楽ですしね。

というわけで、これから何回かに分けて、LBOについてゆるーく解説していこうと思います。ご興味のある方はどうぞよろしくお願いいたします。

LBOとは

ここまでLBO!LBO!と連呼してきましたが、そもそもLBOって何なのかについて簡単に説明しておきましょう。

「LBO」(エルビーオー)とは、Leveraged Buyout(レバレッジド・バイアウト)の略語であり、企業の買収を企図するスポンサーが、自己資本の他に、金融機関から融資(外部資本)を受けて、買収対象企業(以下「対象会社」といいます。)の支配権を取得するM&Aの一手法です。

投資の世界では、金融機関からの融資などの外部資本を利用して運用資金を増やし、投資効率をあげることを「レバレッジを効かせる」といいますが、LBOでは、スポンサーが、金融機関からの融資を利用することで、対象会社の買収価額を含む買収関連費用に比較して少額の自己資本で企業買収(バイアウト)を行うことができることから、レバレッジド・バイアウトといわれるのです。

イメージとしてはこんな感じです↓

LBOの流れ

上述のとおり、LBOは、①M&Aフェーズ、②ファイナンスフェーズ、③合併フェーズという3のフェーズを経てようやく最終形に辿り着く案件であり、バイサイドの弁護士が最初にクライアント(スポンサー)から相談を受けてからなんだかんだでその最終形に至るまでに1年くらいかかることが多いです。

LBOの基本的な流れをスキーム図で順に示すとこんな感じです↓

なお、本連載では、

①スポンサーはPEファンド

②対象会社は非上場会社

③対象会社の株主は、対象会社の創業者兼代表取締役A、取締役B(Aの妻)、取締役C(Aの息子)、取締役D(Aの娘)

④A:B:C:Dの対象会社の株式の持株数はそれぞれ100株、30株、10株、10株

⑤売主(A乃至D)は、買主(SPC)に対してその有する対象会社の株式のすべてを譲渡すること

⑥Cはクロージング後も対象会社(クロージング後は合併存続会社)に代表取締役として残り、また、SPCの株式を引き受けてその少数株主となる(A、B、Dは対象会社の取締役を退任、SPCにも出資しない)こと

を前提とします。

対象会社が上場会社である場合には金商法のTOB規制がかかってきたりしてかなり大変なことになりますが、ここではその説明は割愛します。

M&Aフェーズその1

M&Aフェーズその2

ファイナンスフェーズ

合併フェーズその1

合併フェーズその2(最終形到達!)

LBOの流れのまとめ

上記のスキーム図に書かれている各イベントを書き出すと以下の通りですが、これらはあくまでバイサイドの弁護士からみたLBOの重要イベントを指摘したものにすぎませんので、これ以外にもこなすべきイベントは沢山あります。また、個々の案件の特殊性に起因するスキームの変更もありますので、スポンサーや他の関係者と調整したうえで段取りを組む必要があります。

M&Aフェーズその1

①NDA締結→初期的情報開示

②MOU締結

③デューディリジェンス

M&Aフェーズその2

④SPCの設立

⑤SPA締結

⑥SHA締結

⑦委任契約締結

ファイナンスフェーズ

⑧出資契約締結

⑨ローン契約/担保契約締結

⑩ICL契約締結

⑪クロージング

合併フェーズその1

⑫合併契約締結

合併フェーズその2(最終形到達!)

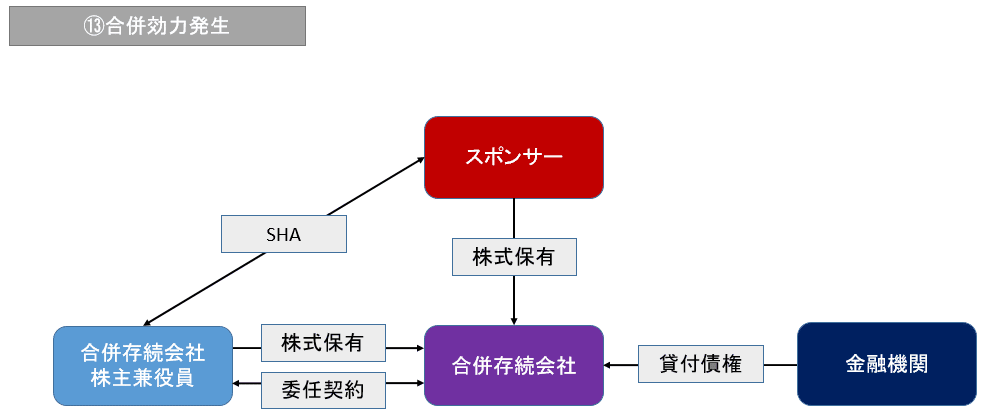

⑬合併効力発生

こんな感じで列挙されても、なんのこっちゃという感じだと思いますが、次回以降の投稿で各イベントについて解説するので、とりあえず、かなりめんどくさそうだな、、ということだけでも分かっていただければと思います。

おわりに

ここまでの記事の執筆にかなりの時間をとられたので(パワポ作りが大変だった・・・)、とりあえず今回はこんなところで。

ではでは。