【ZM/Q2-2021決算速報】クラウドでWeb会議サービスを提供する「Zoom Video Communications(ズーム)」、2021年第2四半期の結果は売上◎、EPS◎、ガイダンスはQ3×、通年◎。Q3ガイダンスが市場予想を下回りAHで大きく下落。今回も決算の詳細チェックとCANSLIM定点観測。

このマガジンは取り上げた企業の投資を推奨する意図は全くないことを改めて確認いたします。企業の業績チェック、ビジネスモデル、新着ニュースをシンプルに定点観測する読み物です。

(ZMの会社概要・歴史・ビジネスモデル考察は「【ZM/米国株銘柄分析】巣篭もり需要爆発で2020年に大相場をつけた進撃のハイパーグロース株「Zoom Video Communications(ズーム)」の概要, ビジネスモデル, 今後の株価見通し(将来性/成長性)を直近決算とオニール流CANSLIMの観点から考察。」を参照。)

「Zoom Video Communications(ティッカーシンボル:ZM)」のQ2-2021の決算結果が出ました。

Zoom Video Communications Q2 FY22 Earnings August 30, 2021

$ZM Zoom’s Q2-2021(FY22)決算:

— 秀次郎@戦国のバレンティン (@hidejiromoney) August 30, 2021

・売上:$1.021B/YoY+54%(予想$990.96M)◎

・EPS:$1.36/YoY+48%(予想$1.16)◎

・ガイダンス:

Q3

売上:$1.015~1.02B(予想$1.01B)◎

EPS:$1.07~1.08(予想$1.09)×

FY22

売上:$4.005~4.015B(予想$4.01B)◎

EPS:$4.75~4.79(予想$4.67)◎

AH -11.60% pic.twitter.com/yYRJg85pqu

After Hourで株価は決算を受けて下落中です。Q2実績は予想を上回りました。Q3のEPSが予想未達、通期ガイダンスはクリアしています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

※予想=アナリスト、市場予想

□ Zoom Video Communicationsの2021年2Q決算(FY22)

・売上:$1.021B/YoY+54%(予想$990.96M)◎

・EPS:$1.36/YoY+48%(予想$1.16)◎

□ 2021年第3四半期(Q3-FY22)ガイダンス

・売上:$1.015~1.02B(予想$1.01B)◎

・EPS:$1.07~1.08(予想$1.09)×

□ 2021年(FY22)通期ガイダンス

・売上:$4.005~4.015B(予想$4.01B)◎

・EPS:$4.75~4.79(予想$4.67)◎

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

参考:Q1-2021レビュー

ZMの2021年第2四半期の結果

「Zoom Video Communications」は、上記で見てきた通り、クラウドコンピューティングを使用したWeb会議サービスを提供する企業です。

法人、個人にWeb会議サービスシステムを導入し、そこから発生する「サブスクリプション収入」がZoomの主な収益源となります。

「サブスクリプション」とは、例えばアマゾンプライム、ネットフリックスなど月額で毎月顧客から支払いを受ける形態です。

収益形態から、非常に業績見通しがつきやすく、投資家からも未来が予測しやすくなるので好まれやすいです。

IDaaSのOKTAも同様の収益形態であり、Zoomと並びスーパー決算を出すハイパーグロース株ですよね。(OKTAは9/1に決算発表を控えています)

Auth0買収で最強銘柄から超最強銘柄に...!! ハイパーグロースの逆襲時に絶対買いたい銘柄「 $OKTA 」を取り上げました。オクタに投資してるアクティブファンドも超一流の錚々たる顔ぶれで凄いです。痺れました。

— 秀次郎@戦国のバレンティン (@hidejiromoney) May 15, 2021

IDaaS最強ハイパーグロース企業「OKTA」の銘柄分析。| #note https://t.co/zGcQa5BWc5

サブスク企業の重要KPIはユーザー数、NRR(Net Revenue Retention (Rate)、既存顧客の売上増減)ですね。ZMの場合はNet Dollar Expansion Rate(NDR)と呼んでいます。

さて、企業決算分析をする上で、最優先で見なければならないのは、「実績(売上高・EPS・来期予想ガイダンス)」が決算前のアナリスト予想をしっかり上回っているかどうかです(ガイダンスを出さない企業もあるので注意)。

Zoomの2021年第2四半期決算の詳細な内容をここからはチェックしていきましょう。

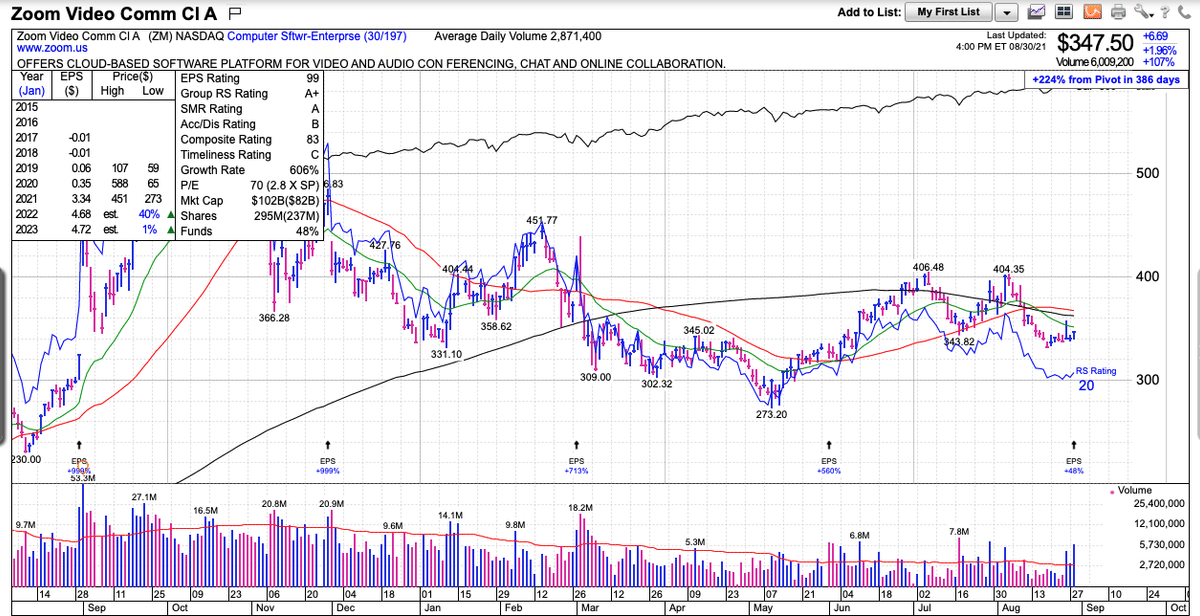

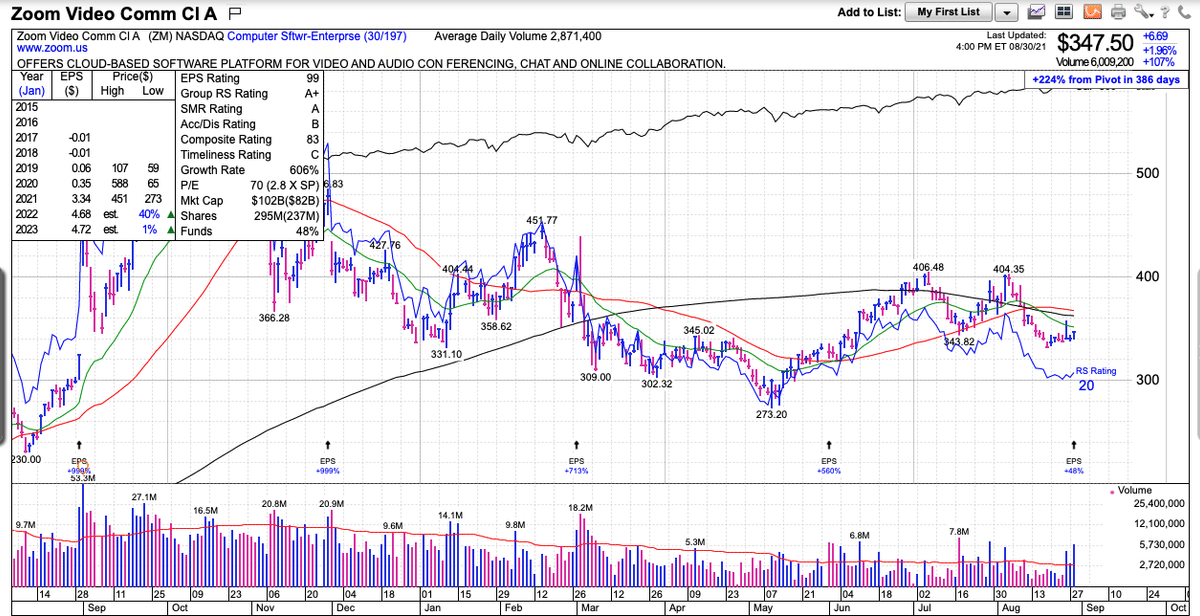

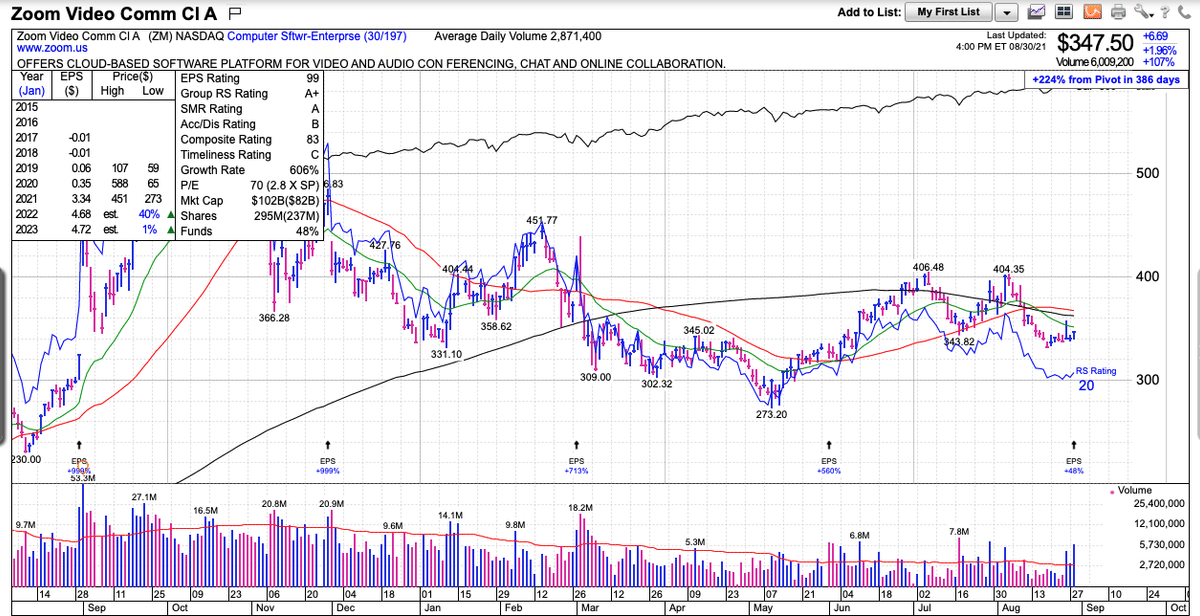

(ZMの8月31日株価チャート)

■ Revenue(売上高)

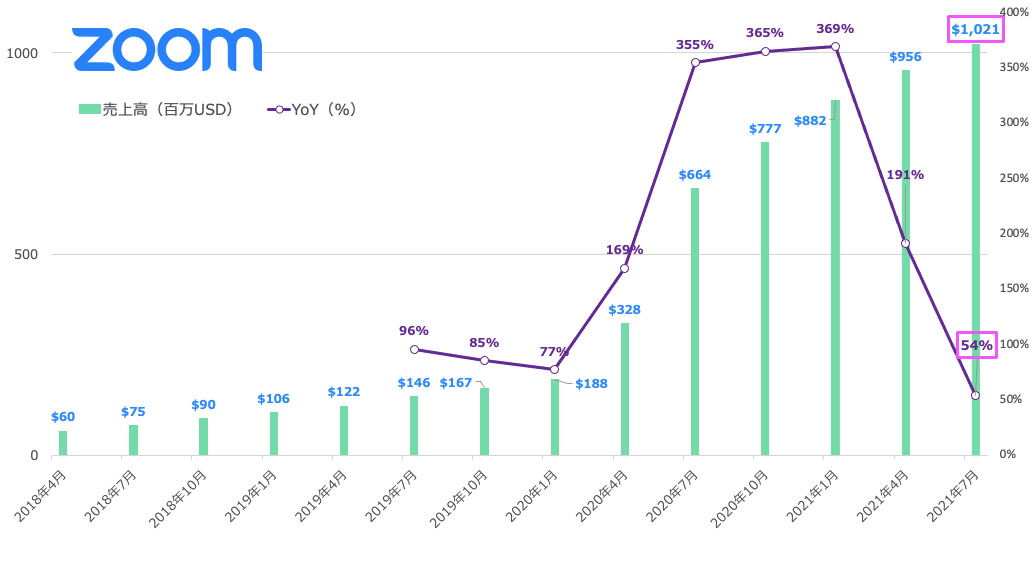

Q2-2021:$1.021B/YoY+54%(予想$990.96M)

市場予想を超えてきています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

Q4-2018:$106M

Q1-2019:$122M(YoY+103%)

Q2-2019:$146M(YoY+96%)

Q3-2019:$167M(YoY+85%)

Q4-2019:$188M(YoY+78%)

Q1-2020:$328M(YoY+169%)

Q2-2020:$664M (YoY+355%)

Q3-2020:$777M(YoY+367%)

Q4-2020:$882M (YoY+369%)

Q1-2021:$956M (YoY+191.4%)

Q2-2021:$1,021M (YoY+54%)←New!!

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

売上の内訳は米州$681M、欧州$205M、Asia-Pacificが$135Mです。

欧州&Asia-PacificがYoY+62%(約4倍)と伸びています。アメリカはYoY+50%。

売上高が$100Kを超える大口顧客数は2,278社(YoY+131%)。従業員10名以上の(事業規模が大きい)顧客数は50.4万社(YoY+36%)。

一番右のグラフを見ていただきたいのですが、64%が10人以上の雇用を抱える企業となっています。小企業もしくは個人は36%となっており、大企業がメインの顧客であることがわかりますね。昨年と比率は変わっていませんが、安定して「太客」を抱えていることがわかります。(大企業にとってリモートワークはすでにロングトレンドですね)

■ EPS(1株当たりの当期純利益)

Q2-2021:$1.36/YoY+48%(予想$1.16)◎

売上に続き、こちら予想クリアです。

EPS予想は「Yahoo Finance」で取れます。アナリストは保守的に予想を出すため、決算企業はこれを超えなければ市場から好感されません。

Zoomの過去EPS(non-GAAP)とYoYの推移は以下の通りです。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q1-2019:$0.03(YoY +400%)

Q2-2019:$0.08(YoY +300%)

Q3-2019:$0.09(YoY +800%)

Q4-2019:$0.15(YoY +275%)

Q1-2020:$0.20(YoY +567%)

Q2-2020:$0.92(YoY +1,050%)

Q3-2020:$0.99(YoY +1,000%)

Q4-2020:$1.22(YoY +713%)

Q1-2021:$1.32(YoY +560%)

Q2-2021:$1.36(YoY +48%)←New!!

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

YoY+48%と昨年に比べると鈍化しています。昨年があまりにも凄すぎたため、その反動が来ています。遂にきてしまったかという感じではありますが、アナリスト予想を上回っており、市場とのコミュニュケーションはしっかりできていますね。

2020年のZoomの快進撃の様子は以下記事の「会社の歴史」項目でその凄さを改めて確認できると思います。

■ 営業CF/フリーキャッシュフロー

Q2-2021:営業キャッシュフロー$468M(YoY+17%)、フリーキャッシュフロー$455M(YoY+22%)。

明らかに弱くなっていますね。Q1までは営業CFはYoY+106%と高水準でした。

企業KPI

■ Net Dollar Expansion Rate(NDR、売上継続率)

NDRは既存顧客の売上を前年比で維持できているかを計る指標です。

Zoomは13期連続で130%を上回っています。毎回言ってますが、本当に化け物ですね。

Zoomを導入した企業が解約どころかさらに課金(アップデートや他サービス追加)を続けているという、Zoom addicted状態です。薬漬けです。

Covid-19の追い風前から130%を上回っていますが、ワクチン普及後もトレンドが継続していくことが実証されつつあります。そもそも、ワクチン普及してもZoomは相当な顧客数を獲得し、ネットワーキングができています。

リモートワークは長期トレンドですね。

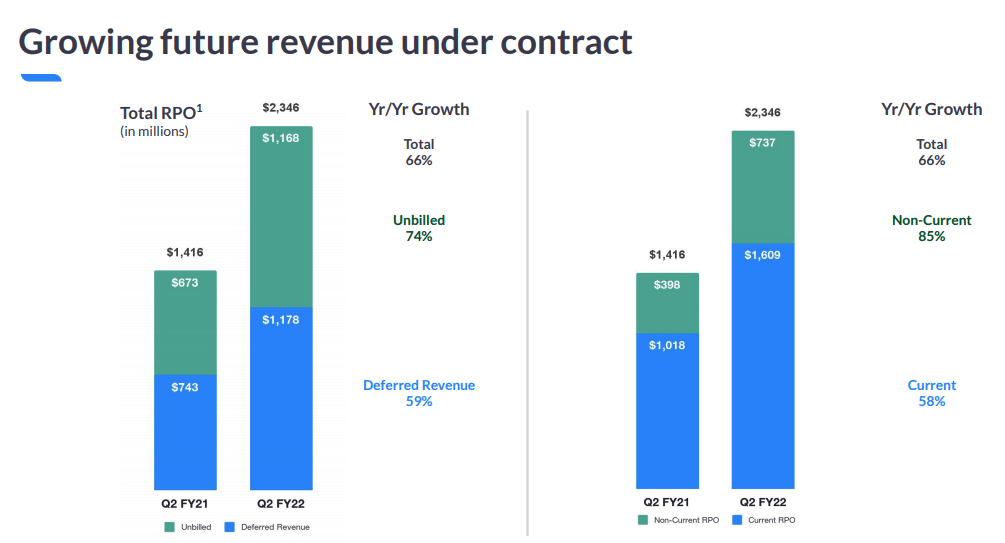

■ Remaining performance Obligations(RPO)

RPOは受注残です。売上に計上される予定の契約になります。

Deferred Revenueは会計上まだ売上に計上していない分です。Unbilledはこれから納品する分です。契約は結んでいます。

Q2-2021:Unbilledは$1,168M(YoY+66%)、Deferred Revenueは$1,178M(YoY+59%)。

Q1より鈍化するも、まだまだ堅調に伸ばしています。この時点で来期の決算も良い数字が出るとある程度把握できますね。

財務状況(資本配分/自社株買い/M&A)

■ 資本配分

Zoomは2021年1月(Q4-2020)に15億ドルの公募を実施しました。公募価格は$340。2021年8月31日現在は株価は$347.5。公募価格である$340を上回っていますが、決算発表後のアフターアワーで-11%と下落。またも公募価格を下回ってしまうかもしれません。

■ M&A

6月にリアルタイム機械翻訳(MT)ソリューションの開発に特化した新興企業Karlsruhe Information Technology Solutions - Kites GmbHを買収発表(正式契約締結)。

Zoom to Acquire Kites GmbH / Kites Team to Help Enhance Zoom’s Machine Translation Capabilities

Zoomユーザーに多言語翻訳機能を提供、会議の生産性と効率を向上させることに貢献を目指すもの。

7月にはクラウド・コンタクトセンターのFive9を約147億ドル相当の全株式取引で買収(最終合意)することを発表しました。240億ドル規模のContact Center as a Service(CCaaS)領域への進出です。

(Zoomの強力なコミュニケーションプラットフォームとFive9社のインテリジェントなクラウドコンタクトセンターの組み合わせにより、企業は顧客との関わり方を再構築することが可能になる。と発表)

Five9社の株主は、Five9社の株式1株に対して、Zoom Video Communications, Inc.のクラスA普通株式0.5533株を受け取ることになっています。取引は、2022年暦年の前半に完了する予定。

FY-2021(2022年度)ガイダンス

Q3のガイダンスは予想を下回りました。今回、通年ガイダンスは予想を上回っているも、Zoomは初めて予想を下回る数字を出しました。

■ Q3-2021:

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・売上:$1,015 - $1,020 millio(予想$1,010M)→◎

・Non-GAAP EPS:$1.07 - $1.08(予想$1.09)→×

・Non-GAAP Operating Income:$340 - $345 million

・Non-GAAP Weighted Average Share Count:$309 million

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

■ FY-2021(2022年度):

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・売上:$4,005 - $4,015 million(予想$4,010M)→◎

・Non-GAAP EPS:$4.75 - $4.79(予想$4.67)→◎

・Non-GAAP Operating Income:$1,500 - $1,510 million

・Non-GAAP Weighted Average Share Count:308 million

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

CANSLIM定点観測

「CANSLIM」は成長株発掘法の著者、ウィリアム・オニール氏の成長株の見極めに用いられる判断指標です。

オニール氏の投資理念は以下です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・CANSLIMを満たすかどうかで真の成長株かどうかを見極める。

・株価チャートで売買のタイミングを測り大きな利益の獲得を狙う。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

CANSLIMとは以下の頭文字です。これら全てを満たすと「大化け株」となります。(満たしていなくても有望銘柄として売買はOK、投資家の技量が試される)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

C(=Current Quarterly Earnings=当四半期のEPSと売上)

A(=Annual Earnings Increase=年間EPSの増加、高いROE水準)

N(=New Products, New Management, New Highs=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値)

S(=Supply and Demand=株式の需要と供給)

L(=Leader or Laggard=主導銘柄か、停滞銘柄か)

I(=Institutional Sponsorship=機関投資家による保有)

M(=Marker Direction=株式市場の方向)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

CANSLIM各項目の詳しい解説は以下の記事を参照。

前回に引き続き、CANSLIMを通して、Zoomはオニールが定義する「大化け株」と言えるのかどうかを見ていきましょう。

Q2で筆者が行った判定結果は以下の通りでした(Q1→Q2)。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□

C:◯ → △

A:◯ → ◯

N:X → X

S:△ → X

L:X → X

I:◯ → ◯

M:△ → ◯

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q1-2021の判定根拠は以下です。

「Zoomなんて大化け株に間違いなしでしょ!」と思ってしまいますが、オニール流の銘柄選定法ではそうはいきませんでした。可能な限りパーフェクトを目指す必要があります。

ここまで厳しく銘柄を見るのは、米国株銘柄は6,000以上もあるのだから、最高の銘柄を探すべきである、ということですね。

ただし、大化け株ではなくともZoomは有望銘柄であるといえる会社だと思います。

値動きの趨勢が上を向き、正しいベースを作りブレイクアウトする瞬間を狙い澄まして、投資をしていっても良い銘柄として筆者は捉えています。現状は、しばらく値動きが動意づくまで時間がかかりそうですが。

それでは判定根拠の詳細を見ていきましょう。

(ZMの8月31日株価チャート)

■ C(=当四半期のEPSと売上) △

C(=Current Quarterly Earnings)を見ていきます。

ここでは以下の2つを判定します。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 当四半期のEPSが前年同期比で25〜30%以上か?

⑵ 売上が25%(または直近3四半期で伸び率が加速)以上伸びているか?

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 当四半期のEPSが前年同期比で25〜30%以上か?

当四半期のEPSが前年同期比で大きな伸び率を示しているかどうかを見ます。最低目標は25〜30%です。より保守的に見るのであれば40〜500%です。

ZoomのQ2-21のEPSはYoY+48%でした。Q1ほどのぶっちぎりのクリアではありません。最低目標の25〜30%は楽々クリアしています。「◯」です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Q1-2019:$0.03(YoY +400%)

Q2-2019:$0.08(YoY +300%)

Q3-2019:$0.09(YoY +800%)

Q4-2019:$0.15(YoY +275%)

Q1-2020:$0.20(YoY +567%)

Q2-2020:$0.92(YoY +1,050%)

Q3-2020:$0.99(YoY +1,000%)

Q4-2020:$1.22(YoY +713%)

Q1-2021:$1.32(YoY +560%)

Q2-2021:$1.36(YoY +48%)←New!!

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑵ 売上が25%(または直近3四半期で伸び率が加速)以上伸びているか?

次に売上の伸びを見ていきます。今期のZMの売上はYoY+54%でした。25%以上伸びていますので、こちらもクリアですね。

但し、Covid-19であまりにもQ2〜Q4-2020が跳ねすぎました。Q2-2021のYoY+54%は成長が鈍化。これをどう見るかです。直近3四半期では伸びは鈍化しています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

※YoY = year over year(前年同期比)

Q4-2018:$106M

Q1-2019:$122M(YoY+103%)

Q2-2019:$146M(YoY+96%)

Q3-2019:$167M(YoY+85%)

Q4-2019:$188M(YoY+78%)

Q1-2020:$328M(YoY+169%)

Q2-2020:$664M (YoY+355%)

Q3-2020:$777M(YoY+367%)

Q4-2020:$882M (YoY+369%)

Q1-2021:$956M (YoY+191.4%)

Q2-2021:$1,021M (YoY+54%)←New!!

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

YoY+54%は立派な数字であり、昨年あまりにもトレンドの中心にいたせいか今年の成長はイマイチに見えます。難しいですが、今後も成長率は鈍化することはわかっているので、厳しく「△」としておきます。

⑴「◯」、⑵「△」でした。緩く判定する意味もないので、C(=Current Quarterly Earnings)は厳しく「△」にしておきます。昨年成長しすぎたZMならではの判定でもあります。

■ A(=年間EPSの増加、高いROE水準) ◯

ここでは以下の2つを判定します。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 年間EPSが過去3年連続で増加しているか?

⑵ 企業のROEが最低でも17%を超えているか?

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 年間EPSが過去3年連続で増加しているか?

年間EPSが過去3年連続で増加しているかどうか、増加率が25〜50%以上の銘柄かを見ていきます。

2年目のEPSが下がっている銘柄は除外されます。

Zoomの過去の年間EPSを見ていきます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

2019年:$0.35

2020年:$3.33/YoY+851%

2021年:$4.75/YoY+42.6%(Q2実績+ガイダンス(保守数字))

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

ガイダンスの数字も用いていますが、過去3年連続で増加、増加率が25〜50%以上の銘柄と言えます。「◯」です。

⑵ 企業のROEが最低でも17%を超えているか?

ROEが最低でも17%を超えているかどうかをチェックします。

ZoomのROEは最新の情報で34.26%です。前回判定時の28.65%からさらに飛躍しています。素晴らしいです。

⑴EPS成長、⑵ROE共にok。A(=Annual Earnings Increase)は「◯」ですね。

■ N(=新興企業、新製品、新経営陣、正しい株価ベースを抜けて新高値) X

N(=New Products, New Management, New Highs)を見ていきます。

株価が驚くような上昇を見せるには何か新しいもの(収益増加率を加速的に伸ばす原動力)が必要です。

Zoomは目下「Zoom Phone」、そして「OnZoom」に取り組み中です。

詳しくはビジネスモデル解析記事の「主要プロダクト(Meetings/Video Webinar/Rooms/Phone/OnZoom)」項目を参照してください。

ZoomのN(=New Products, New Management, New Highs)は当たり前のごとく「◯」にしたいです。新しい「Work From Home」というトレンドの起爆剤的存在であるからです。

しかし、Nを◯にするには、正しい株価ベースを抜けて新高値をつける必要があります。

(ZMの8月31日株価チャート)

過去最高値は2020年10月23日の$588.84でした。現在は$347.50です。少し時間がかかりそうですね。今回の決算結果でAfter Hourでも大きく売られており、市場が開いてそのまま下げるようであれば、また上昇してくるのは時間がかかりそうです。

今後、どれだけの資金が入ってくるかは注目です。

判定をまとめると、現状、ZoomのN(=New Products, New Management, New Highs)は「×」です。

■ S(=株式の需要と供給) X

S(=Supply and Demand)を見ていきます。

Sは以下の複数項目があります。一つずつチェックしていきます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 浮動株比率(大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましい)

⑵ 自社株買いをしている企業かどうか。

⑶ 企業の負債比率が低く推移しているかどうか。

⑷ 直近の出来高(機関の大きい買いが確認できるか)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

⑴ 浮動株比率(大企業(米国基準で時価総額100億ドル以上)であれば経営陣が1-3%、中小企業であればそれ以上が望ましい)

例えば、発行済株式数が5,000万株ほどの比較的供給量の少ない銘柄ならある程度の買いが入ります(その分リスクも隣り合わせです)。

Zoomの総発行株式は240.74百万株です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

・Shares Outstanding(総発行済株式数):240.74百万株

・Float:(浮動株式数):213.73百万株

・浮動株比率:887%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Zoomの時価総額は2021年5月18日時点で1032.52億ドル(約10兆円)なので「大企業」です。

同社の浮動株比率は88.7%(つまり残りは11.3%)。経営陣が保有している株式比率が1-3%を大きく上回っているため、会社として、株式を持って本気で経営をしていることを示し、非常に好感が持てます。「◯」です。

⑵ 自社株買いをしている企業かどうか。

上記「財務状況」の項目でも触れましたが、オニール流の「自社株買いをしている企業が望ましい」という点については、 Zoomは満たしていません。アップルやペイパルのように積極的な自社株買いを行う方針は出していません。

「×」です。

⑶ 企業の負債比率が低く推移しているかどうか。

次に、総資本に対する負債比率の低い企業かどうかを見ていきます。

過去2-3年で負債比率が減少していれば、利息支払い費用が削減されEPS向上が見込まれます。

こちらは年間で見る指標なので、今回はパスします。2020年末時点では「◯」でしたので今回も引き続き同じ判定です。

⑷ 直近の出来高(機関の大きい買いが確認できるか)

最後に、直近の出来高についてです。

好決算で株価が大きく上昇する(機関が買い向かう)ようであれば、強気スタンスならその時点で買いにいくのがセオリー通りの投資です。機関は1日で投資し終わりません。

安全に買うのであれば、上昇後に少し下落してベース(地固め)を終えてまた再度出来高を伴い上昇する際に投資をしても遅くはありません。

Zoomを見ていきましょう。

(8月31日時点の株価チャート)

2021年3月に凄まじい売りが入っていますね。ここで機関が思いっきりZoomから逃げ出したことが一目瞭然です。前回の決算発表があった次の日ですね。

そこから売りが止まらず、$416だった株価は$372に。次の日に$341.57に下落、5月には$273.20まで転がり落ちました。

その後に明確な強い出来高を伴わず、ダラダラと$406まで戻しましたが、またもダラダラと売られ$332まで下がりました。

8月30日の昨日、大きい出来高を伴い$347.50まで上昇しましたが、本日の決算でこれも売られることになりそうです。昨日の大きめの出来高は個人の決算ギャンブルではないでしょうかね。機関は決算ギャンブルしません。

⑷は「×」でしょうか。

⑴「◯」⑵「×」⑶「◯」⑷「×」なので、△にしたいところですが、厳しく「×」とします。

■ L(=主導銘柄か、停滞銘柄か) X

業界内で最高の業績を記録しているかどうかを測る「L(=Leader or Laggard)」を見ていきましょう。

ここでは業界内上位2-3銘柄に入っているかどうかを判断します。

これは、レラティブストレングス指数が80〜90代かどうかで判断をします。

レラティブストレングス指数とは、ある特定の銘柄の値動きを市場の残りの銘柄の値動きと過去五二週間にわたり比較するものです。 各銘柄に1~99の数値が割り当てられ、高ければ評価が良いと判断されます。

2021年8月31日時点のZMのRS Rateは20でした。(6月1日時点では15なので上昇はしています)

IBDでも同じ業界グループの中で25位と冴えません。

L(=Leader or Laggard)は「×」ですね。

■ I(=機関投資家による保有) ◯

I(=Institutional Sponsorship)を見ていきます。

株価を押し上げるには大きな需要が必要です。投資信託、年金基金、ヘッジファンド、保険会社など。機関投資家に保有されている銘柄であるかどうかが非常に重要になります。

また、その機関投資家は高いリターンを出す優秀な組織体(ファンド)なのか?という点も大切です。

見極め方として、最近の四半期で保有する機関投資家の数が着実に増加しているか、株主数が著しく増加しているか。

また株主となった機関投資家は誰なのかまで詳しく調べます。

「優秀なファンドが大人買いしているか」を満たさなければならないのでかなり高度な判定です。

Zoomの機関投資家保有株数の直近の動きです。2021年6月末までの動きを見ていきたいところです。

(引用:Fintel「Institutional Ownership and Shareholders」)

2021年に入っても機関投資家の保有は増加しています。あの株価の下落からはここまでの増加は想像がつきませんでした。良い傾向です。

以下はMarketSmithで確認できる、ZMに投資をしている機関投資家(ファンド)の数です。一応、こちらは増加傾向にあることが確認できます。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

Jun-20:956

Sep-20:1,239

Dec-20:1,465

Mar-21:1,610

Jun-21:1,686

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

但し、ファンド数が増えても、優秀なファンドが買っていなければ、その銘柄は有望ではありません。

直近の株主は以下の通りです(Yahoo Finance:Holders)。名だたる投資ファンドが未だにZM株を保有し続けています。

世界一のファンドマネジャー「ジェームス・シモンズ」率いるルネサンステクノロジーもまだ主要株主です(むしろ株数は増えています)。

Top Institutional Holders(機関投資家Zoom株保有上位)

Tiger Global Management, LLCの株主順位が上がり、FMRが新たに10位以内の株主に新たにランクインしました。

Top Mutual Fund Holders(投資信託(ファンド)Zoom株保有上位)

(Price (T.Rowe) Growth Stock Fund Inc.が前四半期決算時よりOut)

ベンチマークを超えるリターンを超えることが使命とされるのがアクティブファンドです。

前回判定時点で以下超一流の4ファンドにZoomは投資をされていました。「Morgan Stanley Inst Fd Inc-Growth Port」は同じくハイパーグロース銘柄である「OKTA」にも投資をしています。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

□ ファンド名(保有数良順)・・・10year Performance(Before Tax)

・ARK ETF Tr-ARK Innovation ETF・・・46.27%(5 years)

・Morgan Stanley Inst Fd Inc-Growth Port・・・21.77%

・Vanguard U.S. Growth Fund・・・17.61%

・Morgan Stanley Insight Fund・・・22.88%

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

直近四半期(3-6月)で機関投資家の保有数量が増加、現在の上位株主から、優秀なファンドにも購入されていることが確認できます。I(=Institutional Sponsorship)は「◯」という判定になりますかね。株価の割に機関投資家の顔ぶれは錚々たるものです。我々には見えていないものがあるのかもしれませんが、今回の決算後、どのように動くかは要チェックですね。

■ M(=株式市場の方向) ◯

M=Marker DirectionはZoom株に関わらず全銘柄に関わることです。

「強気相場」であればハイパーグロース株を積極的に買っていっても良いとされています。2021年8月31日現在は「確固たる上昇相場」です。積極的に買っていっても良いという判定が現状は出ています。

その根拠は週刊レポートで確認してください(毎週末に定期更新)。

米国株式市場:今週の合戦の振り返り!

2021年8月31日時点の株価チャート

2021年3月に凄まじい売りが入り機関投資家が思いっきりZoomから出ていきました。その後5月には$273.20まで転がり落ち、ダラダラと$406まで戻しました。

その後またもダラダラと売られ$332まで下がりました。8月30日の昨日、大きい出来高を伴い$347.50まで上昇しましたが、本日の決算結果(AH下落)でこれも売られることになりそうです(市場が開いてから見極めましょう)。

昨日の大きめの出来高は個人の決算ギャンブルではないでしょうかね。機関は決算ギャンブルしません。Zoomのトレンドはひとまず、落ち着いたとも言えそうです。新値を取るまでは少し時間がかかりそうです。

ーFINー

ここから先は

¥ 400

この記事が気に入ったらチップで応援してみませんか?