しくじり銘柄図鑑①

まえ説。

本記事は個別株投資でズブの素人だった私(工業高校卒、予備知識なし)が、金融や経済、簿記を取引しながら学び、四季報が読めるようになった現在に至るまで、累計50銘柄を超える取引の過程で、この売買は失敗だったと内省している銘柄を紹介。

個別株投資に興味がある方、駆け出しの頃にハマりがちな罠を回避する際の参考になれば幸いです。

なお、紹介する銘柄は推奨ではありませんが、罠銘柄とも限りません。あくまでもひとつの事例を紹介しているに過ぎず、投資は自己責任でお願いします。

7270 SUBARU

この銘柄を保有に至った理由は、大企業で潰れなそう+高配当だったからと実に安直です。当時は高配当銘柄とググると高確率でヒットする、高配当株の代表格的存在で、年間1株あたり配当が144円。利回りは4%台後半〜5%台で推移しておりました。

財務諸表を読めるだけの会計知識を持ち合わせていなかったこともあり、5年間配当を受け取れば取得価額の20%分に相当するから、株価が20%下落しなければトントンかそれ以上にはなるだろう程度で、深く考えることなく月給どころかボーナスに匹敵する金額をベットした格好です。

2019年頃に出版された投資関連書籍やマネー雑誌にも、ネットキャッシュ(手元の現金)が豊富なキャッシュリッチ高配当銘柄として紹介されており、すぐさま減配するような事態は想定しておらず、製品のファンだったことからも永らく保有する気でいました。

しかし、2020年のコロナ禍で状況は一変。20年3月期に半期毎の一株あたり配当が72円→28円に減配され、取得単価で見ても、時価で見ても配当利回りは目安の4%未満に低下。シナリオ違いとなってしまいました。

保有に至る経緯が高配当ですから、本来であれば減配を発表した時点で、迷わず損切りするのがベターですが、当時の私はコロナショックの相場で下げている程度にしか認識しておらず、そのうち回復するだろうと2年以上塩漬けしておりました。

その間に日商簿記2級を取得する程度には、会計知識を身に付けて初めて財務分析をしたところ、投資方針と合っていないと判断。円安や戦争特需で株価が上昇した時期に頃合いを見計らって売却。結果として塩漬けになった上に、手痛い損失となりました。

保有前にシナリオを想定し、そこから外れたら迷うことなく損切りすることが重要です。

9263 ビジョナリーホールディングス

この銘柄を保有に至った理由は、株価が数十円の超低位株、いわゆるボロ株投資であわよくば一発当てようと、欲望に塗れたが故の不純な動機からで、擦ってもいいと思いながら数千円で保有した格好です。

小僧寿し(9973)が好例で、うまく売買できればテンバガー(10倍)は狙えずとも、4倍程度なら狙えそうだったことから、1万円しないで100株仕込める、聞いたことのある企業という条件で、メガネスーパーを展開するこの銘柄に白羽の矢が立ちました。

鉄道員という職業柄、視力が悪い人間はメガネがないとお話にならないので、メガネ系優待銘柄を欲していたものの、当時のJINS HD(3046)は高値で買えないことから、次点で優待もあるこの銘柄を仕込んだ次第です。

しかし、低価格帯で即日引き渡しがウリのJINSやZoffのビジネスモデルに対抗できる筈もなく、経営再建のために株式併合した結果、売買手数料が発生する端株となり、売りづらくなった所でコロナショックに見舞われ、株価は回復することなくズルズル下がり、端株優待新設を好感した買いが入ったタイミングで損切り。

振り返れば、暴騰狙いなのか、優待狙いなのかが混ぜこぜでした。混ぜるな危険。優待狙いなら最初からJINS HD(3046)が無難だと、株価がこなれている今だからこそ思うところがあります。

安い銘柄には安いなりの理由がある。ボロ株の暴騰狙いであれば、財務諸表にしっかり目を通すべきで、利益剰余金がマイナス、隔年で赤字を垂れ流す企業が、何の材料もなく暴騰することはありません。

また、成熟企業であれば配当の後ろ盾で下落が限定的ですが、無配当の銘柄はそれがないためどこまでも下がり続けるリスクがあります。損切りラインもシナリオが曖昧故に設定しておらず、単価が安いからとマイ転時に損切りを考えなかった辺りが最大のしくじりです。

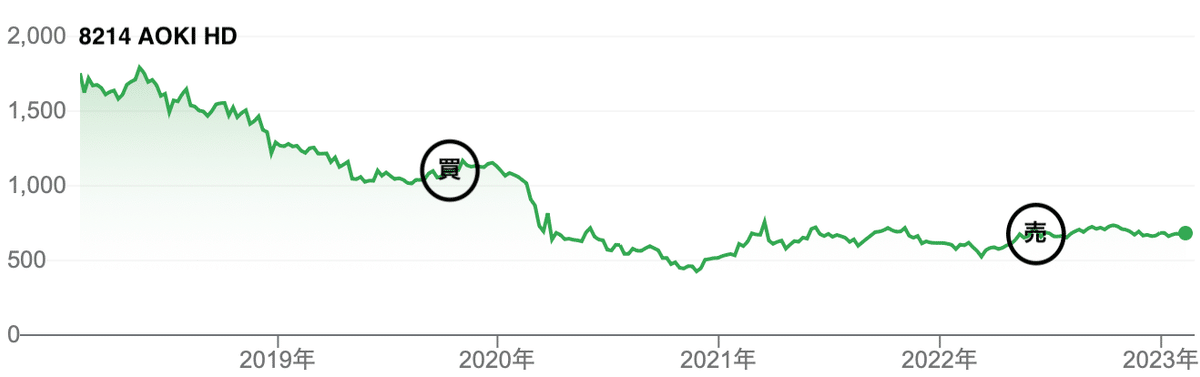

8214 AOKIホールディングス

この銘柄を保有に至った理由は、直近配当が創業60周年記念配当で18年の44円→60円に増配していたものを、業績が好調で増配しているものと勘違いする初歩的なミスをしました。

四季報を読んでいる今ではあり得ませんが、情報サイトの数字だけでは、業績に伴う増配なのか、そうではないのか、判別できないだけでなく、配当利回りランキングで上位〜5%超の銘柄の大半が、この記念配当や海運銘柄のような、一時的に配当が吊り上がっているタイプの銘柄に該当するか、もしくは将来の業績悪化を見越して、現時点で配当は出ているものの、株価が先行して下がっている、いわゆる罠銘柄の可能性が非常に高いです。

もちろん根気よく探すと、中にはそうではないものも混ざっていたりしますが、それを見分けるのは四季報が読める程度の知識量を有してからの方が、私のようなしくじりをする確率が減らせて無難です。

安易に飛び付いた主因は株主優待です。配当利回りが4%超で快活Clubの割引券まで贈呈される誘惑に駆られ、なおかつ何とかのひとつ覚えで、帳簿上の一株あたりの価値を測るPBRが1倍割れのバリュー株だったことから、価値が見直されれば一株あたり純資産と同じかそれ以上は狙えるはずだと盲信しました。

結果としてコロナショック後に株価が戻るどころか、コロナ禍でスーツもネットカフェも需要がなくなり、あっけなく無配転落。肝心の優待も出番がないどころか、大学で学び直したことで学割が使えようになり、保有する意義が見出せなくなり売却。

汚職事件発覚前だったのは不幸中の幸いかも知れませんが、そもそも19年3月期の記念配当の配当性向が100%を超えている時点で、通常の増配ではなさそうだと、数字が読めるだけの知識があれば、買いには至らなかったでしょう。結果として半期とはいえインカムがゼロになり、キャピタルで大幅マイナスと泣きっ面に蜂状態でした。

高配当狙いなら、配当の原資となる利益が出せているかのEPSを確認したり、有事の状況でも収益に問題がない経営モデルかを、自分の頭で考えて保有すべきです。

この記事が気に入ったらサポートをしてみませんか?