スパークス『厳選投資』ウオッチ #71 (2021年4月末)

『厳選投資』 #厳選投資 を毎月買付けています。

『厳選投資』は、スパークス・新・国際優良日本株ファンド

の愛称です。

毎月、定点観測を続けています。今回が71回目です。

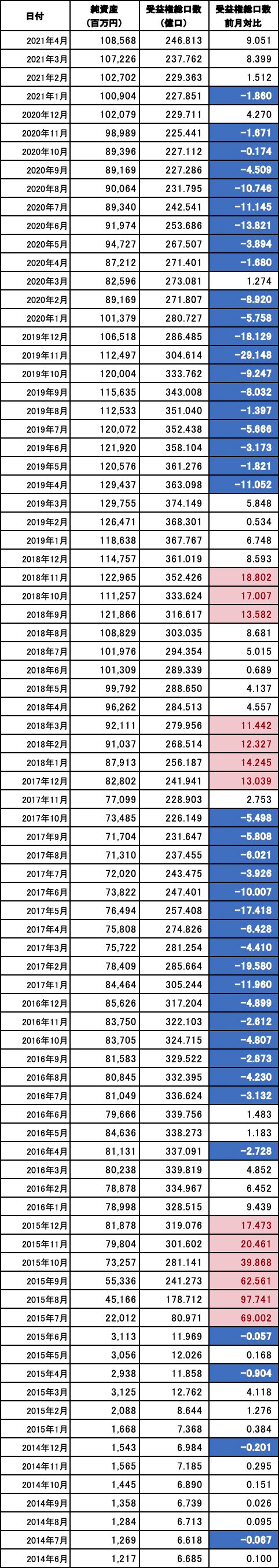

まず、ファンドの純資産総額・受益権総口数です。

純資産総額・受益権総口数

『厳選投資』は2008年3月に設定されていますが、あまり昔を振り返っても仕方ないので、起点を2014年6月とします。

4月は3月末から9億口増加となりました。これで3ヶ月連続です。過去の推移から分かる通り、流入が数ヶ月続いた(ドカンと大きく入ることも多かった)と思ったら、何ヶ月も流出が連続する、そんな歴史を繰り返している印象があります。ですので、着実に支持をコンスタントに集められるファンドに変身できたか、はまだまだ時間をかけてゆっくり見ていく必要があると思います。

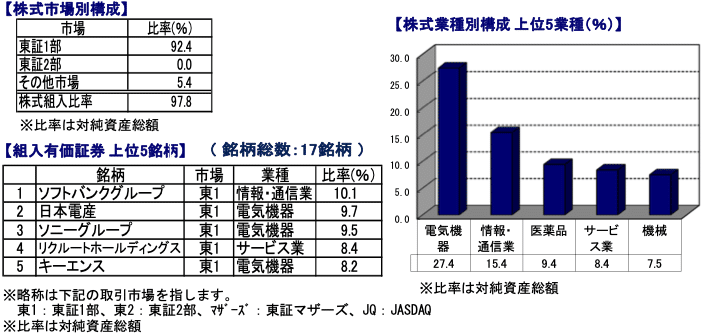

ポートフォリオ、上位5社の顔ぶれ

月次レポートです。

2021年4月末のポートフォリオの概要です。

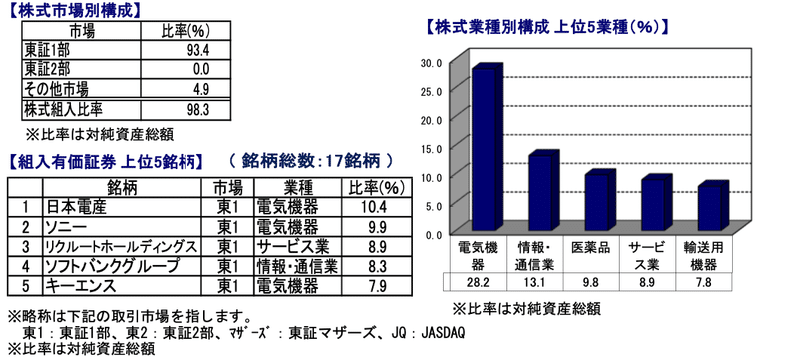

3月末です。

投資先は17社で増減ありません。

上位5社のメンバーは変わらず。上位5業種で機械が輸送用機器と入れ替わりました。

株式組み入れ比率は3月末比から0.5ポイント減、97.8%となっています。

月次レポートのトピック

今回の月次レポートでは、4月末の組入ウエイト第2位 #日本電産 、第3位 #ソニーグループ について非常に詳しく説明、報告されています。前回の月次レポートに比べると、4ページ増です。

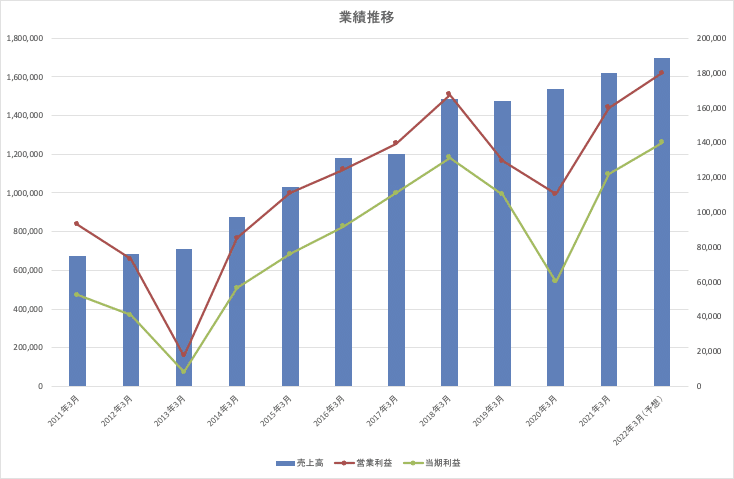

日本電産の業績推移を調べてみました。

決算説明会の資料 からです。

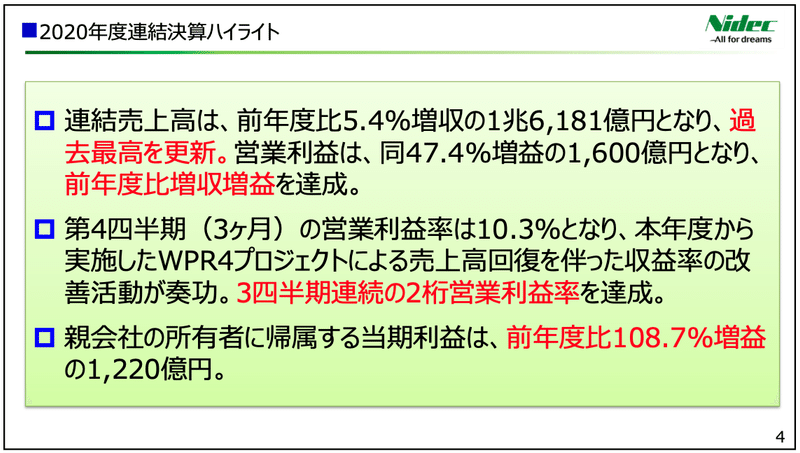

2021年3月期は過去最高の売上高、利益。2022年3月期も増収増益を予想しています。

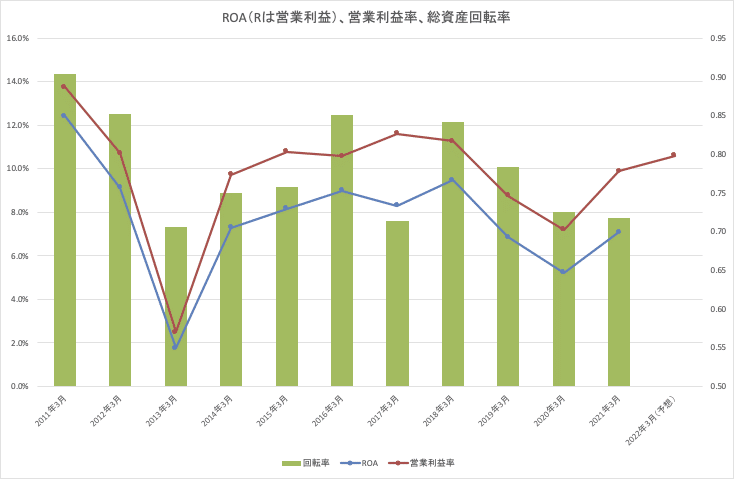

ROA等の推移も見てみました。

緑の棒グラフ(目盛は右側縦軸です)を見ると、総資産回転率は低下気味となっています。総資産がこの10年間で7,480億円から2兆2,560億円と3倍以上になっているのに対して、売上高は2.4倍にとどまっているのがその理由です。投資が先行しているわけです。2011年3月期から10期分の投資キャッシュフローの合計は1兆3,987億円。

その積極投資について、ファンドのコメント、評価です。

同社は 2025 年までに年間 300 万台分(前回発表の 250 万台から上振れでポジティブ)の受注を確 保している一方、今のところ同社製モーターを搭載した EV 累計販売台数は 13 万台に留まるとコメントしています。しかし、 EV 市場自体がいまだ黎明期であることを忘れてはいけません。EV 市場が急激に拡大するのは、EV 価格がガソリン車と遜 色ない水準まで下がると予想される 2024-25 年頃になる見通しです。同社は現在モーターの製造工場建設(*)と受注獲 得を急いでおり、EV の本格的な普及期には日本電産だけが大量供給できるポジションにあるという「先手必勝の戦略」をと っています。同社がこの事業で成功すると考える理由については後述します。

キーワードは「先手必勝」でしょう。

どんな未来をイメージしているか、にまで範囲を広げたレポートとなっています。

個人的に、日本電産は非常に親しみを持っている会社です。永守さんは1944年、京都生まれ。僕の父と同じなんですよね。会社の沿革に「大宮」と見つけると、京都で暮らした幼少期を思い出すんです。

1974年であれば、僕も阪急電車に乗るために、親に連れられて(四条)大宮駅を利用してたし、父も毎日、通勤で使っていたはず。その大宮駅の近くに、日本電産はあったのか、って。

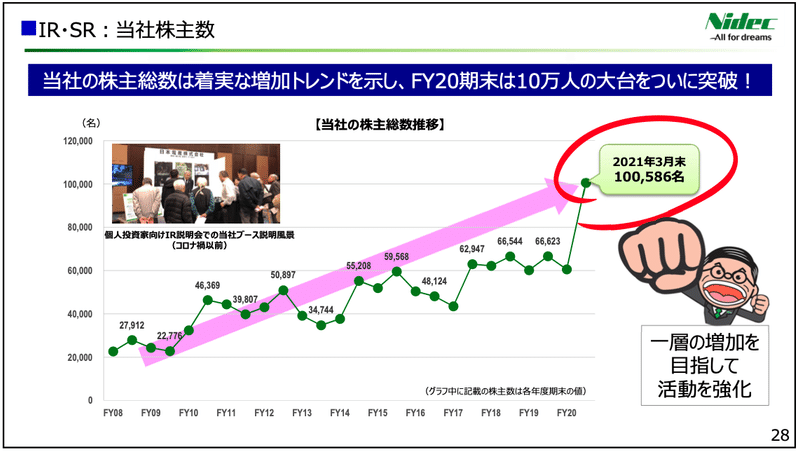

日本電産のWebサイトを見ていると、こんなページもありました。

ごく当たり前のことが発信されているんですけど、こうしたページを用意している上場会社はあまり無いような。決算説明会のこの資料から、投資家を増やしたい!という意思を感じました。

右下のイラスト、永守さんですよね。”一層の増加を目指して活動を強化” 気合を感じます笑

日本電産について、ゆういちさんの新しい記事が待たれます。

兎にも角にも、日本電産にはこれからも親しみを勝手に感じながら注目します。

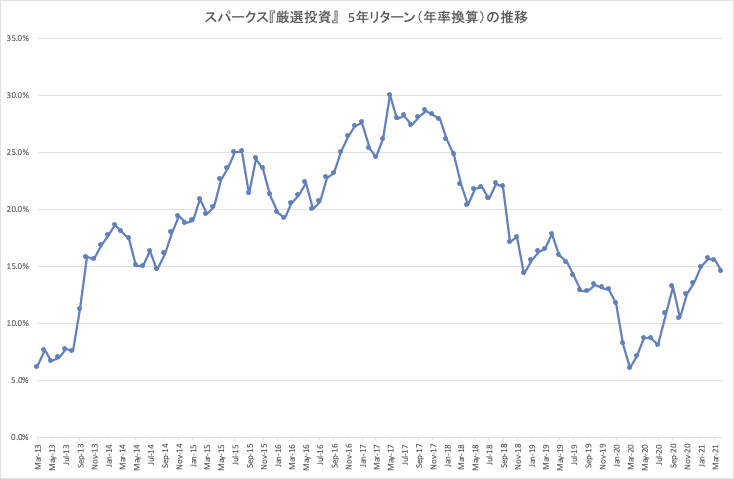

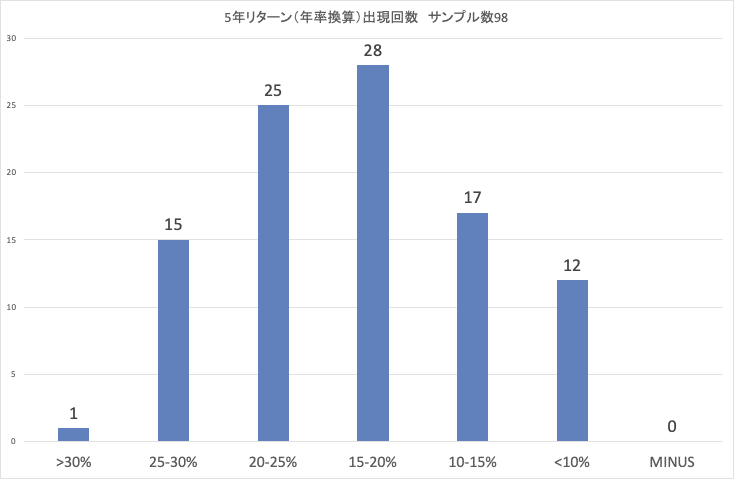

パフォーマンス(ローリングリターン/5年・10年)

パフォーマンスです。

5年間保有のデータ期間数は98。うちマイナス発生はゼロです。最大値 30.0%(年率):2012年5月末〜2017年5月末、最小値 6.1%(年率):2015年3月末〜2020年3月末、中央値 19.1%(年率)となっています。5年保有していたら、半分くらいの確率で投資額が約2.39倍になるような感じです。

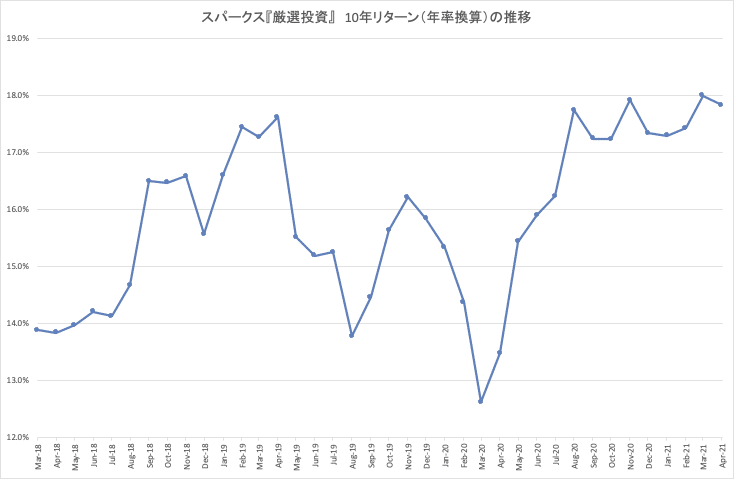

10年リターンの推移です。

こちらはデータ期間数が38と、まだ少ないのですが、ご覧の通り、最小値が2010年3月末〜2020年3月末の12.6%(年率)です。最小値のケースでも10年保有していたら投資額の2.2倍以上になっていたことになります。中央値は15.9%(年率)、4.36倍です。

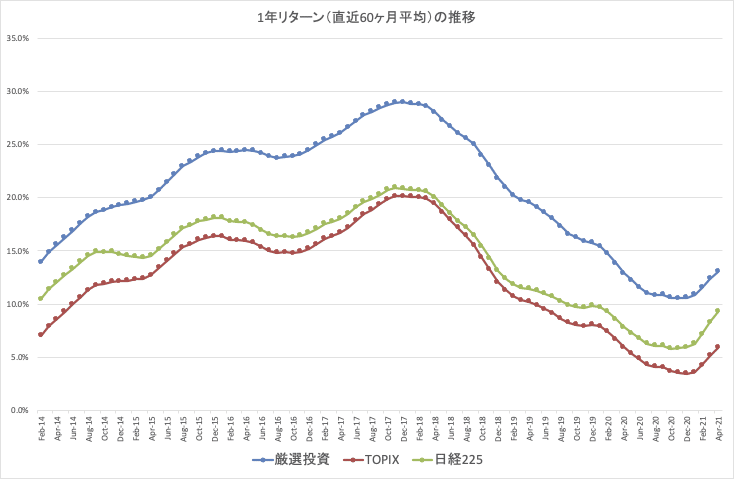

1年リターンの直近60ヶ月平均を追いかけてみます。2016年5月から2021年4月の60ヶ月の平均は13.1%となっています。

国内株式の代表的な株価指数に連動するETFと比べてみるとこんな感じです。

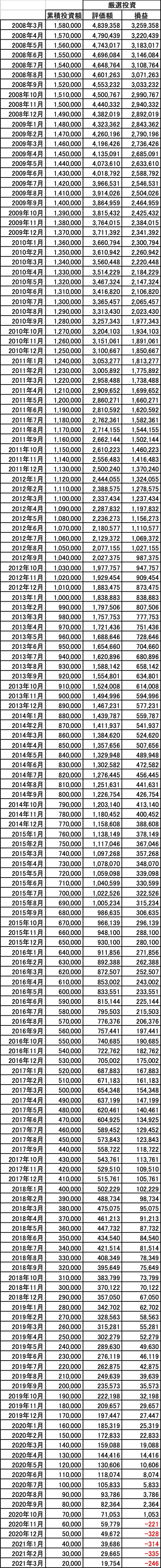

つみたてシミュレーション

続いて、つみたてシミュレーション です。

ファンドの設定以来、毎月末に10,000円ずつコツコツ買い付け続けたら2021年4月末にどうなっているか、その行動を開始した月によってどのように違いが出るかを試算したものです。このシミュレーションの起点は2008年3月末とします。

ここから先は

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5