『農林中金<パートナーズ>長期厳選投資 おおぶね』ウオッチ #45 / おおぶねJAPAN(日本選抜)、おおぶねグローバル(長期厳選) ウオッチ #33 (2022年12月末)

2023年から 『おおぶね』シリーズの月次定点観測をひとまとめにします。

この3つのファンドです。毎月、コツコツと買い足しています。

3つのファンドの定点観測のバックナンバーは下記のリンクからご覧ください。

まずは

ファンドを通じて「オーナー」になっている投資先

です。

おおぶね(米国)

月次レポートです。

https://www.ja-asset.co.jp/fund/140829/pdf/2022/12/pdfg140829_202212.pdf

投資先の上位10社を前月末、2021年12月末と比較しました。

投資先は29社。前月末から1増です。

上位10社のメンバー、1社入れ替わりました。COSTCOが上位10社にカムバック。

昨年12月末と比べると投資先は2社減っていますが、順位に入れ替わりありますが上位10社のメンバーは変わっていません。

組入期が数字で記載されていますが、これはマザーファンドのどの期にその投資先が登場した、投資開始となったか、です。

マザーファンドは

第1期が 2015年11月30日~2017年2月15日

第2期が 2017年2月16日~2018年2月15日

第3期が 2018年2月16日~2019年2月15日

第4期が 2019年2月16日~2020年2月17日

第5期が 2020年2月18日~2021年2月15日

第6期が 2021年2月16日〜2022年2月15日

となっています。

現在は第7期です。

一番右端が S&P500指数に連動することを目指すETF IVV での各社のウエイトです。10社足して3%台ですから、アクティブシェアはかなり高くなるはずです。

業種別です。

前月末との比較ではヘルスケアと生活必需品、コミュニケーション・サービスと素材の順位が入れ替わりました。少し前に遡ってみると情報技術のウエイトが時間とともに増えているのが見てとれます。

おおぶねJAPAN

月次レポートです。

https://www.nvic.co.jp/data/fund/obune_japan/id200001_report1_230120.pdf

投資先は78社、前月末から増減なしです。

「原則として各銘柄のウェイトに差は設けません」とのことですので、トップ10に入ることに大きな意味があるわけではないようにも思います。

上位10社のメンバー、前月末と見比べると8社が入れ替わっています。2021年12月末と見比べると重複している投資先はありません。ガラッと入れ替わっているようにも見えてしまいます。が、「原則として各銘柄のウェイトに差は設けません」です。こうしたポートフォリオの場合、株式市況が大きく動くと順位の変動が激しくなるはずです。

上位10社で日経225に選ばれている会社ですが、3社となっています。前月末と比べると3社減です。ファーストリテイリング、1社で日経225の10%超です。

おおぶねグローバル

月次レポートです。

https://www.nvic.co.jp/data/fund/obune_global/id401002_report1_230120.pdf

投資先数は前月末から1増の25社です。

上位10社に初登場が2社です。

ネスレとフェラーリです。この2社はファンドの第2期末(2022年3月)の投資先には無かった会社です。したがって2022年3月からの第3期に投資先に加えられたと推測します。

ファンドCIO 奥野一成さんが上記の著書で以下のチャート等で解説されていたフェラーリ。投資先に加わってました。

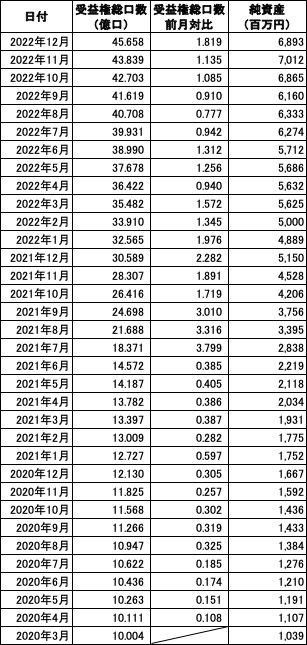

受益権総口数の推移

おおぶね(米国)

2022年12月末は前月末比で8億口の増加。ファンドへの資金純流入の連続記録を58ヶ月に伸ばしました。そして1ヶ月の増加口数としては過去最多の数値です。

おおぶねJAPAN

2022年12月は前月末比 1.4億口の増加。こちらは公募販売開始以降、33ヶ月連続でファンドへの資金純流入となっています。また12月の増加口数は初の1億口超えとなっています。

おおぶねグローバル

2022年12月は前月末比 1.8億口の増加。こちらもおおぶねJAPANと同じく33ヶ月連続でファンドへの資金純流入となっています。また12月の増加口数は過去最多となっています。

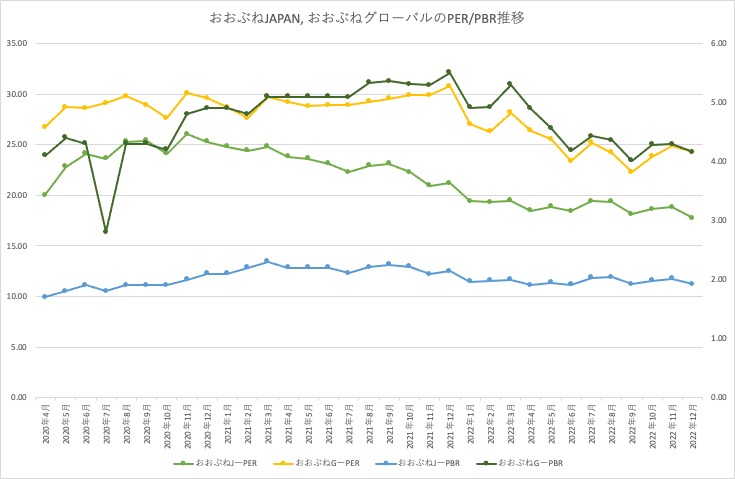

PBR =PER x ROE

おおぶねJAPN、おおぶねグローバルのレポートには”ポートフォリオのバリュエーション水準”というデータが毎月載せられています。

おおぶね(米国)も載せてほしいわあ、届けこの願い。と独りごちてみる

そこで思い起こされたのが、この記事です。

PBR を 因数分解すると

PBR (株価純資産倍率)= PER(株価収益率) x ROE (株主資本利益率)

です。

ポートフォリオの特性に、PBRとPERが記載されていれば、ROEも算出できるわけです。

2020年4月末以来のPER、PBRの推移をグラフにしています。

ROEと平均時価総額をグラフにしました。

折れ線グラフがROEです。これを見ると、おおぶねグローバルの投資先のROEは約17%に対して、おおぶねJAPANの投資先は10.8%程度。日本の会社のROEが相対的に低いことが見てとれます。おおぶねJAPANの前年同期は10.11%でしたので0.73ポイント改善しています。おおぶねグローバルの前年同期は17.87%。こちらは0.71ポイントの悪化となっています。ちょっとずつですが差は詰まっている・・・のかな?

おおぶねJAPANのレポートにはTOPIXに連動するポートフォリオのPER, PBRも記載されています。

PBR (1.08) = PER (11.77) x ROE (9.17%)

iShares ACWI のページにもPER, PBRが「ポートフォリオの特性」として載せられています。

PBR (2.54) = PER (16.17) x ROE (15.70%)

ACWI連動のポートフォリオと比べて、おおぶねグローバルのポートフォリオがROEで1ポイント以上リードしている、そんなイメージですね。

パフォーマンス

おおぶね(米国)

1年リターンの推移です。月末の分配金込(課税考慮せず)基準価額を基に算出しています。

2021年12月末〜2022年12月末はマイナスとなりました。これは2019年3月末〜2020年3月末以来33期間ぶり。ファンド設定来のデータ数は54。3度目のマイナスです。中央値は13.9%です。

5年リターン。データは6つ。

2017年12月末〜2022年12月末は +75.9% でした。年率換算すると11.96% となります。

おおぶねJAPAN

1年リターンの推移です。

2021年11月末〜2022年11月末はプラスでしたが、2021年12月末〜2022年12月末はふたたびマイナスに。

まだまだこれからですね。

おおぶねグローバル

こちらもまだまだこれから。じっくり腰を据えて見ていきます。

コツコツ投資 実際のところ、メンバーズサイト 最新レポートの感想、は有料です。

ここから先は

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5