化粧品業界研究|あなたが資生堂CEOならどのような経営戦略を取るか?

いつの時代も女性の美に対する関心は高いと言われてますが、今回はその美に関わりの深い化粧品業界において、海外展開にも積極的な国内トップ企業の資生堂について考察します。

もしもあなたが資生堂の魚谷CEOなら、資生堂の経営環境をどのように分析し、どのような経営戦略を取るか、一緒に考えながらみていきましょう。

資生堂の基本企業情報

資生堂は1872年に福原有信 氏が創業し、化粧品の国内シェア1位の化粧品メーカーです。現在の代表は魚谷CEOで、従業員数37,438名、グループ会社85社となっています。

資生堂は高価格帯化粧品を中心に収益良好

資生堂の売上推移を見ると、’10年にアメリカのベアエッセンシャル社を買収するも、リーマンショックなどの影響もあり、’13年までは成長スピードが遅い状況でした。しかし、魚谷氏のCEO就任後はアメリカのガーウィッチ社の買収もあり、売上を大きく伸ばしています。そして、’17年にはグループの売上高も1兆円を超える(1兆50億円)までに成長しています。

資生堂の商品群別の売上比率は、デパートや化粧品専門店などでカウンセリングを通じて販売している高価格帯の化粧品(フレグランス含む)が53%で過半数を超えており、資生堂が高価格帯化粧品に比較的依存していることが分かります。

一方、ドラッグストアや量販店を中心に展開している低価格帯の化粧品は全体の9%で、低価格商品の展開はあまり強くないと言えそうです。

営業利益の推移は、およそ200〜600億円の間を行き来している状態でしたが、’17年は804億円に達しており、営業利益率も8.0%にまで増加しています。

当期純損益について、’13年は買収したベアエッセンシャル社ののれんなどの減損損失の影響によって146億円の赤字になっていますが、その後は比較的高い水準に回復してきています。

続いて資生堂と競合企業との比較を考えてみましょう。

国内敵なしの資生堂も仏ロレアルとの差は大きい

化粧品業界の競合の売上は、ロレアルが3兆3829億円と資生堂の売上の3倍以上の規模を誇っています。その後にエスティローダー(1兆2888億円)、資生堂が続きます。

日本国内では、資生堂の後にコーセー(3033億円)、ポーラ・オルビス(2443億円)、ファンケル(1090億円)、マンダム(773億円)、ノエビア(544億円)、シーズホールディングス(429億円)が続きますが、売上規模では資生堂が圧倒的に大きいことが分かります。

化粧品業界においては資生堂の営業利益率は低め

競合との営業利益を比較すると、売上に比べて資生堂の営業利益が低くなっています。営業利益率を見ても、資生堂が8.0%であるのに対して、仏ロレアルは18.0%、米エスティローダーは14.3%、独Beiersdorf AGは15.4%、韓Amore Pacificは12.1%と高い水準になっています。

国内化粧品企業の営業利益率も、コーセーが16.0%、ポーラ・オルビスが15.9%で、ECに強いシーズホールディングスにおいては19.8%と資生堂よりも2倍以上の水準になっています。

なぜ、資生堂の営業利益率は競合と比べて低くなっているのでしょうか?

販管費が資生堂の営業利益を圧迫している原因

化粧品競合の販管費率、原価率、営業利益率を比較すると、資生堂の販管費率が69.0%でもっとも高いことが分かります。資生堂の原価率(23.0%)は、売上規模に応じて原材料の仕入れコストなどを低く抑えられていると考えられ、競合と比較しても低い水準になっています。

上記より資生堂の営業利益率が低い主な要因は、販管費の高さと言えそうです。

高コストな資生堂の販売モデル(制度品)

化粧品の販売チャネルは、一般的なメーカー → 卸売業者 → 小売業者 → 消費者といった販売チャネル以外にも「制度品」「訪問販売」「通販・EC」などがあります。

資生堂やコーセーは販売チャネルの一つとして制度品モデルを採用していますが、この制度品モデルは、もともと小売店による過度な安売りを防ぐために導入されたシステムです。仕組みとしては、化粧品メーカーと契約した小売店のみにしか化粧品を供給せず、化粧品メーカーは小売店に美容部員と呼ばれるスタッフを派遣し、化粧品カウンセリングや販売促進を行います。そのため制度品モデルは、化粧品メーカーが美容部員を抱える分の人件費(販管費)が増加してしまいます。

資生堂が美容部員の販管費をかけた分だけ、化粧品の価格を上げられたり、販売数を増加させることができれば営業利益率も低くなりません。しかし、現状は美容部員分のコストをかけても低価格商品との差別化を消費者に訴求できず、より高い利益を打ち出せていなかったり、ECやドラッグストアという新たな販売チャネルでの購入へ消費者がシフトし、百貨店や化粧品専門店でカウンセリングを受けた購入量が減ってしまっていると考えられます。

そのため、資生堂の営業利益率も低くなってしまっていると言えそうです。

コーセーは人件費率を下げることで営業利益増加に成功

資生堂と同じく制度品モデルを採用しているコーセーは、なぜ16.0%という高い営業利益率になっているのでしょうか?

コーセーと資生堂の販管費率推移を見ると、両社は’11年頃まで同じ水準でしたが、’12年以降はコーセーの販管費率が低下していき、’17年の両社の差は11.8%も広がっています。

この主な要因としては人件費率の低減が挙げられます。コーセーの人件費率は’07年に25.4%ありましたが、’17年には17.9%にまで下がっていて、7.5ポイントも改善されています。一方、資生堂の人件費率は’07年が21.6%、’17年が23.8%で、2.2ポイント増加しています。

コーセーは、カウンセラーを必要としないドラッグストア・量販店向けの比較的低価格な化粧品ブランド(雪肌精、NAIL HOLICなど)へ力を入れており、人件費率低下に寄与していると考えられます。雪肌精シリーズはインバウンド需要も手伝い、’09年には150億円程度の出荷額だったのが、’15年には300億円を超える程に成長しています。

また、コーセーが’14年にM&Aした米子会社のタルトは、インスタグラムやツイッターなどのSNSを活用することでマス広告費(販管費)を抑えています。タルトの’16年度の売上高は282億円、営業利益は84億円(営業利益率:29.8%)で、コーセーの営業利益率を押し上げています。

海外の化粧品企業は国外展開に積極的

海外の化粧品各大手企業と資生堂の海外売上比率を比較すると、ロレアル(68.8%)、エスティローダー(59.3%)をはじめ、いずれも国外の売上比率が大きいです。資生堂も海外の売上比率が46.5%(免税店、ヘアサロン向けはその他の10.6%内に含む)で、決して小さい比率ではないものの、海外展開を進めていく余地がまだありそうです。

資生堂の利益はほとんど国内市場から生み出されている

資生堂のセグメント別売上・営業利益を見ても、売上は中国、米州、欧州の比率が高まってきていますが、営業利益はほとんど日本国内に依存している状況です。米州、欧州の赤字も改善されてきていますが、まだ資生堂の海外展開について課題が残っていると言えるのではないでしょうか。

資生堂とロレアルの研究開発拠点地域

資生堂とロレアルの研究開発拠点がある地域をマッピングすると、資生堂の研究開発拠点は日本、アメリカ、中国、シンガポール、フランスだけであるのに対して、ロレアルはさらに南米(ブラジル、コロンビア)、インド、南アフリカが追加されます。研究開発拠点がある地域を見ても、ロレアルのローカライズ化が進んでいることが分かります。

続いて化粧品業界の市場動向データを見ていきます。

国内化粧品の市場規模はやや頭打ち

富士経済の調査によると、日本国内の化粧品市場規模は’14年頃までほぼ平行線でしたが、訪日外客人によるインバウンド需要もあり、近年はやや増加傾向になっています(’05〜’18年の年平均成長率CAGR:1.4%)。しかし、’17年の化粧品市場規模が2兆5985億円であるのに対して、’18年の予想では2兆5859億円と僅かに減じていることから、今後大きな成長は見込みにくいと推察されます。

化粧品販売チャネルはドラッグストアと通販・ECが増加傾向

国内化粧品の販売チャネル別の市場規模推移を見ると、ドラッグストアと通販・ECの増加が目立ちます。一方、化粧品店はもっとも減少率が大きく、百貨店も近年はやや回復していますが、今後の成長はあまり期待しにくいでしょう。

上記より、一般消費者は百貨店や化粧品専門店でカウンセリングを受けながら化粧品を購入するスタイルではなく、よりお手軽に購入するスタイルへシフトしていると考えられます。

世界的には化粧品市場は堅調に成長

世界の化粧品市場規模のCAGR(’05〜’17年)は3.9%で堅調に成長していて、’17年には27.8兆円になっています。そのため、日本の化粧品企業として海外展開は、重要施策の一つと言えるでしょう。

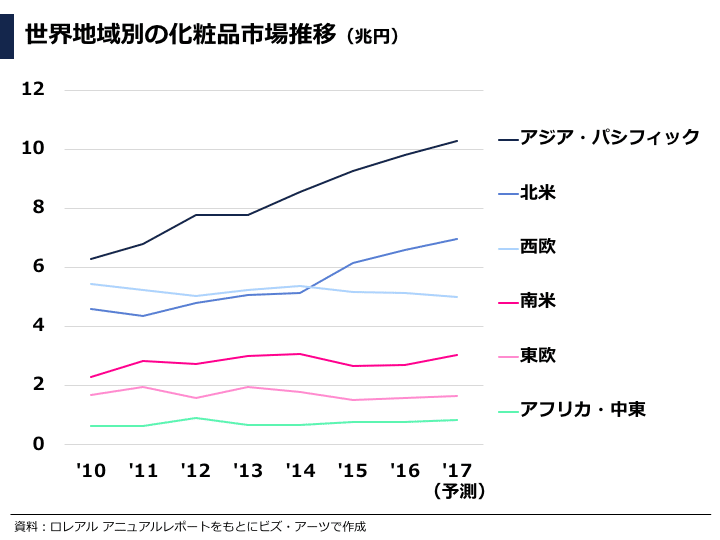

アジア・北米の市場成長が顕著

世界の地域別市場規模の推移を見ると、アジアと北米の成長が大きいことが分かります。アジアの市場規模は10.3兆円に達しており、今後も重要なマーケットになると言えるでしょう。

GDPと化粧品市場規模の相関関係

世界各国のGDPと化粧品消費額との間には強い相関関係があることが分かります。

上図のグラフで直線よりも比較的上側に位置しており、日本とブラジルはGDPのわりに化粧品消費額が大きいと言えます。

1人当たりのGDPと化粧品消費額についても相関関係があり、日本とブラジルにおける消費額が他の国よりも大きくなっています。

資生堂の経営課題は何か?

資生堂の本質的な経営課題を考えるために、これまでの状況を整理してみましょう。

資生堂は国内の高価格帯化粧品を中心に売上・利益を伸ばしてきています。一方、制度品という販売モデルによって人件費率が高くなる傾向があり、利益を圧迫する要因になっています。

競合の環境として、海外企業やEC企業は美容部員を必要としない化粧品展開などにより、販管費率を低く抑え、高い利益率を実現しています。また、ロレアルやエスティローダーなどの海外大手企業は国外でのマーケットシェアを着実に伸ばしています。

化粧品の国内市場において、成長としては鈍化しており、購入チャネルも化粧品専門店や百貨店でカウンセリングを受けて購入するのではなく、ドラッグストアや通販・ECへシフトしています。海外市場に目を向けると、市場規模は堅調に伸びており、特にアジアや北米の成長が著しくなっています。

以上のような経営環境における資生堂の経営課題として、「利益の最大化」「国内の高価格帯化粧品への依存脱却」が挙げられます。

資生堂の経営戦略の方向性

資生堂の経営課題を解決する経営戦略の方向性として、「販管費率の縮小」と「海外・EC展開の強化」が考えられます。

1. 販管費率の縮小

制度品モデルを縮小し、人件費率を下げることで利益率の向上を狙いたいところです。

そのためにも美容部員を必要としないドラッグストアやEC向けの低価格〜中価格帯化粧品の開発に注力していく必要があるかもしれません。そして、増やした利益を海外展開やEC展開の強化に投資していくのが良さそうです。

2. 海外・EC展開の強化

現預金も比較的余裕があり、株価も高い水準にあるため、海外やEC展開を強化するために、海外やECに強みを持つ競合企業(Amore Pacific、Coty、シーズホールディングスなど)のM&Aが考えられます。

前述した通り、GDPと化粧品市場規模は相関関係があるため、注力したい海外地域の候補としては、GDPとGDP成長率を横軸と縦軸にプロットした時に右上に位置する地域が挙げられます。

アジアと南米の国を見ると、特にインドと韓国が有望なマーケットと言えそうです。そのため、インドや韓国に対するマーケティング調査や商品・研究開発へ注力するのも良いのではないでしょうか。

最後に

最後まで読んでいただき、ありがとうございます。

読者の皆さんも、もしも自分が資生堂のCEO 魚谷氏だったら、どのような経営戦略を取るか考えてみると面白いかもしれません。

ビジネス分析って面白いですね!

電子書籍「SaaSの科学」をリリースしました

『SaaSの科学 -SaaSビジネスにおけるデータ分析-』という電子書籍(Kindle)を出版しましたので、読んで頂けると嬉しいです📚

企業やマーケット関連の話など、ツイッターでもつぶやいてますので、フォローして頂けると喜びます。

【カンブリア宮殿まとめ】

— ぽこしー📊図解ビジネスアナリスト (@biz_arts1) January 5, 2021

小濱氏が社長に就任し、高機能×低価格を武器にカジュアル路線にも攻勢をかけるワークマン

・低価格を実現するため、①売値から決めて商品開発スタート、②委託先工場の閑散期にまとめて発注

・社内にデザイナーがいなくても、ヘビーユーザーと共同開発して要望を吸い上げる pic.twitter.com/v7UZattJ73

●カンブリア宮殿の図解

— ぽこしー📊図解ビジネスアナリスト (@biz_arts1) January 23, 2021

「カステラ一番、電話は二番、三時のおやつは文明堂」のCMで有名な文明堂

客が覚えやすいように電話番号末尾2番を買い占めて、各店舗で統一したそうです。 pic.twitter.com/WJVJIGdrwE

●カンブリア宮殿の図解

— ぽこしー📊図解ビジネスアナリスト (@biz_arts1) January 17, 2021

コロナをきっかけに1年間で加盟店も1万数千店から7万店に急拡大したUber Eats(ウーバーイーツ)

配達員の確保がカギと考えた日本代表武藤氏の施策は

①稼げる仕組み作り

・チップやボーナス機能

・配達依頼の多いエリアは報酬UP

②働く環境の安心感

・事故保険料の負担 pic.twitter.com/HVXaFWu3IN

音声メディアにも出演しているので、お気軽にお誘いください。

この記事が気に入ったらサポートをしてみませんか?