家を買う話⑤ 住宅ローンのあれこれ

こんにちは。p0k0です。

前回は新築物件に内覧に行った際の話をしましたが、今回はいざ住宅を購入しようとなると多くの人がぶち当たるであろう、

住宅ローンについてのお話をしようと思います。

わたし達も本を読んだりネットで調べたりしましたが

ローンは取扱機関個別の商品なので、最終的にはローンの申し込みをする取扱機関の担当者に丁寧に一から聞くのが一番です。

(なのでローンの担当者が納得できる説明をしてくれない場合は、担当者を変えた方が良いと思います)

ただ「これは事前に知っておいてよかった」と思うこともあったので、書いてみようと思います。

住宅ローンってなに?

住宅ローンとは、その名の通り住宅を取得する時に利用できるローンです。

原則は「本人が住むため」のものであり「人に貸すため」「セカンドハウス」の場合などは利用できません。

借り換えや中古住宅購入の場合にも利用ができますが、提供しているローン商品によって向き・不向きがあります。

具体的には後述しますが、住宅だけではなく土地購入も行う場合には「つなぎ融資」や「分割実行」ができないローンは不向きです。

取扱機関はどんなところ?

以下のようなところで取り扱っています

・銀行(メガバンク、地銀、様々なところで取扱があります)

・JA

・住宅ローン専門取扱業者

・住宅金融支援機構(旧住宅金融公庫)

どんな人が住宅ローンを利用できるの?

住宅ローンは誰でも借り入れ出来るわけでなく、安定した勤労収入があることが大きな要件です。

一般的には専業主婦や年金収入だけの人は借り入れできません。

住宅ローンを借りる際の手続きの順番

住宅ローンを借りる際には以下の手順を踏む必要があります。

仮審査

↓ (早ければ1日、長くても5営業日程度)

本審査

↓(5営業日程度、長くても10営業日程度)

契約申し込み

↓

物件購入時に借入実行

こちらに記載した日数は目安で、窓口では「1ヶ月から1ヶ月半かかります」と言われるかと思います。ただ本審査で承認が下りるまでは、これにバッファ3日〜5日程度あれば十分だというのが体感値です。

仮審査はインターネットでできる取扱機関が多くなっているので、必要な情報が揃ったらいくつか仮審査に出してみるのもいいと思います。

いわゆるネットバンクは仮審査のフォーマットで自動的に審査ができるようになっているようなので、1営業日で審査結果がブラウザで確認ができるようになっています。

そしてその後にコールセンターから電話がかかってきて、今後の進め方について案内がいただけます。

メガバンクや地銀でも、インターネットやアプリで仮審査ができるようになっているところが多いです。

ただし、申し込む内容によっては窓口でないと対応してもらえない、書面での申込しか受け付けてもらえないものもあるので、

心配な場合は電話等で問い合わせると良いかと思います。

参考までに、問い合わせた取扱機関の情報をまとめておきます。

auじぶん銀行

仮審査を夜中にネット上で出したら、次の日に回答あり。ネット上で本審査の案内とともに回答を確認できます。

またコールセンターからも本審査の案内の電話がありました。3日ほど後に本審査申し込み用の書類が来ました。

イオン銀行

仮審査を夜中にネット上で出したら、次の日にコールセンターから電話あり。

3日程度後にネット上で本審査の案内とともに回答を確認できます。

また書面でも審査結果と本審査の案内が来るので、持っておくと後々良いかと思います。

三菱UFJ銀行

仮審査を夜中にネット上で出したら、2日後にネット上で本審査の案内とともに回答を確認できました。

5日程度後に本審査の案内が来ますが、書面で審査結果は来ないため、ネット上のみでの確認となります。キャプチャをとっておくと後々良いかと思います。

またローン担当者から本申し込みに際してメールが直接来ます。

質問には丁寧にメールで答えてもらえますし、証跡が残り安心して質問できるのはさすがだなと思いました。

(Ccにちゃんと担当者の名前が入っており、必ずCc付きでメールが送られてくるのも地味ですが安心できました。不動産業者はCc抜かす傾向があるので、、)

三井住友銀行

この銀行はアプリで仮審査ができます。スマホで専用のアプリをダウンロードして必要な情報を入力、送信すると5営業日程度で審査結果の連絡があり、審査結果と本審査案内の書類がきます。

メールでの連絡も可能ですが、ローンセンターに行くとお偉いさんが出てきてくれて、3時間ほどこちらの質問や書類の準備に付き合ってくださいました。

新生銀行

こちらもネット上で申し込みができると思いきや、わたし達が検討していたペアローンの場合だと仮審査でも書類での申し込みが必要とのことでした。

書類はネット上や電話で申し込み、取り寄せが可能です。

横浜銀行

こちらもネット上で申し込みができると思いきや、わたし達が検討していたペアローンの場合だと仮審査でも書類での申し込みが必要、かつ書類は店頭のみの扱いとのことでした。

申込書類はローンセンターにしかおいておらず、普通の銀行窓口だと取扱ができないとのこと、、ローンセンターがたまたま電車で5駅ほどの所にあったので取りにいきましたが、なければいかなかったでしょう。。

店頭のみの取扱となるので、店頭まで取りに行くとローンセンターの担当者さんが丁寧に内容を説明してくださいました。

仮審査の結果が届いたら、ウェブだったらキャプチャを、書面で来た場合は該当の書類を保管しておきましょう。

不動産購入の検討や申し込みをする際に、不動産の担当者に「住宅ローンはどうなっていますか?」と必ず聞かれます。

不動産購入の仲介をしてくれる人は不動産に関してはプロであるかと思いますが、

住宅ローンのプロではありませんので、

基本的には住宅ローンについては相談できません。

(仲介業者に専属の住宅ローン担当者がいる場合は、その方に聞いてみましょう)

不動産担当者は「なるべく早く高く買ってもらう」というのがミッションになるので、色々委ねてしまって交渉権を持てなくなるのは良くありません。

住宅ローンについては自分で諸々調べておき、仮審査まではいくつか自力でやっておくと良いかと思います。

仮審査の結果が出ていれば「住宅ローンはいくつか検討しており、〇〇で仮審査通ってます」と証跡とともに出すことができます。

売主側からすると「あの買主は買う意思もあるし買えるだけの融資も問題なさそう」と判断できるので、他に購入希望の人がいても優先的に話をしてくれる確率が上がります。

また、取扱機関によっては店頭金利から大幅に優遇金利を出してくれるところがあるので、優遇金利で借りられる金額を知っておくと、物件価格の交渉材料にもなります。

(物件価格の下二桁切り捨ては交渉しやすいそう)

仮審査ではどんなことを審査されるの?

契約者の年収や勤続年数(自営業の場合は実績)、返し終わる年齢や健康状態(住宅ローンを借りる際には必ず団体信用保険に加入する必要があります)など、借り入れできるかどうかの大事な要素となります。

審査基準も金融機関によって異なるので、取扱機関は一つだけでなく複数仮審査を出しておくのが良いかと思います(出しすぎるのも良くないと言われたことがあったので、2〜3行くらいが良いかもしれません)。

昨今では転職することも珍しくなくなっているのですが、ここはさすが金融機関ともいうべきか、転職してから1年〜3年未満の場合、通常のウェブでの仮審査が受け付けられないというところがありました

(どこか忘れてしまいましたが、1行だけではなかった気がします)。

書面で職務経歴書を出さないといけないところもあるようなので、頻繁に転職される方や転職して間もない方は、恐れずに問い合わせてみてください。

先日、静岡銀行が転職の多い IT人材向けの住宅ローン商品 を発表しました。

IT系の方はこちらも検討してみると良いかもしれません。

本審査ではどんなことを審査されるの?

本審査では、仮審査の内容に追加して購入したい物件の情報が必要となります。

重要事項説明書や物件の地図や届け出等の公的な書面、手付金の領収書や注文住宅の場合は仮の設計図面も必要になるので、

物件購入時のやりとりの書類はすぐに提出できるようにファイリングしておきましょう。

また住宅ローン契約者の住民票や印鑑証明、納税証明書が必要となります。

取扱機関によって必要な枚数や書類の種類が異なるので、必ず本審査の案内書類は早めに確認し、用意しておきましょう。

本審査前にバタバタ役所に慌てて行く羽目になります、、

またマイナンバーカードは用意しておくに越したことはありません。マイナンバーカードがあると、コンビニで住民票や印鑑証明が取得できる(かつ100円安い)ので、通知書しかないよ、という方は早めに申し込んでおいた方が良いかなと思います。

会社勤めの方は、住民票のある自治体から発行される納税証明書が会社から渡されると思いますが、

在宅勤務等で会社に出勤されていない場合に配られていないケースがあります(わたしがそうでした)。

早めに会社に問い合わせて送付してもらうか、納税証明書は役所で発行してもらえるのでそちらで用意しましょう。

また本審査では会社の在籍確認をされることがあります。

(在籍確認は稀だと聞いていましたが、銀行の担当者はこのご時世なので必ずやります、と言っていました)

会社によっては在籍の情報が個人情報としての取り扱いになるために「個人に関する問い合わせに関しては回答できません」というように回答を拒否することがあります。

さらに、在籍確認に慣れていない担当者が電話に出た場合に、昨今多くなっている在宅勤務のために「出勤していません」のように答えてしまって在籍確認ができない場合もあるのだとか。

(齟齬がないように「在籍していますが、現在在宅勤務となっております」と言ってもらえると助かるのだけど、あまり丁寧に答えてもらえなくて困っている、と銀行の担当者がとほほ顔していました)

在籍確認ができない場合は、審査担当者が直接会社まで出向いて受付等で契約者に出てきてもらえるか確認するそうです。

在宅勤務の場合やそもそも会社に受付がない、受付にはiPadしかなくて対応できる人がいないような場合は、個別にローン担当者と相談しておくと

審査をスムーズに進められるように配慮してもらえるようなので、在籍確認をするかどうか、在籍確認する場合は個別に相談しておきましょう。

*****

さて、ここからは当事者になると大変悩ましい、住宅ローンを選択する際に考える必要のあるオプションの話をしようと思います。

固定金利と変動金利

住宅ローンを選ぶ際の第一関門、それが金利のリスクの理解です。

リスクとは不確実性のことを言います。金利は相場によって決まり、先のことは誰もわからないので不確実性がある、つまりリスクがあります。

銀行に行くと以下のような金利の変動推移を見ながら、選ぶオプションに対するリスクの説明がされると思います。

チャートをみると、1980年代から90年代前半にかけては変動金利の金利が高く8%を超えていますが、1995年以降は大体3%前後で推移していることがわかります。

また固定金利は期間選択型で期間が長い方が金利が少し高く推移していることがわかります。

ローンの契約の種類にもよりますが、固定金利の期間選択型は、期間が終了後に変動金利型に変更ができるものもあります。

また金利が上がる時には固定金利が先に上り、変動金利は後追いで上がります。

金利が上がる際には上がる半年前に通達書が来るそうです。

現在の金利の低さとこれらの特徴を踏まえると、期間選択型の固定金利よりも変動金利の方が金利が低そうですが、

固定金利だと固定費を一定にして支出を考えることができるので、固定金利を選択することも一理あるかと思います。

また途中で変更のできない超長期固定金利型だと、ローン返済終了まで金利を一定にすることができるので、

こちらが最も住宅に関する支出額を一定に固定して考えることができるでしょう。

金利は少し高いですが、「ローンが終わるまでの一定の家賃として支払う」と考えれば、将来見通しが立てやすくて良いかもしれません。金利の変動に一喜一憂しなくて済むので、精神的にも安定するかも。

元利均等返済と元金均等返済

こんな6文字熟語は住宅ローンを検討しない限りは一生向き合うことのない言葉だと思います。要は借りたお金を返すのに、利息含めた金額を期間内にどのように返しますか?というお話です。

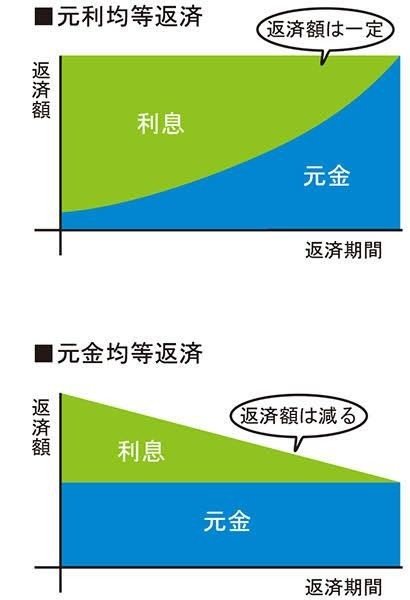

以下の図をお借りします。

こちらの図はX軸が時間、Y軸が月々の返済額を表しています。

元利均等返済は図が長方形なのに対して、元金均等返済は図が台形になっています。

つまり、元利均等返済は月々の支払い額が基本的には一定、元金均等返済は月々の支払い額が期間を経るごとに減ることがわかります。

実際にはここにボーナス払いがあったり、ローン控除期間後に繰り上げ返済をすることもあると思うので、こんなにきれいにならないと思いますが

イメージとしてはこのような違いがあります。

将来の見通しを立てやすくするために固定できる費用は固定しようと考え元利均等返済を選択するもよし、まだ子供がいなかったり小さくて費用がかからないうちにたくさん返しておこう、と元金均等返済を選択するもよし。

個人的には、ローン期間開始初期にたくさん返済するとローン控除の恩恵が小さくなるので、

ローン控除期間は細々と返済し、余裕のある分は繰上げ返済の費用に回すのが良さそうかと考えています。

ペアローンと収入合算

さて、こちらはシングルローンではなくパートナーと2人でローンを組む時の話。

昨今は共働き夫婦の方が首都圏は多くなっていると言われており、ペアローンや収入合算で連生団体信用生命保険付住宅ローン(クロスサポート)をオプションでつける人が増えているそうです(ローン担当者のお話)。

わたしもパートナーも働いており、家計も半分で出していることから、自然と2人ともでローンを組むことを考えていました。

調べて行くうちに、2人でローンを組むに際して「ペアローン」と「収入合算」のパターンがあることを知りました。

ペアローン

一定の収入のある、原則として同居している親族と一緒に、それぞれが主たる債務者として住宅ローンを組む方法です。

お互いが相手の債務に対する連帯保証人となります。

物件の持分がある場合にはそれぞれが住宅ローン控除の対象となるので、2人でローンを組むとそれぞれが住宅ローン控除を受けることができます。

契約が2本以上になるので、その分の印紙代が費用として掛かります。

(融資手数料は融資金額に依るので、手数料はペアローンでもシングルローンでも同じと言えるでしょう)

また住宅ローン契約時の団体信用生命保険も債務者が加入するものなので、2人とも加入することができます。

収入合算

収入合算は、原則として同居している親族の収入を合算して、1人が主たる債務者となって住宅ローンを組む方法です。

主債務者に対して、連帯債務者が物件の持分を設定して、それぞれが住宅ローン控除を受ける方法もあります。

収入合算の場合は契約が1本になるので、印紙代は契約1本分です。

団体信用生命保険は主債務者が加入します。

どちらがいいの?と考える際には、費用面での比較も必要になるでしょう。

契約の本数は住宅ローン控除を受ける金額と契約時に必要な印紙代に影響します。

印紙代は借入金額が1000万〜5000万円だと2万円 / 契約、5000万〜1億円だと6万円 / 契約なので、借入金額からみると0.06%〜0.2%なのでそこまで大きな数字ではないかと思います。

対してローン控除はどうでしょうか。

以前に書いたこちらの記事で費用のシミュレーションを随時行っているのですが、借入金額が4000万円を超えると控除金額がペアローンの場合の方が恩恵が大きくなるかと思いました。

借入金額によっても、シングルローンなのかペアローンなのか、収入合算なのかは検討してみると良さそうです。

連生団体信用生命保険付住宅ローン(クロスサポート)とは

収入合算のところでさらっと触れましたが、三井住友銀行のクロスサポートという商品があります。

こちらは収入合算のオプションなのですが、主債務者でも連帯債務者でもどちらでも万が一のことがあった場合に、住宅ローン残高が0円になるという商品です。

金利がその分上乗せになりますが、住宅ローンの返済額が増えた分で夫婦どちらかに何かがあった時の保険と考えて選ぶ人もいるようです。

三井住友銀行の載せたリンクは住宅ローンの商品について比較的わかりやすく書いてあるので、クロスサポートに興味のない方も一見しておくと良いかもしれません。

注文住宅の場合は選ぶ住宅ローンに注意が必要

さて、ここまでは住宅ローンを考えているみなさんに共通する話をしてきましたが、ここからは注文住宅を考えている方に影響するお話をしようと思います。

注文住宅は他の住宅購入とは費用面で大きく異なる性質があります。

それは、土地の購入と住宅の購入という2段階の購入が必要だという点です。

分譲物件の場合はすでに完成している住宅を購入するため、購入の手続きは1回のみです。

対して注文住宅の場合は、土地という不動産をすでに持っている場合を除き、土地を購入してから住宅を購入するという2段階の購入手続きを踏みます。

住宅ローンは最初に記載しましたが「住宅を取得する」ことが目的となるため、基本的には住宅を取得する際に融資が実行されるという特徴があります。

しかし土地も安い買い物ではありません。都心やその周辺の土地を現金で買える人はそうそう多くないでしょう。

そのため、土地を購入する段階から融資をしてもらう場合には、それに対応した住宅ローンを選択する必要があります。

基本的な住宅ローンは「住宅を取得する」際に1回融資を受け、住宅を購入する際に一度支払います。

それに対して注文住宅は住宅を取得する前に土地の費用の支払い、

さらに注文住宅を建設する施工会社に対して工事や建物の費用の支払いが発生します。

具体的には以下4回支払うことが多いようです。

① 土地の引き渡し時に土地の売主に支払う

② 建物建築の着手金を施工会社に支払う

③ 棟上げ時などに中間金を施工会社に支払う

④ 建物完成時の残金を施工会社に支払う

このスケジュールに沿ってお金を払おうと思うと、住宅購入のための④の後に融資が実行される住宅ローンだと「①〜③のときに支払えるお金がない!!」なんてことになります。

そのため、注文住宅の場合は建物購入までの間の「つなぎ融資」が利用できる取扱機関、もしくは住宅ローンの「分割実行(分割融資)」を行なってくれる取扱機関の住宅ローンを選択する必要があります。

つなぎ融資を利用する場合には

・住宅ローンの金利よりもつなぎ融資分の金利が高くなるローンがある

・そもそもつなぎ融資や分割実行を行なってくれる取扱機関が少ない

ため、取扱機関それぞれの話を聞いて比較してもいいかもしれません。

以下取扱機関の情報です。参考になりましたら幸いです。

イオン銀行

ネット銀行でおそらく唯一つなぎ融資を利用できる銀行(2020年8月時点)。

つなぎ融資にかかる手数料が無料の商品が出ています。

つなぎ融資の金利は固定金利で、一般の団体信用生命保険に入る場合だと基準日の変動金利に+1.6%を加えた金利となります。

転職して1年半が経過していないとWEBでの対応ができなかったような気がします。(間違っていたらすみません><)

三井住友銀行

土地購入時と建物購入時に2回ローン契約を行うことができます。分割実行はできませんが、つなぎローンという商品の利用によって基準日の変動金利と同じ金利の固定金利で借入が可能です。

2回ローン契約を行えるので、土地購入後にじっくり設計することができます。その分期間がかかり、契約の手数料もかかります。

横浜銀行

ローンの契約は1回で、分割融資の利用が可能です。

ペアローンの場合はWEBから申し込みができず、ローンセンターで書類を受け取り、仮審査時から書面で提出する必要があります。

(銀行系の書類は厳密に書くことが求められるので、直接窓口で対応してもらいながら書いた方が書き直しが少なくてスムーズかと思います)

本審査時にある程度の図面が必要であり、比較的設計を急ぐ必要があります。

給与口座を横浜銀行にすると、金利の優遇を受けることができます。

静岡銀行

ローンの契約は1回で、分割融資の利用が可能です。

他の取扱機関と比較すると金利が少し高めに見えるので、IT人材向けローンや女性向けなど、独自の商品を利用したい人が検討すると良さそうです。

結局どうやって選べばいいの?

色々と書きましたが、結局自分にあったローンはどのように選べばいいのでしょうか?わたし達は以下の点が重要だと考えました。

① 自分がどのような物件を購入するのかをよく知る

② 自分が毎月どの程度住宅費用に当てられるの考える

③ 自分もしくはパートナーとの返済計画を考える

④ 自分の収入にあった借入金額と返済計画に合うプランを選択する

まず①について。

購入する物件によって利用できるローンが決まってきます。

上記に書いたように、注文住宅の場合にはそもそも利用できるローンを提供している機関が少なくなるため、必然的に絞られます。

分譲物件を購入する場合は絞られないため、他の要素でローンを選択することになるでしょう。

次に②について。

借入金額は、毎月の収入の35%を返済金額に当てた時の借入期間での総額が最大値を目安とします。例えば月収が40万円だとすると毎月返済には最大14万円、35年間だと最大5880万円が借入限度額になります。

しかし35%も当てられない、他にも費用がかかるところがある、と考える人もいるでしょう。

自分やパートナー含めた家計で、毎月どのくらい住宅の費用に当てても大丈夫なのか今一度考えておきましょう。

次に③について。

人によって返済計画に対する考え方はまちまちです。

「長く借金したくない!」と考えて繰り上げ返済を実行し早めに返したい人もいれば、

「いつどんな出費があるか分からないから、固定費は決まった分だけにして余ったら貯蓄したい」

と考えて借入期間いっぱいまで借りる人もいると思います。

ペアローンの場合は契約が別になるので、それぞれで金利を別に設定する、期間を別に設定することも可能です。

自分やパートナーがどのような返済計画を考えているのか、話し合っておくと良いと思います。

最後に④について。

総額の借入金額と返済プランが決まったら、さらにそこに利息を足した分が最終的な支払い額になります。

早く返済することを目指す人はもちろん総支払額が小さくなりますし、長く借りる人はその分の利息も払うので総支払額は大きくなります。

そこも加味して金利パターンと優遇金利を受けられる商品を選ぶのが良いかと思います。

長くなりましたが、今回は住宅ローンのあれこれについて書きました。

またアップデートがありましたら追記していきます。

次回は、家の購入を検討した際に参考にした本を紹介しようと思います。

ではでは👋

この記事が気に入ったらサポートをしてみませんか?