【衝撃の事実】最高の住宅を買いたいなら営業マンを味方につけろ!営業マンに嫌われる人の特徴5選!

今回は、これからマイホームを買う人向けに、住宅営業マンから嫌われる人の特徴をお伝えしていきます。

あなたは「私を嫌ってくる営業マンなんて営業失格よ!」と思っていませんか?

不動産業界に限りませんが、営業マンも人の子です。血が通っていますし、感情があります。

お客様に対して好き嫌いがありますし、ノルマもあります。

だから、好きなお客様や買ってくれるお客様を優先します。

確かに普通に考えたら、誰も「営業マンに嫌われるかどうか?」なんて気にしていません。

しかし、客だからといって横柄な態度を取っていたらどうでしょうか?

営業マンから嫌われると、結局のところ、対応を後回しにされたり、良い物件は他の感じの良いお客様に紹介されたりします。

できることなら営業マンを味方につけたほうが良いですし、好かれるまではいかなくとも嫌われることだけは避けたいですよね?

今回の記事では、営業マンから嫌われる特徴を5つ挙げていきます。

これらのポイントを押さえるだけで、あなたは営業マンから嫌われることはなくなります。

そして、優先的に対応してもらえるようになります。

結果として、あなたの希望する物件に効率的に出会えることになるのです。あなたが「マイホーム購入で失敗したくない!」と思っているのであれば、ぜひ最後まで見ていってください!

1.「配偶者の価値観・感性は理解している」と勘違いしている人

マイホーム購入は、あなたが過去にしてきた買い物と大きく違う点があります。

それは何だと思いますか?

答えは、「自分一人で買うことを決めない」ということです。

あなたはマイホームを買って一人で住みますか?おそらくご家族と暮らしますよね?

ご家族と暮らすのであれば、ご家族が嫌がる家を買うことはありませんよね?

ご家族と話し合って、買う家を決めますよね?

要は「購入を一人で決めない」ということです。

自分以外の人間の価値観・感性とすり合わせて購入を決める必要があるということです。

ご夫婦で「お互いのことは、よくわかっている!」と思っている方が多いのですが、実際のところまったくわかっていない人がほとんどです。

夫婦だからといって、「住宅に対する好み・価値観・感性が似ているか?」というと、そのようなことはありません。

あなたは本当に、奥様のマイホームに対する好みを知っていますか?

あなたは本当に、ご主人様のマイホームに対する好みを知っていますか?

おそらく「しっかりと聞いたことはない」という方が多いと思います。

要は、夫婦だからといって、相手がマイホームに期待することを知らないのです。

ご夫婦ですから、結婚する前にもたくさん話をする時間はあったでしょう。そして今も一緒に暮らしているので、話す時間はたくさんあるはずです。

しかし、その話題の中に「マイホームに対する希望条件」はなかなか出てこないのです。これが現実なのです。私は、数え切れないほど多くのお客様を見てきているので断言できます。

これをお伝えすると、「でも、お互い忙しいし、内覧を繰り返しながら話せばいいんじゃないの?」とおっしゃる方がいるのですが、やめてほしいです。

マイホームに対する優先順位を明確にしないまま、いたずらに内覧件数を増やしたところで決めることはできません。

頭の中が混乱するだけです。

なぜなら、決めるのは一人ではないからです。

自分一人で買って自分一人で住むのであれば、好きなだけ内覧してください。

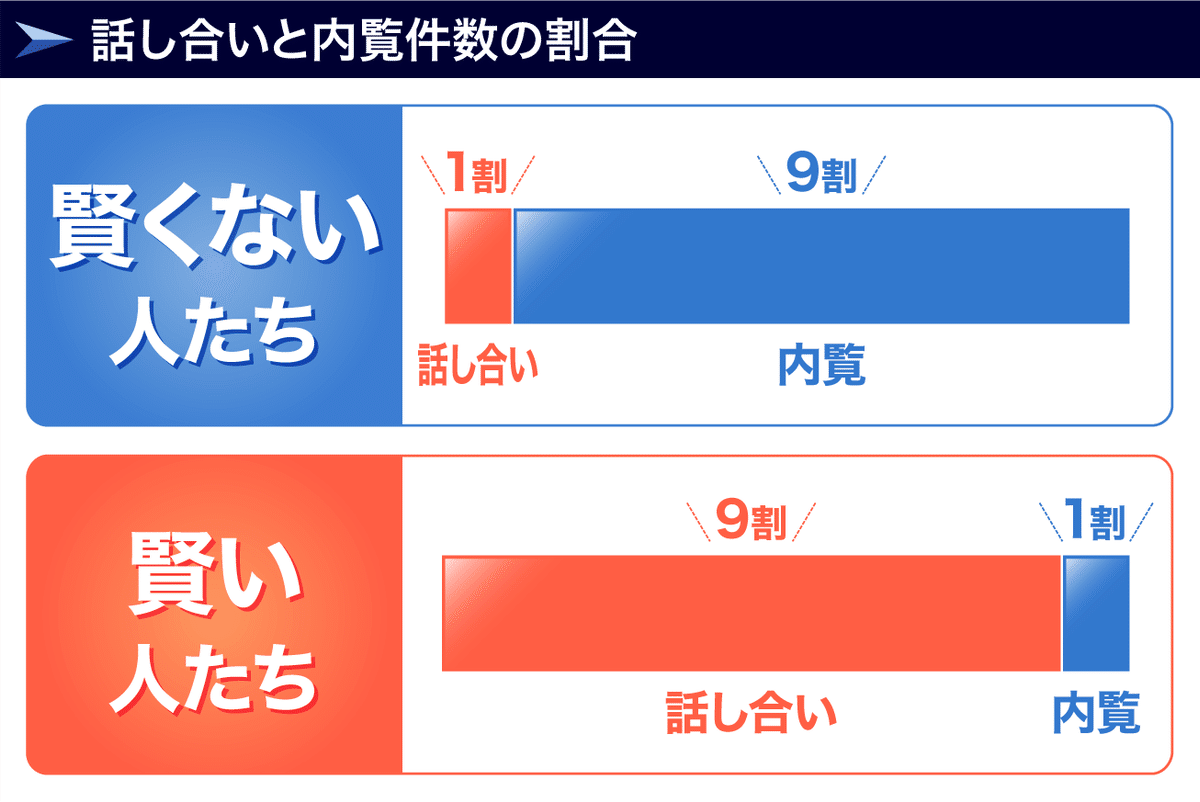

下のグラフをご覧ください。これは話し合いと内覧件数の比率を表したものです。

まず「賢くない人たち」は、住宅購入にかかるトータルの時間を10割とした場合、そのうちの1割しか話し合いに時間を割きません。

9割を内覧に費やします。

要は、全然、夫婦で話し合いをせずに、いたずらに内覧を繰り返すのです。

一方、「賢い人たち」はどうかと言うと、全体の9割にあたる時間を話し合いに費やします。内覧に費やす時間は1割です。

話し合いでは、希望物件の優先順位を明確にします。そのあとに内覧に動きます。

話し合いが十分に行われているご家族・ご夫婦の場合、内覧件数は非常に少ないです。

5件以内には購入する物件が決まります。

逆に、話し合いがほとんど行われていないご夫婦の場合、何件内覧しても決まらず疲弊して迷走します。

だから、話し合いは超大事なのです。

まともに話し合いをせず、ひたすら内覧を繰り返すと視野がどんどん狭くなります。細かいことにこだわりすぎて全体が見えなくなってしまいます。

そんなときには、修正してくれたり、正しいアドバイスをしてくれるコーチが必要です!

だから、ちゃんとコーチしてくれる不動産営業マンに入ってもらうべきなのです。

あなたはゴルフをしますか?

プロゴルファーだってコーチをつけていますよね?

大企業だってコンサルファームに数千万、数億払ってコンサルしてもらっていますよね?

私だって、有名なYouTuberに見てもらいながらYouTube動画を作っております。

コーチという存在や第三者の意見は本当に大切なのです。

参考までにお伝えします。

弊社の場合、お客様が住宅の相談に来ると、まずは、「私」「ご主人様」「奥様」の3人で話をさせていただきます。

そして次に、「私」と「ご主人様」だけで話します。

次に、「私」と「奥様」だけで話します。

それぞれ数時間、話します。

なぜ、個別で話をすると思いますか?

それはその方が、配偶者に遠慮せず「マイホームに対する好み」を言ってもらえるからです。

まとめますと、住宅購入は一人でするものではありません。

内覧前には、しっかりとご家族での話し合いが必要です。

そして、当事者だけの話し合いでは、うまくいきません。

なぜなら、視野が狭くなりがちで、客観的に冷静な判断ができなくなるからです。

そうならない為にも、当事者だけではなく、客観的で的確なアドバイスをしてくれるコーチが必要なのです。

2.「住宅は世界で一つの商品」という事実を理解できない人

マイホームというのは、簡単に買うことができません!

なぜなら、住宅は大量生産されていないからです。これが車など他の商品と違うところです。

住宅をよく想像してみてください。

その場所、その階数、その間取り、その価格の住宅は、世界に一つしかないのです。

「世界に一つだけ」ということは、住宅を検討する段階で「できないこと」があります。

それは何だと思いますか?

答えは、「比較検討ができない」ということです。

より正確に表現すると、じっくり比較検討する時間が取れないということです。

車であれば、「この車にしようか?」「あの車にしようか?」とじっくり考えても全然大丈夫です。なぜなら、購入を検討している車が売れたとしても、その車は大量生産していて、いつでも買うことができるからです。

しかし、住宅というのはその一つひとつが世界に一つなので、検討している間に物件が売れてしまうと、もうその物件は買うことができなくなってしまうのです。

だから、じっくり検討することができないのです。

この話をすると、「そんなに簡単に住宅って売れないでしょ!」とおっしゃる方がいます。

そう思われるのも無理はありません。確かに長い期間、売れていない物件もたくさんあるからです。私が言いたいのは「あなたが欲しくなるような物件はじっくり検討することができない!」ということです。

皆さんが欲しがる物件というのは、大抵、似通ってくるのです。探し始めると同じ物件にたどり着くのです。そんなものなのです。

実際、土・日に内覧をすると、内覧が2~3件重なるなんてことは珍しくも何ともありません。

「内覧して1週間考えて申し込みをしたら、もう売れていた・・」

なんてこともよくあります。

まとめますと、マイホーム購入というのは、あなたが過去にしてきた買い物とはまったく違います。

住宅は大量生産されていません。

住宅はたくさんあるように感じますが、全て別物です。

立地、階数、広さ、間取り、価格、同じものは世界に二つとありません。

だから、気に入って買えなかったら、二度と買うことはできないのです。

じっくり検討する時間なんてありません。

そして、 皆さん、求めている物件は似てきます。

競合が多い状態で「持ち帰って1週間じっくり考える」ようなことはやめるべきです。

内覧は最終確認とすべきです。

内覧前に「その物件は、希望条件をすべて満たしているか?」

ここをしっかりと確認してください。

そのうえで内覧に動くのがキモです。

3.「売主が全物件違う」という事実を理解できない人

あなたが検討する物件の売主は、全部違います。

多くの人は最終的に2~3物件ぐらいで悩みますが、その物件の売主はすべて別人です。すべて個人のこともありますし、すべて法人のこともあります。

「言われてみれば当たり前」と思われたかもしれませんが、本当に最初から「売主が全部違う」ということを理解していましたか?

あなたは今までたくさんの商品やサービスを買ってきたと思います。その検討の最終段階において「売主が誰か?」を意識したことはありますか?そして、「売主が全部違う」ことはどのくらいありましたか?

具体的に説明していきます。

ポイントは「検討の最終段階」です。

例えば、「服」。

私がよく着る服で、ユニクロがあります。

「ユニクロで買う」ということは決めて、ユニクロの店舗に行きます。

どの形にするか?

どのサイズにするか?

どの色にするか?

これらを比較検討し決断して買っています。

要は、ユニクロに行った時点で「売主はユニクロ」ということはもう決まっているのです。

次に、「スマホ」を例にしてみます。

スマホを初めて買う人は、「ソフトバンクにしようかな?」「auにしようかな?」「ドコモにしようかな?」と悩むと思います。

でも一度、どこかのキャリアで買ったことがある人は、機種変更のとき「他のキャリアと悩む」ことは、ほとんど無いですよね?

私の場合、「スマホはソフトバンクで買う」と決めているので、機種変更の度にソフトバンクに行きます。

そのときに店員さんが紹介してくれる機種の中から選んで買っています。どれを選んでも「売主はソフトバンク」です。

ただ、不動産は違うのです。

Aという不動産、

Bという不動産、

Cという不動産、

「どの不動産にしようかな?」と最終段階においても、それぞれの不動産で売主は全部違うのです。

この説明を聞いて、「売主が違ったって大した問題じゃないでしょ!」とおっしゃる方がいます。

では、そんなあなたに質問です。

不動産の売買において主導権は、誰にありますか?

主導権は、売主ですか?買主ですか?

人によっては、「お金を出して買うのだから、主導権は買主にある」と思われた方がいるかもしれません。

しかし実際には、不動産の売買において主導権は、売主にあります。

買主に、主導権はありません。

あなたがいくらお金を出そうが、売主が「売らない」と言ったら、もうそれまでです。

想像してみてください。

お金をたくさん持っている不動産会社はたくさんありますよね。

例えば、古い戸建てがたくさん建っているエリアがあるとします。

そこをまとめて買って、タワーマンションでも建てたら儲かりそうじゃないですか?

でも、そんなことは、なかなか出来ないのです。

なぜなら、地上げほど難しいものはないからです。

「お金さえ出せば不動産は買える」かというと、そういうものではありません。

「マイホームを買うときには、価格交渉してみましょう!」という営業マンもいます。

もちろん、価格交渉に応じる売主もいますが、すべての売主が価格交渉に応じてくれる訳ではありません。

価格交渉の話を出した瞬間に、決裂してしまうなんてこともあります。

もう一度言いますが、不動産の売買においては、売主が全員違います。

不動産の売買において、主導権は売主にあります。

一見当たり前のことのようですが、これを知っているか否か?が住宅購入の成否に大きく影響してきます。

まとめますと、不動産以外の商品・サービスの購入においては、検討の最終段階で売主はすべて同じことが多いです。

これに対し、不動産の売買においては、検討の最終段階で売主はすべて違います。

物件ごとに売主がバラバラなので、値引き交渉等のアプローチがすべて有効ではないことを覚えておいてください。

4.諸費用分の現金がない人

あなたは、「諸費用」についてご存じですか?

諸費用は、住宅価格以外にかかるお金のことです。

「諸費用の予算として、どれくらい見ておけばいいのか?」というと、住宅価格の8%~10%くらいかかると思っておいてください。

従いまして、

「3,000万円の物件を買うなら、300万円の諸費用」

「4,000万円の物件を買うなら、400万円の諸費用」

「5,000万円の物件を買うなら、500万円の諸費用」

これくらいを、諸費用分の現金として用意しておいた方がいいでしょう。

続きまして、

あなたは「諸費用」と「頭金」の違いを理解していますか?

「諸費用」と「頭金」を混同してる方が非常に多いです。

わかりにくいところですが、とても重要なことなので、これからしっかりと説明していきます。

「頭金」について説明していきます。

「頭金」というのは、諸費用とはまったくの別物です。

「頭金」とは、住宅価格から住宅ローンを引いた金額(現金)のことをいいます。

さらに詳しく説明します。

多くの方は、住宅を現金一括で買うわけではありません。

ほとんどの方が、住宅ローンを借ります。

次の2つに分かれます。

住宅価格の全額を、住宅ローンで借りる人。

住宅価格の一部を、住宅ローンで借りる人。

住宅価格の一部を住宅ローンで借りる人は、残りを現金で払います。

この現金のことを、「頭金」といいます。

「頭金」は、1割~2割入れる方が多いです。

ここまでで、諸費用と頭金が理解できたと思います。

続きまして、あなたは「自己資金」というワードを聞いたことはありますか?

銀行は最初に「自己資金はどれくらいありますか?」と聞いてきます。

だから、自己資金についても覚えておいて欲しいのです。

自己資金とは、「諸費用の現金」と「頭金の現金」を合わせたもののことです。

そして、問題はここからです。

「頭金を入れない方」がいますが、入れないとどういうデメリットがあるかご存じですか?

それは、頭金を入れないと、最優遇金利が適用されないかもしれないのです。

「最優遇金利」というフレーズは少し難しく感じる方もいると思いますが、とても重要なので頑張って覚えてください。

最優遇金利というのは、最大限に値引きされた金利のことです。

各銀行のサイトのトップページには、「変動金利○○.○○%」と出ていますよね。

この金利は最大限に値引きされた金利です。

つまり最優遇金利を表しているのです。

具体例を挙げて説明していきます。

みずほ銀行の場合、基準金利は2.475%です。

この基準金利とは、商品の定価みたいなものです。

2.1%優遇と記載されていますが、これが値引き額に値します。

定価があって値引きしているので、最終的な値引き後の金額が0.375%になっているのです。

この0.375%のことを、最優遇金利と言います。

あなたも当然、この最優遇金利で住宅ローンを借りたいですよね?

しかし、この最優遇金利は、頭金を1割以上入れないと適用されないことが多いです。

要は、最大限の値引きを受けるのが難しいということです。

「最大限の値引きを受けるためにも、頭金1割は入れて欲しい」と、私は毎回お客様にお願いしています。

頭金1割入れないと、最大の値引きを受けられず、値引き幅が少なくなります。

定価の2.475%から「1.8%だけ値引きしますよ」という感じで、値引き幅が少なくなってしまうのです。

そうすると値引き後の金利、適用金利は0.675%になってしまいます。

やはり、最大限に値引きが欲しいのであれば、頭金を1割以上は入れた方がよいでしょう。

銀行によっては、明確に「頭金を1割入れてくれたら金利下げますよ」と表示しているところもあります。

ソニー銀行もその一つです。

ソニー銀行のホームページには下図のように記載されています。

「変動金利0.397%(自己資金10%以上の場合)」

この自己資金10%以上の場合というのが、頭金を1割以上入れた場合ということです。

ソニー銀行は

「頭金を1割入れてくれれば、金利0.397%で提供させてもらいますよ」

そして、

「頭金を1割入れられない方は、金利0.447%になりますよ」

このように言っているわけです。

ここまでの説明をすると、「そもそも諸費用分の現金がちょっとないんだよな・・」と言ってくる方がいます。

そういう方は、まず親御さんに相談してみてください。

親に相談するのをためらう方がいますが、そういう方は親というものがまったくわかっていません。

「子どもが家を買うときのために、お金をしっかり貯めている」親御さんは結構いらっしゃいます。

そしてそれは、聞いてみないとわからないことなのです。

「子どものためにお金を貯めている」ことを、親は言わなかったりします。

だから、あなたがマイホームを買おうと思って動き出すときには、まず親御さんに一言聞いてみてください。

「マイホーム買うつもりなんだけど、何か資金援助とかしてもらえたりする?」

と簡単に聞いてみてください。

これは別に「親のすねをかじる」とかいうことではありません。

事実を確認するために聞くのです。

まとめますと、

諸費用分は現金で用意してください。

無ければ、親御さんに聞いてみてください。

そして、頭金1割入れられるなら入れてほしいです。最優遇金利を得るために。

5.事前審査もせず内覧を繰り返す人

あなたは住宅購入の正しい順序をご存じですか?

住宅購入の正しい順序は、下図のとおりです。

これが正しい順序です。

要は、「お金のこと」を最初にしっかりとやるということです。

「お金のこと」である資金計画を、最初にしっかりとやるのです。

資金計画をせずに、住宅情報サイトを見て内覧を繰り返すと最悪のことが待ち受けています。

最終的に予算以上の物件にたどり着いてしまい、それを無理して買ってしまうのです。

「毎月の支払いを3万増やせば買えるよね?」

「私がパートに出れば買えるよね?」

「俺の毎月一回の飲み会を減らせば買えるよね?」

こんな感じで楽観的な理由をつけ無理して買ってしまうのです。

そして挙句の果てに、生活が苦しくなって住宅ローン破綻するのです。

多くの人は「内覧を繰り返せば、希望する物件は買える」と勘違いしています。

住宅購入を舐めている人、とても多いです。

「たくさんの家が見たい!」という方もいるでしょう。

あなたが現金一括でマイホームを買うのであれば、好きなだけ内覧してください。

でも、銀行からお金を借りて家を買うのであれば、まずはお金の部分をしっかりと固めるべきです。

その後に、買える予算内で内覧をすれば良いのです。

私は「内覧が悪い」と言っているわけではありません。

その「タイミング」が大事だと言っているのです。

そもそもですが、あなたは住宅ローンが借りられないかもしれません。

マイホーム欲しい人全員が、住宅ローンを借りられるわけではないのです。「住宅ローンが借りられない」のに内覧しても意味がありませんよね?

時間の無駄遣いです。

そして、住宅ローンを借りられる人でも「資金計画もやらずにいたずらに内覧を繰り返している人」や「20件以上内覧している人」は、不動産屋に相手にされません。

不動産屋から「買えない客」「見たいだけの客」「クレクレ君」と認識されて終わります。

なので、何事も順序は本当に大切です。

人生でお金は大事ですよね?

お金を最初に考えないというのは、お金に唾吐く行為です。

お金に対して真剣に向き合わない人には、バチが当たります。

私がこう言うと、「最初に資金計画するのが大切なのはわかったけど、どこの銀行に打診していいかわからない・・・」という方がいます。

確かに住宅ローンというのは、これくらい多くの金融機関が取り扱っています。

一つひとつの銀行に問い合わせていたら、いくら時間があっても足りません。

しかし、今はそんなことをする必要はないのです。

すべての銀行から、あなたにピッタリな銀行を教えてくれるサービスがあるのです。

それを、モゲチェックと言います。

日本一の住宅ローンWEBサービスであるモゲチェックを使うことから始めればいいのです。

住宅ローン選びの超便利なWEBサービス【モゲレコ】

最後に、住宅ローン選びの超便利なWEBサービス【モゲレコ】をご紹介します!

自分にピッタリな住宅ローンを知りたい方は絶対に利用した方が良いです。

住宅ローンで失敗したくない!後悔したくない!と思うなら、まずはモゲレコから始めましょう!

特にこのような方々に向いているWEBサービスです。

・住宅ローンを初めて借りる人

・金融機関がたくさんあって分からない!という人

・住宅ローンを既に借りていて、借り換えを考えているものの、

銀行が色々あってどこで借り換えたら一番得になるのか知りたい人

モゲチェックを使えば、自分にぴったり合った住宅ローンを

WEBで、簡単に、無料で、知ることが出来ます!

モゲチェックの概要です⇩

モゲレコのメリットです⇩

サービスの利用はバナーをクリック⇩

利用方法

まず、サービス利用時に、自身の情報・属性など約30項目に入力します。

そうすると、その登録情報から、自身が融資を受けられる可能性が高いオススメの銀行が提案されます。

提案される銀行は最大3つです。

このサービスでは、自分にピッタリな銀行を紹介してくれるだけでなく、

「どうしたらもっとよい条件で住宅ローンを借りられるか?」のアドバイスも受けられます!

銀行の紹介やアドバイスを受けて、疑問点があれば

それに対して質問することもできます。

つまり、

WEBで、簡単に、無料で

住宅ローンのプロからアドバイスをもらうことができるのです。

手間もお金もかからず、

とても魅力的なサービスだと思います。

もちろん、新規で住宅ローンを検討している方だけでなく、

住宅ローンを利用中だけれども、毎月の返済額を少なくしたい!

もっと低い金利に借り換えたい!

という住宅ローンの借り換えを検討している方にも対応しています!

その場合は、

新規の場合と同じく自身の情報を登録した後、

現在と比較してどれぐらい得になるのかが表示され、

借り換えによって得をする銀行を最大3つ提案してもらうことが出来ます。

トータルで返済額がいくら減るのか、

毎月の返済額はどれぐらい減るのか、

を具体的に数字で見ることが出来ます。

それだけでなく、

「もっとオトクに!アドバイス」という項目があり、

そこを見れば、

どうしたら今よりも好条件で借りることができるのか、

どうしたら今よりも返済額が減らせるか、

といったアドバイスを受けることができます。

そして、

新規の場合と同じく、借り換えの場合でも、

疑問点や不安な点をプロに相談して解消することができます。

WEBで完結し、無料で、簡単に、質の高いサービスを受けられるので、

モゲレコはとてもおすすめです。

無料で簡単に使い始めることができるので、

少しでも住宅ローンについて興味があれば、

まずは登録してみるとよいでしょう。

モゲレコの説明のまとめ

住宅ローンの比較サイトはたくさんありますが、

利用者に合った提案をしてくれるWEBサービスでは、

モゲチェックのモゲレコは、かなりサービスの質が高いと思います。

住宅ローン選びで失敗し、後悔する人も多いので、

そうならないためにも、しっかりと比較することが大切です。

気軽に、無料で、

自分に合った提案を受けるために、

まずはモゲレコを利用してみることをおすすめします!

サービスの利用はバナーをクリック⇩

今回の内容を動画で見たい方はコチラ⇩

不動産業界や不動産取引の有り方を健全な方向に変えるため、日々、不動産の仕事に邁進しております。サポート頂けたお金は全て弊社の不動産事業に使わせて頂きます。