これを知ったら、住宅ローン破綻する人は0人になる!

本日のテーマは

【これを知ったら、住宅ローン破綻する人は0人になる説!】です。

この記事を読了後、「もう少しで住宅ローン破綻するところだった!」と気づいてしまう衝撃的な内容となっています。

住宅ローン破綻する人の共通点5つをお伝えしていきます。

この共通点を知っておくだけで、住宅ローン破綻から逃れることができます。

住宅ローン破綻したくなければ、しっかり見て頭に叩き込んでおいてください。

住宅ローンを組む人は、もちろん「無事完済したい」と思っているはずです。

では、どういう人が住宅ローン破綻してしまうのでしょうか?

多くの人は住宅ローン破綻しないための明確な指標を知りません。

住宅ローンで失敗しないためにどういう行動が必要か、そのためにはいくらまで借りるのか。

正確な情報を知らないまま、不安を抱えたまま、住宅ローンを組むことは避けたいですよね。

住宅ローン破綻する人には共通点があります。

しかし、この共通点を体系的に言語化して教えてくれる人は、なかなか見つかりません。

不動産屋ですら、懇切丁寧に教えてくれる人はいないでしょう。

つまり、あなたの無知は恥ではないのです。

今回、住宅ローン破綻する人の共通点・特徴が明確に分かります。

どうすれば、住宅ローン破綻しないで済むかがわかります。

結果、あなたはこの先、住宅ローン破綻することは絶対にありません。

ちなみにですが、私のお客様で住宅ローン破綻した人は一人もおりません。

ぜひあなたも今回、私が紹介する内容を自分自身のものにして

「住宅ローンで失敗してしまうかもしれない」という悩みを払拭してしまいましょう。

住宅ローン破綻する人の共通点①借りすぎ

住宅ローン破綻する人の一番の理由が、住宅ローンの借りすぎです。

なぜ借りすぎてしまうのでしょうか?

それは住宅購入の正しい順序を理解していないからです。

住宅購入の正しい流れは、この順番です。

なぜ物件探しが、資金計画より後にすべきなのかわかりますか?

それは、ネットで物件情報を見たり内覧を始めてしまうと

必ず予算オーバーの物件にたどり着いてしまうからです。

何件も見比べてようやく見つけた理想の物件、となると多少無理をしても購入してしまうのが人の心理です。

あなたが住宅ローンを借りる前提で住宅を買うのであれば、まずは資金計画から始めましょう。

お金の部分を最初にしっかりと固め、そのあとに買える範囲内で物件を見比べれば心配ありません。

何事も順序は大切です。

そして、もう一つ借りすぎの理由があります。

それは返済比率を理解していないことです。

返済比率とは、年収に占める住宅ローン返済額の割合のことです。

理想の返済比率は25%以内に収めることです

超えてしまったとしても、30%は絶対に超えないようにしてください。

この割合で住宅ローンの返済額を収めておくべきです。

つまり、「年収の3分の1以上を返済にまわすことは避けましょう!」ということです。

こちらは、年収400万から800万の場合の毎月の返済額です。

例えば、年収500万の方であれば、返済比率25%のとき毎月の返済額10万4000円です。

30%になると12万5000円で、これ以上返済が増えると危険です。

中には「住宅ローンを2人で借りれば、住宅ローン控除が2つ貰えるからお得になるのではないか?」という人もいるでしょう。

しかし、マイホームを購入する目的を見失ってはいけません。

あなたは住宅ローン控除を多く取るためにマイホームを買うわけではないですよね?

真の目的は、マイホームを購入して快適な人生を送ることですよね。

「快適な人生を送る」その対極にあるのが住宅ローン破綻です。

住宅ローン破綻に近づく行為であるペアローンやボーナス併用返済は利用すべきではありません。

ペアローンやボーナス併用返済は、住宅ローン破綻に近づく行為です。

住宅ローン破綻する人の共通点②ボーナス併用返済・ぺアローン

ボーナスは最も経済の影響を受けます。

ペアローンは、2人の収入がずっと安定していないと危険です。

コロナ禍でボーナス併用返済とペアローンを組んでいた人が、最も大きな影響を受けました。

こちらは、ボーナス併用返済を表した図です。

横軸が返済期間で、縦軸が返済額です。

住宅ローンを毎月10万円返済している人のケースです。

ボーナスは多くの企業の場合、6月と12月です。

「6月と12月に通常の3倍返済する」と計画して返済していくこと、これがボーナス併用返済です。

では、なぜボーナス併用返済をしてはいけないのか。

ボーナスは企業側に主導権がある報酬だからです。

業績が良い時はボーナスを多めに払うことができます。

しかし、業績が悪化したときにはボーナスをカットすることもできます。

このような不安定な報酬にもかかわらず、最初から完済までずっとボーナス払いは続きます。

要は、住宅ローン破綻しかねないリスクを抱え、完済までの長い期間を過ごすのです。

そして続いてはペアローンです。

最もやってはいけないペアローンがこちらです。

例えば、ご主人様の年収500万、奥様も年収500万だったとしましょう。

ペアローンで住宅ローン破綻するケースでは、夫婦各々が返済比率30%ずつで借りていることが多いです。

なぜ破綻するかというと、夫婦の年収500万を完済までキープすることが難しいからです。

そして経済的な影響だけではなく、お子さんの誕生による収入の減少や病気なども考えられます。

その分は夫婦のもう片方が代わりに負担しなければいけません。

どうしてもペアローンを組みたい人への答えはこちらです。

このように、各々の返済比率15%以下に収められるのであれば、リスクを下げられます。

もし片方の収入がゼロになり、もう片方がすべて負担したとしても返済比率30%に収められます。

住宅ローン破綻する人の共通点③退職金での一括返済

退職金をあてにしている人は、住宅ローン破綻します。

なぜならば、退職金は確実な未来の収入ではないからです。

退職金制度は、企業側の都合でいきなり廃止になる可能性があります。

そして、最近は退職金制度を設けない会社も増えてきています。

理由は、終身雇用制度が崩壊したからです。

退職金をあてにしている人は、定年の日と住宅ローン完済日の関係性をどう考えているのでしょうか?

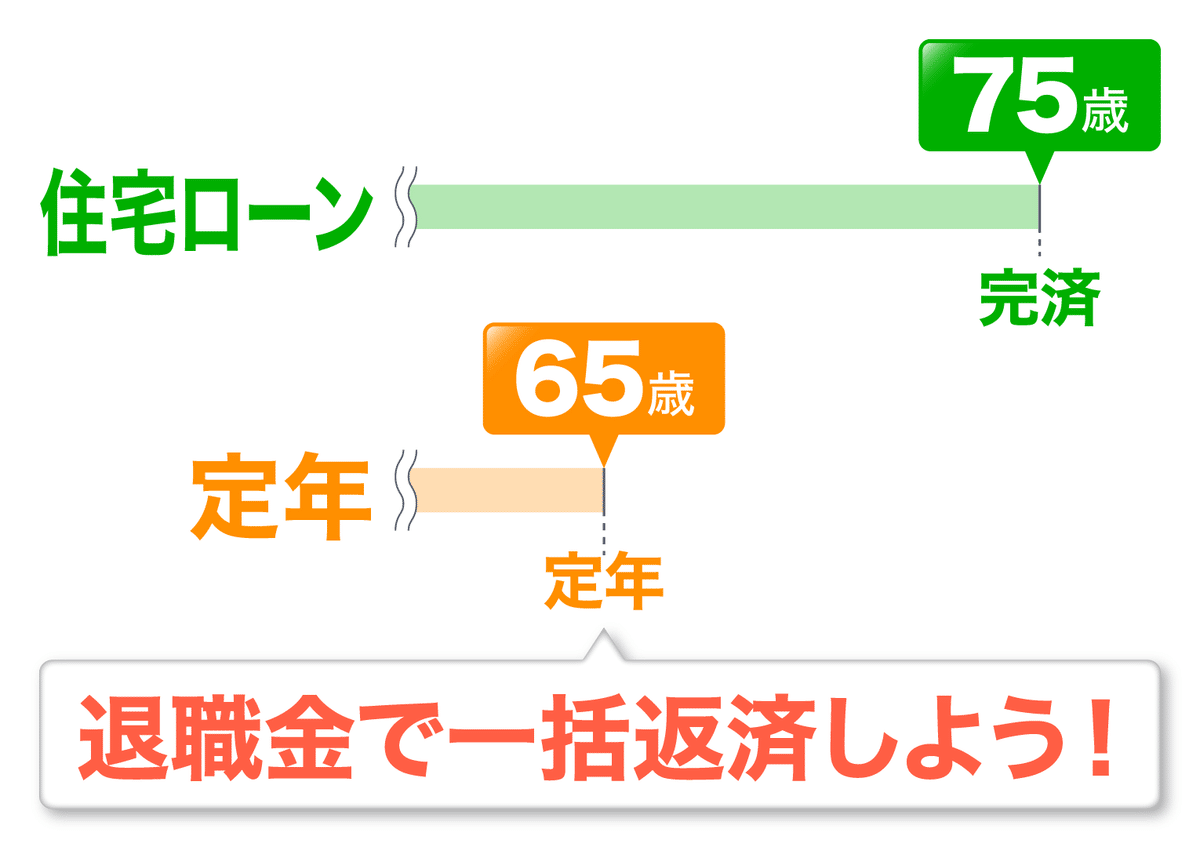

退職金をあてにして住宅ローン破綻する人のよくあるケースがこちらです。

住宅ローンの完済年齢が75歳。

それに対して、勤めている会社の定年が65歳です。

「住宅ローンは75歳まであるが、定年を迎えた時の退職金で一括返済すればいい」

こう考えているため、在職時の繰上げ返済などは一切考えません。

そして、予想通りの退職金額がもらえなかったり、定年までに会社が倒産したり、クビになったり、いろんな事情から予想していた退職金もらえなくなり、定年後に苦しい日々を送ります。

定年後の年金収入は、一人10万ちょっとです。

この収入で、引き続き住宅ローン返済があると、非常に厳しい老後となります。

これは、勤めている会社が退職金を出すかどうか、という話ではありません。

要は、不確定なお金を当てにしてはいけない!ということです。

「退職金は貰えたらラッキー」ぐらいに思っておくべきです。

大切なのは貰えない前提で動くってことです。

終身雇用も年功序列も崩壊した日本で、35年後に何が起こっているかわかりません。

自分でコントロールできないお金に期待をしすぎないことです。

あなたは、定年まで働かないかもしれません。

だから、退職金での一括返済はあてにしないで欲しいです。

住宅ローン破綻する人の共通点④定期的にライフプランを見直さない

ライフプランを立てない・見直さない人は住宅ローン破綻します。

なぜなら、住宅ローン破綻はお金が払えなくなって起きることだからです。

その大切なお金の支払いを無計画、もしくは見直さず放置すれば、当然破綻します。

ライフプランとは、ライフイベント表とキャッシュフロー表からできています。

ライフイベント表は、家族が人生において、いつ何があるのか細かく書き込みます。

例えば、お子さんの就学予定や年齢ごとのイベント、車の買い替えなど、生活していると発生するイベントがいつ起きるかを書いておきます。

キャッシュフロー表は、毎年のお金の収入・支出を30年~50年分計画しておくことです。

このライフイベント表とキャッシュフロー表は、私の公式LINEから受け取り可能です。

【公式LINEの登録はこちら】

https://lin.ee/lcUevOn

ご自身でライフイベント表やキャッシュフロー表を作成するのが面倒くさいと思うのであれば、ファイナンシャルプランナーとか不動産屋の営業マンにお願いしてみてください。

住宅ローン破綻というのは、お金の破綻のことです。

お金の計画をしっかりと立てて、3年に1回はライフプランを見直していきましょう。

住宅ローン破綻する人の共通点⑤住宅ローンの知識が不足している

まず1つ目は、元金と利息の関係です。

住宅ローンは、元金と利息からできています。

元金は、銀行から借りたお金そのものです。

住宅ローンで3,000万円借りたら元金は3,000万です。

この元金に対して利息がつきます。

例えば、住宅ローン4,000万借りたら元金は4,000万。

これに対して、変動金利0.5%で借りたとしましょう。

その場合、利息は361万です。

変動金利を選択すると金利が上下しますが、元金は1円も変わりません。

元金に金利は一切影響しません。

金利の影響を受けるのは、利息です。

ここで1つ考えてみてください。

住宅ローンは最初の10年間で何割の利息を払うことになるのでしょうか?

答えは、最初の10年で全体の半分の利息を払います。

4,000万、借りた場合です。

金利0.5%、横軸が返済期間、縦軸が返済額です。

4,000万借りた場合、35年間で361万の利息を払うことになっています。

そして、最初の10年で払う利息は約半分、48%の173万です。

つまり、最初の10年で半分の利息を払うということです。

そしてこれはいくら住宅ローンを借りても同じです。

3,000万借りた場合は、35年間で270万の利息を払います。

最初の10年で払う利息額は48%の130万です。

おまけで、もう一つお伝えしましょう。

最初の5年で払う利息は、25%の70万です。

住宅ローンというのは、最初の5年で4分の1の利息を払う仕組みになっているのです。

続きまして、住宅ローンの知識が不足していることは繰上げ返済です。

住宅ローン破綻者は、繰上げ返済のことを全然理解していません。

繰上げ返済というのは、途中でお金を入れることです。

途中でお金を入れることで、毎月の返済額をコントロールできたりします。

金利が上昇したときに取るべき繰上げ返済の方法を、返済額軽減型と言います。

こちらをご覧ください。

横軸が返済期間、縦軸が毎月の返済額です。

繰上げ返済したいタイミングでお金を入れると、この横軸の元金に充当されます。

そうすると、その元金に乗っていた利息が支払い不要となりますので、返済額がぐっと減ります。

例えば、変動金利を選んで金利が0.5%だったとします。

変動金利が完済まで一定であった場合、毎月の返済額は103,834円でずっと推移します。

例えば、返済開始から10年後に金利が0.5%上がったとしましょう。

変動金利が10年後に1.0%になった時、毎月の返済額はいくらになると思いますか?

こうなります。

4,000万借りて、10年目に変動金利0.5%上がった時、毎月の返済額は110,334円になります。

つまり毎月6,500円負担が増えてしまいます。

この負担増を、多くの人が恐れています。

では、どういう対策を取ればいいのでしょうか?

それは、この6,500円分を繰上げ返済によって解消します。

毎月の返済額は、元金・期間・金利から構成されています。

金利が上昇すると、毎月の返済額が上がります。

毎月の返済額を下げるためには、元金を調整すればよいのです。

10年目の元金は、29,276,328円です。

繰上返済額を求めていきます。

金利が1.0%に上昇した時、毎月の返済額は110,334円に上がりました。

これを以前の返済額、約103,000円まで引き下げたいですよね。

そのために、繰上げ返済をして元金を減らしていきます。

毎月の返済額が103,000円になるときの元金は2,730万です。

2,730万の元金になれば、金利が1.0%でも毎月の返済額を10万3000円にすることができます。

つまり、元金を減らせばいいんです。

2,927万-2,730万=197万です。

金利が上昇したタイミングで197万円を繰上げ返済すれば、

毎月の返済額を今までと同じ10万3000円にすることができます。

このように変動金利0.5%が10年目に1.0%に上がった場合、このタイミングで197万円を繰上返済してください。

そうすれば、今までと変わらない毎月の返済額を継続することができます。

このように「金利が上昇した時に何をすればいいのか?」を知らないと住宅ローン破綻します。

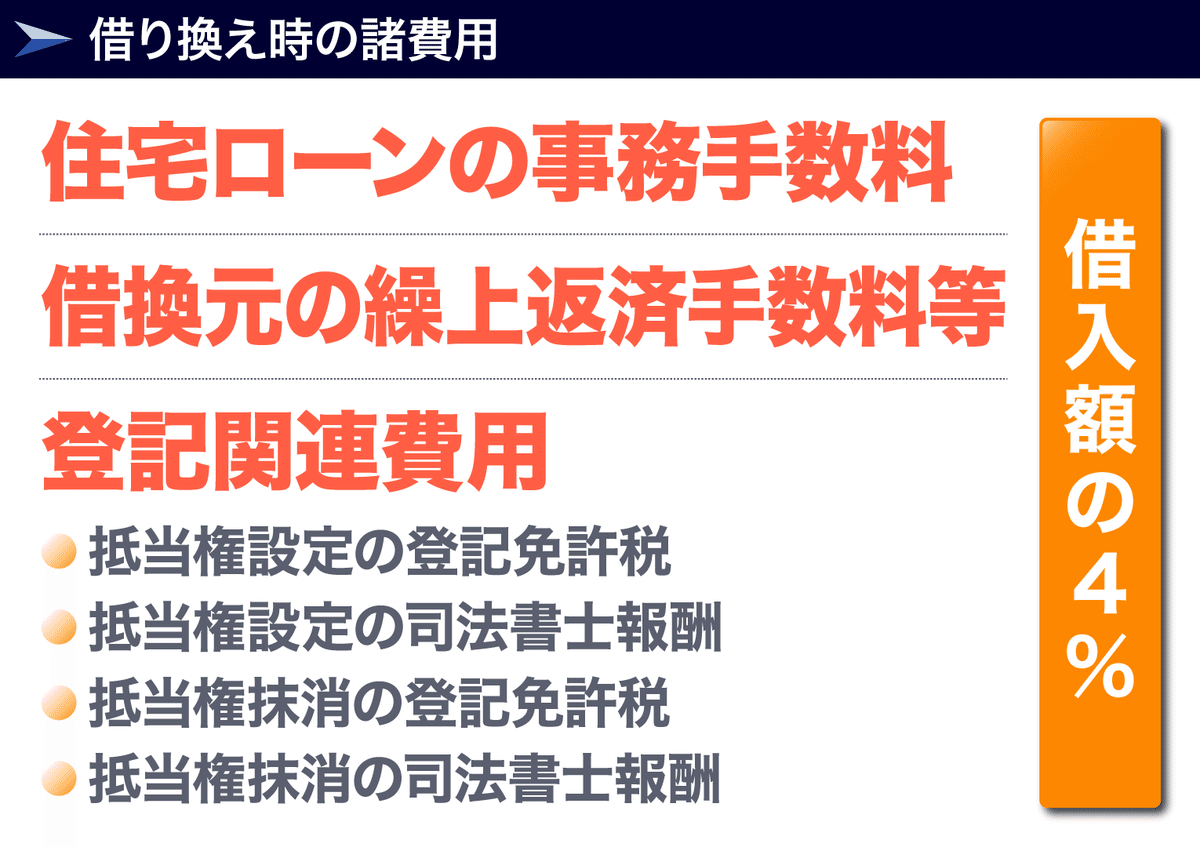

住宅ローンへの知識が不足していることの3つ目は、借り換えです。

住宅ローン破綻する人は、住宅ローンが借り換えできること知らないです。

あなたは、住宅ローンが借り換えできることを知っていましたか?

例えば、A銀行で最初に住宅ローンを契約したとします。

そして3~5年後に、もっと低い金利の銀行に借り換えても問題ないのです。

住宅ローンは、完済まで常にベストな銀行で借りましょう!

ただ、住宅ローンの借り換えというのは、すべての人ができるわけではありません。

なぜなら、住宅ローンの借り換えには諸費用がかかるからです。

その諸費用を考えたとしても、住宅ローンを借り換えた方が得なのであれば借り換えた方がいいですよね。

住宅ローンの借り換えには、諸費用が借り換え金額の4%ぐらいかかります。

借り換え先の銀行に払う事務手数料や今借りている銀行に払う手数料、それ以外にも登記費用がかかります。

これら全部含めて借り換え金額の4%ぐらいがかかります。

具体的には、借り換え金額が2,000万であれば、80万円。

3,000万であれば120万円、4,000万であったら160万円です。

借り換えで得になる可能性がある人は、

・住宅ローンの残債が1,000万以上ある人

・残りの返済期間が10年以上ある人

・今借りている金利が0.8%以上の人。

このどれかの条件を満たすのであれば、借り換えた方がお得になる可能性は非常に高いです。

そして、「自分は借り換えをした方が良いのか?」が一発でわかる超便利なサイトがあります。

それをモゲチェックと言います。

住宅ローン選びの超便利なWEBサービス【モゲレコ】

最後に、住宅ローン選びの超便利なWEBサービス【モゲレコ】をご紹介します!

自分にピッタリな住宅ローンを知りたい方は絶対に利用した方が良いです。

住宅ローンで失敗したくない!後悔したくない!と思うなら、まずはモゲレコから始めましょう!

特にこのような方々に向いているWEBサービスです。

・住宅ローンを初めて借りる人

・金融機関がたくさんあって分からない!という人

・住宅ローンを既に借りていて、借り換えを考えているものの、

銀行が色々あってどこで借り換えたら一番得になるのか知りたい人

モゲチェックを使えば、自分にぴったり合った住宅ローンを

WEBで、簡単に、無料で、知ることが出来ます!

モゲチェックの概要です⇩

モゲレコのメリットです⇩

サービスの利用はバナーをクリック⇩

利用方法

まず、サービス利用時に、自身の情報・属性など約30項目に入力します。

そうすると、その登録情報から、自身が融資を受けられる可能性が高いオススメの銀行が提案されます。

提案される銀行は最大3つです。

このサービスでは、自分にピッタリな銀行を紹介してくれるだけでなく、

「どうしたらもっとよい条件で住宅ローンを借りられるか?」のアドバイスも受けられます!

銀行の紹介やアドバイスを受けて、疑問点があれば

それに対して質問することもできます。

つまり、

WEBで、簡単に、無料で

住宅ローンのプロからアドバイスをもらうことができるのです。

手間もお金もかからず、

とても魅力的なサービスだと思います。

もちろん、新規で住宅ローンを検討している方だけでなく、

住宅ローンを利用中だけれども、毎月の返済額を少なくしたい!

もっと低い金利に借り換えたい!

という住宅ローンの借り換えを検討している方にも対応しています!

その場合は、

新規の場合と同じく自身の情報を登録した後、

現在と比較してどれぐらい得になるのかが表示され、

借り換えによって得をする銀行を最大3つ提案してもらうことが出来ます。

トータルで返済額がいくら減るのか、

毎月の返済額はどれぐらい減るのか、

を具体的に数字で見ることが出来ます。

それだけでなく、

「もっとオトクに!アドバイス」という項目があり、

そこを見れば、

どうしたら今よりも好条件で借りることができるのか、

どうしたら今よりも返済額が減らせるか、

といったアドバイスを受けることができます。

そして、

新規の場合と同じく、借り換えの場合でも、

疑問点や不安な点をプロに相談して解消することができます。

WEBで完結し、無料で、簡単に、質の高いサービスを受けられるので、

モゲレコはとてもおすすめです。

無料で簡単に使い始めることができるので、

少しでも住宅ローンについて興味があれば、

まずは登録してみるとよいでしょう。

モゲレコの説明のまとめ

住宅ローンの比較サイトはたくさんありますが、

利用者に合った提案をしてくれるWEBサービスでは、

モゲチェックのモゲレコは、かなりサービスの質が高いと思います。

住宅ローン選びで失敗し、後悔する人も多いので、

そうならないためにも、しっかりと比較することが大切です。

気軽に、無料で、

自分に合った提案を受けるために、

まずはモゲレコを利用してみることをおすすめします!

サービスの利用はバナーをクリック⇩

今回の記事を動画で見たい方はコチラ⇩

不動産業界や不動産取引の有り方を健全な方向に変えるため、日々、不動産の仕事に邁進しております。サポート頂けたお金は全て弊社の不動産事業に使わせて頂きます。